消费级AR眼镜的潮水走向。

2023年,虚拟现实(VR)走向衰退,增强现实(AR)走向兴盛。当Pico等一众虚拟现实厂商传出裁员和销量暴跌的消息时,增强现实却一路高歌猛进,为疲软的头戴式显示器市场带来一丝希望

IDC最近发布的报告指出,预计到2023年,中国AR设备的销售量将达到24万台,较去年增长了133.9%。此外,该机构还预测,到2023年中国AR市场的规模增速可能会达到101.0%

VR(Virtual Reality)意为虚拟现实,而AR(Augmented Reality)即增强现实,两者的产品目前均主要用于游戏、影音娱乐等场景,产品单价均在2000-3000元之间。VR试图打造完全虚拟的体验,AR则将虚拟与现实场景结合,从而产生辅助效应,比如翻译、协助办公等商务需求。正因如此,AR眼镜被视作继智能手机之的下一个智能终端。

苹果公司推出Vision Pro,无疑有着标志意义。今年夏天,该公司在WWDC2023开发者大会上发布了Apple Vision Pro。人们戴上Apple Vision Pro,只用眼睛就可以打开App和操作Mac电脑未完成的任务,而且还可以拍照。

据悉,Apple Vision Pro已经实现量产,供应链做好了年产100万台的准备,新产品将于2024年1月在北美发售。事实上,过去一年,不仅Rokid、雷鸟等新兴品牌加入争夺,就连小米、华为、联想等手机厂商也都纷纷入局。

在非凡市声背后,一场AR重构消费电子的战事已经悄然开启。例如,Micro-LED、光波导等技术成为AR设备的核心技术,受到资金和创业公司的关注。亿邦动力整理了AR设备产业链上下游的参与者,试图了解这场生态重构以及消费级AR眼镜的发展趋势

01

Micro LED整体量产突破显示屏方案上市企业获益

2024年1月,北美发售的Apple Vision Pro,据称将搭载硅基OLED屏幕。它的PPD(Pixels per Degree,角分辨率)数值约为35-40,高于同类竞品,更加接近人眼。

一款完整的AR眼镜主要由四个模块组成,包括拍摄、处理、显示和交互。其中,显示模块是AR眼镜的核心,占据了整个硬件成本的5-7成。显示模块的硬件设备包括硅基OLED、Micro LED等构成的显示屏幕,以及Birdbath、光波导和自由曲面构成的成像元件

Apple Vision Pro搭载的硅基OLED屏幕,又称OLEDoS,可以将单个像素点的尺寸缩小至1/10左右,从而提高显示精度,使增强现实(AR)的效果更加真实。然而,在明亮的环境下,硅基OLED的显示效果会受到影响,而Micro LED则可以解决这一亮度缺陷,但其工艺难度更高,并且良品率不如硅基OLED

亿邦动力统计并对比了近两年上市的消费级AR眼镜,发现去年上市(截至2022年10月)的9款AR眼镜中,仅2款使用了Micro LED显示屏,但今年(截至2023年10月)有4款眼镜使用了该屏幕。

近年来,消费级增强现实技术(AR)迅速兴起,这也推动了一批液晶显示(LCD)和有机发光二极管(OLED)制造商升级产品,并在智能手机和电视以外寻找新的增长空间。苹果Vision Pro(视觉专业版)的年产量达到100万台,这在很大程度上得益于中国供应商的支持,其中包括领益智造和立讯精密

亿邦动力对23家AR供应链上市企业进行了梳理,其中包括9家光学成像方案商、5家芯片与芯片封装企业、5家显示屏集成企业、2家声学方案商以及代工厂。在过去的一年中,5家芯片与芯片封装企业的营收总体下滑,而9家光学方案企业中有6家的营收同比下降

比如做芯片的瑞芯微,2022年上半年的收入为12.42亿元,今年同期下滑31.23%至8.53亿元;光学方案服务商的中光学,去年上半年营收达17.84亿元,但今年同期降幅也高达35%。

5家显示屏企业,却仍有3家保持营收增长。尤其是利亚德,去年上半年营收为37.02亿元,今年同期增长8.54%至40.18亿元。利亚德在Micro LED产品线上的营收也有较大提升,今年上半年Micro LED产品的销售额近2亿元,接近2022年全年水平。

在这种情况下,代表市场预期的股价具有更高的参考价值。亿邦动力发现,有18家上市企业的股价同比上涨,其中包括5家显示屏方案商和2家声学方案企业。在显示屏方案商中,维信诺(65.2%)、利亚德(11.47%)和深天马A(9.31%)的股价上涨速度最快

这或许得益于其在Micro LED上的布局。比如,利亚德去年下半年就已经实现该方向的技术突破,10月旗下黑钻系列产品正式量产;深天马在今年称已打通70%-80%的技术,预计将在2025、2026年实现小规模量产;维信诺主要为头部手机和可穿戴设备提供OLED显示屏,今年也通过参股形式,将触手伸向了Micro LED,参股企业成都辰显光电将于2024年实现量产出货。

仅就显示方案而言,Micro LED尽管在快速增长,但仍然是增量业务,这些上市公司的主营业务仍然是为手机、电视等终端设备生产LED屏幕。因此,从短期来看,新技术对营收的贡献和对股价的拉动,可能有一定作用,但会更为务实。

今年AR眼镜显示屏最大的变化是,企业更注重在尺寸、色彩等细节上开始小微创新。比如近两年,Micro LED厂商镭昱相继研发出0.39英寸的微显示芯片、0.22英寸的Micro LED全彩微显示器。色彩上,以往厂商只能研发单色的Micro LED。但今年的展会以及雷鸟新品发布会上,已出现了全彩Micro LED。

02

一级市场热衷光学器件厂商光波导或将是未来主流选择

AR显示模块两大构成,显示屏幕多由传统LED厂商主导,且在二级市场受到追捧,而在光学成像元件,尽管有着9家上市公司,不过仍是风险投资追逐的对象。

据亿邦动力不完全统计,今年初至10月,围绕AR眼镜产业,总共发生20轮融资,其中,有6家终端品牌,4家光学方案商,芯片和显示各2家,1家声学方案商,均获得融资。除了品牌,风险投资大多涌向了光学元器件厂商。

AR眼镜主要的光学方案分成光波导、Birdbath、自由曲面和棱镜。根据中国移动发布的数据,2022年全球发布的AR眼镜,使用光波导、Birdbath和自由曲面的比例分别为36%、32%和20%。

得益于更早实现规模化量产,Birdbath是中国AR眼镜厂商的主流选择。仅就显示性能和便捷性来说,AR眼镜的显示方案都在朝着Micro LED +光波导的方向发展。比如,雷鸟智能眼镜先锋版就采用了Micro LED+全息光波导。

当下,光波导方案面临量产难度大,成本高等难点,更多应用于B端产品,因此成为吸引热钱涌入的原因。亿邦动力注意到,今年拿到融资的4家光学方案商,选择的均为光波导方案。他们分别为至格科技、鲲游光电、三极光电以及灵犀微光。

从技术路径上看,上述四家光波导方案商的选择也不尽相同。目前,主流的光波导方案又分成阵列光波导与衍射光波导。鸟盆因为透光率和体积问题,被视为过渡方案早已是业内共识。今年行业较大的变化是衍射光波导方案取代阵列,这可能会逐渐成为主流

获得融资的四家企业中,除灵犀微光选择了阵列光波导方案,至格科技、鲲游光电、三极光电均选择了衍射光波导方案。从披露的金额来看,至格科技和鲲游光电今年的单笔融资均已达亿元级别。灵犀微光今年连续进行了两轮股权融资,且融资额并未披露。

相比阵列光波导,衍射光波导的优点之一是更轻便。雷鸟创新相关负责人告诉亿邦动力,衍射光波导优势在于二维扩瞳,更能缩减镜腿的厚度。相比之下,使用阵列光波导方案会造成镜腿过厚,对视野造成明显的遮挡。今年雷鸟发布的两款AR眼镜新品,便首度搭载了衍射光波导方案。

雷鸟创新副总裁吴彬称,衍射比阵列在规模量产上更成熟,随着衍射方案更快步入量产阶段,优势会更明显。这一观点亦得到了Rokid相关负责人的确认。

下游整机厂商或品牌商通过订单或投资入股的方式来支持上游初创企业,从而掌握核心零部件的供应链,实现对产能的控制并降低成本,在消费电子行业尤其常见。例如,在国外围绕苹果诞生了“果链”,在国内,零部件厂商围绕小米则形成了“米链”

这一共生生态,在AR眼镜产业,亦逐渐形成。比如在光学方案环节,OPPO、小米不仅以订单形式支持至格科技,同时拿出真金白银,投资了这家公司;华为于去年发布首款观影眼镜Vision Glass,旗下哈勃投资也是鲲游光电的股东。

有人拆解过华为Vision Glass的硬件,按照供应商所属国家划分,中国供应商的成本占比为165.9 美元,占比为91.7%,其余8.3%由美国、日本和意大利的商家瓜分。

03

3家手机厂商入局首发新品AR眼镜竞争格局或将打破

关键技术与硬件突破,上游生态逐渐完善,再加上投资人热情不减,也在推动终端品牌和产品出现崭新的局面。

来自市场的热情正在让投资人进入AR领域。截至今年10月底,Rokid、雷鸟科技和亮亮视野等在内的6家品牌,拿到了新钱。企查查数据显示,Rokid、致敬未知两家企业单笔融资额近亿元。在投资趋于审慎的当下,这样的融资额实属难得。

AR眼镜的上新也在明显提速。据亿邦动力不完全统计,2022年1-10月,6家AR眼镜公司,一共发布了9款新品。但在今年同期,8家企业至少发布了12款新品,其中不少公司是首次发布新品,包括米家1款、努比亚1款。

致敬未知,成立于2022年8月,今年7月一次性发布了两款新品。致敬未知CEO吴德周,因曾在字节、锤子科技以及荣耀担任要职,而备受关注,而致敬未知的资方就有阿里的身影。

这些新进入市场的商家可能会打破现有的行业格局。根据艾瑞咨询的报告,今年上半年,在主要的线上渠道中,AR眼镜市场份额排名前五的品牌分别是雷鸟(32.9%)、Xreal(22.9%,前身为Nreal)、Rokid(19.7%)、华为(11%)和INMO(5.2%)。与去年相比,这个排名没有显著变化,其中最引人注目的是华为

华为于去年12月发布的首款观影AR眼镜在今年上半年已经占据了11%的市场份额,排名第四。小米和华为这两家手机制造商今年加入了这一领域,凭借其在渠道和品牌知名度方面的天然优势,试图改变行业竞争格局。同样在今年11月,魅族也发布了他们的首款AR眼镜

不过,被称为AR四小龙的雷鸟、Xreal、Rokid和INMO,仍然占据着近90%的市场份额。与小米、华为等大厂相比,雷鸟、Xreal、Rokid等头部玩家的优势在于入局更早,如今仍然保持着一定的上新速度,即近两年每年上新两款。

分析近两年的新品,亦不难看出行业在技术偏好上的改变。比如光学方案上,Birdbath因两年前实现量产,成熟更高一直是主流选择。去年发布的9款新品中有4款,今年的12款新品中有5款,均选择该方案。

衍射光波导方案渐渐成为主流方案,也体现在终端新品上。比如2022年虽然使用阵列光波导和衍射光波导方案的产品均有2款。但在今年,影目、雷鸟分别放弃了此前沿用的阵列以及BirdBath方案,选择了衍射光波导方案。这导致,今年使用该方案的新品就达到了4款。

重写后的内容为: 除了技术路线之外,另一个扰动行业格局的因素是价格。根据媒体报道,目前主流的AR眼镜价格大约在1000-5000美元之间。然而,从去年开始,一些国内品牌不断降低价格,甚至推出了低于千元的产品。在接下来的2024年,如果这些品牌无法在技术上拉开差距,价格可能会成为激烈竞争的焦点

而这些热闹市声,很大程度上是人们相信,AR眼镜或将是智能手机之后,又一个可以承载巨大用户场景和商业潜力的设备。现如今,整条产业链闻风而动,资金和创业公司也都在此押注,但至于潮水向何处去,目前还不得而知。

来源:亿邦动力

以上是AR逆势大涨,谁在疯狂押注?的详细内容。更多信息请关注PHP中文网其他相关文章!

5个免费数据分析课程 - 分析VidhyaApr 19, 2025 am 11:11 AM

5个免费数据分析课程 - 分析VidhyaApr 19, 2025 am 11:11 AM踏上数据驱动的职业旅程而不会破坏银行! 本文重点介绍了五个非凡的免费数据分析课程,非常适合两位经验丰富的专业人士,他们寻求扩大技能和好奇的新手渴望探索T

如何使用OpenAgi构建自主AI代理? - 分析VidhyaApr 19, 2025 am 11:10 AM

如何使用OpenAgi构建自主AI代理? - 分析VidhyaApr 19, 2025 am 11:10 AM利用AI代理商的力量与OpenAgi:综合指南 想象一下不懈的助手,总是可以简化您的任务并提供有见地的建议。这就是AI代理商的承诺,Openagi赋予您建造它们

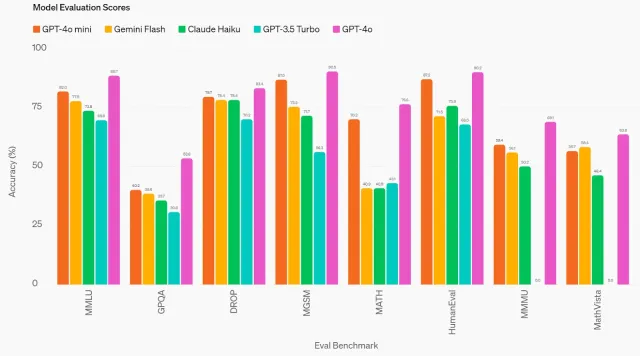

GPT-4O MINI:OpenAI的最新模型如何堆叠?Apr 19, 2025 am 11:09 AM

GPT-4O MINI:OpenAI的最新模型如何堆叠?Apr 19, 2025 am 11:09 AMOpenai的最新产品GPT-4O Mini标志着朝着负担得起且可访问的高级AI迈出的重要一步。 这种小型语言模型(SLM)直接挑战诸如Llama 3和Gemma 2之类的竞争对手,具有低潜伏期,成本效益和A

从技术创新者到医疗保健先驱:Geetha Manjunath博士的AI故事Apr 19, 2025 am 11:02 AM

从技术创新者到医疗保健先驱:Geetha Manjunath博士的AI故事Apr 19, 2025 am 11:02 AMNiramai Analytix的创始人兼首席执行官Geetha Manjunath博士的这一集由“领导数据”的剧集。 Manjunath博士拥有AI和Healthcare的25年以上的经验,并获得了印度科学学院的博士学位和MBA来回。

用Ollama -Analytics Vidhya简化本地LLM部署Apr 19, 2025 am 11:01 AM

用Ollama -Analytics Vidhya简化本地LLM部署Apr 19, 2025 am 11:01 AM利用Ollama本地开源LLMS的力量:综合指南 运行大型语言模型(LLMS)本地提供无与伦比的控制和透明度,但是设置环境可能令人生畏。 Ollama简化了这个过程

如何使用Monsterapi微调大语言模型Apr 19, 2025 am 10:49 AM

如何使用Monsterapi微调大语言模型Apr 19, 2025 am 10:49 AM利用微调LLM的功能与Monsterapi:综合指南 想象一个虚拟助手完美理解并预测您的需求。 由于大型语言模型(LLMS)的进步,这已成为现实。 但是,

5统计测试每个数据科学家都应该知道-Analytics VidhyaApr 19, 2025 am 10:27 AM

5统计测试每个数据科学家都应该知道-Analytics VidhyaApr 19, 2025 am 10:27 AM数据科学的基本统计测试:综合指南 从数据中解锁有价值的见解至关重要。 掌握统计测试对于实现这一目标至关重要。这些测试使数据科学家能够严格瓦尔

如何使用Florence -2 -Analytics Vidhya执行计算机视觉任务Apr 19, 2025 am 10:21 AM

如何使用Florence -2 -Analytics Vidhya执行计算机视觉任务Apr 19, 2025 am 10:21 AM介绍 原始变压器的引入为当前的大语言模型铺平了道路。同样,在引入变压器模型之后,引入了视觉变压器(VIT)。喜欢

热AI工具

Undresser.AI Undress

人工智能驱动的应用程序,用于创建逼真的裸体照片

AI Clothes Remover

用于从照片中去除衣服的在线人工智能工具。

Undress AI Tool

免费脱衣服图片

Clothoff.io

AI脱衣机

AI Hentai Generator

免费生成ai无尽的。

热门文章

热工具

Dreamweaver Mac版

视觉化网页开发工具

记事本++7.3.1

好用且免费的代码编辑器

mPDF

mPDF是一个PHP库,可以从UTF-8编码的HTML生成PDF文件。原作者Ian Back编写mPDF以从他的网站上“即时”输出PDF文件,并处理不同的语言。与原始脚本如HTML2FPDF相比,它的速度较慢,并且在使用Unicode字体时生成的文件较大,但支持CSS样式等,并进行了大量增强。支持几乎所有语言,包括RTL(阿拉伯语和希伯来语)和CJK(中日韩)。支持嵌套的块级元素(如P、DIV),

安全考试浏览器

Safe Exam Browser是一个安全的浏览器环境,用于安全地进行在线考试。该软件将任何计算机变成一个安全的工作站。它控制对任何实用工具的访问,并防止学生使用未经授权的资源。

适用于 Eclipse 的 SAP NetWeaver 服务器适配器

将Eclipse与SAP NetWeaver应用服务器集成。