人工智能如今已经广泛应用于金融领域的数据分析和管理。人工智能在做出贷款决策、提供客户支持、防止欺诈、预测信用、风险评估等方面发挥着关键作用。许多现代金融科技公司知道人工智能的优势,热衷于利用人工智能技术,以提高他们的效率。

在金融服务领域,流程自动化和数字化改造活动的水平正在不断提高。人工智能技术在全球金融行业迅速发展。根据行业数据,专家预测,人工智能在金融科技领域的全球市场规模将达到266.7亿美元。

以下介绍人工智能技术在金融科技行业中的机遇和挑战。

金融行业中的人工智能类型

与人类相比,人工智能技术在识别数据模式方面要高效得多。这就是金融公司更喜欢由人工智能技术驱动的应用程序的原因。有两种类型的人工智能在金融行业很流行:

(1)弱人工智能

弱人工智能,也被称为狭义人工智能系统,是专门用于完成特定任务或解决特定问题。人工智能技术受到一系列规则的约束,它在不超越规则的情况下提供最好的工作。苹果的Siri助理就是弱人工智能的最好例子。

(2)强人工智能

强人工智能也被称为完整的人工智系统。顾名思义,它被设计成比弱人工智能有更大的前景。由完全人工智能驱动的应用程序具有巨大的能力和功能。它也有理解和意识。因此,许多人普遍认为整个人工智能系统模仿了人类的大脑。

人工智能在金融服务中的应用

基于人工智能的算法正在几乎所有金融行业的金融服务中实现。这里列出了人工智能在金融服务中的几个关键应用场景:

(1)个人理财

现代消费者更喜欢财务独立,并寻求通过采用人工智能技术来管理自己的财务健康的能力。这就是金融公司被迫在个人理财中实施人工智能的原因。企业更喜欢通过人工智能聊天机器人全天候为客户提供支持,并为消费者提供个性化的财富管理解决方案。

总部位于美国的Capital One银行旗下的Eno公司早在2017年就向客户推出了一款基于短信的助手。这种基于短信的辅助服务提供12种主动服务,包括将涉嫌欺诈或涨价的信息告知客户。

(2)金融消费

在商业案例中,防止欺诈和网络攻击是人工智能技术最重要的能力。消费者总是寻找能为他们的账户提供高安全性的银行。根据研究机构发布的数据,预计2023年将发生约480亿美元的在线欺诈活动。银行更喜欢具有分析和找出金融服务不规则模式能力的人工智能。

摩根大通公司已成功为其所有账户持有人采用了一种关键的欺诈检测人工智能应用程序。每当顾客进行信用卡交易时,人工智能的专有算法都会检测欺诈模式。

(3)企业融资

人工智能技术是企业预测和获取贷款风险的首要选择。除了降低金融风险,人工智能技术还通过引入先进的欺诈检测行动来减少金融犯罪。

为了避免反洗钱和识别不良客户,美国银行在其中间和后端操作中使用了人工智能技术。人工智能驱动的应用程序将通过深度学习解锁和分析客户的相关数据。

人工智能在金融行业的真实使用案例

在金融领域,一些企业以实际的方式使用大量的人工智能应用程序来解决他们的问题,节省时间和资金。以下是一些企业利用人工智能应用进行有效运营的真实案例。

- 带有人工智能技术的应用,例如虚拟财务顾问和聊天机器人将使客户支持服务自动化。消费者现在正在与聊天机器人互动,以寻求他们想要的答案。

- 由人工智能驱动的应用程序,例如“合同分析器”通过异常检测欺诈行为。如果客户在间隔时间的几分钟内申请了多个相同的贷款,人工智能应用程序将检测到并将其标记为可疑。

- 数据分析由人工智能驱动的应用程序进行,如“流失预测”。它消除了分析师大部分乏味的工作,使他们能够专注于重要的问题。同时,它在后台继续工作,以识别类似的和较小的问题。此外,应用人工智能技术,有助于企业实时高效地分析大量数据。

- 人工智能技术被金融部门广泛用于识别某人的信用度。这款带有人工智能技术的应用程序将通过实时检查风险客户的信用评分,帮助避免在发放贷款时过高或过低收费。

分析2022年金融科技行业面临的挑战和解决方案

(1)数据泄露

金融服务公司的首要任务是保护其敏感数据不受网络犯罪攻击。与其他行业相比,金融行业受到网络攻击的次数是其他行业的300倍。

解决方案:实施创新解决方案,如人工智能技术驱动的应用程序,将确保金融服务领先于网络犯罪分子。

(2)遵守规则

政府部门为金融服务制定的规章和条款继续增加。金融服务提供商被迫花费大量资金,以确保他们的业务符合所有这些规定。此外,他们需要经常改变他们的系统,以跟上不断发展的法规和标准。

解决方案:适应人工智能技术将帮助金融服务提供商在遵守不断变化的法规时避免大量成本。人工智能技术为企业定义自己的一套规则提供了必要的灵活性。

(3)消费者的期望

现代消费者对个性化金融服务等金融服务提供者的期望越来越高。

解决方案:引入由人工智能驱动的聊天机器人将帮助企业了解消费者的需求,并提供他们正在寻找的确切服务。

在金融行业采用人工智能的好处

除了使金融公司能够进行任务自动化、欺诈检测和为有价值的消费者提供个性化的金融服务外,人工智能技术还为金融行业提供了广泛的好处。

人工智能技术在金融部门前台和中台的完美实施,将对其运营产生重大的积极影响。让我们来看看金融公司通过人工智能驱动的应用程序可以获得的几个关键好处。

- 消除重复工作的时间浪费。

- 通过自动化显著减少人为错误。

- 优质无摩擦,全天候客户互动。

- 合规性和欺诈检测。

- 帮助防止欺诈。

- 节省成本等。

此外,人工智能技术为金融科技行业提供了独特的解决方案,以解决所有现代问题。识别模式和可疑行为的能力有助于金融公司有效地提供敏感的金融服务。

金融科技的未来是人工智能

在过去几年里,金融领域经历了大幅增长。为了解决现代问题,为客户提供更智能的服务,金融公司需要充分利用由人工智能驱动的创新技术。通过提供广泛的好处,人工智能技术为金融公司提供了在不改变传统银行中介的情况下进行创新金融交易的潜力。

以上是金融科技中人工智能应用的机遇和挑战的详细内容。更多信息请关注PHP中文网其他相关文章!

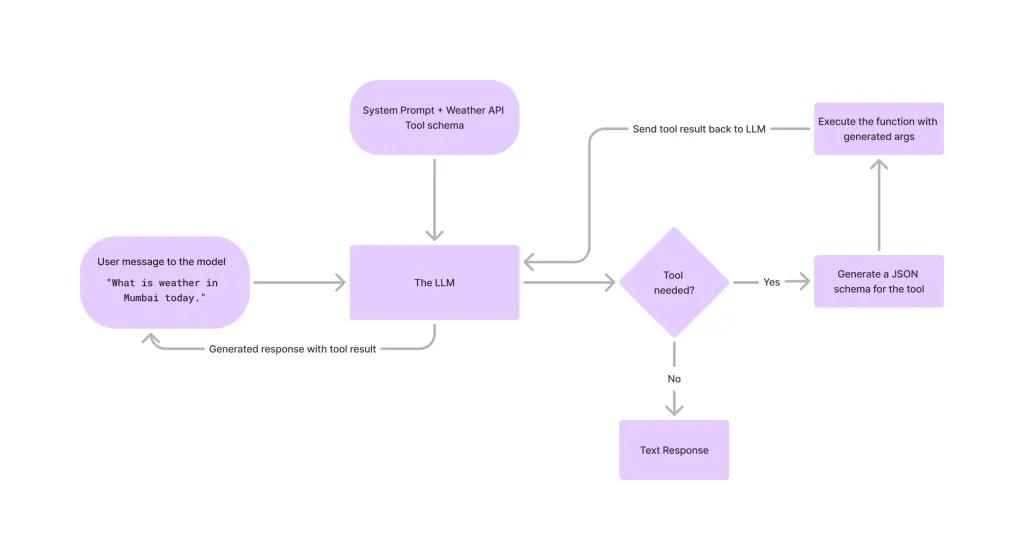

在LLMS中调用工具Apr 14, 2025 am 11:28 AM

在LLMS中调用工具Apr 14, 2025 am 11:28 AM大型语言模型(LLMS)的流行激增,工具称呼功能极大地扩展了其功能,而不是简单的文本生成。 现在,LLM可以处理复杂的自动化任务,例如Dynamic UI创建和自主a

多动症游戏,健康工具和AI聊天机器人如何改变全球健康Apr 14, 2025 am 11:27 AM

多动症游戏,健康工具和AI聊天机器人如何改变全球健康Apr 14, 2025 am 11:27 AM视频游戏可以缓解焦虑,建立焦点或支持多动症的孩子吗? 随着医疗保健在全球范围内挑战,尤其是在青年中的挑战,创新者正在转向一种不太可能的工具:视频游戏。现在是世界上最大的娱乐印度河之一

没有关于AI的投入:获胜者,失败者和机遇Apr 14, 2025 am 11:25 AM

没有关于AI的投入:获胜者,失败者和机遇Apr 14, 2025 am 11:25 AM“历史表明,尽管技术进步推动了经济增长,但它并不能自行确保公平的收入分配或促进包容性人类发展,”乌托德秘书长Rebeca Grynspan在序言中写道。

通过生成AI学习谈判技巧Apr 14, 2025 am 11:23 AM

通过生成AI学习谈判技巧Apr 14, 2025 am 11:23 AM易于使用,使用生成的AI作为您的谈判导师和陪练伙伴。 让我们来谈谈。 对创新AI突破的这种分析是我正在进行的《福布斯》列的最新覆盖范围的一部分,包括识别和解释

泰德(Ted)从Openai,Google,Meta透露出庭,与我自己自拍Apr 14, 2025 am 11:22 AM

泰德(Ted)从Openai,Google,Meta透露出庭,与我自己自拍Apr 14, 2025 am 11:22 AM在温哥华举行的TED2025会议昨天在4月11日举行了第36版。它有来自60多个国家 /地区的80个发言人,包括Sam Altman,Eric Schmidt和Palmer Luckey。泰德(Ted)的主题“人类重新构想”是量身定制的

约瑟夫·斯蒂格利兹(Joseph StiglitzApr 14, 2025 am 11:21 AM

约瑟夫·斯蒂格利兹(Joseph StiglitzApr 14, 2025 am 11:21 AM约瑟夫·斯蒂格利茨(Joseph Stiglitz)是2001年著名的经济学家,是诺贝尔经济奖的获得者。斯蒂格利茨认为,AI可能会使现有的不平等和合并权力恶化,并在几个主导公司的手中加剧,最终破坏了经济的经济。

什么是图形数据库?Apr 14, 2025 am 11:19 AM

什么是图形数据库?Apr 14, 2025 am 11:19 AM图数据库:通过关系彻底改变数据管理 随着数据的扩展及其特征在各个字段中的发展,图形数据库正在作为管理互连数据的变革解决方案的出现。与传统不同

LLM路由:策略,技术和Python实施Apr 14, 2025 am 11:14 AM

LLM路由:策略,技术和Python实施Apr 14, 2025 am 11:14 AM大型语言模型(LLM)路由:通过智能任务分配优化性能 LLM的快速发展的景观呈现出各种各样的模型,每个模型都具有独特的优势和劣势。 有些在创意内容gen上表现出色

热AI工具

Undresser.AI Undress

人工智能驱动的应用程序,用于创建逼真的裸体照片

AI Clothes Remover

用于从照片中去除衣服的在线人工智能工具。

Undress AI Tool

免费脱衣服图片

Clothoff.io

AI脱衣机

AI Hentai Generator

免费生成ai无尽的。

热门文章

热工具

安全考试浏览器

Safe Exam Browser是一个安全的浏览器环境,用于安全地进行在线考试。该软件将任何计算机变成一个安全的工作站。它控制对任何实用工具的访问,并防止学生使用未经授权的资源。

EditPlus 中文破解版

体积小,语法高亮,不支持代码提示功能

DVWA

Damn Vulnerable Web App (DVWA) 是一个PHP/MySQL的Web应用程序,非常容易受到攻击。它的主要目标是成为安全专业人员在合法环境中测试自己的技能和工具的辅助工具,帮助Web开发人员更好地理解保护Web应用程序的过程,并帮助教师/学生在课堂环境中教授/学习Web应用程序安全。DVWA的目标是通过简单直接的界面练习一些最常见的Web漏洞,难度各不相同。请注意,该软件中

Dreamweaver CS6

视觉化网页开发工具

适用于 Eclipse 的 SAP NetWeaver 服务器适配器

将Eclipse与SAP NetWeaver应用服务器集成。