ETF spot Ethereum A.S. disenaraikan, dengan kepentingan jangka panjang lebih besar daripada kesan jangka pendek

- 王林asal

- 2024-07-24 15:22:10355semak imbas

Pengarang: SoSoValue Research

Pada 23 Julai 2024, ETF spot Ethereum A.S. telah disenaraikan secara rasmi untuk dagangan, iaitu genap 10 tahun sejak tawaran awam pertama (ICO) Ethereum pada 20 Julai 142, 20 Ethereum Sama ada tarikh penyenaraian ETF sengaja dipilih pada saat monumental ini atau ia adalah satu kebetulan, acara ini akan mempunyai kepentingan epik untuk pembangunan mampan masa depan seluruh dunia crypto kerana ia telah mengambil langkah ke arah rantaian awam POS ini ke dalam dunia kewangan arus perdana pasti akan menarik pembina lebih banyak dimensi dan nombor untuk menyertai pembinaan ekosistem Ethereum Ia juga akan membuka jalan bagi infrastruktur dunia kripto seterusnya seperti Solana untuk memasuki dunia arus perdana, yang akan memberi impak yang besar. pada ekosistem blockchain Proses popularisasi adalah sangat penting.

Sebaliknya, memandangkan Ethereum ETF pada masa ini tidak membenarkan mempertaruhkan dari perspektif pengawalseliaan, pelabur yang memegang ETF akan menerima 3%-5% kurang pendapatan perlombongan (Ether) daripada memegang token Ethereum secara langsung pulangan dalam dunia Ethereum), dan ambang pemahaman pelabur awam untuk Ethereum adalah lebih tinggi daripada Bitcoin Oleh itu, kesan jangka pendek ETF spot Ethereum A.S. pada harga Ethereum mungkin tidak sekuat itu. Bitcoin. Selepas spot ETF diluluskan, ia akan memberi kesan besar pada harga BTC dalam jangka pendekLebih penting lagi, ia akan meningkatkan kestabilan relatif harga Ethereum dan mengurangkan turun naik. Yang berikut akan menganalisis kesan jangka pendek ke atas kuasa pembeli dan penjual token Ethereum selepas ETF spot Ethereum disenaraikan, dan kesan jangka panjang ke atas ekosistem penyulitan. 1. Dalam jangka pendek: kuasa pembeli dan penjual adalah kurang daripada Bitcoin ETF, dan impak Ethereum ETF dijangka kurang daripada Bitcoin

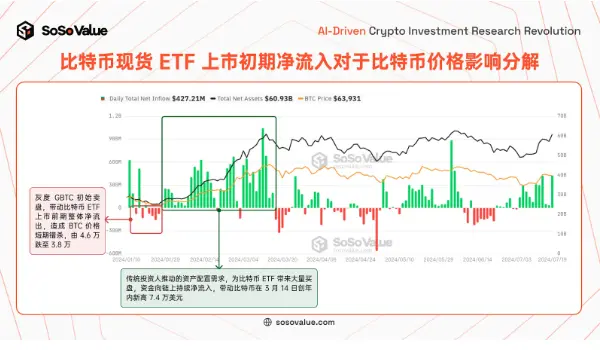

Menurut penjejakan berterusan SoSoValue terhadap Bitcoin spot ETF, faktor-faktor yang mempunyai kesan paling besar pada harga mata wang Ia ialah

single-day net inflow, iaitu skala pembelian/penjualan baharu sebenar yang dibawa oleh penebusan tunai Bitcoin spot ETF ke dunia crypto (lihat Rajah 1 untuk butiran), sekali gus menjejaskan penawaran dan permintaan serta menentukan harga.

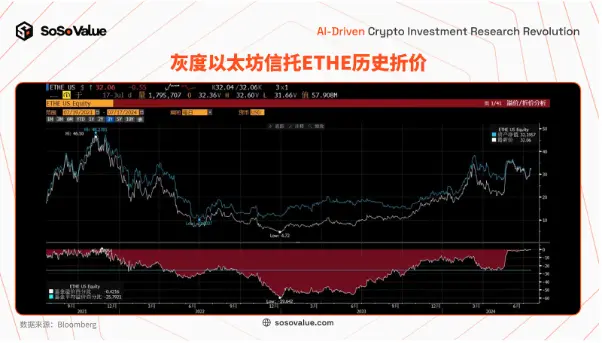

Menurut dokumen S-1, ETF spot Ethereum A.S. mempunyai mekanisme langganan dan penebusan yang sama seperti ETF spot Bitcoin, yang kedua-duanya hanya menyokong langganan tunai dan penebusan, oleh itu, aliran masuk bersih satu hari juga akan pemerhatian paling penting untuk ETF spot Ethereum terdapat dua perbezaan utama: . ETHE sebanyak AS$9.2 bilion , perbezaan 10 kali ganda dalam yuran pengurusan daripada pesaing masih akan membawa kepada penjualan penempatan semula awal, tetapi kesannya akan kurang daripada aliran keluar GBTC Mengimbas kembali Pada awal tahun, ETF yang ditukar terus daripada Grayscale Bitcoin Trust (skala pengurusan aset GBTC sebanyak AS$28.4 bilion) telah disenaraikan dan terdapat aliran keluar bersih berskala besar yang berterusan dan berterusan. Terdapat dua sebab teras utama Pertama, yuran pengurusan Greyscale GBTC ialah 1.5%, iaitu kira-kira 6 kali ganda daripada pesaing, yang menjadikan pelabur yang optimis tentang aset Bitcoin dalam jangka panjang memindahkan kedudukan mereka ke ETF lain; sebelum GBTC ditukar kepada ETF, Diskaun itu kekal sekitar 20% untuk jangka masa yang lama, merangsang pelabur untuk menimbang tara kadar diskaun dengan membeli GBTC diskaun dan memendekkan BTC di pasaran. Selepas diskaun daripada amanah yang ditukar kepada ETF pada dasarnya hilang, dana arbitraj tersebut menjual ETF dan mengambil keuntungan. Rajah 2: Aliran keluar bersih GBTC sejak penyenaraiannya (sumber data: SoSoValue)

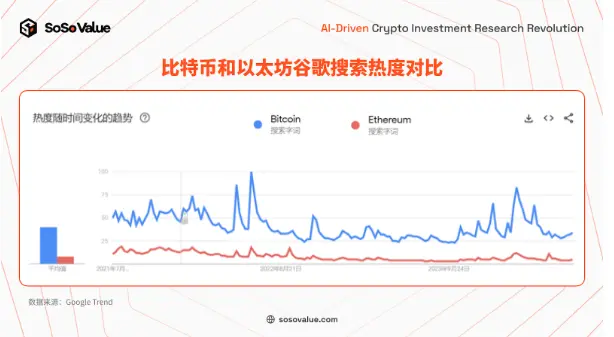

Berbeza dengan penukaran langsung GBTC, semasa proses menukar Ethereum Trust kepada ETF, Grayscale secara serentak membahagikan 10% daripada aset bersih untuk mewujudkan kos rendah Ethereum mini ETF (kod saham ETH), iaitu, Skala Kelabu Terdapat dua Ethereum ETF di bawah payung Du, dengan yuran pengurusan masing-masing sebanyak 2.5% dan 0.15%, yang sedikit mengurangkan tekanan kedudukan bergerak dan aliran keluar yang disebabkan oleh kadar yang tinggi. Menurut pemfailan S-1, Greyscale Ethereum Trust (kod saham: ETHE) akan memindahkan kira-kira 10% daripada Ethereum ke Greyscale Ethereum Mini Trust (kod saham: ETH), sebagai Mini Trust pada permulaan dana ETH selepas itu, dua ETF Ethereum Skala Kelabu akan beroperasi secara bebas. Bagi pelabur yang sudah memegang ETHE, Pada 23 Julai, setiap Ethereum Trust ETHE yang mereka pegang secara automatik akan diperuntukkan 1 bahagian Ethereum Mini Trust ETH, dan nilai bersih ETHE akan diselaraskan kepada 90% sebelumnya. Pertimbangkan bahawa yuran pengurusan ETHE ialah 2.5%; yuran pengurusan amanah mini ETH ialah 0.15% (Tiada yuran pengurusan dalam tempoh AS$2 bilion dalam 6 bulan pertama), Dalam erti kata lain, untuk pelabur sedia ada dalam ETHE, 10% daripada asetnya akan diperuntukkan secara automatik dalam ETF kos rendah. Merujuk kepada nisbah pemindahan dana akhir GBTC iaitu kira-kira 50%, adalah dijangka bahawa spin-off Ethereum Mini Trust ETH dan diskaun awal bagi yuran pengurusan akan mengurangkan tekanan aliran keluar modal jangka pendek Skala Kelabu ETHE. Sebaliknya, kerana diskaun ETHE telah menumpu lebih awal, tekanan aliran keluar yang disebabkan oleh pembubaran arbitraj diskaun dijangka kurang daripada GBTC. Grayscale ETHE pernah mendapat diskaun yang banyak, dengan diskaun sehingga 60% pada akhir tahun 2022, dan diskaun lebih daripada 20% dari April hingga Mei 24, tetapi diskaun itu menumpu kepada 1%-2% daripada akhir Mei, dan menumpu kepada 1% pada bulan Julai Dalam %; dan 2 hari sebelum GBTC ditukar kepada ETF (9 Januari), kadar diskaun kekal pada 6.5%. Oleh itu, untuk perdagangan arbitraj, motivasi pengambilan untung ETHE sangat berkurangan. Rajah 3: Perbandingan kadar ETF spot Ethereum (sumber data: pemfailan S-1) Diskaun (sumber data : Bloomberg) 2. Pouvoir d'achat du marché boursier : le consensus du public sur Ethereum est bien inférieur à celui de Bitcoin, et la motivation d'allocation d'actifs est inférieure à celle de l'ETF spot BTC Pour les investisseurs publics, Bitcoin La logique est simple et facile à comprendre, et un consensus a été atteint : l'or dans le monde numérique est clairement rare et compte un total de 21 millions de pièces, il est donc très cohérent avec son cadre d'investissement existant ; la plus grande chaîne publique de base, le mécanisme d'extraction d'Ethereum est relativement complexe et le développement est affecté par de multiples forces écologiques. Le plus important est la quantité d'offre comme objectif d'investissement, qui implique une inflation et une déflation constantes. Le processus de calcul est dynamique et complexe, et le seuil cognitif est élevé, ce qui rend difficile la compréhension intuitive pour les investisseurs ordinaires. Pour faire simple, D'une part, du point de vue de l'offre, Ethereum dispose en principe d'un approvisionnement illimité Dans le cadre du dernier mécanisme POS, les revenus de mise apportés par les récompenses de bloc entraînent une augmentation de son offre et de l'activité écologique. la chaîne est affectée. La combustion des frais de transaction des utilisateurs entraîne une diminution de son offre, formant ainsi un mécanisme dynamique d'équilibre entre l'offre et la demande. La dernière offre est d'environ 120 millions de pièces et le récent taux d'inflation annualisé est de 0,6% à 0,8 ; %. D'un autre côté, d'un point de vue fondamental conventionnel, est qu'en tant que chaîne publique, elle est confrontée à la concurrence d'autres chaînes publiques, et les investisseurs publics n'ont aucune confiance dans l'issue de la concurrence. Il existe actuellement sur le marché des écosystèmes de chaînes publiques tels que Solana et Ton, qui sont également connus des investisseurs publics. Cependant, une analyse détaillée de leur compétitivité montre que le seuil pour les investisseurs publics est donc extrêmement élevé, si les investisseurs ordinaires le sont. optimistes quant à la valeur d'investissement de la crypto-monnaie, ils peuvent toujours être le premier choix pour allouer des ETF au comptant Bitcoin avec une offre rare et sans concurrence. Les données publiques montrent également une différence significative de popularité entre Ethereum ETF et Bitcoin ETF. En comparant la popularité des recherches Google, qui représente l'attention du public, Ethereum ne représente qu'environ 1/5 de Bitcoin (voir la figure 5 pour plus de détails) ; ), Le capital d'amorçage de Fidelity pour son ETF Ethereum (code boursier FETH) ne représente que 1/4 de son ETF Bitcoin (code boursier FBTC) , et l'écart entre d'autres émetteurs tels que VanEck, Invesco, etc. est également plus grand (voir la figure 6 pour plus de détails). Figure 5 : Comparaison de la popularité de recherche Google de Bitcoin et Ethereum (source de données : Google Trend) Figure 6 : Comparaison ETF Ethereum et Bitcoin sous le même émetteur de l'échelle de financement d'amorçage des ETF en devises (source de données : document S-1) 3. Achats dans le cercle crypto : en raison du manque de fondation de 3% à 5% sur l'ETH Rendement du jalonnement en chaîne, la demande est pratiquement inexistante Les investisseurs en crypto ont également contribué en partie à l'achat d'ETF au comptant Bitcoin, principalement en raison de la demande de certification d'actifs dans le monde réel. Les investisseurs en crypto qui détiennent des ETF Bitcoin ne doivent payer que des frais annuels de 0,2 % à 0,25 % pour disposer de certificats d'actifs du marché financier traditionnel, ce qui facilite la vie économique dans le monde public et équilibre les actifs financiers et les avoirs en Bitcoin et les utilise. pour réaliser diverses opérations de levier, telles que des prêts hypothécaires, la création de produits structurés, etc., ce qui séduit certains investisseurs crypto fortunés. Étant donné que Bitcoin est un mécanisme d'extraction de puissance de calcul POW, il n'y a pas de revenu stable de gage d'actifs POS. Étant donné que les coûts moyens de dépôt et de retrait de la crypto-monnaie et de la monnaie légale sont de 0,2 % et 2 %, il existe un écart entre les revenus de détention des ETF Bitcoin. et les avoirs directs en devises. Mais pour les ETF au comptant Ethereum, étant donné que la réglementation ne permet pas aux ETF d'obtenir des revenus de gage, pour les investisseurs en crypto, la détention d'ETF entraînera 3 à 5 % de rendements annualisés sans risque en moins que la détention directe d'Ethereum au comptant. Ethereum adopte le mécanisme PoS (Proof of Stake), qui utilise des nœuds de validation pour engager les actifs Ethereum afin de vérifier les transactions et de maintenir le réseau, et d'obtenir des récompenses de bloc, ce qu'on appelle le mécanisme de minage POS. Étant donné que ces revenus proviennent du protocole réseau et du mécanisme de récompense intégré au système, ils sont considérés comme le taux de rendement de base écologique et sans risque d'Ethereum sur la chaîne. Récemment, le rendement du jalonnement Ethereum s’est stabilisé au-dessus de 3 %. Par conséquent, si vous mettez en œuvre l’allocation de positions Ethereum via un ETF, vous recevrez au moins 3 % de rendement annualisé en moins que si vous déteniez directement le spot Ethereum. Par conséquent, l’achat d’ETF au comptant Ethereum par des personnes fortunées dans le cercle de la cryptographie peut être ignoré. Figure 7 : Rendement du jalonnement depuis qu'Ethereum est passé au mécanisme POS (source de données : The Staking Explorer) Ethereum est actuellement la plus grande chaîne publique, et son ETF spot a été approuvé, ce qui est la première étape pour les chaînes publiques à s’intégrer dans le monde financier dominant. Après avoir trié les normes de la SEC pour l'approbation des ETF de crypto-monnaie, Ethereum se conforme aux exigences de la SEC en termes de anti-manipulation, liquidité, transparence des prix, etc. Nous pouvons nous attendre à ce que davantage de crypto-actifs répondant aux exigences passent par les ETF spot à l’avenir. Entrez dans l’œil du public des investisseurs. , aux côtés des marchés financiers traditionnels tels que). Comme les contrats à terme sur crypto-monnaie Avec l'enrichissement continu des outils, on peut s'attendre à ce que davantage d'ETF de crypto-actifs soient approuvés à l'avenir, ce qui occupera davantage l'esprit des investisseurs traditionnels et accélérera leur développement. Figure 8 : Comparaison des données de base des chaînes publiques représentatives de couche 1 (source de données : compilation de données publiques) Pour résumer, Étant donné que le pouvoir d'achat et de vente de l'ETF spot Ethereum est plus faible que celui de l'ETF Bitcoin et qu'il a subi la mauvaise destruction de Bitcoin causée par la sortie du GBTC en niveaux de gris, le marché est également préparé pour le sortie de l'ETHE en niveaux de gris. Cela fait 6 mois que l'ETF au comptant Bitcoin a été lancé. L'approbation de l'ETF au comptant Ethereum s'est reflétée dans une large mesure dans le prix de la devise Ethereum existante après des transactions répétées sur le marché. à court terme, il y aura un impact positif sur Ethereum. L'impact sur le prix sera moindre que la cotation précédente de l'ETF au comptant Bitcoin sur Bitcoin, et les fluctuations d'Ethereum pourraient également être plus faibles. S'il y a une autre vente illicite en raison d'une fuite de niveaux de gris au début du lancement, ce sera une bonne opportunité de mise en page. Les investisseurs peuvent y prêter attention via le tableau de bord américain Ethereum spot ETF (https://sosovalue.com/assets/etf/us-eth-spot) spécialement lancé par SoSoValue. À long terme, l'écologie du chiffrement et le monde dominant passent de leur développement séparé dans le passé à l'intégration, et il y aura un long processus d'ajustement cognitif. Et . Historiquement, le processus d'intégration des actifs émergents dans le monde dominant a toujours donné lieu à des désaccords et à des transactions, et de grandes fluctuations ont constamment généré des opportunités d'investissement qui méritent d'être attendues. L'approbation de l'ETF Ethereum ouvre encore la voie aux applications crypto-écologiques pour entrer dans l'allocation d'actifs grand public. Il est prévisible que d'autres chaînes publiques et autres infrastructures avec un grand nombre d'utilisateurs et d'écologie, comme Solana, le feront également progressivement. s'intégrer dans le monde dominant. Alors que le monde de la cryptographie entre dans le monde grand public, l'autre côté de l'évolution des temps, c'est-à-dire le processus d'entrée du monde grand public dans le monde de la cryptographie, continue également de se développer tranquillement. Les actifs financiers traditionnels, principalement les obligations du Trésor américain, sont. en passant également par le jeton RWA (Real World Assets), officiellement mis en chaîne, entrez progressivement dans le monde du cryptage et réalisez une circulation efficace des actifs financiers mondiaux. Si l'approbation de l'ETF Bitcoin ouvre la porte à un nouveau monde après l'intégration du cryptage et de la tradition, alors le passage de l'ETF Ethereum est le premier pas vers la porte.

Menurut data SoSoValue, aliran keluar bersih GBTC berlangsung dari 11 Januari hingga 2 Mei, dan kemudian menjadi perlahan, di mana pegangan Bitcoinnya menurun sebanyak 53%.

Menurut data SoSoValue, aliran keluar bersih GBTC berlangsung dari 11 Januari hingga 2 Mei, dan kemudian menjadi perlahan, di mana pegangan Bitcoinnya menurun sebanyak 53%.

2. À long terme : l'ETF Ethereum ouvre la voie à l'intégration d'autres actifs cryptographiques dans le monde grand public

Anti-manipulation :

En comparaison, Solana dans la chaîne publique répond également dans une certaine mesure aux indicateurs ci-dessus (voir la figure 8 pour plus de détails) Vaneck et 21Shares ont successivement soumis des demandes d'ETF spot Solana

Atas ialah kandungan terperinci ETF spot Ethereum A.S. disenaraikan, dengan kepentingan jangka panjang lebih besar daripada kesan jangka pendek. Untuk maklumat lanjut, sila ikut artikel berkaitan lain di laman web China PHP!