전통적인 기관이 비트코인에 진입한다면 적절한 포지션 규모는 얼마입니까?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWB앞으로

- 2024-03-26 09:50:18665검색

빠르게 진화하는 투자 세계에서 다각화는 항상 위험을 줄이고 수익을 높이는 핵심 전략이었습니다. 암호화폐, 특히 비트코인의 출현으로 투자자들은 포트폴리오에 추가할 새로운 자산 클래스를 찾았습니다. 이 기사에서는 비트코인을 전통적인 60/40 주식 및 채권 포트폴리오에 통합하는 것의 의미를 자세히 살펴봅니다.

다양한 수치 지표를 자세히 살펴봄으로써 다양한 비트코인 할당 수준이 전체 포트폴리오 성과, 위험 및 수익에 미치는 영향을 심층적으로 조사합니다. 점차적으로 비트코인 보유량을 늘리는 것부터 투자 포트폴리오에 비트코인을 대규모로 포함시키는 것까지 비트코인 투자 환경에서 위험과 보상 사이의 미묘한 관계를 밝힙니다.

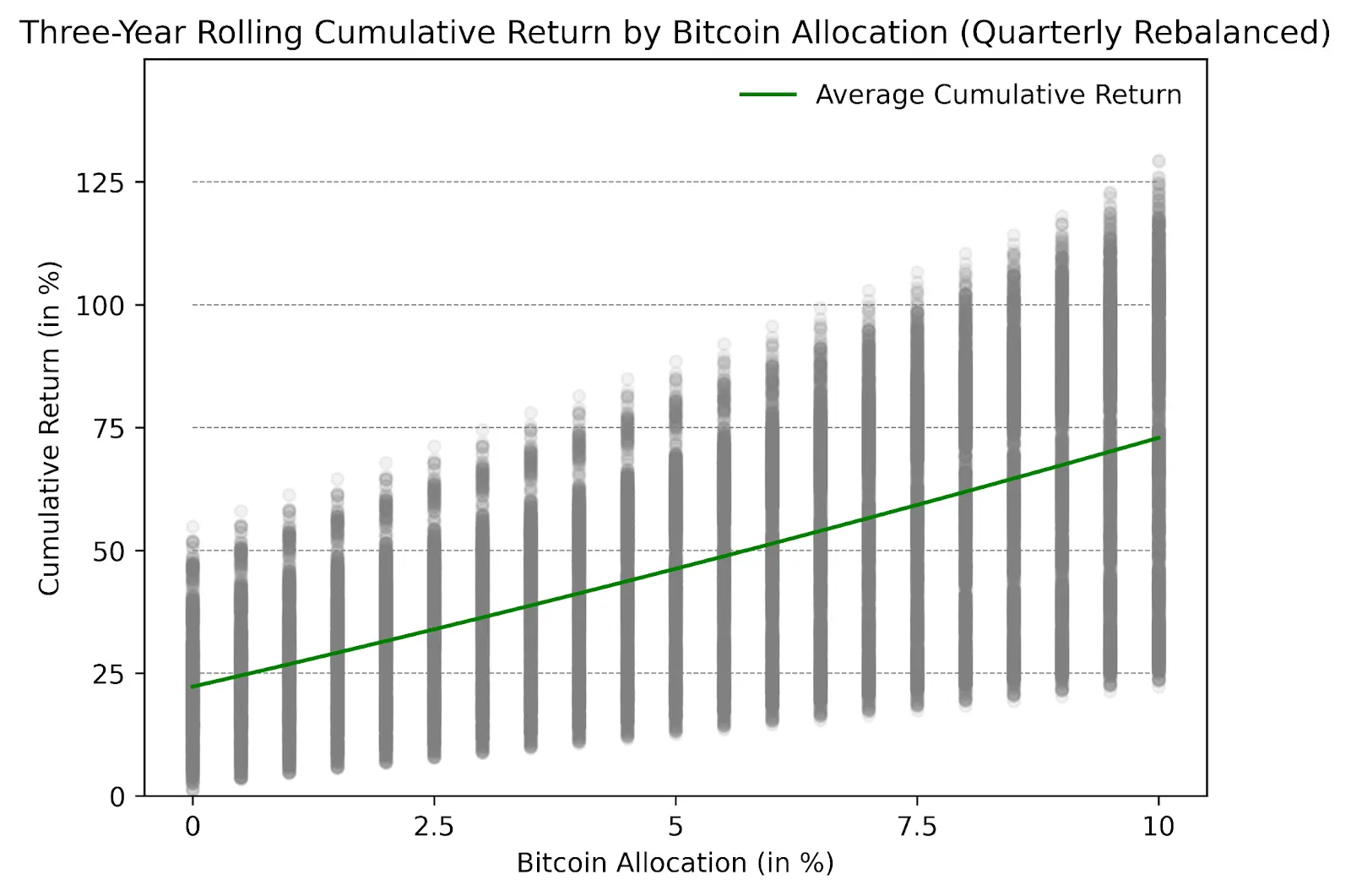

차트에서 왼쪽 첫 번째 열은 비트코인을 포트폴리오에 포함하지 않은 상황을 나타내고, 그 다음 열은 비트코인 보유량을 점진적으로 늘리는(최대 10%) 상황을 보여줍니다. 이 열은 시간이 지나도 변경되지 않으며 단순히 보유한 비트코인 수를 나타냅니다. 역사적 데이터에 따르면 비트코인 할당이 증가함에 따라 투자 수익도 그에 따라 증가한다는 점은 주목할 가치가 있습니다.

그림 1: 비트코인 할당의 3년 연속 누적 수익률(분기별 재조정), 출처: Cointelegraph Research

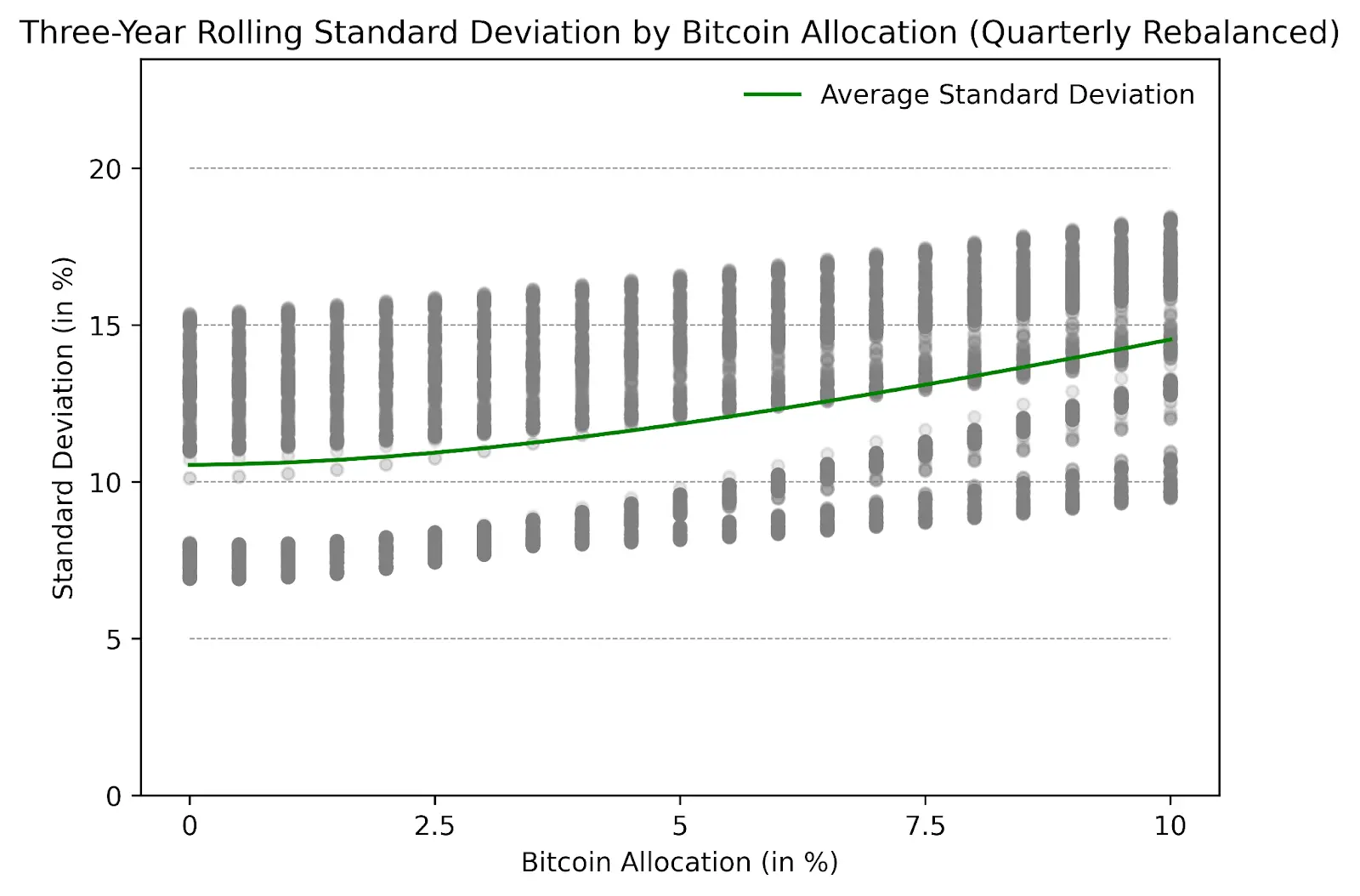

비트코인을 60/40 주식 및 채권 포트폴리오에 추가하면 누적 수익률이 증가하지만, 문제점: 불확실성과 위험도 증가할 수 있습니다. 그림 2는 비트코인에 할당한 후 변동성의 변화를 보여줍니다. 위험은 증가했지만 일직선이 아니었습니다. 대신 선에 곡률이 있습니다. 이는 비트코인을 0.5%에서 2% 정도만 추가해도 투자가 더 위험해지지 않는다는 것을 의미합니다. 그러나 비트코인을 더 추가하면 상황은 빠르게 예측할 수 없게 됩니다.

그림 2: 비트코인 할당의 3년 롤링 표준 편차(분기별 재조정), 출처: Cointelegraph Research

그림 2: 비트코인 할당의 3년 롤링 표준 편차(분기별 재조정), 출처: Cointelegraph Research

그림 3에서는 그림 1의 정보를 결합하여 포트폴리오 비율의 샤프를 확인합니다. 그래프의 모양은 매우 흥미롭습니다. 처음에는 빠르게 상승하다가 투자에 더 많은 비트코인을 투입하면 안정됩니다. 차트는 귀하가 투자에 비트코인을 추가하면 일반적으로 귀하가 감수하는 위험을 보상하기 위해 더 많은 수익을 얻게 된다는 것을 의미합니다. 그러나 공짜 점심 같은 것은 없습니다. 비트코인을 점점 더 많이 추가하기 시작하면, 특히 전체 투자의 약 5% 이후에는 증가하는 위험이 이점보다 더 커집니다. 따라서 소량의 비트코인을 할당하는 것이 도움이 될 수 있지만, 특정 시점 이후에는 더 많은 비트코인을 할당하는 데 드는 비용이 크게 증가합니다. 과거 수익률과 평균 분산 최적화를 기반으로 포트폴리오에 추가할 비트코인의 최적 비율은 3%에서 5% 사이입니다.

그림 3: 비트코인 할당의 3년 연속 샤프 비율(분기별 재조정), 출처: Cointelegraph Research

그림 3: 비트코인 할당의 3년 연속 샤프 비율(분기별 재조정), 출처: Cointelegraph Research

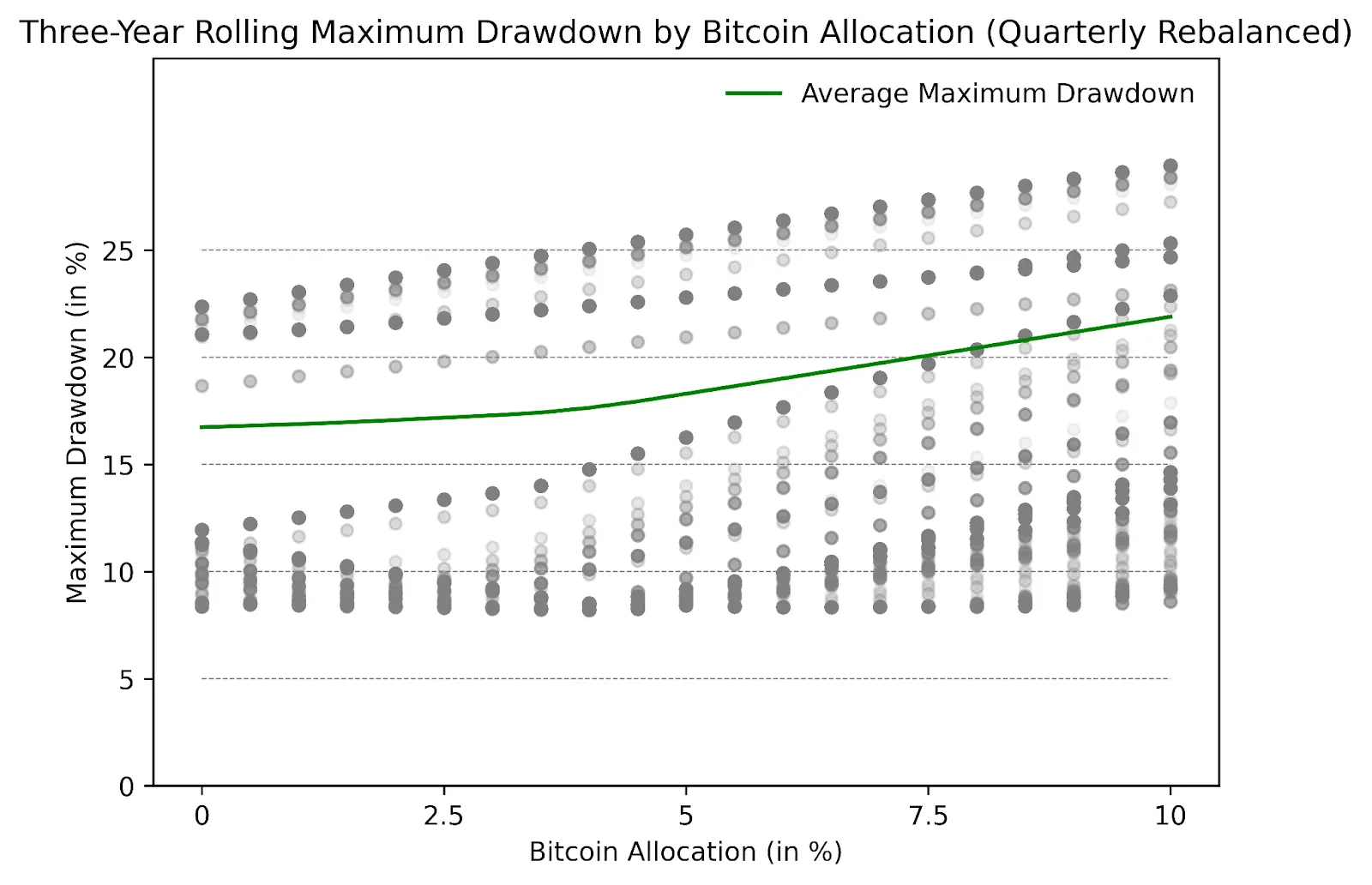

그림 4는 비트코인 양의 차이가 투자 가치의 최대 감소에 어떤 영향을 미치는지 보여줍니다. 샤프 비율과 유사하게 차트의 녹색 선은 60/40 주식 및 채권 포트폴리오에서 비트코인에 대한 작은 할당(예: 0.5% ~ 4.5%)이 3년 동안 최대 하락폭에 큰 영향을 미치지 않음을 보여줍니다. 연령. 할당량이 5%를 초과하면 최대 감소폭에 미치는 영향이 크게 증가하기 시작합니다. 위험 선호도가 낮은 기관 투자자의 경우 비트코인 보유량을 총 투자의 5% 이하로 유지하는 것이 위험 조정 및 최대 손실 관점에서 최선의 선택일 수 있습니다.

그림 4: 비트코인 할당 3년 연속 최대 감소(분기별 재조정), 출처: Cointelegraph Research

그림 4: 비트코인 할당 3년 연속 최대 감소(분기별 재조정), 출처: Cointelegraph Research

요약하자면, 다양한 포트폴리오의 일부로 비트코인을 탐색하면 위험과 보상 사이의 미묘한 균형이 드러납니다. 다양한 데이터에 걸쳐 제시된 결과는 비트코인 보유량을 전략적으로 늘려 결과적으로 변동성이 증가함으로써 누적 수익률을 높일 수 있는 잠재력을 강조합니다. 과거 데이터와 평균 분산 최적화를 기반으로 최적의 전략은 전체 투자의 3~5%를 비트코인에 할당하는 것입니다.

이 임계값을 초과하면 위험-보상 균형이 불리해지며, 이는 비트코인을 투자 전략에 통합할 때 신중하고 정보에 입각한 의사 결정의 중요성을 강조합니다.

위 내용은 전통적인 기관이 비트코인에 진입한다면 적절한 포지션 규모는 얼마입니까?의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!