DeFi 스테이킹의 새로운 물결: 유동성 재스테이킹 토큰 및 레이어 2 퍼블릭 체인

- 王林앞으로

- 2024-03-24 09:31:19518검색

Liquid Re-Stake Token의 혁신적인 적용과 최근 출시된 레이어 2 자동 스테이킹 기능을 지원하는 퍼블릭 체인인 Blast의 개발은 DeFi 스테이킹 분야에 새로운 물결을 이끌고 있습니다. 이 Bing Ventures 기사에서는 이 개발의 배경, 이 개발이 DeFi 스테이킹 분야에 의미하는 바, 이 분야의 주요 현재 동향 및 전망에 중점을 둘 것입니다.

유동성 재스테이킹 프로토콜: LSD 분야의 최신 혁신

<img src="/static/imghwm/default1.png" data-src="https://img.php.cn/upload/article/000/465/014/171124388161504.png" class="lazy" alt="DeFi 스테이킹의 새로운 물결: 유동성 재스테이킹 토큰 및 레이어 2 퍼블릭 체인">Source: Bing Ventures

이더리움 생태계에서, 특히 상하이 업그레이드 이후 Liquid Stake 파생상품 분야의 발전은 완전한 혁신과 적응성을 보여주었습니다. 이더리움 스테이킹 메커니즘에서 핵심 역할을 하는 플레이어인 Lido에서 시작되었습니다. Lido는 Ethereum에 대한 스테이킹 솔루션을 제공함으로써 유동성 잠금이라는 중요한 문제를 해결합니다. 그들의 접근 방식을 통해 사용자는 유동성을 유지하면서 이더리움을 스테이킹할 수 있습니다. 이는 기존의 엄격한 스테이킹 패러다임에서 크게 도약한 것입니다.

Pendle Finance의 추가는 LSD 분야에 새로운 기회를 가져옵니다. 수익을 토큰화함으로써 사용자는 이제 관심 기반 프로토콜을 활용하여 수익을 거래할 수 있습니다. 이 새로운 접근 방식은 수익 최적화 및 위험 관리를 위한 새로운 길을 열어 해당 분야에 혁신을 불어넣습니다.

그러나 모기지 자산의 더 높은 수익과 효율적인 활용을 원하는 투자자의 욕구는 여전히 완전히 충족되지 않습니다. 따라서 재서약 프로토콜 Eigenlayer와 같은 좀 더 복잡한 메커니즘이 등장했습니다. Eigenlayer를 사용하면 사용자가 이더리움을 다시 스테이킹할 수 있으므로 다른 프로토콜의 보안과 신뢰성이 향상됩니다. 이러한 접근 방식은 투자자의 잠재적 수익을 증가시킬 뿐만 아니라 전체 이더리움 네트워크의 탄력성과 보안에도 기여합니다.

그러나 Eigenlayer에 고정된 토큰이 유동성을 잃고 비활성화되어 DeFi 공간 내 다양성이 제한된다는 문제가 빠르게 나타났습니다. 이로 인해 이러한 재담보 자산의 유동성을 잠금 해제하는 동시에 스테이커가 DeFi에 참여하여 수익을 더욱 높일 수 있도록 하는 솔루션인 유동성 재하이핑 토큰(LRT)의 혁신이 이루어졌습니다. 사용자는 유동성 재담보 프로토콜에 LRT를 입금하여 수입을 얻을 수 있습니다.

그 결과, LSD 분야는 단일 계층의 서약으로 시작하여 훨씬 더 복잡하고 다면적인 생태계로 성장했습니다. Blast 출시와 같은 최근 개발은 이러한 추세를 잘 보여줍니다. Blast는 체인에 기본 ETH 및 스테이블코인 스테이킹 혜택을 제공하는 EVM 호환 이더리움 2차 계층 네트워크로, 스테이킹 보상 획득을 더욱 민주화하고 프로세스를 더욱 사용자 친화적이고 다양하게 만듭니다. LSD 내러티브의 이러한 진화는 더 큰 유동성과 수익률에 대한 사용자 요구를 충족하기 위해 지속적으로 혁신하는 동시에 분산형 금융 탐색 세계에 내재된 복잡성과 위험을 탐색하는 역동적이고 적응 가능한 이더리움 생태계를 강조합니다.

DeFi의 다음 이야기: LRT

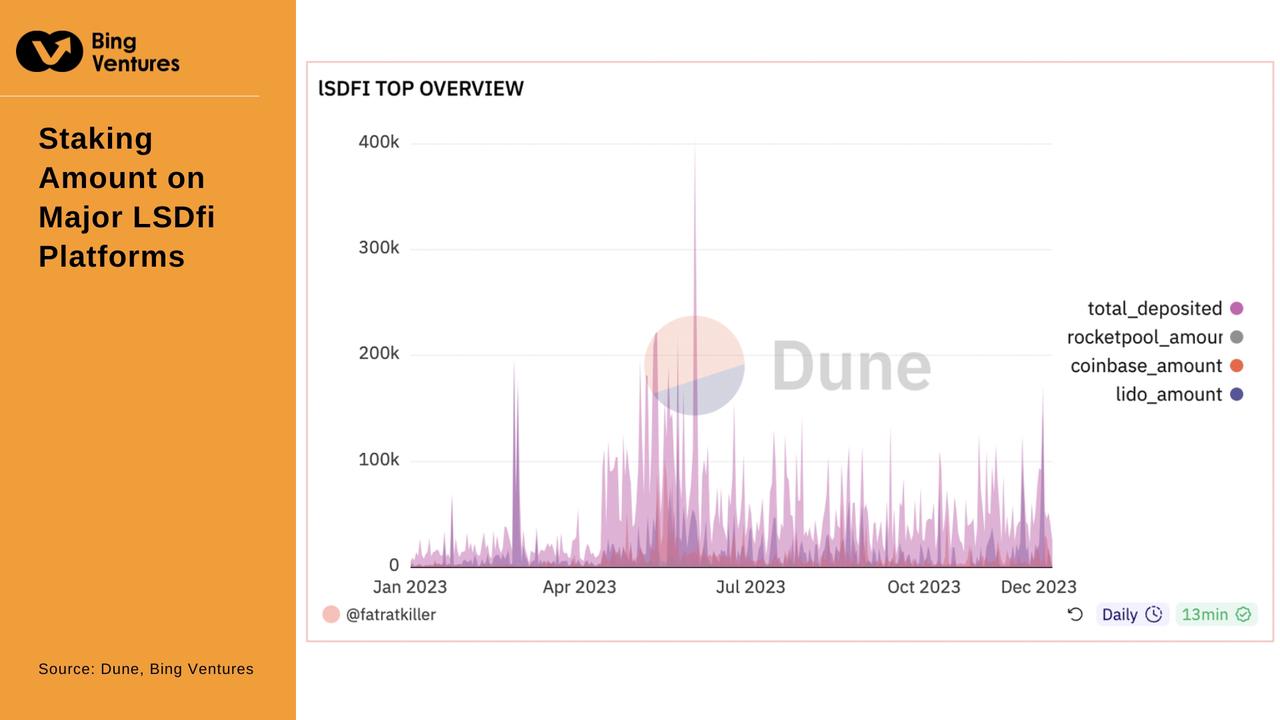

Source: Dune, Bing Ventures

DeFi 분야에서 LRT(Liquidity Re-pledge Tokens)의 출현은 전통적인 서약 모델에 대한 심오한 혁신입니다. LRT는 개념상 단일 서약의 한계를 깨뜨릴 뿐만 아니라 실제로 다중 프로토콜 서약 강화의 대중화를 촉진합니다. EigenLayer 플랫폼을 통해 사용자는 단일 프로토콜의 경계를 넘어 여러 AVS(Active Verification Services)에 ETH 리소스를 스테이킹할 수 있습니다. 이는 네트워크 보안을 크게 향상시킬 뿐만 아니라 DeFi 생태계에 더 많은 복잡성을 주입합니다. 수준.

LRT의 장점은 다양합니다. 자본 효율성이 크게 향상되고, 네트워크 보안이 강화되며, 개발자를 위한 리소스 할당이 크게 절감됩니다. 그러나 동시에 우리는 잠재적인 벌금 위험, 프로토콜 중앙화 문제, 치열한 시장 경쟁으로 인한 수익 희석 등 수반되는 위험에도 주의해야 합니다.

경전철의 시장 전망 측면에서 우리는 LRT의 고수익 잠재력에 대한 엄청난 유혹을 봅니다. LRT는 ETH 스테이커에게 기본 스테이킹 수익뿐만 아니라 Eigenlayer 보상 및 잠재적인 토큰 발행을 포함하는 추가 수익 채널을 제공합니다. 또한, 에어드롭과 같은 인센티브를 통해 LRT는 더 넓은 범위의 사용자 참여를 유도하여 DeFi 레버리지의 전반적인 성장을 주도할 것으로 예상됩니다. 이러한 추세는 2020년 DeFi Summer의 성공을 재현하거나 심지어 능가할 것으로 예상됩니다.

미래 트렌드가 눈길을 끈다. LRT를 중심으로 DeFi 분야에서도 '곡선 전쟁'과 유사한 경쟁 상황이 나타날 것으로 예상되며, 토큰 이코노미는 더욱 복잡한 베토케노믹스 모델로 진화할 수도 있습니다. 동시에, 토큰 보상이나 LRT 프로토콜의 토큰 발행 결정에 대한 영향을 통해 신흥 AVS의 도입은 ETH 재스테이킹을 유도하는 핵심 동인이 될 수 있습니다.

综上所述,LRT在解锁流动性、提升收益以及优化治理和风险管理方面,已经展现出其独特的价值。如此一来,LRT不仅是一种质押工具,更是推动DeFi创新和增长的关键因素。它的发展和应用,将为DeFi生态系统带来深远的变革,为用户、开发者和整个区块链世界打开新的可能性。

与之相伴的风险和挑战

Stader Labs作为行业的一匹黑马,近期推出的流动再质押代币rsETH在以太坊主网上引发广泛关注。通过rsETH,用户可以将现有流动质押代币(例如Coinbase的cbETH, Lido的stETH以及Rocket Pool的rETH)在多个不同的网络进行二次质押,并在此基础上铸造新的流动代币代表其在再质押协议中的份额,极大地提升了质押资产的灵活性和流动性。在EigenLayer的支持下,通过简化用户进入再质押生态系统的流程,rsETH已实现了ETH的大规模再质押,进一步强化了以太坊网络的去中心化特性。

然而,这种创新金融工具也带来了诸多风险。以太坊创始人Vitalik Buterin及EigenLayer的联合创始人都曾指出,再质押可能导致复杂场景,进而对主网络的安全构成威胁。此外,随着越来越多的AVS和LRT的出现,行业资金和注意力的过度分散可能会导致市场不稳定和治理结构的弱化。

Blast Layer2公链作为Web3生态系统中的新兴力量,通过其独创的自动复利功能,为Layer 2解决方案注入新活力。Blast的创新在于为Layer 2网络上的存款提供基本收益,通过与Lido等协议的合作,提供稳定的质押回报,同时将稳定币资产投入MakerDAO等协议,以实现额外收益。Blast的运作模式虽然为用户带来了便利和收益,但其TVL的组成和策略也揭示了潜在的中心化风险和市场敏感性问题。

Blast的未来挑战在于,其策略如何影响资产的实际利用和生态系统内的动态资本转换。Blast的TVL策略需要从静态的资本保值转变为动态的资本增值,确保网络活力和Dapp的资金流动性。如此,才能真正实现其旨在推动区块链网络成长的目标,而非仅仅作为资本的存储介质。

总体来看,Stader Labs的rsETH和Blast Layer2公链的出现,标志着DeFi领域质押模式的创新与进步。但在追求收益最大化的同时,我们也必须对这些新兴模式中潜在的风险保持警觉,确保以太坊网络的安全和健康发展。未来的DeFi生态系统,将需要在创新与风险管理之间寻找到一个更为稳健和可持续的平衡点。

以太坊质押新玩法畅想

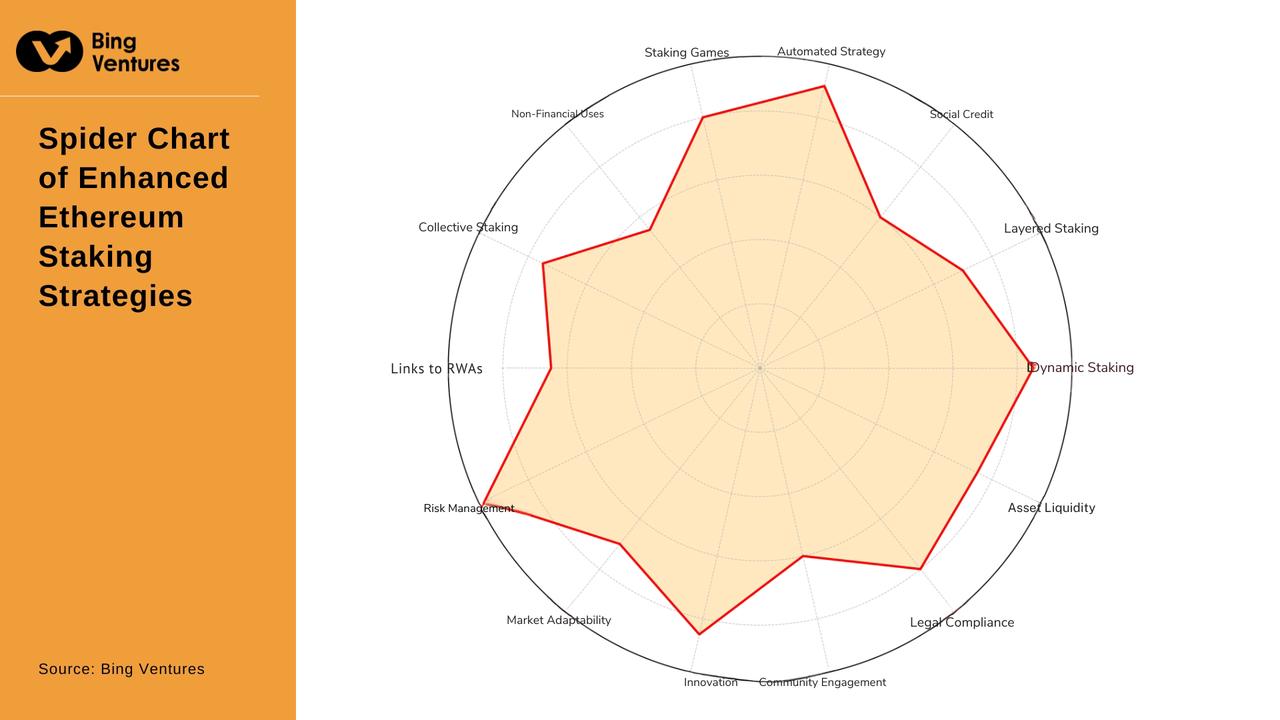

我们认为,像LRT这样的动态质押策略正在对以太坊质押市场产生的影响深远。首先,策略的自动化和高效性降低了投资门槛,吸引了更多个人投资者。其次,随着更多资金流入,市场流动性显著提升,有助于稳定整个DeFi生态系统。此外,动态质押策略通过提供多元化和定制化的投资选择,推动了市场的创新和发展。然而,这一策略的实施也面临技术挑战,尤其是构建高效且准确的算法模型,以及保证系统安全性和抵御网络攻击。

Source: Bing Ventures

与此同时,一些LRT以外的以太坊质押新范式也在探索中,值得关注。

分层质押系统(Layered Staking System)作为一种新模型,正在出现于市场成熟和投资者需求多样化的背景下。该系统将质押资产分布在不同的风险层级,每个层级具有不同的收益潜力和风险配置。低风险层级提供相对稳定回报,适合风险厌恶型投资者,而高风险层级则适合风险承受能力较高的投资者。该系统的灵活性允许投资者根据自身风险偏好和市场预测进行资产配置。实施分层质押系统需要复杂的智能合约和精细的风险管理策略,确保资产在各个层级间的流动性和安全性。分层质押系统的出现为投资者提供了更多选择和灵活性,推动以太坊质押市场朝向更成熟和多元化的方向发展。

또한 스마트 계약을 기반으로 한 자동화된 약속 전략은 스마트 계약을 통해 자동으로 약속을 실행하거나 약속을 해제하거나 약속된 자산을 재할당하여 자산 관리의 효율성과 효과를 향상시킵니다. 자동화된 스테이킹 전략의 위험 관리 기능은 시장 상황이 이러한 매개변수를 트리거하면 자동으로 스테이킹 위치를 조정하는 스마트 계약에 의해 설정된 특정 위험 매개변수에 의해 향상됩니다. 스마트 계약의 보안 및 신뢰성 확보와 같은 과제에도 불구하고 기술이 발전함에 따라 스마트 계약의 보안이 강화되어 더 넓은 범위의 분야에서 자동화된 스테이킹 전략의 적용이 촉진될 것으로 예상됩니다.

집단 스테이킹 및 수익 공유 모델을 통해 여러 투자자가 공동으로 자산을 담보로 삼고 창출된 수익을 비례하여 공유할 수 있습니다. 이 모델은 스마트 계약을 통해 자동으로 소득을 분배하여 소규모 투자자에게 협력하고 가치를 추가할 수 있는 기회를 제공합니다. 스마트 계약은 집단 스테이킹 모델에서 중심 역할을 하며 자동으로 소득 분배를 실행하고 각 참가자가 공정한 소득을 받도록 보장합니다. 집단 스테이킹은 소규모 투자자에게 위험과 비용을 줄일 수 있는 기회를 제공하여 DeFi 생태계의 포용성을 높입니다.

마지막으로 담보 자산을 실물 자산(RWA)과 연결하는 것은 DeFi 분야의 혁신적인 발전입니다. 이 모델에서는 부동산, 미술품 등의 물리적 자산을 담보 자산의 기초 자산으로 사용할 수 있으며, 이는 토큰화를 통해 블록체인에 표시되고 담보로 사용됩니다. 이는 일반적으로 비유동적인 자산에 유동성을 제공하여 물리적 자산 소유자에게 새로운 자금원을 제공합니다. 물리적 자산의 정확한 평가 및 토큰화 보장, 물리적 자산과 관련된 규제 및 규정 준수 문제 처리 등의 과제에도 불구하고 담보 자산을 RWA에 연결하는 모델은 향후 더욱 널리 사용될 것으로 예상됩니다. 보유자에게 새로운 자금 조달 채널을 제공하고, 암호화폐 투자자에게 새로운 투자 기회를 제공하며, 암호화폐 시장과 기존 금융 시장의 통합을 심화합니다.

간단히 말하면, DeFi 스테이킹 분야는 앞으로 더 많은 혁신과 발전을 가져올 것이며 이는 투자자와 DeFi 플레이어의 관심을 끌 만한 가치가 있습니다.

위 내용은 DeFi 스테이킹의 새로운 물결: 유동성 재스테이킹 토큰 및 레이어 2 퍼블릭 체인의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!