La proposition d'allocation des frais du protocole Uniswap fait exploser le marché, quelle est l'orientation future ?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBavant

- 2024-02-29 20:43:111255parcourir

Auteur original : defioasis

Éditeur original : Colin Wu

Dans la soirée du 23 février, Erin Koen, responsable de la gouvernance de la Fondation Uniswap (responsable du gouvernement), a lancé une proposition au forum de gouvernance Uniswap, suggérant d'utiliser un mécanisme de frais pour récompenser ceux qui ont déjà des détenteurs de jetons UNI qui ont délégué et mis en jeu leurs jetons. Au cours des années qui ont suivi l'annonce par Uniswap de son largage de jetons entre la mi-septembre et la fin septembre 2020, des discussions ont eu lieu sur la question de savoir si UNI devrait percevoir les frais de protocole pour augmenter l'utilité du jeton, mais presque tout n'a abouti à rien. Cette proposition avancée par le responsable de la Fondation Uniswap place formellement l'utilité des tokens UNI dans la discussion au niveau de la gouvernance, ce qui a suscité l'enthousiasme de nombreux détenteurs et conduit à l'émergence d'UNI et d'autres représentants du protocole DeFi.

Tout d'abord, il doit être clair que cette proposition a été proposée par un représentant de la Fondation Uniswap, et la Fondation Uniswap n'est pas égale à Uniswap Labs. Uniswap Labs est responsable du développement, de la maintenance, de la mise à jour et de la mise à niveau du protocole Uniswap, jouant un rôle central dans le développement technologique et l'innovation. À la base, Uniswap Labs est une société commerciale. La Fondation Uniswap se concentre principalement sur la gouvernance et le développement communautaire du protocole Uniswap et est une organisation à but non lucratif. Uniswap Labs se concentrera davantage sur la prise en compte des problèmes au niveau du protocole/de l'entreprise, et la Fondation Uniswap représente dans une certaine mesure les intérêts de la communauté. Il n'est pas difficile de constater que le tweet officiel d'Uniswap Labs n'a pas mentionné ni transmis cette question, et même Hayden, le fondateur du protocole Uniswap, n'a pas participé à beaucoup de discussions.

Deuxièmement, vous devez clarifier quels sont les frais de l'accord. Actuellement, ils peuvent être divisés en deux types de frais : les frais d’entrée et les frais LP. Les frais d'entrée font référence aux frais de 0,15 % pour l'exécution des transactions via le front-end d'Uniswap Labs à partir de la mi-octobre 2023, c'est-à-dire les frais collectés sur le front-end officiel d'Uniswap et payés à Uniswap Labs. le but de facturer ces frais est de financer les opérations durables d’Uniswap Labs. Les frais LP sont les frais du pool Uniswap, qui sont payés par les traders au LP. Par exemple, les frais facturés par WBTC/ETH, le pool avec le TVL le plus élevé dans Uniswap V3, sont de 0,3 %. Dans la proposition, il est clairement indiqué que les frais de protocole sont exprimés en fraction des frais LP, qui peuvent être 0, 1/4, 1/5, 1/6, 1/7, 1/8, 1/9. ou 1/10 (actuellement fixé à 0), le score spécifique peut être ajusté via la gouvernance.

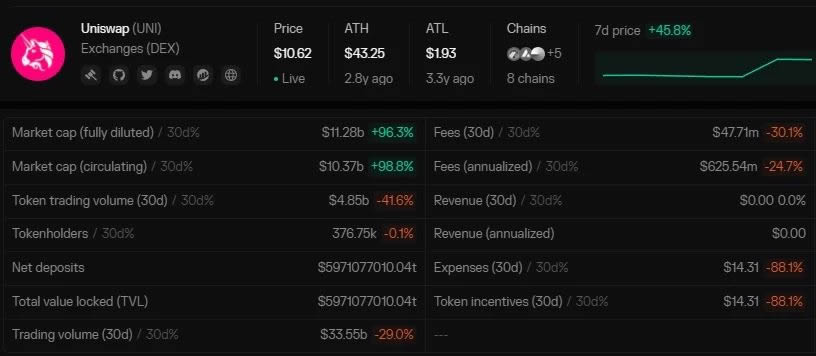

(Source des données : https://tokenterminal.com/terminal/projects/uniswap)

Selon les données de Token Terminal du 25 février, les frais LP annualisés d'Uniswap sont d'environ 626 millions de dollars américains. Si la proposition est adoptée et que 1/10 à 1/4 des frais LP sont alloués aux détenteurs d'UNI en tant que frais de protocole, alors les détenteurs d'UNI peuvent recevoir des dividendes annualisés d'environ 62,62 millions de dollars à 156,5 millions de dollars. La valeur marchande actuelle d'UNI est d'environ 8 milliards de dollars américains, et le rapport entre la valeur marchande et les dividendes annualisés se situe approximativement entre 51,1 et 127,8. Il convient de noter qu’il ne s’agit que d’un simple exemple de calcul et non d’un conseil en investissement.

Enfin, cette proposition est encore au stade de proposition et de discussion communautaire. Son adoption dépend des résultats finaux du vote de la communauté et des délégués d'UNI représentant plusieurs forces. La Fondation Uniswap estime que s'il n'y a pas d'obstacles majeurs, elle prévoit de publier le vote instantané le 1er mars et le vote en chaîne le 8 mars. En tant qu'investisseur précoce dans Uniswap, a16z pourrait jouer un rôle clé dans les futurs votes sur la proposition. Selon les données d'Arkham, l'adresse marquée a16z (et présumée a16z) pourrait contrôler environ 60 millions d'UNI.

Bien sûr, tout n'est pas encore réglé, et la question de savoir si la proposition sera adoptée est encore pleine de variables, mais il s'agit finalement d'une tentative de transformation en jeton utilitaire. Même si cette proposition échoue finalement, je pense qu'il y aura encore d'autres institutions ou individus qui travailleront dur pour convertir UNI en un jeton utilitaire et si la proposition est finalement adoptée, une partie des revenus du LP sera consommée sous forme de dividendes pour les détenteurs de jetons ; , ce qui aura un impact négatif sur les détenteurs de jetons. Les dommages causés par LP et la manière de mieux équilibrer les intérêts des détenteurs d'UNI et de LP à mesure que le protocole se développe deviendront également de nouveaux points de gouvernance.

Après plusieurs années de développement, Uniswap est devenu une Beta qui peut représenter l'ensemble de l'industrie Crypto après BTC et ETH. Maintenant que la fondation a officiellement proposé d'autonomiser UNI, celle-ci pourrait bénéficier de la victoire de Grayscale et Ripple, du passage en douceur de l'ETF spot BTC et du trading actif. La politique réglementaire américaine est devenue relativement plus douce. Dans le même temps, cela peut également servir d’exemple pour d’autres développeurs ou équipes de protocoles, notamment ceux des États-Unis. Par exemple, le fondateur de Blur et Blast, Pacman, a reconnu la proposition avancée par la Fondation Uniswap et espérait que Blur pourrait tirer des leçons de son expérience. (Remarque : le jeton Blur du marché commercial NFT BLUR est similaire à UNI, les deux sont des jetons de gouvernance sans autonomisation.)

Qu'il s'agisse d'UNI ou de BLUR, les protocoles qu'ils représentent sont les meilleurs dans leur domaine. Uniswap occupe environ 60 % des parts de marché dans le domaine DEX. Il possède non seulement une excellente innovation technologique et une excellente influence sur le marché, mais a également apporté une contribution indélébile à la promotion du développement de l’industrie de la cryptographie. . Pour Uniswap, responsabiliser UNI n’est peut-être que la cerise sur le gâteau, et le prochain crochet v4 pourrait être encore plus excitant.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Qu'est-ce que le web3 ? Analyse vernaculaire des formulaires web3

- Résumer et organiser les outils et frameworks open source pour le développement du Metaverse

- 4 menaces possibles pour Bitcoin

- Perspectives du marché DeFi en 2024 : un moment important pour l'innovation technologique

- La SEC votera sur l'ETF au comptant Bitcoin la semaine prochaine