L'ETF au comptant américain Ethereum est coté, avec une importance à long terme supérieure à l'impact à court terme

- 王林original

- 2024-07-24 15:22:10550parcourir

Auteur : SoSoValue Research

Le 23 juillet 2024, l'ETF au comptant américain Ethereum a été officiellement coté à la négociation, soit exactement 10 ans depuis la première offre publique (ICO) d'Ethereum le 22 juillet 2014. Ethereum Que la date de cotation de l'ETF soit délibérément choisie à ce moment monumental ou qu'il s'agisse d'une coïncidence, cet événement aura une signification épique pour le futur développement durable de l'ensemble du monde de la cryptographie car il a fait un pas vers la chaîne publique POS. L’entrée dans le monde financier traditionnel attirera sûrement des constructeurs de plus grande taille et plus nombreux à se joindre à la construction de l’écosystème Ethereum. Cela ouvrira également la voie à l’entrée d’infrastructures crypto-mondiales ultérieures telles que Solana, ce qui aura un grand impact. sur l’écosystème blockchain. Le processus de vulgarisation revêt une importance considérable.

D'un autre côté, étant donné que l'Ethereum ETF n'autorise actuellement pas le staking d'un point de vue réglementaire, les investisseurs détenant des ETF recevront 3 à 5 % de revenus miniers de staking (Ether) en moins que ceux qui détiennent directement des jetons Ethereum. de rendement dans le monde Ethereum), et le seuil de compréhension des investisseurs publics pour Ethereum est supérieur à celui du Bitcoin. Par conséquent, l'impact à court terme de l'ETF au comptant américain Ethereum sur le prix de l'Ethereum pourrait ne pas être aussi fort que celui de l'Ethereum. Bitcoin Une fois l’ETF au comptant approuvé, il aura un impact important sur les prix du BTC à court termePlus important encore, il améliorera la stabilité relative des prix de l’Ethereum et réduira la volatilité. Ce qui suit analysera l'impact à court terme sur le pouvoir des acheteurs et des vendeurs de jetons Ethereum après la cotation de l'ETF spot Ethereum, et l'impact à long terme sur l'écosystème de cryptage. 1. À court terme : le pouvoir des acheteurs et des vendeurs est inférieur à celui de l'ETF Bitcoin, et l'impact de l'ETF Ethereum devrait être inférieur à celui du Bitcoin

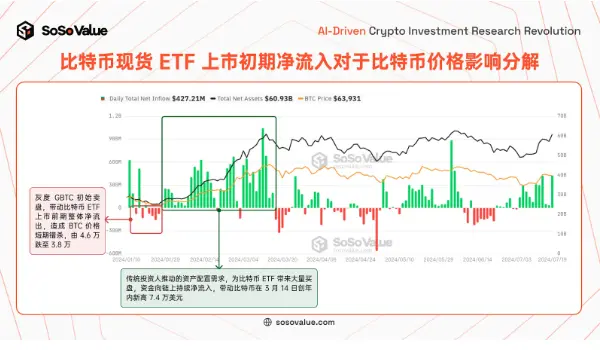

Selon le suivi continu de SoSoValue ETF Bitcoin au comptant, les facteurs qui ont le plus grand impact sur les prix des devises Il s'agit de

afflux net sur un seul jour, qui est la nouvelle échelle d'achat/vente réelle apportée par les rachats en espèces des ETF au comptant Bitcoin dans le monde de la crypto (voir la figure 1 pour plus de détails), affectant ainsi l’offre et la demande et déterminant les prix.

Selon le document S-1, l'ETF au comptant américain Ethereum a le même mécanisme de souscription et de rachat que l'ETF au comptant Bitcoin, qui ne prennent en charge que les souscriptions et les rachats en espèces. Par conséquent, l'entrée nette sur une seule journée sera également la même. observation la plus importante pour les indicateurs Ethereum spot ETF il existe deux différences principales :.

Avec le recul Les raisons pour lesquelles Grayscale Bitcoin ETF (GBTC ) a provoqué une sortie nette importante au début, il y en a deux : d'une part, les frais de gestion sont nettement plus élevés que ceux des concurrents, ce qui entraîne un effet de relocalisation. Les investisseurs rachètent l'ETF Grayscale Bitcoin avec des frais de gestion de . 1,5 % et acheter d'autres ETF avec des frais de gestion d'environ 0,2 % ; Au début de l'année, l'ETF directement converti à partir de Grayscale Bitcoin Trust (échelle de gestion d'actifs GBTC de 28,4 milliards de dollars) a été coté et il y a eu une sortie nette de fonds à grande échelle et soutenue. Il y a deux raisons principales. Premièrement, les frais de gestion du Grayscale GBTC sont de 1,5 %, soit environ 6 fois ceux des concurrents, ce qui incite les investisseurs optimistes quant aux actifs Bitcoin à long terme à déplacer leurs positions vers d'autres ETF. Avant que le GBTC ne soit converti en ETF, la décote est restée longtemps autour de 20 %, incitant les investisseurs à arbitrer le taux d'escompte en achetant du GBTC à prix réduit et en vendant à découvert du BTC sur le marché. Après la disparition de la décote des fiducies converties en ETF, ces fonds d’arbitrage ont vendu des ETF et ont pris des bénéfices. Selon les données de SoSoValue, la sortie nette du GBTC a duré du 11 janvier au 2 mai, puis s'est ralentie, au cours de laquelle ses avoirs en Bitcoin ont diminué de 53 %. Figure 2 : Sortie nette du GBTC depuis son listing (source de données : SoSoValue)

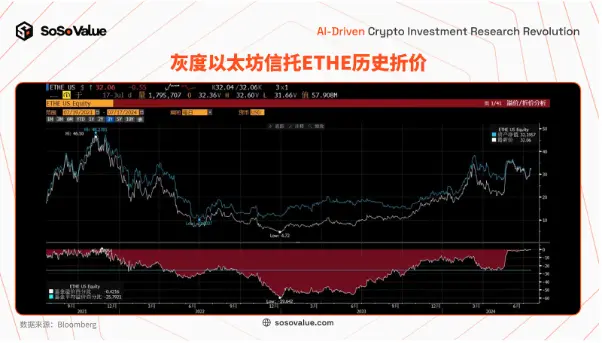

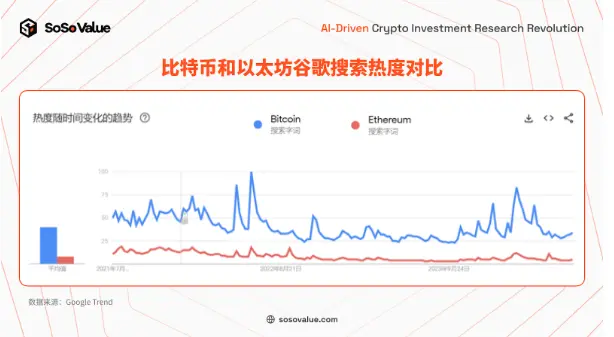

Différent de la conversion directe du GBTC, lors du processus de conversion de l'Ethereum Trust en ETF, Grayscale a simultanément divisé 10 % de l'actif net pour établir un mini ETF Ethereum à faible coût (code boursier ETH), c'est-à-dire Niveaux de gris Il y aura deux ETF Ethereum sous l'égide de Du, avec des frais de gestion de 2,5 % et 0,15 % respectivement, ce qui atténue légèrement la pression des mouvements de positions et des sorties causées par les taux élevés. Selon le dépôt S-1, Grayscale Ethereum Trust (code boursier : ETHE) transférera environ 10 % d'Ethereum à Grayscale Ethereum Mini Trust (code boursier : ETH), en tant que mini Trust le premier fonds d’ETH ; après cela, les deux ETF Grayscale Ethereum fonctionneront indépendamment. Pour les investisseurs qui détiennent déjà de l'ETHE, Le 23 juillet, chaque Ethereum Trust ETHE qu'ils détiennent se verra automatiquement attribuer 1 action d'Ethereum Mini Trust ETH, et la valeur nette de l'ETHE sera ajustée aux 90 % précédents. Considérez que les frais de gestion d'ETHE sont de 2,5 % ; les frais de gestion du mini trust ETH sont de 0,15 % (Aucun frais de gestion dans les 2 milliards de dollars américains au cours des 6 premiers mois), En d'autres termes, pour les investisseurs existants dans ETHE, 10% de ses actifs seront automatiquement alloués dans des ETF low-cost. En référence au ratio final de relocalisation des fonds du GBTC qui est d'environ 50 %, on s'attend à ce que le spin-off d'Ethereum Mini Trust ETH et la remise anticipée sur les frais de gestion atténueront la pression des sorties de capitaux à court terme de Grayscale. ÉTHÉ. D'un autre côté, comme la remise d'ETHE a convergé à l'avance, la pression de sortie provoquée par la liquidation de l'arbitrage d'escompte devrait être inférieure à celle du GBTC. Grayscale ETHE faisait autrefois l'objet d'une remise importante, avec une remise allant jusqu'à 60 % fin 2022 et une remise de plus de 20 % d'avril au 24 mai, mais la remise a convergé vers 1 % à 2 % par rapport à fin mai, et a convergé vers 1 % en juillet. En % ; et 2 jours avant la conversion du GBTC en ETF (9 janvier), le taux d'actualisation est resté à 6,5 %. Par conséquent, pour le trading d’arbitrage, la motivation d’ETHE à réaliser des bénéfices est considérablement réduite. Figure 3 : Comparaison des taux des ETF au comptant Ethereum (source de données : dépôt S-1) Figure 4 : Remise historique ETHE de Grayscale Ethereum Trust (source de données :Bloomberg) 2. Buying power from the stock market: The public’s consensus on Ethereum is far less than that of Bitcoin, and the asset allocation motivation is less than that of BTC spot ETF For public investors, Bitcoin The logic is simple and easy to understand, and a consensus has been reached: gold in the digital world has a clear scarcity and a total of 21 million pieces, so it is very consistent with its existing investment framework; as the largest basic public chain, Ethereum’s mining mechanism is relatively Complex, development is affected by multiple ecological forces. The most important thing is the quantity of supply as an investment target, which involves constant inflation and deflation. The calculation process is dynamic and complex, and the cognitive threshold is high, making it difficult for ordinary investors to intuitively understand. To put it simply, On the one hand, from a supply perspective, Ethereum has unlimited supply in principle. Under the latest POS mechanism, the staking income brought by block rewards drives its supply to increase, and the ecological activity on the chain is affected. The burning of user transaction gas fees drives its supply to decrease, thereby forming a dynamic supply and demand balance mechanism; The latest supply is about 120 million coins, and the recent annualized inflation rate is 0.6%-0.8%. On the other hand, from a conventional fundamental perspective, is that as a public chain, it faces competition from other public chains, and public investors have no faith in the outcome of the competition. There are currently public chain ecosystems such as Solana and Ton on the market, which are also known to public investors. However, a detailed analysis of their competitiveness shows that the threshold for public investors is extremely high. Therefore, if ordinary investors are optimistic about the investment value of cryptocurrency, they may It is still the first choice to allocate Bitcoin spot ETFs with scarce supply and no competition. Public data also shows that there is a significant difference in popularity between Ethereum ETF and Bitcoin ETF. Comparing Google search popularity, which represents public attention, Ethereum is only about 1/5 of Bitcoin (see Figure 5 for details); and observe the seed funds issued by the Ethereum ETF (generally fund managers/ (funded by underwriters), Fidelity’s seed capital for its Ethereum ETF (stock code FETH) is only 1/4 of its Bitcoin ETF (stock code FBTC) , and the gap between other issuers such as VanEck, Invesco, etc. is also Larger (see Figure 6 for details). Figure 5: Comparison of Google search popularity of Bitcoin and Ethereum (data source: Google Trend) Figure 6: Ethereum ETF and Bitcoin under the same issuer Comparison of currency ETF seed funding scale (data source: S-1 document) 3. Buying from the crypto circle: due to the lack of 3%-5% foundation on the ETH chain Staking yield, demand is basically non-existent Crypto investors also contributed part of the buying of Bitcoin spot ETFs, mainly due to the demand for real-world asset certification. Crypto investors who hold Bitcoin ETFs only need to pay an annual fee of 0.2%-0.25% to have asset certificates in the traditional financial market, which facilitates economic life in the public world and balances financial assets and Bitcoin holdings. And use this to carry out various leverage operations, such as mortgage lending, building structured products, etc., which is attractive to some high-net-worth crypto investors. Since Bitcoin is a POW computing power mining mechanism, there is no stable POS asset pledge income. Considering that the average deposit and withdrawal costs of cryptocurrency and legal currency are 0.2% and 2%, there is a gap between the income of holding Bitcoin ETFs and direct currency holdings. Not big. But for Ethereum spot ETFs, since regulation does not allow ETFs to obtain pledge income, for crypto investors, holding ETFs will result in 3%-5% less risk-free annualized returns than directly holding Ethereum spot. Ethereum adopts the PoS (Proof of Stake) mechanism, which uses validator nodes to pledge Ethereum assets to verify transactions and maintain the network, and obtain block rewards, which is the so-called POS mining mechanism. Since this income comes from the network protocol and the system’s built-in reward mechanism, it is regarded as Ethereum’s ecological, risk-free basic rate of return on the chain. Recently, the Ethereum staking yield has stabilized at above 3%. Therefore, if you implement Ethereum position allocation through ETF, you will receive at least 3% less annualized return than holding Ethereum spot directly. Therefore, the buying of Ethereum spot ETFs by high-net-worth people in the crypto circle can be ignored. Figure 7: Staking yield since Ethereum switched to POS mechanism (data source: The Staking Explorer) Ethereum is currently the largest public chain, and its spot ETF has been approved, which is the first step for public chains to integrate into the mainstream financial world. An important step. After sorting out the SEC's standards for approving cryptocurrency ETFs, Ethereum complies with SEC requirements in terms of anti-manipulation, liquidity, pricing transparency, etc. We can expect more crypto-assets that meet the requirements to pass through spot ETFs in the future. Enter the public eye of investors. , along with traditional financial markets such as cryptocurrency futures With the continuous enrichment of tools, we can expect more crypto-asset ETFs to be approved in the future, which will further occupy the minds of traditional investors and accelerate their development. Figure 8: Comparison of core data of representative Layer1 public chains (data source: public data compilation) To sum up, Since the buying and selling power of Ethereum spot ETF is weaker than that of Bitcoin ETF, and it has experienced the wrong killing of Bitcoin caused by the outflow of grayscale GBTC, the market is also prepared for the outflow of grayscale ETHE. It has been 6 months since the Bitcoin spot ETF was launched. The approval of the Ethereum spot ETF has been reflected in the existing Ethereum currency price to a large extent after repeated market transactions. It is expected that in the short term, there will be a positive impact on Ethereum The impact on price will be smaller than the previous listing of Bitcoin spot ETF on Bitcoin, and the fluctuations of Ethereum may also be smaller. If there is another wrongful sale due to grayscale leakage in the early stage of the launch, it will be a good layout opportunity. Investors can pay attention through the U.S. Ethereum spot ETF dashboard (https://sosovalue.com/assets/etf/us-eth-spot) specially launched by SoSoValue. The cognitive difference between old and new participants in the crypto ecosystem may be the core factor that affects cryptocurrency price fluctuations and creates investment opportunities in the next 1-2 years. Historically, the process of integrating emerging assets into the mainstream world has always resulted in disagreements and transactions, and large fluctuations have constantly brought investment opportunities, which is worth looking forward to. If the approval of the Bitcoin ETF opens the door to a new world after the integration of encryption and tradition, then the passage of the Ethereum ETF is the first step into the door.

1. Vente : niveaux de gris ETHE de 9,2 milliards de dollars, la différence 10 fois supérieure dans les frais de gestion des concurrents entraînera toujours une vente de délocalisation précoce, mais l'impact sera inférieur à la sortie du GBTC

1. Vente : niveaux de gris ETHE de 9,2 milliards de dollars, la différence 10 fois supérieure dans les frais de gestion des concurrents entraînera toujours une vente de délocalisation précoce, mais l'impact sera inférieur à la sortie du GBTC

2. In the long run: Ethereum ETF paves the way for other crypto assets to integrate into the mainstream world

Anti-manipulation:

In comparison, Solana in the public chain also meets the above indicators to a certain extent (see Figure 8 for details). Vaneck and 21Shares have successively submitted applications for Solana spot ETF

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Qu'est-ce que le web3 ? Analyse vernaculaire des formulaires web3

- Résumer et organiser les outils et frameworks open source pour le développement du Metaverse

- 4 menaces possibles pour Bitcoin

- Perspectives du marché DeFi en 2024 : un moment important pour l'innovation technologique

- La SEC votera sur l'ETF au comptant Bitcoin la semaine prochaine