Le marché parie sur le « Trump Trade ». Quel sera l'impact des élections américaines sur les prix des actifs ?

- 王林original

- 2024-07-19 14:22:24519parcourir

1. Aperçu des élections générales

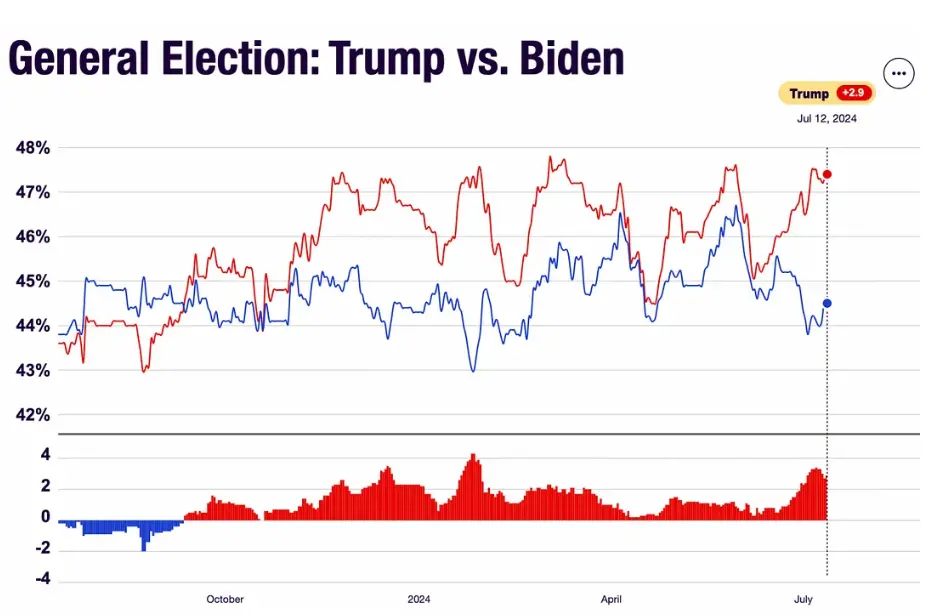

Le 28 juin, heure de Pékin, Biden et Trump ont tenu le premier débat des élections de 2024. La performance de Trump avait clairement le dessus, tandis que la mauvaise performance de Biden a suscité l'attitude mentale du public envers son âge avancé. L'inquiétude est largement répandue quant à savoir si l'État est à la hauteur de sa tâche. La cote de popularité de Trump a bondi après le débat. Dans le même temps, Trump dispose également d’un avantage écrasant dans les États swing, étant en tête dans les sept principaux États swing (Caroline du Nord, Arizona, Géorgie, Nevada, Wisconsin, Michigan et Pennsylvanie).

Es gibt drei weitere kritische Punkte bei der zukünftigen Wahl:

1) Zwei Parteien Kongresse im ganzen Land: Der Republikanische Nationalkonvent vom 15. bis 18. Juli 2024 und der Demokratische Nationalkonvent vom 19. bis 22. August 2024 werden die Präsidentschafts- bzw. Vizepräsidentschaftskandidaten der Partei auswählen.

2) Zweite Runde der Kandidatendebatte: 10. September 2024.

3) Tag der Präsidentschaftswahl: 5. November 2024.

2. Hauptpolitische Unterschiede

Trump und Biden haben relativ einheitliche Ansichten zu Infrastruktur, Handel, Diplomatie, der Ausweitung der Investitionsausgaben und der Förderung der Verlagerung der Produktion. Allerdings verfolgen sie relativ unterschiedliche Richtlinien in Bezug auf Finanzen und Steuern, Einwanderung und neue Energiebranchen . groß.

1)Finanzen und Steuern

Trump befürwortet eine weitere Senkung der Körperschaftssteuer von 21 % auf 15 % und befürwortet keine direkte Erhöhung der Steuerausgaben; die wohlhabende Klasse, indem sie den Körperschaftssteuersatz auf 28 % anhebt und gleichzeitig weiterhin Studiendarlehen erlässt. Während des letzten Regierungszyklus steigerten Trumps Steuersenkungen die US-Aktiengewinne und erleichterten die Rückführung von ausländischem Kapital. Die in dieser Wahlrunde vorgeschlagenen Steuersenkungen sind schwächer als die in der Vergangenheit (die letzte Runde der Steuerreform hat den Steuersatz von 35 angepasst). Auch der Boosting-Effekt ist relativ schwächer als in der Vergangenheit. CICC schätzt, dass die Nettogewinnwachstumsrate des S&P 500 Index im Jahr 2025 um 3,4 Prozentpunkte auf 17 % steigen kann, ausgehend von der Marktkonsenserwartung von 13,7 %.

2)Einwanderung

Die illegale Einwanderung in die Vereinigten Staaten hat seit Bidens Vereidigung im Jahr 2021 deutlich zugenommen. Im Vergleich zu Bidens gemäßigter Einwanderungspolitik plädiert Trump dafür, die Einwanderungspolitik weiter zu verschärfen, die Anforderungen an „hochrangige“ Talente jedoch relativ zu lockern. Eine Verschärfung der Einwanderungspolitik könnte die Dynamik des US-Wirtschaftswachstums schwächen und das Lohnwachstum wieder beschleunigen.

3)Industriepolitik

Die beiden weisen große Unterschiede im Energiebereich und in anderen Bereichen auf. Trump befürwortet eine Rückkehr zur traditionellen Energie, eine beschleunigte Vergabe von Öl- und Erdgasexplorationslizenzen und eine verstärkte Entwicklung der traditionellen fossilen Energie, um die Kostenführerschaft der Vereinigten Staaten bei Energie und Strom sicherzustellen. Gleichzeitig werden grüne Subventionen für Fahrzeuge mit neuer Energie eingeführt und Batterien könnten abgeschafft werden; Biden plädiert dafür, die Entwicklung sauberer Energie weiter voranzutreiben.

4)Handelspolitik

Sowohl Biden als auch Trump haben eine Politik hoher Zölle eingeführt, die die Kosten für importierte Rohstoffe und Rohstoffpreise in den Vereinigten Staaten in die Höhe treiben und so Widerstand gegen den Abwärtstrend des VPI schaffen könnte. Beides ist radikaler als Trumps Politik. Biden kündigte im Mai zusätzliche Zölle auf chinesische Importgüter an. Bidens zusätzliche Zölle betreffen nur Waren im Wert von 18 Milliarden US-Dollar, und einige der zusätzlichen Zölle werden erst 2026 eingeführt. Trump erklärte, er werde einen Basiszoll von 10 % auf Waren erheben, die in die Vereinigten Staaten eingeführt werden, während er China zusätzliche Zölle von 60 % oder mehr auferlegt und auch „spezifische Steuern“ auf bestimmte Regionen oder Industrien erheben werde.

Auf dem Bild oben sieht man, dass Trump deutlich mehr grüne Pfeile hat. Seine Zollpolitik, inländischen Steuersenkungen und Einwanderungspolitik sind nicht förderlich für den Rückgang der Inflation.

3. Allgemeine Merkmale der Vermögenspreise in Wahljahren

Erstens unterscheiden sich die Gesamtmarktentwicklung und die Veränderung des Federal Funds Rate während der Wahlen nicht wesentlich von denen in anderen Jahren.

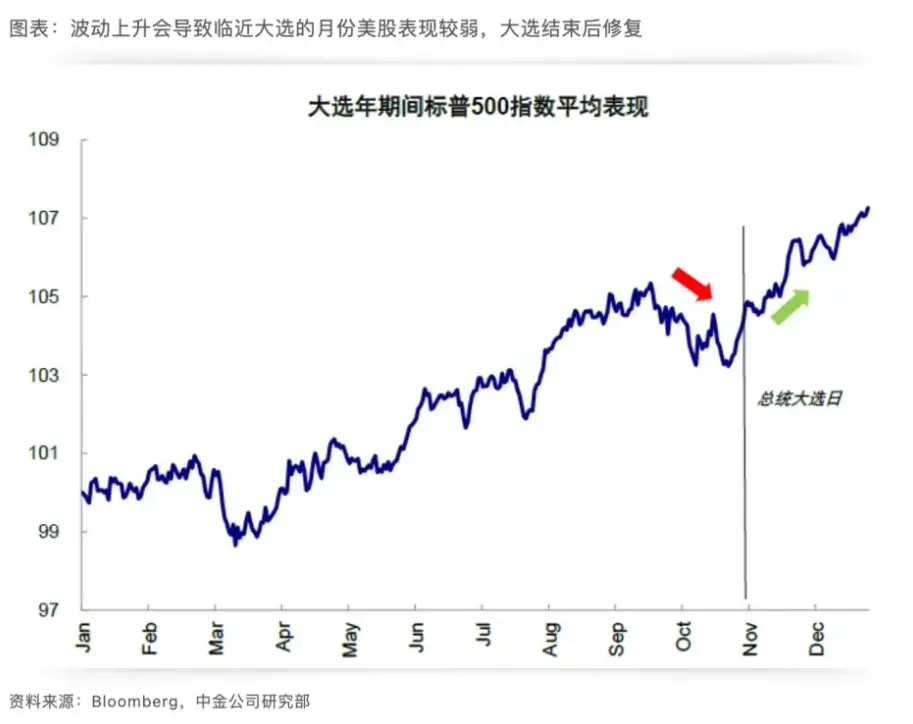

Bei Betrachtung der Quartale und Monate ist die Veränderung des Federal Funds Rate im Vorwahlzeitraum (hauptsächlich im dritten Quartal des Wahljahres) deutlich geringer als in anderen Quartalen, während die Vermögenspreise in diesem Zeitraum eine höhere Volatilität aufweisen Zeitraum. Der Grund dafür könnte darin liegen, dass die Geldpolitik im Vorfeld der Wahlen tendenziell auf Eis gelegt bleibt, um Misstrauen zu vermeiden, während die Vermögenspreise aufgrund der Ungewissheit über die Wahlergebnisse schwanken. Entgegen dem saisonalen Muster, das in Nicht-Wahljahren von Oktober bis Dezember oft stärker ausfällt, ist die Aktienkursentwicklung im Oktober vor der Wahl deutlich schwächer als in Nicht-Wahljahren.

4. Rückblick auf die Marktsituation nach der Wahl von Trump in der letzten Runde

Am 9. November 2016 wurden die vorläufigen Ergebnisse der US-Präsidentschaftswahl bekannt gegeben. „Der republikanische Präsidentschaftskandidat Donald Trump“ hat die Präsidentschaftswahl gewonnen Wurde der 45. Präsident der Vereinigten Staaten. Damals übertraf Trumps Sieg die Markterwartungen und löste Kursschwankungen bei den Vermögenswerten aus. Von November bis Dezember 2016 gab es hohe US-Anleihenzinsen, einen starken US-Dollar und starke US-Aktien Die erwartete Verdauung, der Handel ging zurück. Nachfolgend sind die Preisänderungen verschiedener Vermögenswerte zu diesem Zeitpunkt aufgeführt (alle auf Wochencharts).

US-Anleiherenditen stiegen und fielen dann wieder

Entsprechend den Schwankungen der US-Anleiherenditen fiel Gold zunächst und stieg dann wieder an

Der S&P steigt.

Der Nasdaq steigt Der Markt ist nach dem ersten optimistisch Kandidatendebatte Die Erwartung, dass Trump die Wahl gewinnt, ist deutlich gestiegen, und der Markt hat begonnen, „Trump Trade“ im Voraus zu arrangieren. Die Rendite 10-jähriger US-Staatsanleihen stieg am zweiten Tag der Debatte auf bis zu rund 4,5 %.

Zusammen mit den zusätzlichen Stimmen, dass Trump am 14. Juli erschossen wurde, ist das wahrscheinlichste Ergebnis, dass Trump zum Präsidenten gewählt wird und die Republikanische Partei das Repräsentantenhaus und den Senat kontrolliert. Wir können die besonderen Ereignisse am Wochenende vorhersehen Der Vorfall wird am Montag zu einem Anstieg der US-Aktien führen.

Die Auswirkungen der US-Wahlen auf den Markt:

Die Auswirkungen der US-Wahlen auf den Markt: Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Qu'est-ce que le web3 ? Analyse vernaculaire des formulaires web3

- Résumer et organiser les outils et frameworks open source pour le développement du Metaverse

- 4 menaces possibles pour Bitcoin

- Perspectives du marché DeFi en 2024 : un moment important pour l'innovation technologique

- La SEC votera sur l'ETF au comptant Bitcoin la semaine prochaine