Die neue Welle des DeFi-Absteckens: Liquiditäts-Neuabsteck-Token und öffentliche Layer-2-Ketten

- 王林nach vorne

- 2024-03-24 09:31:19514Durchsuche

Die innovative Anwendung des Liquid Re-Staking Tokens und die Entwicklung des kürzlich eingeführten Blast, einer öffentlichen Kette, die die automatische Absteckfunktion der Schicht 2 unterstützt, führen zu einer neuen Welle im Bereich des DeFi-Absteckens. Dieser Artikel von Bing Ventures konzentriert sich auf den Hintergrund dieser Entwicklung, darauf, was diese Entwicklung für den DeFi-Einsatzbereich bedeutet und auf die wichtigsten aktuellen Trends und Aussichten in diesem Bereich.

Liquidity Re-Staking-Protokoll: Die neueste Innovation im LSD-Bereich

<img src="/static/imghwm/default1.png" data-src="https://img.php.cn/upload/article/000/465/014/171124388161504.png" class="lazy" alt="Die neue Welle des DeFi-Absteckens: Liquiditäts-Neuabsteck-Token und öffentliche Layer-2-Ketten">Source: Bing Ventures

Im Ethereum-Ökosystem hat die Entwicklung des Bereichs der Liquid Staking-Derivate, insbesondere nach dem Shanghai-Upgrade, volle Innovation und Anpassungsfähigkeit gezeigt. Begonnen mit Lido, einem Spieler, der eine Schlüsselrolle im Ethereum-Absteckmechanismus spielt. Durch die Bereitstellung einer Abstecklösung für Ethereum löst Lido das erhebliche Problem der Liquiditätsbindung. Ihr Ansatz ermöglicht es Benutzern, Ethereum zu setzen und gleichzeitig eine gewisse Liquidität aufrechtzuerhalten, was einen bedeutenden Sprung vom traditionellen, starren Paradigma des Absteckens darstellt.

Die Hinzufügung von Pendle Finance bringt neue Möglichkeiten für den LSD-Bereich. Durch die Tokenisierung von Einnahmen können Benutzer nun zinsbasierte Protokolle nutzen, um Einnahmen zu handeln. Dieser neue Ansatz eröffnet neue Wege zur Umsatzoptimierung und zum Risikomanagement und bringt Innovationen in diesen Bereich.

Dennoch wird der Wunsch der Anleger nach höheren Renditen und einer effizienteren Nutzung des Hypothekenvermögens noch nicht vollständig erfüllt. Daher sind einige komplexere Mechanismen entstanden, wie beispielsweise das Re-Pledge-Protokoll Eigenlayer. Eigenlayer ermöglicht es Benutzern, ihr Ethereum erneut zu verpfänden, wodurch die Sicherheit und Zuverlässigkeit anderer Protokolle verbessert wird. Dieser Ansatz erhöht nicht nur die potenziellen Renditen für Anleger, sondern trägt auch zur Widerstandsfähigkeit und Sicherheit des gesamten Ethereum-Netzwerks bei.

Aber es stellte sich schnell eine Herausforderung heraus, die darin bestand, dass auf Eigenlayer gesperrte Token an Liquidität verloren und inaktiv wurden, wodurch die Vielfalt im DeFi-Bereich eingeschränkt wurde. Dies hat zur Innovation von Liquidity Rehyping Tokens (LRT) geführt, einer Lösung, die die Liquidität dieser weiterverpfändeten Vermögenswerte freisetzt und es den Stakern gleichzeitig ermöglicht, ihre Renditen durch die Teilnahme an DeFi weiter zu steigern. Benutzer können LRT in das Protokoll zur erneuten Verpfändung von Liquidität einzahlen, um Einnahmen zu erzielen.

Infolgedessen hat sich der LSD-Bereich von seinen bescheidenen Anfängen als einzelne Ebene von Versprechen zu einem viel komplexeren und vielschichtigeren Ökosystem entwickelt. Jüngste Entwicklungen wie die Einführung von Blast verdeutlichen diesen Trend. Blast ist ein EVM-kompatibles Ethereum-Second-Layer-Netzwerk, das native ETH- und Stablecoin-Absteckvorteile in seiner Kette bietet, was den Erwerb von Absteckprämien weiter demokratisiert und den Prozess benutzerfreundlicher und vielfältiger macht. Diese Weiterentwicklung der LSD-Erzählung unterstreicht ein dynamisches und anpassungsfähiges Ethereum-Ökosystem, das ständig Innovationen hervorbringt, um den Anforderungen der Benutzer nach mehr Liquidität und Erträgen gerecht zu werden und gleichzeitig die Komplexität und Risiken zu bewältigen, die der Welt der dezentralen Finanznavigation innewohnen.

Die nächste Erzählung von DeFi: LRT

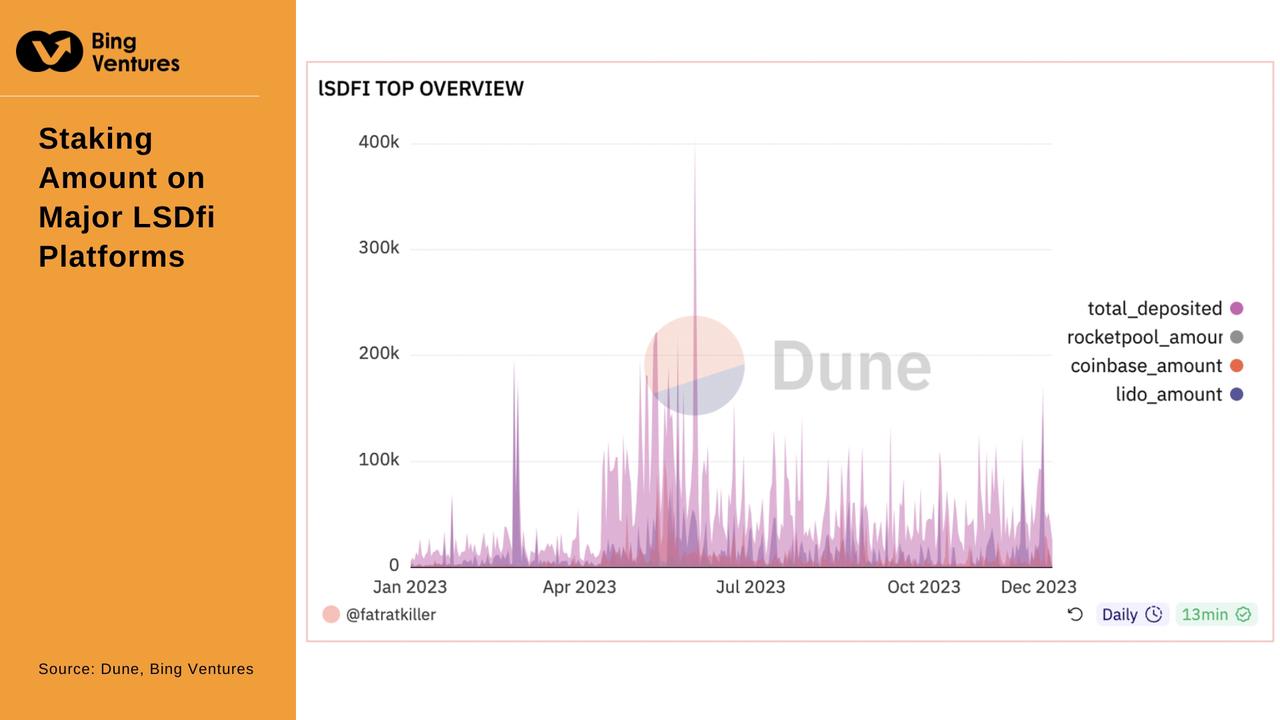

Source: Dune, Bing Ventures

Im Bereich DeFi ist die Entstehung von Liquidity Re-Pledge Tokens (LRT) eine tiefgreifende Neuerung gegenüber dem traditionellen Verpfändungsmodell. LRT durchbricht nicht nur konzeptionell die Beschränkungen des Einzelpfands, sondern fördert auch die Popularisierung der Verbesserung des Mehrprotokoll-Versprechens in der Praxis. Durch die EigenLayer-Plattform können Benutzer die Grenzen eines einzelnen Protokolls überschreiten und ihre ETH-Ressourcen in mehreren Active Verification Services (AVS) einsetzen. Dies verbessert nicht nur die Sicherheit des Netzwerks, sondern erhöht auch die Komplexität des DeFi-Ökosystems Ebenen.

Die Vorteile von LRT sind vielfältig: erhebliche Verbesserungen der Kapitaleffizienz, verbesserte Netzwerksicherheit und enorme Einsparungen bei der Ressourcenzuweisung für Entwickler. Gleichzeitig sollten wir uns jedoch auch der damit verbundenen Risiken bewusst sein: Dazu gehören potenzielle Bußgeldrisiken, Probleme bei der Protokollzentralisierung und Umsatzverwässerung durch starken Wettbewerb auf dem Markt.

In Bezug auf die Marktaussichten von LRT sehen wir die große Verlockung seines Hochzinspotenzials. LRT bietet ETH-Stakern zusätzliche Einnahmekanäle, zu denen nicht nur grundlegende Staking-Einnahmen, sondern auch Eigenlayer-Belohnungen und mögliche Token-Ausgaben gehören. Darüber hinaus wird erwartet, dass LRT durch Anreize wie Airdrops ein breiteres Spektrum an Nutzerbeteiligungen anzieht und so das Gesamtwachstum der DeFi-Hebelwirkung vorantreibt. Dieser Trend wird voraussichtlich den Erfolg des DeFi-Sommers 2020 wiederholen oder sogar übertreffen.

Der Zukunftstrend ist ein Hingucker. Angetrieben durch LRT wird erwartet, dass im DeFi-Bereich eine Wettbewerbssituation ähnlich dem „Kurvenkrieg“ entstehen wird und sich die Token-Ökonomie zu einem komplexeren veTokenomics-Modell entwickeln könnte. Gleichzeitig kann die Einführung des aufkommenden AVS durch Token-Belohnungen oder seinen Einfluss auf die Token-Ausgabeentscheidungen des LRT-Protokolls zu einem wichtigen Treiber für die Anziehung von ETH-Neuzusagen werden.

综上所述,LRT在解锁流动性、提升收益以及优化治理和风险管理方面,已经展现出其独特的价值。如此一来,LRT不仅是一种质押工具,更是推动DeFi创新和增长的关键因素。它的发展和应用,将为DeFi生态系统带来深远的变革,为用户、开发者和整个区块链世界打开新的可能性。

与之相伴的风险和挑战

Stader Labs作为行业的一匹黑马,近期推出的流动再质押代币rsETH在以太坊主网上引发广泛关注。通过rsETH,用户可以将现有流动质押代币(例如Coinbase的cbETH, Lido的stETH以及Rocket Pool的rETH)在多个不同的网络进行二次质押,并在此基础上铸造新的流动代币代表其在再质押协议中的份额,极大地提升了质押资产的灵活性和流动性。在EigenLayer的支持下,通过简化用户进入再质押生态系统的流程,rsETH已实现了ETH的大规模再质押,进一步强化了以太坊网络的去中心化特性。

然而,这种创新金融工具也带来了诸多风险。以太坊创始人Vitalik Buterin及EigenLayer的联合创始人都曾指出,再质押可能导致复杂场景,进而对主网络的安全构成威胁。此外,随着越来越多的AVS和LRT的出现,行业资金和注意力的过度分散可能会导致市场不稳定和治理结构的弱化。

Blast Layer2公链作为Web3生态系统中的新兴力量,通过其独创的自动复利功能,为Layer 2解决方案注入新活力。Blast的创新在于为Layer 2网络上的存款提供基本收益,通过与Lido等协议的合作,提供稳定的质押回报,同时将稳定币资产投入MakerDAO等协议,以实现额外收益。Blast的运作模式虽然为用户带来了便利和收益,但其TVL的组成和策略也揭示了潜在的中心化风险和市场敏感性问题。

Blast的未来挑战在于,其策略如何影响资产的实际利用和生态系统内的动态资本转换。Blast的TVL策略需要从静态的资本保值转变为动态的资本增值,确保网络活力和Dapp的资金流动性。如此,才能真正实现其旨在推动区块链网络成长的目标,而非仅仅作为资本的存储介质。

总体来看,Stader Labs的rsETH和Blast Layer2公链的出现,标志着DeFi领域质押模式的创新与进步。但在追求收益最大化的同时,我们也必须对这些新兴模式中潜在的风险保持警觉,确保以太坊网络的安全和健康发展。未来的DeFi生态系统,将需要在创新与风险管理之间寻找到一个更为稳健和可持续的平衡点。

以太坊质押新玩法畅想

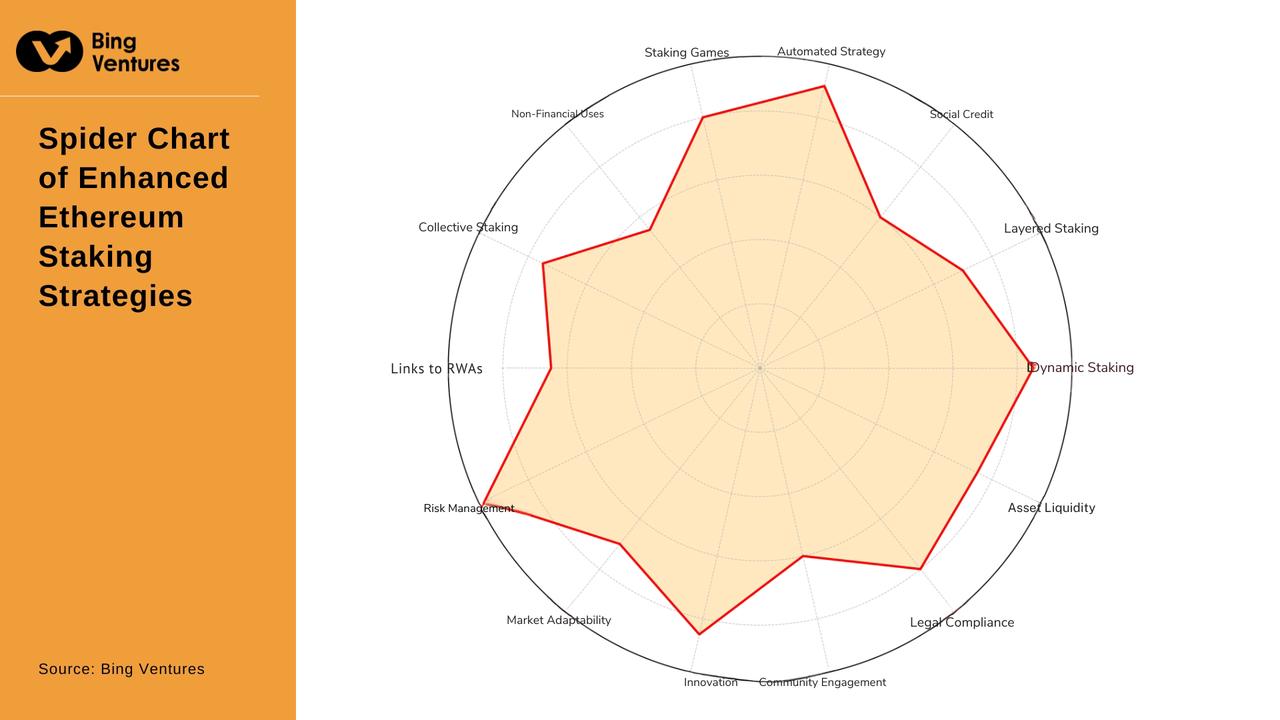

我们认为,像LRT这样的动态质押策略正在对以太坊质押市场产生的影响深远。首先,策略的自动化和高效性降低了投资门槛,吸引了更多个人投资者。其次,随着更多资金流入,市场流动性显著提升,有助于稳定整个DeFi生态系统。此外,动态质押策略通过提供多元化和定制化的投资选择,推动了市场的创新和发展。然而,这一策略的实施也面临技术挑战,尤其是构建高效且准确的算法模型,以及保证系统安全性和抵御网络攻击。

Source: Bing Ventures

与此同时,一些LRT以外的以太坊质押新范式也在探索中,值得关注。

分层质押系统(Layered Staking System)作为一种新模型,正在出现于市场成熟和投资者需求多样化的背景下。该系统将质押资产分布在不同的风险层级,每个层级具有不同的收益潜力和风险配置。低风险层级提供相对稳定回报,适合风险厌恶型投资者,而高风险层级则适合风险承受能力较高的投资者。该系统的灵活性允许投资者根据自身风险偏好和市场预测进行资产配置。实施分层质押系统需要复杂的智能合约和精细的风险管理策略,确保资产在各个层级间的流动性和安全性。分层质押系统的出现为投资者提供了更多选择和灵活性,推动以太坊质押市场朝向更成熟和多元化的方向发展。

Darüber hinaus führt die auf Smart Contracts basierende automatisierte Verpfändungsstrategie automatisch Verpfändungen aus, gibt Verpfändungen frei oder ordnet verpfändete Vermögenswerte durch Smart Contracts neu zu und verbessert so die Effizienz und Effektivität der Vermögensverwaltung. Die Risikomanagementfähigkeiten automatisierter Absteckstrategien werden durch spezifische Risikoparameter verbessert, die durch intelligente Verträge festgelegt werden, die die Absteckpositionen automatisch anpassen, sobald die Marktbedingungen diese Parameter auslösen. Trotz Herausforderungen wie der Gewährleistung der Sicherheit und Zuverlässigkeit intelligenter Verträge wird erwartet, dass mit der Weiterentwicklung der Technologie die Sicherheit intelligenter Verträge verbessert wird, was die Anwendung automatisierter Absteckstrategien in einem breiteren Spektrum von Bereichen fördert.

Das Modell des kollektiven Einsatzes und der geteilten Einnahmen ermöglicht es mehreren Anlegern, ihre Vermögenswerte gemeinsam zu verpfänden und die erzielten Einnahmen anteilig zu teilen. Dieses Modell verteilt Einnahmen automatisch durch intelligente Verträge und bietet Kleinanlegern die Möglichkeit, zusammenzuarbeiten und Mehrwert zu schaffen. Intelligente Verträge spielen eine zentrale Rolle im kollektiven Einsatzmodell, da sie die Einkommensverteilung automatisch durchführen und sicherstellen, dass jeder Teilnehmer ein faires Einkommen erhält. Kollektives Abstecken bietet Kleinanlegern die Möglichkeit, Risiken und Kosten zu reduzieren und so die Inklusivität des DeFi-Ökosystems zu erhöhen.

Schließlich ist die Verknüpfung verpfändeter Vermögenswerte mit realen Vermögenswerten (RWA) eine innovative Entwicklung im DeFi-Bereich. Bei diesem Modell können physische Vermögenswerte wie Immobilien, Kunstwerke usw. als zugrunde liegende Vermögenswerte der verpfändeten Vermögenswerte verwendet werden, die durch Tokenisierung auf der Blockchain abgebildet und zur Verpfändung verwendet werden. Dies stellt Vermögenswerten, die typischerweise illiquide sind, Liquidität zur Verfügung und bietet Eigentümern physischer Vermögenswerte eine neue Finanzierungsquelle. Trotz Herausforderungen wie der Sicherstellung einer genauen Bewertung und Tokenisierung physischer Vermögenswerte sowie der Bewältigung regulatorischer und Compliance-Fragen im Zusammenhang mit physischen Vermögenswerten wird erwartet, dass das Modell der Verknüpfung verpfändeter Vermögenswerte mit RWA in Zukunft häufiger eingesetzt wird und traditionelle Vermögenswerte damit ausgestattet werden bietet Inhabern neue Finanzierungskanäle, bietet Kryptowährungsinvestoren neue Investitionsmöglichkeiten und vertieft die Integration des Kryptowährungsmarktes mit den traditionellen Finanzmärkten.

Kurz gesagt, der DeFi-Einsatzbereich wird in Zukunft zu mehr Innovation und Entwicklung führen, was die Aufmerksamkeit von Investoren und DeFi-Spielern verdient.

Das obige ist der detaillierte Inhalt vonDie neue Welle des DeFi-Absteckens: Liquiditäts-Neuabsteck-Token und öffentliche Layer-2-Ketten. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- Praktische Hinweise zur Blockchain-Technologie: Erfahrungsaustausch in der Go-Sprachentwicklung

- Was ist ein Ethereum Exchange Traded Fund (ETF)? Wann wird der Ethereum ETF gelistet?

- Was nennt Buterin Sharding als die Zukunft der Skalierbarkeit von Ethereum?

- Bitcoin durchbrach ein Rekordhoch von 73.000 $ und fiel dann unter 69.000 $! Ethereum verliert 3900

- Steht der 100-fache Bullenmarktsektor vor der Geburt? 5 KI-Kryptowährungen, die Sie nicht verpassen dürfen!