原文作者:Delphi Digital

原文编译:Luffy,Foresight News

DeFi 借贷行业一直低迷,主要原因在于复杂的多资产借贷池和治理驱动的项目决策。我们的最新报告探讨了一种新型借贷产品——模块化借贷的潜力,揭示了其特点、设计和影响。

DeFi 借贷现状

DeFi 借贷协议再次活跃起来,借款量同比增长了近250%,从2023 年第一季度的33 亿美元增长到2024 年第一季度的115亿美元。

与此同时,将更多长尾资产列入抵押品白名单的需求也在增加。然而,添加新资产会显着增加资产池的风险,从而阻碍了借贷协议对更多抵押资产的支持。

为了管理附加风险,借贷协议需要采用存款 / 借款上限、保守的贷款价值比 ( LTV ) 和高额清算罚款等风险管理工具。同时,孤立的借贷池提供了资产选择的灵活性,但却存在流动性分散和资本效率低下的问题。

DeFi 借贷从创新中复苏,从纯粹的「无需许可」借贷转向「模块化」借贷。 「模块化」借贷迎合了更广泛的资产基础需求,并允许定制风险敞口。

模块化借贷平台的核心在于:

· 基础层处理功能和逻辑

· 抽象层和聚合层确保用户友好地访问协议功能,而不会增加复杂性

模块化借贷平台的目标是:具有模块化架构的基础层原语,强调灵活性、适应性并鼓励以最终用户为中心的产品创新。

在向模块化借贷转变的过程中,有两个主要协议值得关注: Morpho Labs 与 Euler Finance 。

下面将重点介绍这两个协议的独特功能。我们深入探讨了模块化借贷超越 DeFi 货币市场所需的权衡、所有独特功能、改进以及条件。

Morpho

Morpho 最初作为借贷协议的改进者推出,成功成为了以太坊上第三大借贷平台,存款超过 10 亿美元。

Morpho 开发模块化借贷市场的解决方案由两个独立的产品组成: Morpho Blue 和 Meta Morpho 。

Morpho 的流动性放大

在 Morpho Blue 之前,流动性分散是孤立借贷市场的主要诟病。但 Morpho 团队通过借贷池和保险库两个层面的聚合解决了这一挑战。

重新聚集流动性

通过 MetaMorpho 保险库向孤立市场放贷可避免流动性分散。每个市场的流动性在保险库层面聚集,为用户提供与多资产借贷池相当的提款流动性,同时保持市场独立。

共享模式扩大了借贷池之外的流动性

Meta Morpho 保险库增强了贷款人的流动性状况,使其优于单一贷款池。每个保险库的流动性都集中在 Morpho Blue 上,向同一市场贷款的任何人都能受益。

保险库显着增强了贷方的流动性。随着存款在 Blue 上聚集,后续用户将资金存入同一市场,增加了用户及其保险库的提款资金,释放了额外的流动性。

Euler

Euler V1 通过支持非主流代币和无需许可平台改变了 DeFi 借贷。由于 2023 年闪电贷攻击导致其损失超过 1.95 亿美元, Euler V1 被淘汰。

Euler V2 是一种适应性更强的模块化借贷原语,包括:

(1) Euler Vault Kit ( EVK ):允许无许可部署和定制借贷保险库。

(2) 以太坊保险库连接器 ( EVC ):使保险库能够连接和交互,增强灵活性和功能性。

Euler V2 将于今年推出,我们好奇它要花多长时间才能在竞争激烈的 DeFi 借贷市场站稳脚跟。

下面是 Euler V2 使用案例的概述,重点介绍了使用 Euler V2 的模块化架构可以实现的独特 DeFi 产品。

Morpho 和 Euler 对比

将 Morpho 和 Euler 放在一起比较,可以发现它们的主要区别,这是不同设计选择的结果。这两个项目都设计了机制来实现类似的最终目标,即较低的清算罚款、更容易的奖励分配和坏账核算。

Morpho 的解决方案仅限于孤立的借贷市场、单一的清算机制,并且主要用于 ERC -20 代币的借贷。

相反, Euler V2 支持使用多资产池借贷,允许自定义清算逻辑,并旨在成为所有类型的可替代和不可替代代币借贷的基础层。

以上是Delphi:模块化借贷是 DeFi 市场的下一阶段的详细内容。更多信息请关注PHP中文网其他相关文章!

亚马逊项目Kuiper卫星发射Apr 10, 2025 pm 05:36 PM

亚马逊项目Kuiper卫星发射Apr 10, 2025 pm 05:36 PM亚马逊的项目Kuiper卫星发布会因天气不利而被推迟。延迟可能受到高空风剪,闪电威胁和高地面风等因素的影响,这是太空中常见的危害

华尔街悄悄地支持索拉纳吗? 4200万美元的赌注说是Apr 10, 2025 pm 12:43 PM

华尔街悄悄地支持索拉纳吗? 4200万美元的赌注说是Apr 10, 2025 pm 12:43 PM一群前Kraken高管收购了美国上市的公司Janover,该公司获得了4,200万美元的风险投资资金,开始建造Solana(Sol)财政部。

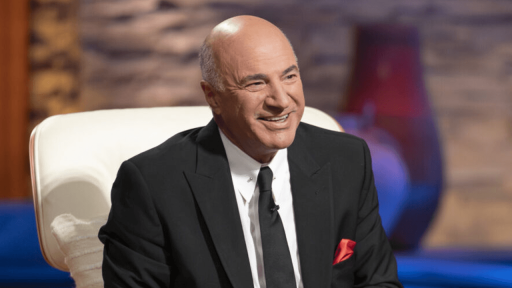

凯文·奥利里(Kevin O'Leary)敦促特朗普对中国商品征收400%的关税Apr 10, 2025 pm 12:35 PM

凯文·奥利里(Kevin O'Leary)敦促特朗普对中国商品征收400%的关税Apr 10, 2025 pm 12:35 PM加拿大商人兼投资者凯文·奥利里(Kevin O’Leary)敦促特朗普政府对中国商品征收400%的关税,认为目前的104%关税不足以迫使中国遵守贸易规则。 O’Leary说这些陈述之前

随着美国财政部向区块链,稳定币和数字资产的尖锐枢纽,监管障碍正在崩溃Apr 10, 2025 pm 12:27 PM

随着美国财政部向区块链,稳定币和数字资产的尖锐枢纽,监管障碍正在崩溃Apr 10, 2025 pm 12:27 PM美国财政部长斯科特·贝斯特(Scott Bessent)在4月9日在银行家协会峰会上制定了广泛的金融改革议程,承诺取消监管障碍

Skybridge Capital的创始人警告说,中国正在准备激烈的经济报复,因为美国对中国商品的关税,信号货币冲击,大规模刺激和金融战的税率达到了125%的关税。Apr 10, 2025 pm 12:03 PM

Skybridge Capital的创始人警告说,中国正在准备激烈的经济报复,因为美国对中国商品的关税,信号货币冲击,大规模刺激和金融战的税率达到了125%的关税。Apr 10, 2025 pm 12:03 PMUCCI在贸易紧张局势加剧的情况下概述了中国下一步的5点预测

以太坊(ETH)表现不佳比特币(BTC)Apr 10, 2025 pm 12:01 PM

以太坊(ETH)表现不佳比特币(BTC)Apr 10, 2025 pm 12:01 PM自2015年推出以来所有交易日的85%的比特币表现不佳。追踪以太相对于比特币的价值的ETH/BTC比率下降到0.018的五年低点

热AI工具

Undresser.AI Undress

人工智能驱动的应用程序,用于创建逼真的裸体照片

AI Clothes Remover

用于从照片中去除衣服的在线人工智能工具。

Undress AI Tool

免费脱衣服图片

Clothoff.io

AI脱衣机

AI Hentai Generator

免费生成ai无尽的。

热门文章

热工具

ZendStudio 13.5.1 Mac

功能强大的PHP集成开发环境

Atom编辑器mac版下载

最流行的的开源编辑器

安全考试浏览器

Safe Exam Browser是一个安全的浏览器环境,用于安全地进行在线考试。该软件将任何计算机变成一个安全的工作站。它控制对任何实用工具的访问,并防止学生使用未经授权的资源。

SublimeText3 Linux新版

SublimeText3 Linux最新版

SublimeText3汉化版

中文版,非常好用