传统机构杀入比特币,仓位多少合适?

- WBOY转载

- 2024-03-26 09:50:18629浏览

在飞速发展的投资世界中,多元化一直是降低风险和提高回报的关键策略。随着加密货币(尤其是比特币)的出现,投资者找到了一种可以加入其投资组合的新资产类别。本文深入探讨了将比特币纳入传统 60/40 股票和债券投资组合的影响。

通过仔细研究各种数字指标,我们深入探讨了不同比特币配置水平对投资组合整体表现、风险和回报率的影响。从逐步增加比特币持仓到在投资组合中大规模纳入比特币,我们揭示了在比特币投资环境下风险和回报之间微妙的关系。

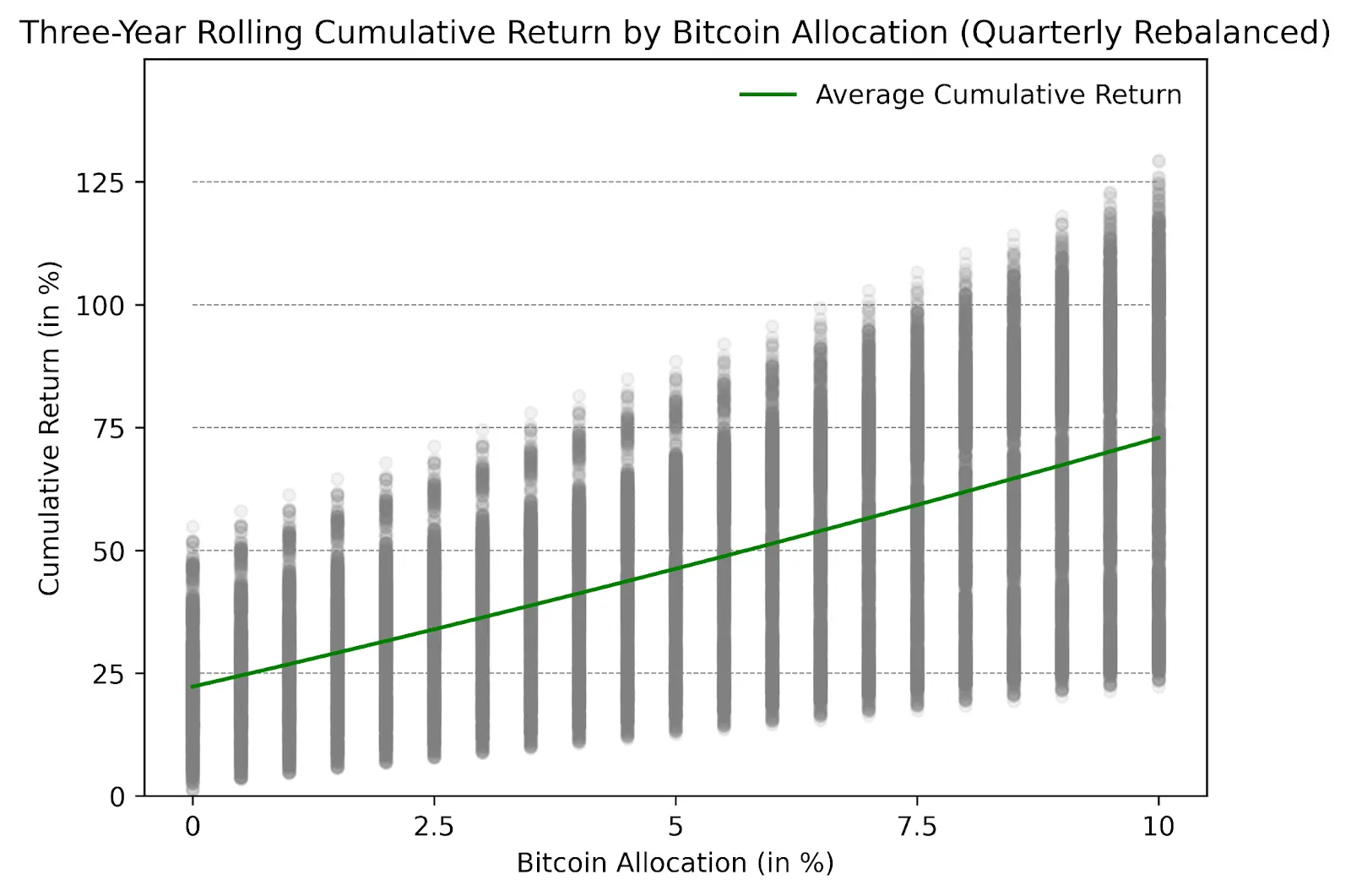

在图表中,左侧第一列显示了未将比特币纳入投资组合时的情况,而随后的几列则展示了逐步增加比特币持有量(最高可达10%)时的情况。这些列并不随时间变化,仅表示持有的比特币数量。值得注意的是,根据历史数据,随着配置比特币的增加,投资回报率也会相应提高。

图 1:比特币配置三年滚动累计回报(按季度重新平衡),来源:Cointelegraph Research

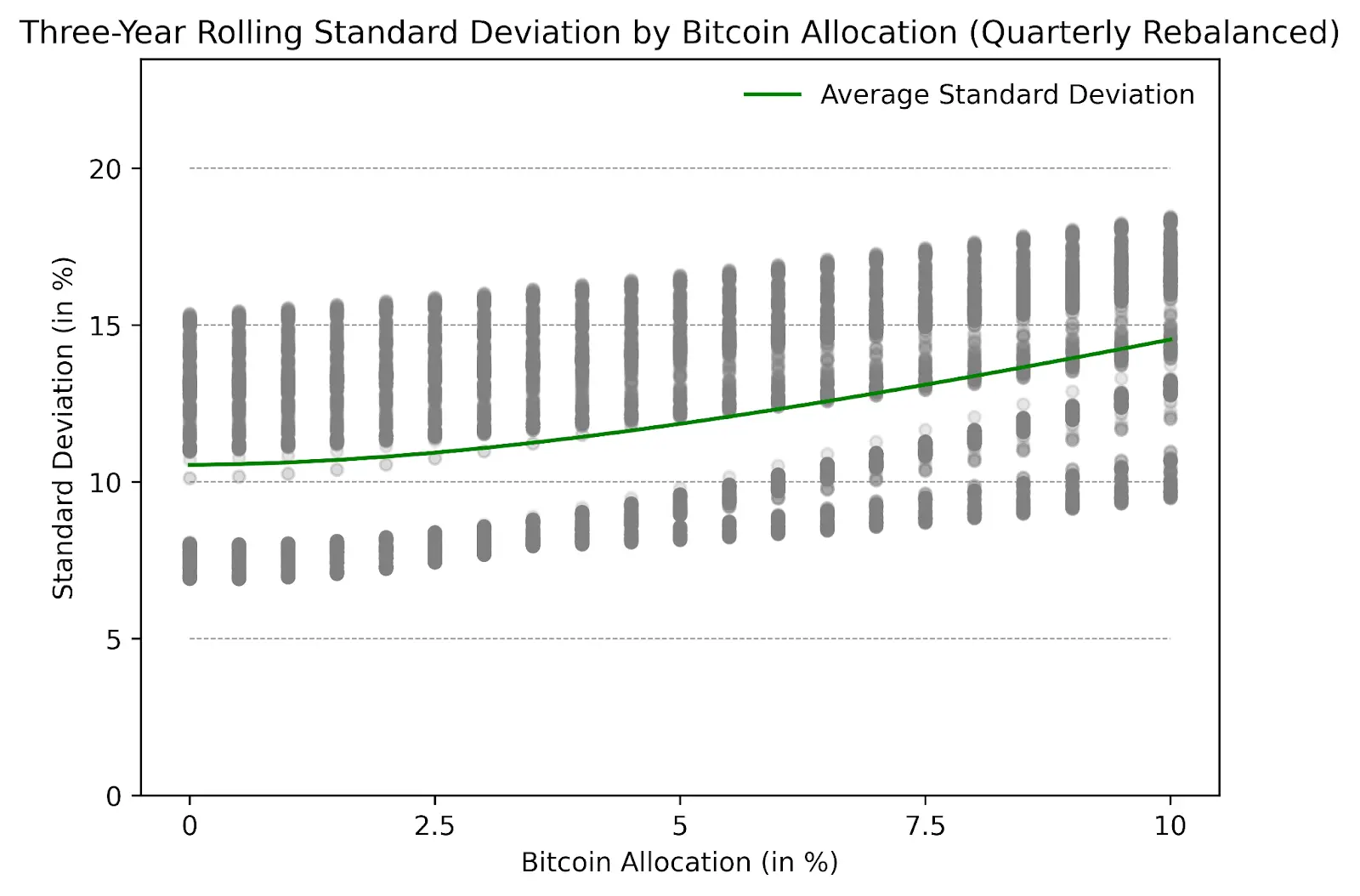

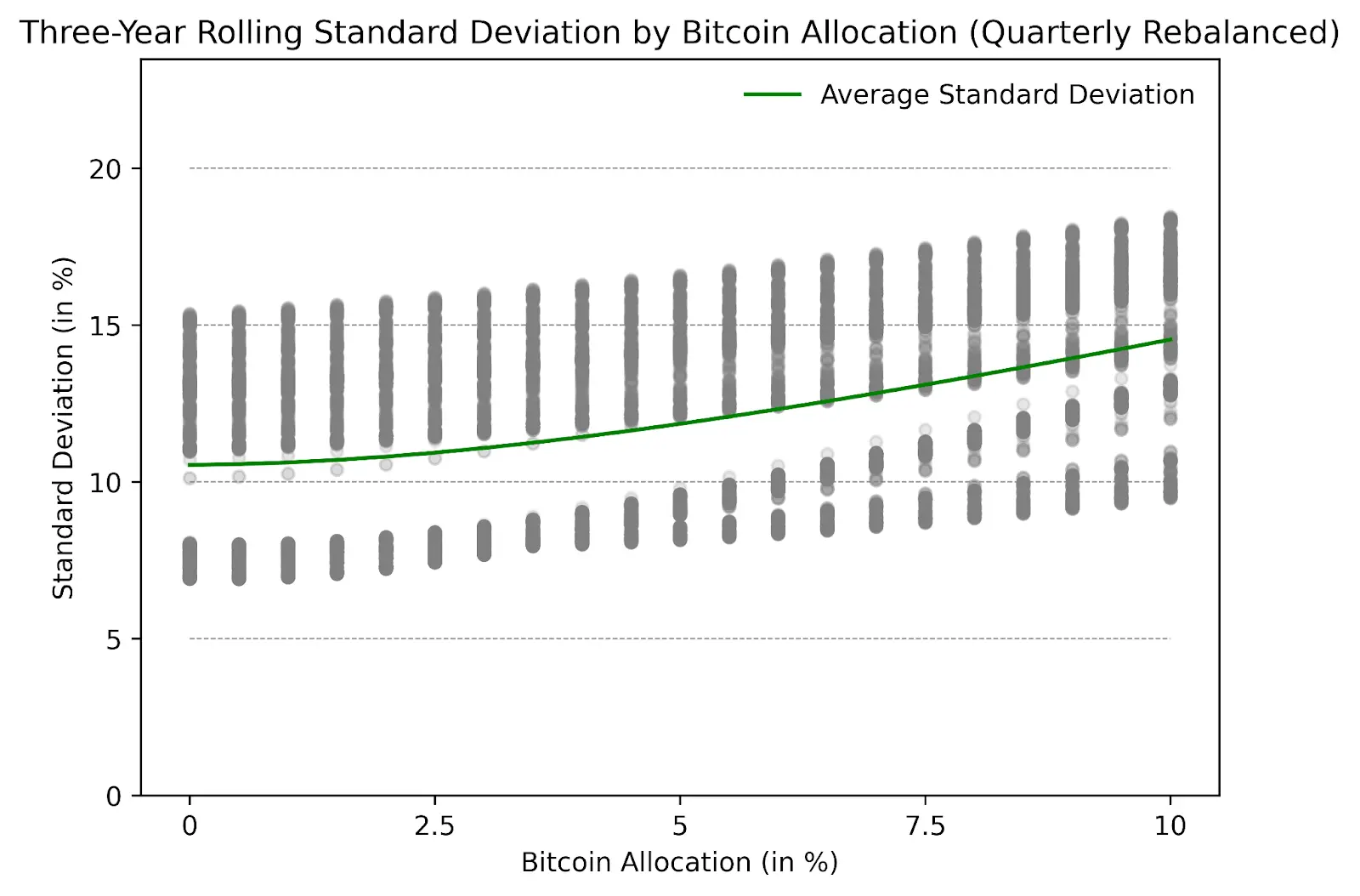

虽然将比特币添加到 60/40 股票和债券投资组合中会增加累计回报,但有一个问题:它也可能增加不确定性和风险。图 2 显示了配置比特币后波动性的变化。虽然风险增加了,但它并不是直线上升的。相反,这条线有一个曲率。这意味着,如果你只添加一点点比特币,比如 0.5% 到 2% 之间,它不会让你的投资风险增加太多。但随着你添加更多的比特币,事情很快就会变得不可预测。

图 2:比特币配置的三年滚动标准差(按季度重新平衡),来源:Cointelegraph Research

图 2:比特币配置的三年滚动标准差(按季度重新平衡),来源:Cointelegraph Research

在图 3 中,我们结合图 1 中的信息来查看投资组合的夏普比率。该图的形状非常有趣:一开始它会迅速上升,然后随着你向投资中投入更多比特币而趋于平稳。该图表明,当你在投资中添加一些比特币时,通常意味着你会获得更多的回报,以弥补你所承担的风险。但天下没有免费的午餐:一旦你开始添加越来越多的比特币,特别是在总投资的 5% 左右之后,风险的增加会比好处更加明显。因此,配置少量的比特币可能会有所帮助,但达到某个点之后,配置更多比特币的代价是风险会大大增加。根据历史回报和均值方差优化,添加到投资组合中的比特币的最佳比例在 3% 到 5% 之间。

图 3:比特币配置的三年滚动夏普比率(按季度重新平衡),来源:Cointelegraph Research

图 3:比特币配置的三年滚动夏普比率(按季度重新平衡),来源:Cointelegraph Research

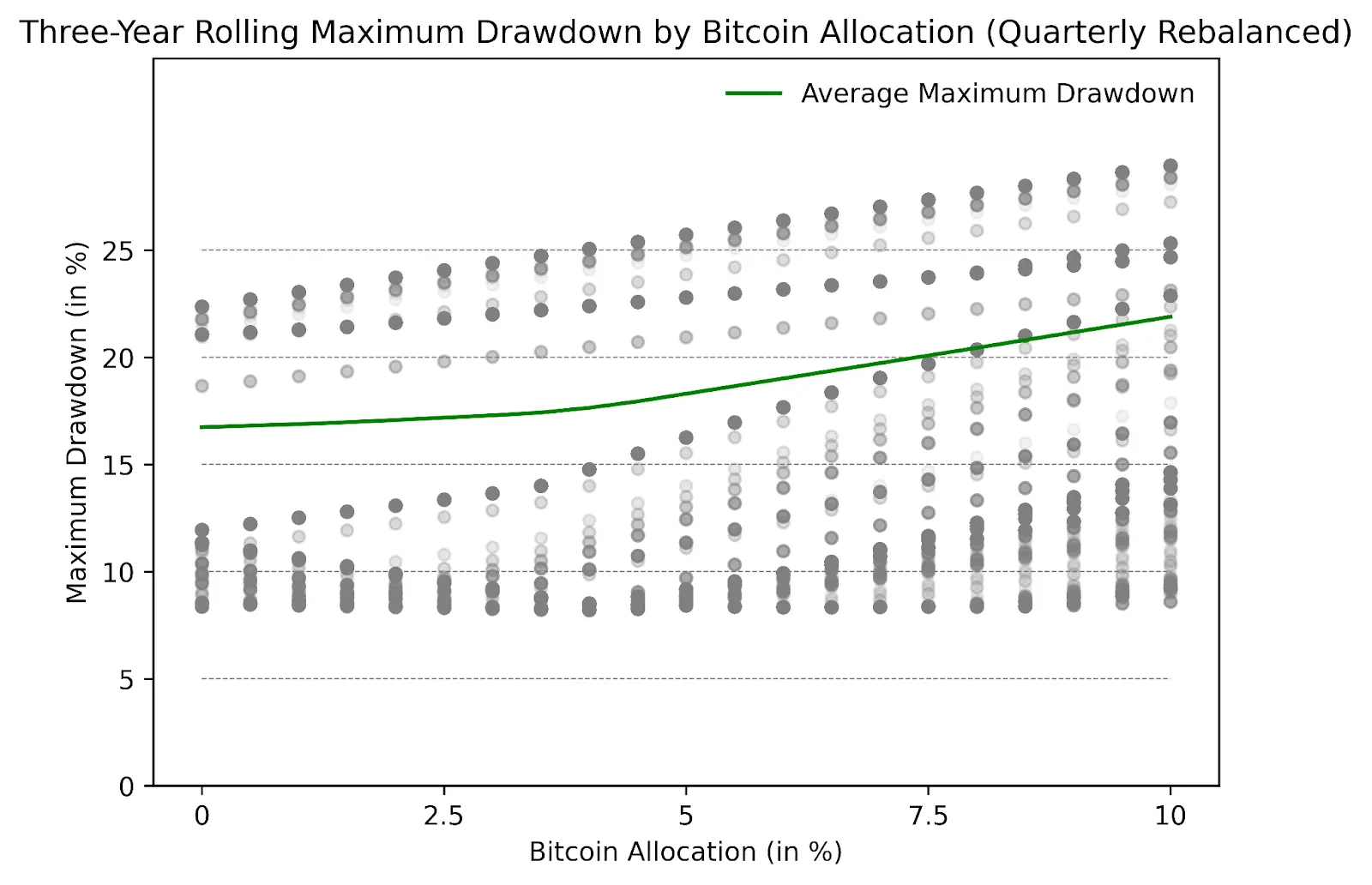

图 4 显示了不同数量的比特币如何影响投资价值的「最大回撤」。与夏普比率类似,图表上的绿线表明,在 60/40 股票和债券投资组合中配置少量比特币(例如 0.5% 至 4.5%),不会在三年内对最大回撤产生太大影响。如果配置超过 5%,对最大回撤的影响就会开始大幅增加。对于风险偏好较低的机构投资者来说,从风险调整和最大回撤的角度来看,将比特币持仓保持在总投资的 5% 或以下可能是最好的选择。

图 4:比特币配置三年滚动最大回撤(按季度重新平衡),来源:Cointelegraph Research

图 4:比特币配置三年滚动最大回撤(按季度重新平衡),来源:Cointelegraph Research

总之,将比特币作为多元化投资组合的一部分进行探索,揭示了风险与回报之间的微妙平衡。通过各种数据呈现的结果强调了通过战略性地增加比特币持仓来提高累积回报的潜力,随之而来的是波动性的增加。根据历史数据和均值方差优化,最佳策略是将总投资的 3% 到 5% 分配给比特币。

超过这个门槛,风险回报权衡就会变得不利,这凸显了在将比特币纳入投资策略时谨慎和知情决策的重要性。

以上是传统机构杀入比特币,仓位多少合适?的详细内容。更多信息请关注PHP中文网其他相关文章!