2024年1月12日,清华大学经济管理学院成功举办了第三届数字金融前沿学术会议。该会议由清华大学经济管理学院数字金融资产研究中心主办,清华经管高管教育中心协办。当天下午,万向区块链首席经济学家、清华经管数字金融资产研究中心特邀研究员邹传伟博士就"香港证券和投资产品代币化的实践进展"为题发表了主题演讲。

邹传伟博士分享了四个部分的内容:代币化与数字资产、香港证监会的两个通函、香港代币化实践进展以及代币化的猜想。

代币化的核心逻辑在于将传统资产映射到可编程的区块链账本上,实现资产的数字化和灵活操作。这个过程涉及两个账本系统的互动:传统账本和区块链账本。传统账本主要基于关系型数据库,缺乏天然的可编程性。而区块链的代币通过智能合约实现编程化操作,具备开放性、点对点交易和交易即结算等优势。

代币化是将传统账本中的资产锁定,并在区块链账本中生成相应的Token,这些Token代表着资产,并通过Token的交易来实现资产的流通。代币化的核心在于确保两个账本在静态和动态上保持同步。通过代币化,我们能够以更灵活、更方便的方式操作资产,打破传统金融的限制。

然而,并非所有资产都适合进行代币化。一些不具备账本的资产,如车辆和收藏品等,由于它们的独特性和无法统一登记的特点,很难进行代币化。即使对于已有账本的资产,也并非所有资产都适合进行代币化。这关键在于确保两个账本之间的同步问题得到解决。

此外,证券代币化还引发了金融基础设施的一系列问题。证券交易的登记、托管、清算和结算等环节需要与现有的金融基础设施相适应。此外,在法律层面如何与金融监管框架保持兼容,是业内讨论中经常被忽视的问题。

证券代币化试验主要关注于交易后处理环节,旨在提高效率和减少托管链条。一般来说,投资者并不直接持有代币化证券,而是通过经纪商或专业机构进行交易。与此同时,收益权代币化结合了证券化和代币化的特点,将公司或项目的现金流打包成代币化产品供投资者购买。代币化的优势在于能够活跃存量资产,提高资金利用效率,并为投资者提供新的投资选择。然而,代币化也面临一些挑战和限制,需要进一步探索和完善。

代币化的证券本质上仍然是传统证券,只是增加了一层包装。因此,代币化本身并不会使产品变得复杂。对于代币化后产生的新风险,国际上通行的监管逻辑是"相同业务、相同风险、相同规则"。除了满足传统的证券市场监管规则外,还需要额外管理代币化造成的新风险。这意味着,监管机构需要确保代币化的证券符合适用的法律法规,并采取必要的监管措施来保护投资者利益。 例如,在香港,证券和期货事务监察委员会(SFC)已经发布了一系列指导,明确了代币化证券的监管要求。这些要求包括发行人需获得SFC批准,交易所需获得SFC许可,并遵守反洗钱和投资者保护等方面的规定。 此外,监管机构还需要关注代币化带来的技术

对于投资和产品代币化,香港证监会持审慎态度。目前,证监会对投资产品代币化的一级市场(比如申购和赎回)较为开放,但对二级市场交易较为保守。香港证监会要求代币化产品的二级市场交易提供和非代币化产品一样的保护水平,并提出了严格的监管要求。

在实践方面,香港代币化主要分为三类项目:政府项目、金融机构项目和金融科技机构项目.目前还没有一套成熟的模板能让代币化证券投资产品非常流畅地跑通。在香港的普通法系下,代币化过程中有很多环节需要市场机构和香港证监会去打磨。

以上是香港证券和投资产品代币化的实践进展的详细内容。更多信息请关注PHP中文网其他相关文章!

系绳首席执行官Paolo Ardoino完成了对美国的访问,与华盛顿特区的立法者会面,讨论Stablecoin法规Apr 15, 2025 am 11:24 AM

系绳首席执行官Paolo Ardoino完成了对美国的访问,与华盛顿特区的立法者会面,讨论Stablecoin法规Apr 15, 2025 am 11:24 AM随着美国国会越来越接近引入规范稳定的立法,他的访问来了,阿多利诺认为,这对于金融包容和维护美元的统治地位是必不可少的。

Metaplanet将其比特币国库券扩大到另外319 BTCApr 15, 2025 am 11:20 AM

Metaplanet将其比特币国库券扩大到另外319 BTCApr 15, 2025 am 11:20 AM在今天早些时候的公告中,日本公司Metaplanet透露已收购了另外319个比特币(BTC),将其总公司持有量推高了4,500 BTC。

Metaplanet Scoops另外319比特币,将其总公司持有量超过4500Apr 15, 2025 am 11:18 AM

Metaplanet Scoops另外319比特币,将其总公司持有量超过4500Apr 15, 2025 am 11:18 AM在今天早些时候的公告中,日本公司Metaplanet透露已收购了另外319个比特币(BTC),将其总公司持有量推高了4,500 BTC。

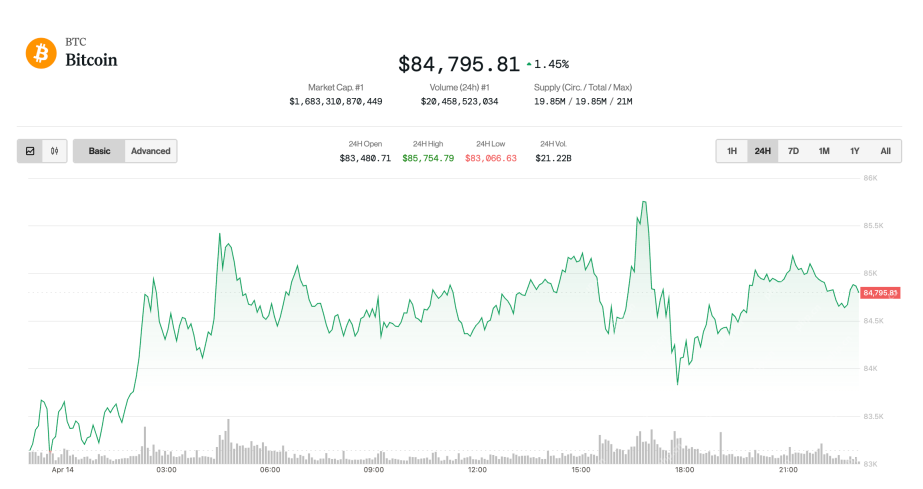

随着更广泛的市场对与贸易相关的新闻有利,比特币(BTC)向上漂移Apr 15, 2025 am 11:14 AM

随着更广泛的市场对与贸易相关的新闻有利,比特币(BTC)向上漂移Apr 15, 2025 am 11:14 AM在过去的24小时内,最大的加密货币增长了1.6%,现在的交易价格不到85,000美元。以太(ETH),同时,增长了2.7%

艾达(Ada)是下一次公牛跑步的卧铺选择吗?霍斯金森的25万美元BTC预报说是的Apr 15, 2025 am 11:12 AM

艾达(Ada)是下一次公牛跑步的卧铺选择吗?霍斯金森的25万美元BTC预报说是的Apr 15, 2025 am 11:12 AM在过去的24小时内,ADA增长了1.5%,随着加密货币市场今天损失2%,其上升到0.644美元。

索拉纳(SolanaApr 15, 2025 am 11:10 AM

索拉纳(SolanaApr 15, 2025 am 11:10 AM吉米(Jimmy)在区块链行业的记者和作家中拥有近10年的经验。他曾与著名的出版物(例如比特币杂志,CCN和Blockonomi)合作,报道了新闻。

热AI工具

Undresser.AI Undress

人工智能驱动的应用程序,用于创建逼真的裸体照片

AI Clothes Remover

用于从照片中去除衣服的在线人工智能工具。

Undress AI Tool

免费脱衣服图片

Clothoff.io

AI脱衣机

AI Hentai Generator

免费生成ai无尽的。

热门文章

热工具

mPDF

mPDF是一个PHP库,可以从UTF-8编码的HTML生成PDF文件。原作者Ian Back编写mPDF以从他的网站上“即时”输出PDF文件,并处理不同的语言。与原始脚本如HTML2FPDF相比,它的速度较慢,并且在使用Unicode字体时生成的文件较大,但支持CSS样式等,并进行了大量增强。支持几乎所有语言,包括RTL(阿拉伯语和希伯来语)和CJK(中日韩)。支持嵌套的块级元素(如P、DIV),

适用于 Eclipse 的 SAP NetWeaver 服务器适配器

将Eclipse与SAP NetWeaver应用服务器集成。

WebStorm Mac版

好用的JavaScript开发工具

MinGW - 适用于 Windows 的极简 GNU

这个项目正在迁移到osdn.net/projects/mingw的过程中,你可以继续在那里关注我们。MinGW:GNU编译器集合(GCC)的本地Windows移植版本,可自由分发的导入库和用于构建本地Windows应用程序的头文件;包括对MSVC运行时的扩展,以支持C99功能。MinGW的所有软件都可以在64位Windows平台上运行。

VSCode Windows 64位 下载

微软推出的免费、功能强大的一款IDE编辑器