投资L2 VS 投资ETH:哪个策略更赚钱?

- 王林原创

- 2024-06-20 10:34:00406浏览

撰文:James Ho

编译:深潮TechFlow

投资L2 vs ETH

过去几年里,以太坊上的Layer 2(L2)解决方案取得了显着进展。目前,以太坊 L2 的总锁仓量(TVL)超过 400 亿美元,而一年前这一数字仅为 100 亿美元。在 @l2beat 上,你会发现超过 50 个 L2 项目,但前 5-10 个项目占据了 90% 以上的 TVL。

EIP-4844 提案实施后,交易费用大幅降低,在 Base、Arbitrum 等平台上的交易费用甚至低于 0.01 美元。

尽管L2 在技术和使用量上取得了巨大进展,但作为流动性投资,L2 代币的表现总体上较差(尽管作为风险投资,它们表现出色)。你可以找到许多关于 L2 代币相对于 ETH 表现不好的笑话和段子。

我们回顾了主要 L2 相对于 ETH 的估值情况。一个显着的观察是:尽管上市的 L2 数量增加了,但它们的总完全稀释估值(FDV)占 ETH 的比例保持不变。

两年前,唯一上市的 L2 是 Optimism 和 Polygon,它们的 FDV 占 ETH 的 8%。今天,我们有了 Arbitrum、Starkware、zkSync 等 L2 项目,它们的 FDV 占 ETH 的 9%。

每一个新的 L2 代币上市,实际上都在稀释之前上市的 L2 代币的估值。

投资于 L2 代币的结果是相对于 ETH 的显着表现不佳。过去12 个月的回报率如下:

- ETH:+105%

- OP:+77%

- MATIC:-3%

- ARB:-12%

长期以来,主要的L2 代币的FDV 大约为100 亿美元。在某种程度上,这是相当随意的,市场参与者并没有强有力的理由解释为什么是 10 亿美元而不是 20 亿美元或 3 亿美元。最终,由于需求流动性和 / 或大量解锁,存在显着的供应压力。

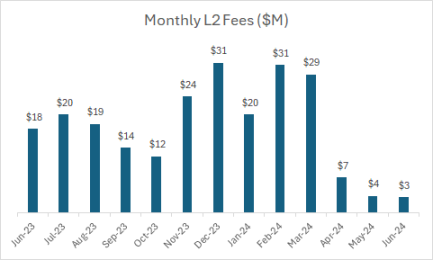

上述 L2 每月产生 2000 万至 3000 万美元的费用。自 EIP-4844 实施以来,费用下降到每月 300 万至 400 万美元,年化费用约为 4000 万至 5000 万美元。

包括:ptimism, arbitrum, polygon, starkware, zksync

目前,主要的L2 代币的总FDV 约为400 亿美元,年化费用为4000 万美元,估值倍数约为1000 倍。

这与大型DeFi 协议形成鲜明对比,后者的估值倍数通常在15-60 倍之间(基于上个月的年化费用):

- DYDX :60 倍

- SNX:50 倍

- PENDLE:50 倍

- LDO:40 倍

- AAVE:20 倍

- MKR :15 倍

- GMX:15 倍

随着更多L2 项目的上市,L2 代币的FDV 可能会继续受到压力和稀释。市场上供应过多,流动市场难以轻松支撑。

结束语

从长远来看,L2 可能会产生可观的费用收入。 L2 每年产生 1.5 亿美元的费用(包括 Base、Blast、Scroll),随着 L2 活动的增加,这一数字可能会显着增长。

上述内容并非针对特定 L2 项目,而是对整个类别的广泛观察。以约 400 亿美元 FDV 和约 4000 万美元费用(1000 倍)购买一篮子 L2 代币,并期望其长期表现优于 ETH,似乎是困难的。

显然,L2、高吞吐量链(如 Solana、Sui、Aptos 等)之间的区块空间并不短缺。限制因素在于使用这些区块空间的应用。我希望未来更多的关注点放在应用层,并且流动市场在未来几年内会奖励应用层而非基础设施层。

在上一个周期,项目大幅提前上市的情况更为普遍。 MATIC 在流动市场上以低于 5000 万美元的 FDV 上市,现在已经超过 50 亿美元,增长了 100 倍以上。然而,最近 $OP、$ARB、$STRK、$ZK 和其他大多数最终可能上市的 L2 代币的情况并非如此。

以上是投资L2 VS 投资ETH:哪个策略更赚钱?的详细内容。更多信息请关注PHP中文网其他相关文章!