什麼是再質押?盤點以太坊上三大再質押龍頭項目

- 王林轉載

- 2024-04-08 09:30:23606瀏覽

一週暴漲100%! Etherfi 飆升6 美元,創下歷史新高

當前總鎖倉價值(TVL)超過30 億美元,成為流動性再質押賽道龍頭的Etherfi($ETHFI),已在3月中旬上市幣安(Binance)。 $ETHFI 在剛上市時最高衝至5.3 美元左右,後來則回落到2 至4 美元間震盪。

近日,Etherfi 突然快速上漲,截至今日(27日)撰稿時一度漲至6.43美元,創下歷史新高,一周漲幅高達104.66%。 Etherfi 在近日宣布啟動第二季空投積分活動,可能是推動幣價的一大助力。

對某些專案來說,雖然沒有像Solana、AI代幣那樣備受矚目,但它們同樣可以為散戶帶來方便。然而,這些項目往往被機構、DeFi研究員忽略。例如,知名DeFi研究員曾在去年底撰寫了《DeFi Degen的牛市指南》,現在就已經提到了再質押賽道。相較之下,這些被忽略的項目則成為了本輪牛市最受關注的對象之一。

近幾個月以來,以太坊再質押賽道飛速成長。如果你還不知道什麼是再質押,本文將簡單介紹以太坊上3個重要且鎖倉量最大的再質押項目,讓你一次了解再質押賽道的龍頭們。 首先,以太坊2.0的首個再質押項目是Lido。作為一個去中心化的非託管解決方案,Lido將以太坊的ETH資產與StakeHound的Token進行錨定,為用戶提供流動性和即時收益。它的鎖倉量迅速

EigenLayer

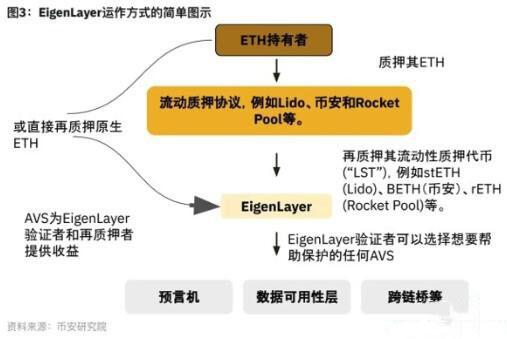

在以太坊從工作量證明(PoW)過渡到權益證明(PoS)機制後,流動性質押(LST)一直是以太坊DeFi領域的重要賽道。 Lido和Rocket Pool都是常用的質押計畫。例如,用戶在Lido上質押以太幣(ETH),會獲得stETH質押憑證,並能定期領取年化利息。

EigenLayer橫空出世,提出了再質押(Restaking)的概念。讓持有stETH、rETH(Rocket Pool)的用戶可以在EigenLayer上再質押(也可選擇用原生$ETH 質押)。 EigenLayer的目標是解決區塊鏈安全分散化、建立共識網路過於困難的問題,並推動主動驗證服務商(AVS)的發展。

在以太坊區塊鏈中,主要透過質押$ETH 的製度來打造權益證明共識機制。

然而,對於新專案來說,要建立類似以太坊這樣的PoS共識機制的難度很高,生成足夠安全的過程也十分耗時,也可能比不上以太坊的安全性。而EigenLayer就是用匯集以太坊等大型公鏈的安全性,並將其提供給其他去中心化應用程式(dApp)的方式,來解決上述問題。

為了吸引用戶投入,EigenLayer 也推出積分制度建立空投預期,但目前還沒有宣布何時會正式發幣或空投。

幣安研究院曾撰寫報告詳述EigenLayer 的運作方式,可參考下圖:

據《CoinDesk》先前報導,EigenLayer 開發商Eigen Labs 已獲得創投機構a16z 的青睞,該機構協助領投了1 億美元。 DeFiLlama 數據顯示,目前EigenLayer 的總鎖倉價值已達121 億美元,並在今年2 月後快速成長。

Etherfi($ETHFI)

在EigenLayer 橫空出世後,以太坊DeFi 平台開始圍繞再質押概念打造商機,而Etherfi 就引領了流動性再質押賽道(LRT)的龍頭。

流動性再質押是什麼?簡單來說,用戶只要在Etherfi 上質押原生$ETH 或stETH 等代幣就能拿到eETH(LRT),同時獲得Etherfi 的忠誠度積分與EigenLayer 的積分。

如果你想退出再質押,Etherfi 允許用戶隨時把eETH 換回$ETH 或stETH 等,對追求流動性的用戶來說相當方便。

這種一魚雙吃且具有槓桿投資效益的敘事吸引了不少以太坊用戶,就連波場鏈創辦人孫宇晨都曾在Etherfi 第一次空投活動結束前存入2 萬枚的$ETH,成功獲得了近350 萬枚代幣。

Etherfi 的非託管再質押模式也獲得BitMEX 創辦人Arthur Hayes 的青睞,不僅曾經發文認可該項目的潛力,還透過旗下家族辦公室基金Maelstrom 參與投資。

Renzo、Puffer與Kelp DAO等

除了Etherfi 之外,也有許多再質押項目正在爭搶市佔率。 DeFiLlama 數據顯示,以下3 個項目的鎖倉量正名列前茅:

Renzo:目前鎖倉量達17 億美元,是再質押市場的第二名。 Renzo 支援以太坊、Arbitrum、Blast、幣安智能鏈(BSC)等多鏈再質押。今年1 月,Renzo 宣布完成300 萬美元融資,而隔月幣安實驗室(Binance Labs)也宣布參與投資。

Puffer:目前鎖倉量達13 億美元,是再質押市場的第三名。跟Renzo 一樣,Puffer 也獲得了幣安實驗室的支援。與其他再質押項目不同的是,參與Puffer 再質押並獲得原生流動性質押代幣(nLRT)pufETH 的用戶,可以同時獲得傳統PoS 驗證獎勵與再質押獎勵,而其他項目普遍是提供與其原生代幣相關的積分獎勵。

Kelp DAO:目前鎖倉量達7 億美元,是再質押市場的第四名。 Kelp DAO 是一個多鏈流動性質押平台,創辦人先前曾創立了流動性質押計畫Stader Labs。 Kelp DAO 也有推出獎勵機制,用戶拿到的空投取決於再質押數量與質押天數。

幣安:新技術伴隨新風險

面對再質押賽道的快速發展,幣安研究院認為,即使有許多人認為再質押能為區塊鏈生態基礎設施帶來巨變,但新技術發展的開端與新公司的湧現往往充滿風險。在快速、創新的新興市場中,意外並非不可避免,參與者必須審慎考慮風險的可能性。

隨著更多AVS 預計在今年正式上線,可能會出現越來越多不同的罰沒條件(懲罰機制),因此要選擇用哪個平台進⾏再質押將變得相當重要。幣安研究院也觀察到,流動性再質押計畫可以處理⼤量的$ETH(或LST),並能將其委託給不同的驗證者。這代表,如果這些專案願意的話,它們可以成為以太坊去中⼼化的關鍵管理者。

以上是什麼是再質押?盤點以太坊上三大再質押龍頭項目的詳細內容。更多資訊請關注PHP中文網其他相關文章!