傳統機構殺入比特幣,部位多少合適?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWB轉載

- 2024-03-26 09:50:18655瀏覽

在快速發展的投資世界中,多元化一直是降低風險和提高回報的關鍵策略。隨著加密貨幣(尤其是比特幣)的出現,投資者找到了一個可以加入其投資組合的新資產類別。本文深入探討了將比特幣納入傳統 60/40 股票和債券投資組合的影響。

透過仔細研究各種數位指標,我們深入探討了不同比特幣配置水準對投資組合整體表現、風險和回報率的影響。從逐步增加比特幣持股到在投資組合中大規模納入比特幣,我們揭示了在比特幣投資環境下風險和回報之間的微妙關係。

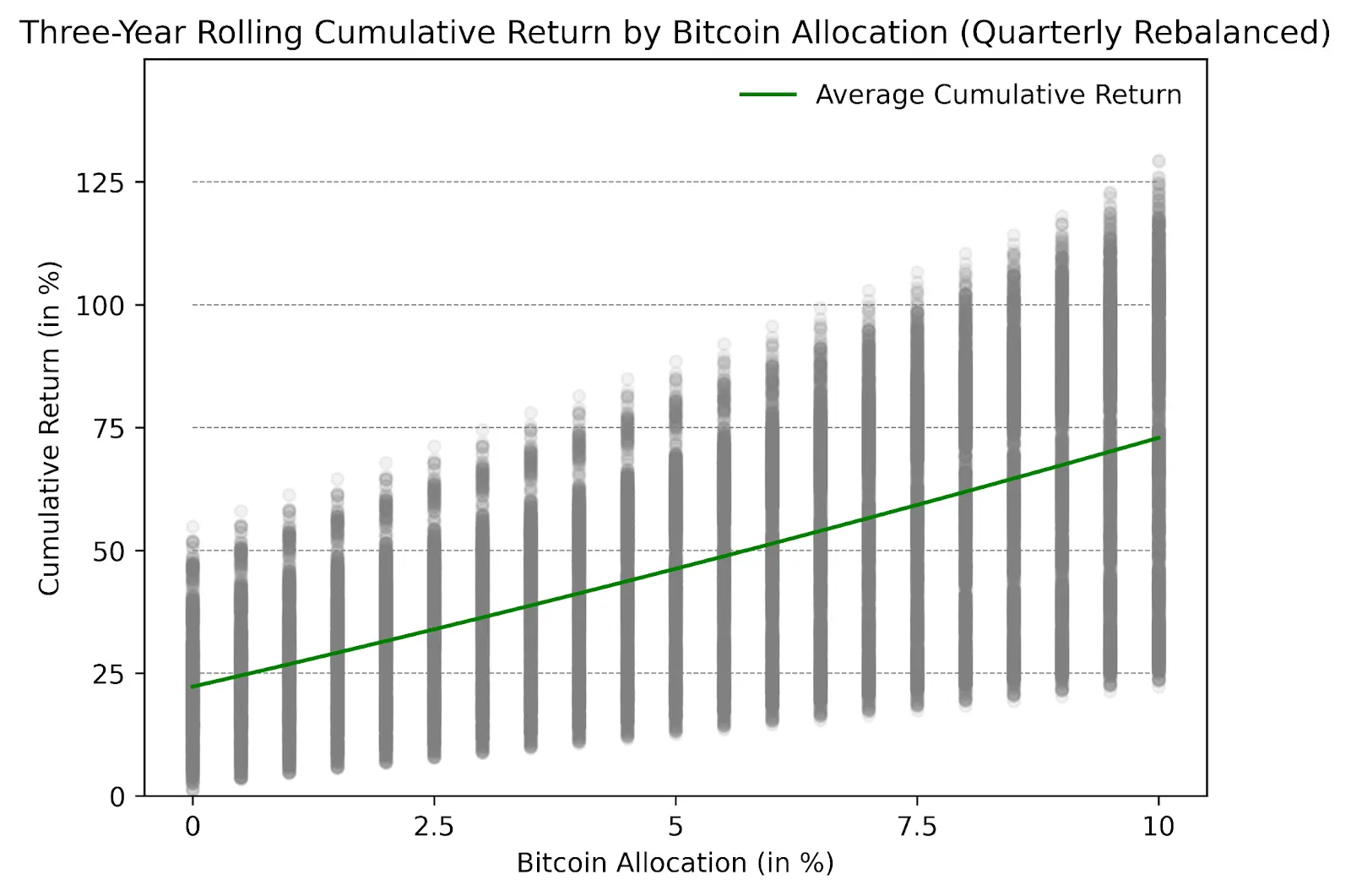

在圖表中,左側第一列顯示了未將比特幣納入投資組合時的情況,而隨後的幾列則展示了逐步增加比特幣持有量(最高可達10%)時的情況。這些欄位並不隨時間變化,僅表示持有的比特幣數量。值得注意的是,根據歷史數據,隨著配置比特幣的增加,投資報酬率也會隨之提高。

圖1:比特幣配置三年滾動累積回報(按季度重新平衡),來源:Cointelegraph Research

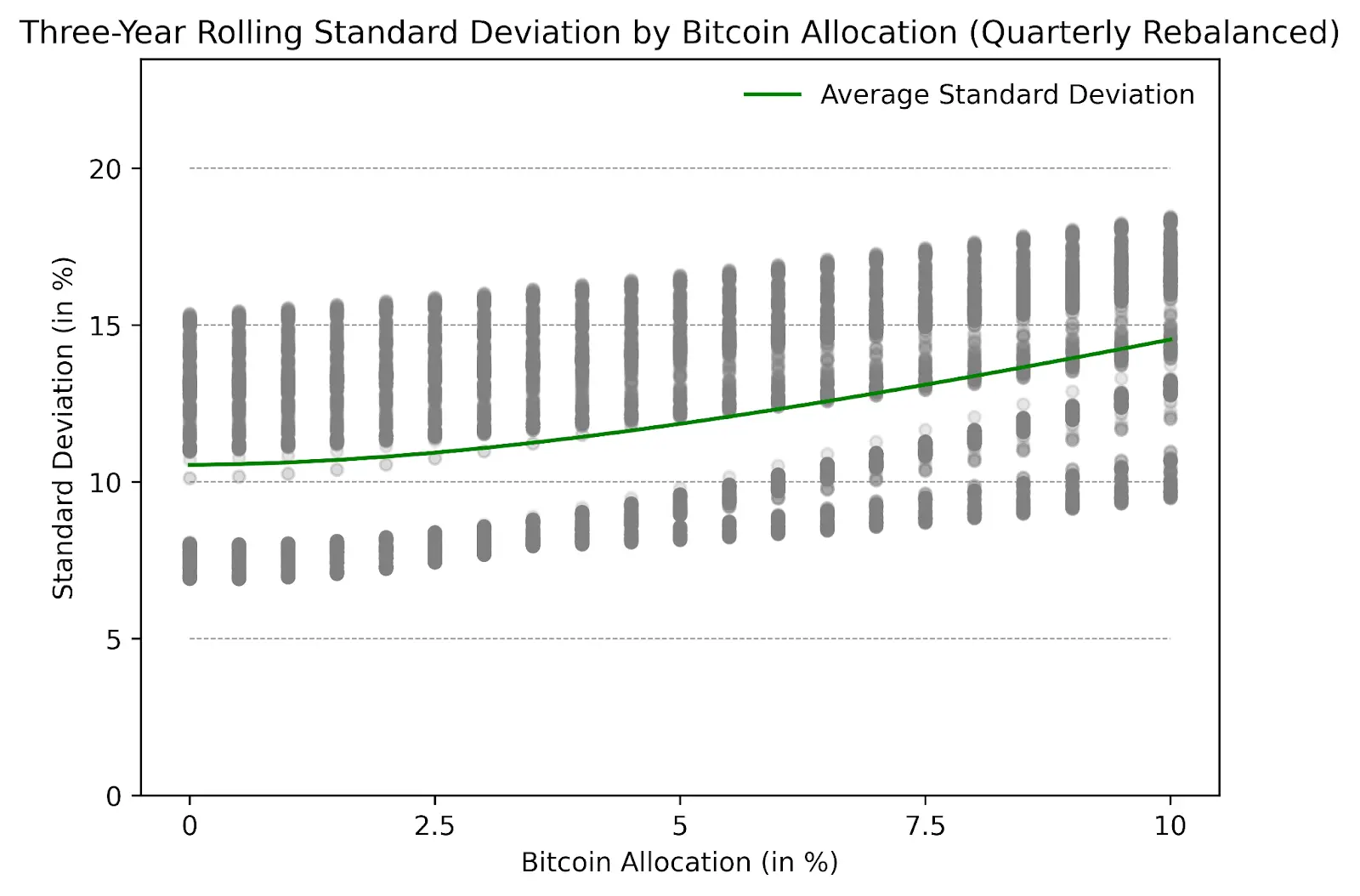

雖然將比特幣添加到60/40 股票和債券投資組合中會增加累積回報,但有一個問題:它也可能增加不確定性和風險。圖 2 顯示了配置比特幣後波動性的變化。雖然風險增加了,但它並不是直線上升的。相反,這條線有一個曲率。這意味著,如果你只添加一點點比特幣,例如 0.5% 到 2% 之間,它不會讓你的投資風險增加太多。但隨著你添加更多的比特幣,事情很快就會變得不可預測。

圖 2:比特幣配置的三年滾動標準差(按季度重新平衡),來源:Cointelegraph Research

圖 2:比特幣配置的三年滾動標準差(按季度重新平衡),來源:Cointelegraph Research

在圖 3 中,我們結合圖 1 中的資訊來查看投資組合的夏普比率。該圖的形狀非常有趣:一開始它會迅速上升,然後隨著你向投資投入更多比特幣而趨於平穩。該圖表明,當你在投資中添加一些比特幣時,通常意味著你會獲得更多的回報,以彌補你所承擔的風險。但天下沒有免費的午餐:一旦你開始添加越來越多的比特幣,特別是在總投資的 5% 左右之後,風險的增加會比好處更明顯。因此,配置少量的比特幣可能會有所幫助,但達到某個點之後,配置更多比特幣的代價是風險會大大增加。根據歷史回報和均值方差優化,添加到投資組合中的比特幣的最佳比例在 3% 到 5% 之間。

圖3:比特幣配置的三年滾動夏普比率(按季度重新平衡),來源:Cointelegraph Research

圖3:比特幣配置的三年滾動夏普比率(按季度重新平衡),來源:Cointelegraph Research

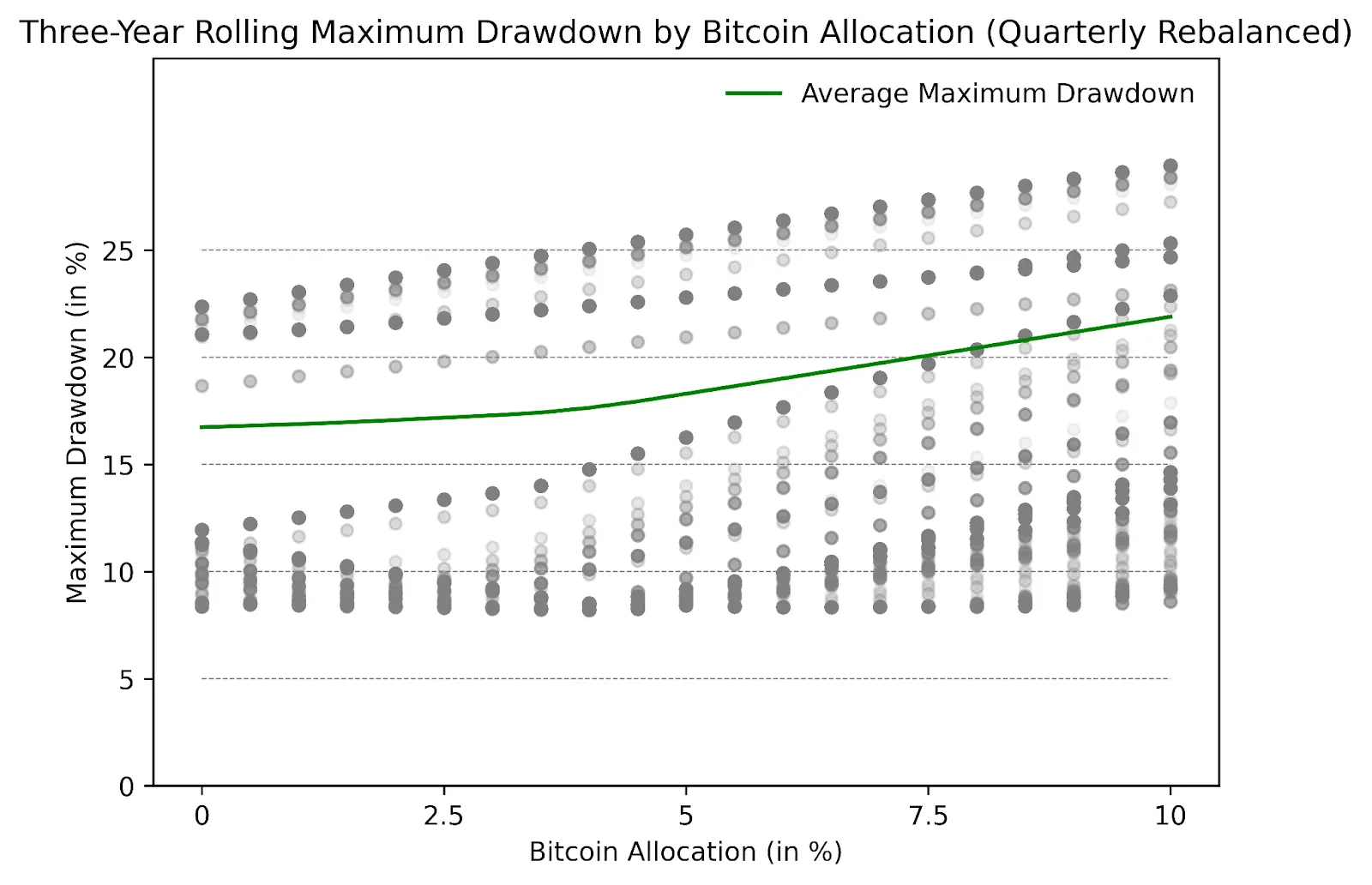

圖4 顯示了不同數量的比特幣如何影響投資價值的「最大回撤」。與夏普比率類似,圖表上的綠線表明,在 60/40 股票和債券投資組合中配置少量比特幣(例如 0.5% 至 4.5%),不會在三年內對最大回撤產生太大影響。如果配置超過 5%,對最大回檔的影響就會開始大幅增加。對於風險偏好較低的機構投資者來說,從風險調整和最大回撤的角度來看,將比特幣持股保持在總投資的 5% 或以下可能是最好的選擇。

圖4:比特幣配置三年滾動最大回撤(按季度重新平衡),來源:Cointelegraph Research

圖4:比特幣配置三年滾動最大回撤(按季度重新平衡),來源:Cointelegraph Research

總之,將比特幣作為多元化投資組合的一部分進行探索,揭示了風險與回報之間的微妙平衡。透過各種數據呈現的結果強調了透過策略性地增加比特幣持倉來提高累積回報的潛力,隨之而來的是波動性的增加。根據歷史數據和均值方差優化,最佳策略是將總投資的 3% 到 5% 分配給比特幣。

超過這個門檻,風險回報權衡就會變得不利,這凸顯了在將比特幣納入投資策略時謹慎和知情決策的重要性。

以上是傳統機構殺入比特幣,部位多少合適?的詳細內容。更多資訊請關注PHP中文網其他相關文章!