最近,我們一直在思考冪永續合約(power perps)的問題 。冪永續合約是指追蹤指數的乘方的衍生性合約,例如指數的平方或指數的三次方。這是一個有趣的兔子洞。你思考冪永續合約的時間越長,你就越會發現 DeFi 世界中一切都與它相似。

在這裡,我們先拋出三個令人驚訝的觀點:

- 加密貨幣抵押的穩定幣(如 DAI 或 RAI)就像 0 階永續合約。

- 保證金期貨(如 dYdX)是 1 階永續合約。

- Uniswap 等恆定乘積 AMM 是 0.5 階永續合約的複製投資組合,Balancer 等恆定幾何平均 AMM 是 0 到 1 之間任何值的冪永續合約的複製投資組合。

這實在太棒了,因為它揭示了 DeFi 領域中三個主要基本概念背後令人驚訝的緊湊設計空間。在逐個概念進行解釋之前,我們先來定義永續合約和冪永續合約。

永續合約是一種無需交割並追蹤特定指數的合約。在這種合約中,交易價格會根據目標指數價格的變化而調整,當交易價格與指數價格之間的差距增加時,就會產生資金費用。這種資金費用的支付週期性進行,金額大小與交易價格與指數價格之間的差距有關。永續合約為投資者提供了一種投機機會,他們可以透過對標記價格的變化進行交易來實現盈利。由於合約中沒有實際交割的要求,投資者可以在不持有實際資產的情況下參與市場,並根據價格波動獲取收益。這種合約形式為投資者提供了一種靈活的方式來參與市場,並在不持有實際資產的情況下獲得投資回報。透過永續合約,投資人可以利用市場波動來獲取收益,同時也需要承擔相應的風險,

資金費率的支付是根據資金費率的計算公式,在資金週期內標記價格和指數價格之間的差異而變化的。當標記價格高於指數價格時,多頭部位需要支付費用給空頭部位;而當標記價格低於指數價格時,空頭部位則需要支付費用給多頭部位。這種機制旨在維持合約價格與標的資產價格之間的平衡,以確保市場參與者沒有過多的利潤或損失。資金費率的變化可以作為市場參與者進行投機或套利的機會,因為這種支付機制為他們提供了一個潛在盈利的途徑。因此,

資金費支付的方式和價格設定利率的機制有多種選擇,例如現金或實物支付、定期或連續資金費等,以及各種不同的利率設定機制,例如Squeeth採用的比例機制和Reflexer所採用的PID控制器等。然而,這些機制的核心概念都是一致的:當標記價格高於指數價格時,多頭應向空頭支付資金費用,反之亦然。

冪永續合約定義:一種追蹤指數價格 p 次方的永續合約。

要在冪永續合約中創建空頭頭寸,先將一些抵押品鎖定在金庫中並鑄造(即藉入)冪永續合約。出售這種鑄造的冪永續合約以實現做空。如果想要做多,就從擁有冪永續合約的人那裡購買。

這個機制由所需的抵押品與債務比率驅動:

抵押品比率= 權益/ 債務= (( 抵押品數量) * ( 抵押品價格)) / (( 永續合約數量) * ( 指數價格)^p )

該比率必須安全地保持在1 以上,以便有足夠的抵押品來償還債務,否則合約會透過購買足夠的永續合約平倉來清算抵押品。

冪永續合約的設計空間

冪永續合約的設計空間涉及冪數 p、最小抵押比率 c>1 和三種資產選擇:

- 抵押資產:例如美元

- 指數資產(價值被代幣化的資產):例如,ETH

- 計價資產(衡量價值的單位):通常為美元

現在我們提出三個主張。

主張 1:穩定幣是 0 階冪永續合約

穩定幣是一種以可靠的抵押品為擔保鑄造的貸款。以下配置給出了一個美元穩定幣的範例:

- 抵押資產:ETH

- ##抵押率:1.5

- 冪:0

- 這意味著我們抵押ETH,並鑄造穩定幣代幣。此指數是 ETH 價格的零次方,即 ETH^0 = 1 。

- 如果我存入 1 ETH 作為抵押品,而 ETH 的交易價格為 3000 美元,我最多可以鑄造 2000 個代幣。

資金費是穩定幣目前的交易價格(標記價格)減去指數價格的0 次方。

資金費= 標記價格- 指數價格^0 = 標記價格- 1資金費機制為穩定幣的交易價格錨定在1 美元提供了良好的激勵。如果其交易價格遠高於 1 美元,則用戶會出售持有的穩定幣,然後鑄造並出售更多穩定幣以獲得利潤。如果交易價格低於 1 美元,則用戶可以購買穩定幣以獲得正利率,並可能在未來以更高的價格出售。 並非所有的穩定幣都使用這種精確的(標記價格- 指數價格)的資金費機制,但所有有抵押的穩定幣都共享這種基本結構,將穩定幣作為良好抵押品的貸款。即使是透過治理設定利率的穩定幣也會將其設定為類似於標記價格 - 1 的水平,以維持其與 1 美元掛鉤。

主張2:保證金期貨是1 階冪永續合約

如果我們將上一節中穩定幣的冪修改為1,並將抵押品改為美元,我們就得到了代幣化的ETH 資產:

抵押資產:美元指數資產:ETH- #。美元

- 抵押權比例: 1.5

- 冪:1

- 我抵押4500 美元,並鑄造了一枚穩定的ETH(價格為3000 美元)。

該永續合約的資金費是美元交易價格(標記價格)減去目標指數價格^1。

資金費= 標記價格- 指數價格^1= = 標記價格- ETH/USD 價格

資金費機制很好地激勵了永續合約以接近ETH 價格的進行交易。如果永續合約價格大幅上漲,資金費將鼓勵套利者購買 ETH 並做空永續合約。如果永續合約價格大幅降低,就會鼓勵他們賣出 ETH 並購買永續合約。

我可以出售這種穩定的 ETH 資產來做空 ETH 的價格,並以美元作為抵押品。

從代幣化空頭資產到保證金空頭永續資產

我們建構的穩定 ETH 資產的資本效率不是很高。我們投入了 4500 美元的抵押品,獲得價值 3000 美元(或 1 ETH)的空頭 ETH 敞口。我們可以透過出售鑄造的 ETH 合約代幣(stableETH),然後使用它作為抵押品來鑄造更多的 ETH 代幣,從而提高資本效率。

如果最低抵押率為1.5,ETH 為3000,我們操作如下:

- 存入4500 美元並鑄造1 枚ETH 合約代幣;

- 以3000 美元的價格出售ETH 合約代幣,然後用出售獲得的美元為抵押再鑄造1/1.5 = 0.666 ETH 合約代幣;

- 以2000 美元的價格出售ETH 合約代幣,並鑄造( 1/1.5)^2 = 0.444 ETH 合約代幣;

- 以1333.33 美元的價格出售ETH 合約代幣,並鑄造(1/1.5)^3 = 0.296 ETH 合約代幣。

附註:槓桿通常可以透過 1/( 抵押率 -1) 來計算,在本例中槓槓倍數=1/(1.5-1)=2。

最終,我們鑄造並出售了 3 個 ETH 合約代幣,也就是 4500 美元抵押品最終獲得了 9000 美元空頭 ETH 敞口。此部位相當於開立 2 倍槓桿空頭 ETH/USD 永續合約。

如果我們能夠使用閃電交易或閃電貸款,這個過程就會簡化。我們可以將 3 個 ETH 合約代幣閃現兌換成美元,並用所得收益作為抵押品鑄造 ETH 合約代幣來償還。

如果抵押品比率要求是 110%,我們就可以建立 10 倍的部位。

做多而不是做空

如果要做多,用戶可以購買 ETH 合約代幣。要進行多頭槓桿操作,用戶可以使用 ETH 合約代幣抵押品借入更多的美元,並使用借入的美元購買更多的 ETH 合約代幣,重複該過程,最高可獲得 2 倍敞口 。如果使用閃電交易或閃電貸款,則可以在單筆交易中完成。

這表示超額抵押永續合約可以轉換為非足額抵押永續合約。

主張 3:Uniswap 和其他 CFMM(幾乎)都是 0.5 階冪永續合約

Uniswap 池中的流動性部位的價值與兩種資產相對價格的平方根成正比。對於ETH/USD 池,LP(流動性提供者) 的價值為:

V = 2 * (k * (ETH 價格))^0.5

#其中k 是兩個代幣數量的乘積。交易池每個週期都會產生一定數量的交易費用。

現在考慮冪永續合約:

- 抵押資產:美元

- 指數資產:ETH

- 計價資產:美元

- 抵押權比例:1.2

- 冪:0.5

這個冪永續合約將追蹤ETH 價格平方根的值。

LP 將獲得資金費和 AMM 費用之間的差額。由於此交易抵消了價格風險,因此0.5 階冪永續合約交易價格應恰好低於:

#預期Uniswap 費用= 指數價格- 標記價格

這給了我們一個很好的結果,即均衡Uniswap 費用(註:如果交易對的年化波動率為90%,您需要從LP 費用中獲得1/8 * 0.9^2 = 10.125% 的回報。因此,如果您擁有100 美元的Uniswap LP,您每天需要賺取0.028 美元的費用來支付無常損失。0.5 階冪永續合約的資金費為每天 2.8 個基點。)應該是 0.5 永續合約的資金費率。在零利率的簡化情況下:

均衡Uniswap 回報= σ²/8

其中σ²是交易池中一種資產相對於另一種資產的價格回報的方差。我們也從 Uniswap 的角度得到了這個結果(請參見此處的附錄 C)。我們在這裡也從冪的角度進行詳細介紹。

因此,穩定幣(以及更廣泛的抵押貸款)、保證金永續期貨合約和 AMM 都是一種冪永續合約。

還忽略了什麼?

高階冪永續合約:從二次冪永續合約開始。 Squeeth 是第一個二次冪永續合約,提供價格二次方的風險敞口。將高階冪永續合約和 1 階冪永續合約與 0 階冪永續合約作為抵押品結合,我們可以獲得許多收益的近似值。

如果我們需要更精確的結果,我們可以使用泰勒級數冪中具有整數冪的冪永續合約組合來模擬任何函數:sin(x)、e^x2、log(x) 。

接下來有什麼值得期待的?一個允許冪永續合約、抵押資產和 Uniswap LP 和諧相處的世界會是多麼有趣。

以上是Paradigm:一切 DeFi 產品都是冪永續合約的詳細內容。更多資訊請關注PHP中文網其他相關文章!

繫繩首席執行官Paolo Ardoino完成了對美國的訪問,與華盛頓特區的立法者會面,討論Stablecoin法規Apr 15, 2025 am 11:24 AM

繫繩首席執行官Paolo Ardoino完成了對美國的訪問,與華盛頓特區的立法者會面,討論Stablecoin法規Apr 15, 2025 am 11:24 AM隨著美國國會越來越接近引入規範穩定的立法,他的訪問來了,阿多利諾認為,這對於金融包容和維護美元的統治地位是必不可少的。

Metaplanet將其比特幣國庫券擴大到另外319 BTCApr 15, 2025 am 11:20 AM

Metaplanet將其比特幣國庫券擴大到另外319 BTCApr 15, 2025 am 11:20 AM在今天早些時候的公告中,日本公司Metaplanet透露已收購了另外319個比特幣(BTC),將其總公司持有量推高了4,500 BTC。

Metaplanet Scoops另外319比特幣,將其總公司持有量超過4500Apr 15, 2025 am 11:18 AM

Metaplanet Scoops另外319比特幣,將其總公司持有量超過4500Apr 15, 2025 am 11:18 AM在今天早些時候的公告中,日本公司Metaplanet透露已收購了另外319個比特幣(BTC),將其總公司持有量推高了4,500 BTC。

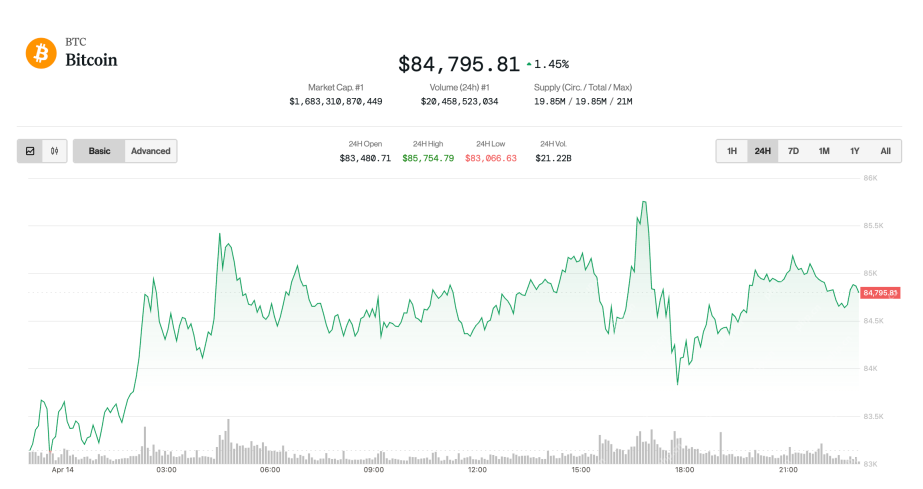

隨著更廣泛的市場對與貿易相關的新聞有利,比特幣(BTC)向上漂移Apr 15, 2025 am 11:14 AM

隨著更廣泛的市場對與貿易相關的新聞有利,比特幣(BTC)向上漂移Apr 15, 2025 am 11:14 AM在過去的24小時內,最大的加密貨幣增長了1.6%,現在的交易價格不到85,000美元。以太(ETH),同時,增長了2.7%

艾達(Ada)是下一次公牛跑步的臥舖選擇嗎?霍斯金森的25萬美元BTC預報說是的Apr 15, 2025 am 11:12 AM

艾達(Ada)是下一次公牛跑步的臥舖選擇嗎?霍斯金森的25萬美元BTC預報說是的Apr 15, 2025 am 11:12 AM在過去的24小時內,ADA增長了1.5%,隨著加密貨幣市場今天損失2%,其上升到0.644美元。

索拉納(SolanaApr 15, 2025 am 11:10 AM

索拉納(SolanaApr 15, 2025 am 11:10 AM吉米(Jimmy)在區塊鏈行業的記者和作家中擁有近10年的經驗。他曾與著名的出版物(例如比特幣雜誌,CCN和Blockonomi)合作,報導了新聞。

熱AI工具

Undresser.AI Undress

人工智慧驅動的應用程序,用於創建逼真的裸體照片

AI Clothes Remover

用於從照片中去除衣服的線上人工智慧工具。

Undress AI Tool

免費脫衣圖片

Clothoff.io

AI脫衣器

AI Hentai Generator

免費產生 AI 無盡。

熱門文章

熱工具

DVWA

Damn Vulnerable Web App (DVWA) 是一個PHP/MySQL的Web應用程序,非常容易受到攻擊。它的主要目標是成為安全專業人員在合法環境中測試自己的技能和工具的輔助工具,幫助Web開發人員更好地理解保護網路應用程式的過程,並幫助教師/學生在課堂環境中教授/學習Web應用程式安全性。 DVWA的目標是透過簡單直接的介面練習一些最常見的Web漏洞,難度各不相同。請注意,該軟體中

SublimeText3漢化版

中文版,非常好用

MantisBT

Mantis是一個易於部署的基於Web的缺陷追蹤工具,用於幫助產品缺陷追蹤。它需要PHP、MySQL和一個Web伺服器。請查看我們的演示和託管服務。

SublimeText3 英文版

推薦:為Win版本,支援程式碼提示!

mPDF

mPDF是一個PHP庫,可以從UTF-8編碼的HTML產生PDF檔案。原作者Ian Back編寫mPDF以從他的網站上「即時」輸出PDF文件,並處理不同的語言。與原始腳本如HTML2FPDF相比,它的速度較慢,並且在使用Unicode字體時產生的檔案較大,但支援CSS樣式等,並進行了大量增強。支援幾乎所有語言,包括RTL(阿拉伯語和希伯來語)和CJK(中日韓)。支援嵌套的區塊級元素(如P、DIV),