Pada malam sebelum perubahan drastik, Ethena memulakan penembusan mendalam ke dalam pasaran stablecoin.

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBke hadapan

- 2024-04-25 20:04:25907semak imbas

Sumber: PANews

Titik teras: stablecoin USD sintetik asli kripto, produk pendapatan pasif berstruktur antara pemusatan dan desentralisasi, penjagaan aset dalam rantaian dan melalui Delta Neutral mengekalkan kestabilan pendapatan.

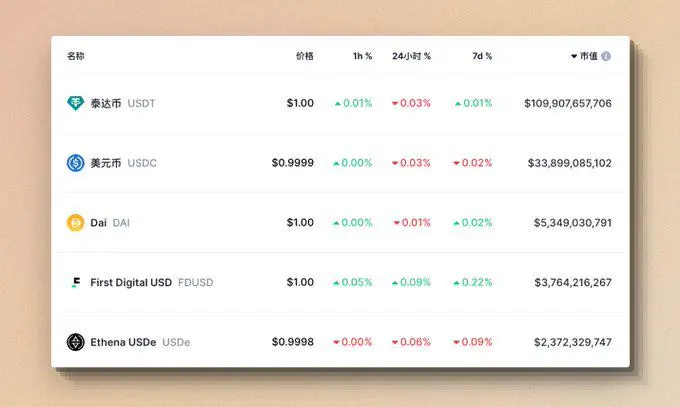

- Latar belakang kelahirannya ialah USDT & USDC, yang diwakili oleh stablecoin berpusat, menguasai pasaran stablecoin Cagaran stablecoin terdesentralisasi secara beransur-ansur menjadi berpusat Algoritma stablecoin lima teratas mengikut permodalan pasaran kemudian runtuh. Kelahiran Ethena adalah kompromi dan keseimbangan antara pasaran DeFi dan CeFi.

- Perkhidmatan OES yang disediakan oleh institusi menguruskan aset pada rantaian dan memetakan jumlahnya kepada pertukaran berpusat untuk menyediakan margin Ia mengekalkan ciri-ciri DeFi dan mengasingkan dana pada rantaian daripada bursa untuk mengurangkan penyelewengan dana dan insolvensi. pertukaran dan risiko lain. Sebaliknya, ciri-ciri CeFi dikekalkan untuk mendapatkan kecairan yang mencukupi.

- Pendapatan asas terdiri daripada pendapatan Staking daripada derivatif kecairan Ethereum dan pendapatan kadar pendanaan yang diperoleh daripada membuka kedudukan lindung nilai di bursa. Juga dikenali sebagai produk pendapatan arbitraj kadar pembiayaan universal berstruktur.

- memberi insentif kecairan melalui sistem mata.

Aset ekologinya termasuk:

- USDe - stablecoin yang dicetak dengan mendepositkan stETH (lebih banyak aset dan derivatif boleh ditambah pada masa hadapan).

- s USDe - Token baucar diperoleh selepas mempertaruhkan USDe.

- ENA - token protokol/token tadbir urus, yang pada masa ini mengalir ke pasaran selepas menebus mata dalam setiap tempoh ENA boleh memperoleh pecutan mata yang lebih besar.

Laporan Penyelidikan

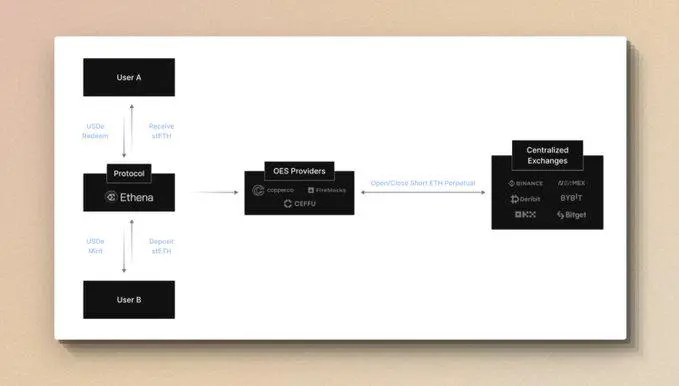

1/6 • Bagaimana USDe stablecoin ditempa dan ditebus

Deposit st ETH ke dalam protokol Ethena, yang bermaksud USDe boleh ditempa pada nisbah 1:1 USD. ETH yang didepositkan dihantar kepada penjaga pihak ketiga, dan bakinya dipetakan ke bursa melalui "Penyelesaian Luar Pertukaran", kemudian Ethena membuka kedudukan kekal ETH yang pendek pada CEX untuk memastikan nilai cagaran kekal neutral atau pada Harga USD kekal tidak berubah.

- Pengguna biasa boleh memperoleh USDe dalam kumpulan kecairan luaran tanpa kebenaran.

- Institusi yang diluluskan yang telah disaring oleh KYC/KYB dan disenarai putih boleh mencetak dan menebus USDe pada bila-bila masa secara terus melalui kontrak Ethena.

- Aset sentiasa disimpan dalam alamat jagaan rantaian yang telus, jadi ia tidak bergantung pada infrastruktur perbankan tradisional dan tidak akan terjejas oleh penyelewengan pertukaran dana, kebankrapan, dsb.

2/6 • OES - kaedah penjagaan dana ceDeFi

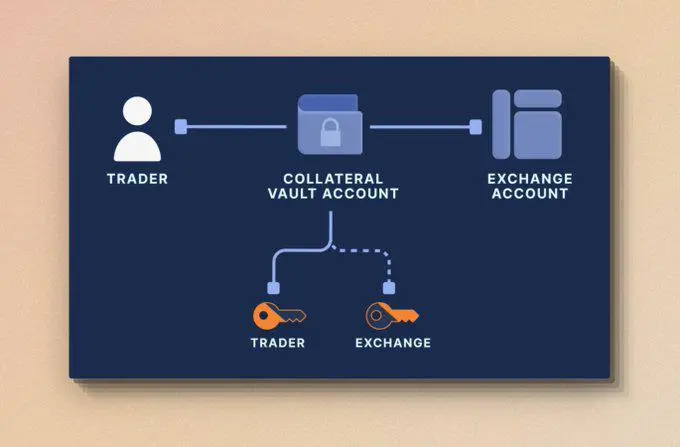

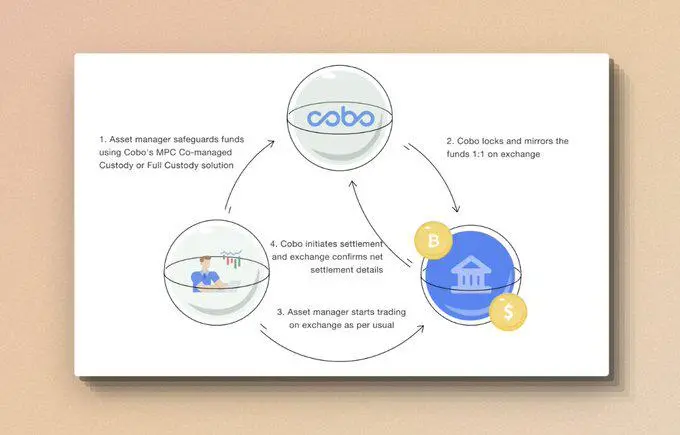

OES (Penyelesaian Luar Pertukaran) ialah kaedah penyelesaian untuk penjagaan dana di kaunter, yang mengambil kira kedua-dua kebolehkesanan telus dalam rantaian dan penggunaan pertukaran terpusat dana.

- Menggunakan teknologi MPC untuk membina alamat jagaan, aset pengguna disimpan pada rantaian untuk mengekalkan ketelusan dan pendistribusian, dan alamat itu diuruskan bersama oleh pengguna dan institusi jagaan, menghapuskan risiko rakan niaga pertukaran dan mengurangkan dengan banyak potensi risiko isu keselamatan dan penyalahgunaan dana. Ini boleh memastikan bahawa aset berada di tangan pengguna sepenuhnya.

- Pembekal OES biasanya bekerjasama dengan bursa untuk membolehkan peniaga memetakan baki aset ke pertukaran daripada dompet yang mereka kawal bersama untuk menyelesaikan transaksi dan perkhidmatan kewangan yang berkaitan. Ini akan membolehkan, sebagai contoh, Ethena untuk menjadi tuan rumah dana di luar bursa, tetapi masih boleh menggunakan dana tersebut di bursa untuk menyediakan cagaran bagi kedudukan derivatif lindung nilai delta.

MPC Wallet pada masa ini dilihat sebagai pilihan yang tepat untuk konglomerat untuk mengawal kumpulan aset kripto tunggal. Model MPC mengedarkan kunci individu dalam unit berasingan kepada pengguna dompet masing-masing, bersama-sama menguruskan alamat eskrow.

3/6 •Kaedah untung

- Pendapatan staking Ethereum yang dibawa oleh derivatif kecairan ETH.

- Pendapatan kadar pendanaan yang diperoleh dengan membuka kedudukan pendek di bursa, dan pendapatan Spread Asas.

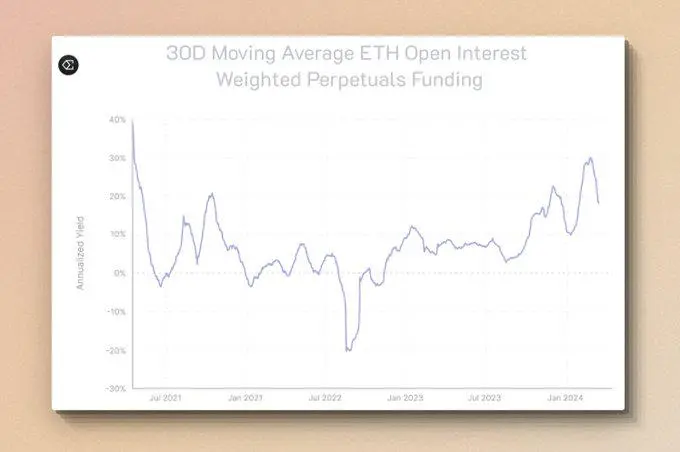

"Kadar pendanaan" ialah bayaran berkala kepada peniaga yang memegang posisi beli atau pendek berdasarkan perbezaan antara harga spot dan pasaran kontrak kekal. Oleh itu, peniaga akan membayar atau menerima dana berdasarkan keperluan mereka untuk memegang jawatan panjang atau pendek. Apabila kadar pendanaan positif, longs membayar short; apabila kadar pendanaan negatif, short membayar long. Mekanisme ini memastikan harga di kedua-dua pasaran tidak menyimpang untuk jangka masa yang lama.

"Asas" bermakna memandangkan spot dan niaga hadapan didagangkan secara berasingan, harga mereka tidak sentiasa sejajar. Penyimpangan dalam harga mereka dipanggil Basis Spread, dan apabila kontrak niaga hadapan menghampiri tamat tempoh, harga kontrak niaga hadapan biasanya cenderung kepada harga spot yang sepadan. Apabila tamat tempoh, peniaga yang memegang kontrak panjang dikehendaki membeli aset asas pada harga kontrak yang telah ditetapkan. Oleh itu, apabila tarikh tamat niaga hadapan menghampiri, asas harus cenderung ke arah 0.

Ethena membangunkan strategi yang berbeza untuk arbitraj dengan menggunakan baki dana yang dipetakan ke bursa, yang memberikan faedah yang pelbagai untuk pemegang USEe dalam rantaian.

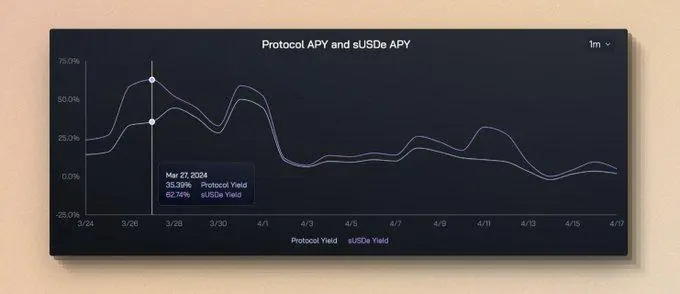

4/6 •Hasil dan Kemampanan

Dari segi hasil, pulangan tahunan yang diperolehi oleh protokol pada bulan lalu telah mencapai maksimum 35%, dan hasil yang diperuntukkan kepada s USDe telah mencapai 62%. Perbezaan di sini adalah kerana USDe tidak semuanya dicagarkan dan ditukar kepada s USDe Malah, pada asasnya adalah mustahil untuk mencapai kadar ikrar 100% Jika hanya 50% daripada USDe dicagarkan dan ditukar kepada s USDe, maka bahagian s ini. USDe adalah bersamaan dengan 50%. Jumlah ikrar merangkumi 100% daripada semua pulangan. Oleh kerana senario aplikasi USDe akan memasuki protokol DeFi seperti Curve dan Pendle, ini bukan sahaja memenuhi keperluan senario aplikasi yang berbeza, tetapi juga berpotensi meningkatkan hasil USDe.

Walau bagaimanapun, apabila pasaran menjadi sejuk dan terdapat lebih sedikit dana yang panjang dalam pertukaran, pendapatan kadar pendanaan juga akan berkurangan, selepas memasuki bulan April, pendapatan komprehensif mempunyai arah aliran menurun yang jelas pada masa ini %, Hasil sUSDe turun kepada 4%.

Jadi dari segi hasil, USDe lebih bergantung kepada pasaran kontrak niaga hadapan dalam bursa berpusat, dan juga akan dihadkan oleh skala pasaran niaga hadapan, kerana apabila terbitan USDe melebihi kapasiti pasaran niaga hadapan yang sepadan, ia tidak akan lagi berpuas hati dengan syarat untuk USDe terus berkembang.

5/6 • Skalabiliti

Skala stablecoin adalah penting, ia merujuk kepada syarat dan kemungkinan untuk meningkatkan bekalan stablecoin.

Protokol Stablecoin seperti Maker sering mengehadkan kebolehskalaan disebabkan oleh keperluan cagaran yang berlebihan, memerlukan lebih daripada $1 sebagai cagaran untuk menghasilkan $1. Ethena adalah unik kerana kekangan utama pada kebolehskalaannya ialah Kepentingan Terbuka Pasaran Kekal ETH.

Faedah Terbuka merujuk kepada jumlah bilangan kontrak terbuka di bursa. Di sini, ia secara khusus merujuk kepada jumlah nilai kedudukan kontrak kekal ETH terbuka pada bursa berpusat. Jumlah ini kini berjumlah kira-kira $12 bilion (April 2024). Nombor ini menggambarkan tahap kedudukan ETH semasa di kalangan peserta pasaran.

Bandingkan Ethena Dari peringkat awalnya pada awal tahun 2024, Faedah Terbuka ETH telah meningkat daripada 8 bilion kepada 12 bilion Baru-baru ini, Ethena telah menyokong pasaran BTC semasa adalah kira-kira 30 bilion. Terbitan USDe adalah kira-kira AS$2.3 bilion Sudah tentu, ini termasuk kesan daripada banyak faktor, seperti pertumbuhan semula jadi pengguna pasaran, pertumbuhan harga ETH, BTC, dll. Tetapi perkara di sini ialah skalabiliti USDe berkait rapat dengan saiz pasaran kekal.

Ini juga sebab mengapa Ethena bekerjasama dengan pertukaran terpusat Pada tahun 2023, projek stablecoin UXD Protocol pada rantaian Solana menggunakan kaedah neutral delta yang sama untuk mengeluarkan stablecoin, tetapi ia memilih pertukaran terdesentralisasi dalam rantaian untuk melaksanakan strategi lindung nilai , tetapi disebabkan kecairan terhad pada rantaian, apabila pengeluaran stablecoin mencapai skala tertentu, ini bermakna bahawa jumlah operasi jualan pendek yang lebih besar diperlukan, yang akhirnya membawa kepada kadar pembiayaan negatif dan sejumlah besar kos tambahan. Di samping itu, penggunaan UXD Protokol leverage Mango pada rantai Solana digunakan untuk jualan singkat Kemudian, Mango telah diserang pada rantaian itu akhirnya menyebabkan kegagalan projek.

Jadi, bolehkah nilai pasaran USDe mencapai USDT? DAI? tahap mana?

Pada masa ini, nilai pasaran USDe adalah sekitar AS$2.3 bilion, menduduki tempat kelima dalam kedudukan keseluruhan nilai pasaran stablecoin Ia telah mengatasi kebanyakan syiling terdesentralisasi, dan masih jauh AS$3 bilion daripada DAI.

Pada masa ini, Kepentingan Terbuka ETH menghampiri paras puncak sejarah tertinggi, dan Minat Terbuka BTC telah mencapai kemuncak sejarah tertinggi Oleh itu, pengembangan nilai pasaran USDe mesti meningkatkan kedudukan jual yang sepadan dalam pasaran sedia ada, yang merugikan. kepada pertumbuhan semasa USDe Ia mesti mencabar. Sebagai sumber pendapatan utama untuk USDe, kadar pendanaan adalah mekanisme yang digunakan dalam kontrak kekal untuk melaraskan harga agar sepadan dengan pasaran spot Ini biasanya dicapai dengan membayar yuran pembiayaan berkala dari panjang ke pendek atau dari pendek ke panjang. Apabila USDe berlebihan dikeluarkan dan kedudukan jual dalam pasaran meningkat, ia mungkin secara beransur-ansur menolak kadar pendanaan ke bawah atau malah menjadi negatif. Jika kadar pembiayaan menurun atau menjadi negatif, ia mungkin mengurangkan pendapatan Ethena daripada pasaran.

Dengan sentimen pasaran yang tidak berubah, ini adalah isu keseimbangan bekalan dan permintaan pasaran yang biasa, yang memerlukan mencari keseimbangan antara pengembangan dan hasil. Jika kita menganggap bahawa sentimen pasaran sedang menuju ke arah pasaran menaik dan sentimen untuk jangka panjang apabila harga meningkat tinggi, kapasiti teori untuk mengeluarkan USDe akan meningkat Sebaliknya, jika sentimen pasaran menuju ke arah pasaran menurun dan sentimen jangka panjang apabila harga jatuh berkurangan, kapasiti teori untuk mengeluarkan USDe akan berkurangan.

Digabungkan dengan hasil dan kebolehskalaan, USDe mungkin menjadi mata wang yang stabil dengan pulangan tinggi, skala terhad dalam jangka pendek dan arah aliran pasaran jangka panjang.

6/6 •Analisis Risiko

Risiko kadar pembiayaan - Apabila long tidak mencukupi dalam pasaran, atau USDe dikeluarkan secara berlebihan, ia akan menghadapi pulangan negatif pada kadar pendanaan, dan Ethena perlu membayar yuran kepada long sebagai kedudukan pendek. Pada ketika ini, Ethena membuat kesimpulan berdasarkan data sejarah bahawa pasaran adalah positif pada kebanyakan masa. Di samping itu, Ethena menggunakan LST (seperti stETH) sebagai cagaran untuk USDe, yang boleh memberikan margin keselamatan tambahan untuk kadar negatif dalam bentuk stETH memperoleh kadar tahunan 3-5%. Walau bagaimanapun, perlu diperhatikan bahawa perjanjian serupa sebelum ini telah cuba mengembangkan skala syiling sintetik dolar AS, tetapi semuanya gagal disebabkan hasil terbalik.

Risiko Penjagaan - Penjagaan dana bergantung pada OES dan institusi berpusat yang menyediakan perkhidmatan. Kebankrapan bursa boleh menyebabkan kerugian kepada keuntungan yang tidak diselesaikan, dan kebankrapan institusi OES boleh menyebabkan kelewatan dalam mendapatkan dana Walaupun OES telah menerima pakai MPC dan menyimpan dana dengan cara yang paling mudah, masih terdapat kemungkinan teori kecurian dana. .

Risiko Kecairan - Jika kedudukan perlu ditutup atau diselaraskan dengan cepat pada masa tertentu, sejumlah besar dana mungkin menghadapi masalah kecairan yang tidak mencukupi, terutamanya semasa tekanan pasaran atau panik. Ethena cuba mengurangkan dan menyelesaikan masalah ini dengan bekerjasama dengan pertukaran berpusat, seperti pembubaran progresif, penutupan kedudukan secara beransur-ansur, atau dasar mudah lain untuk mengurangkan kejutan pasaran Perkongsian ini mungkin memberikan fleksibiliti dan kelebihan yang kuat, tetapi Ini juga bermakna risiko pemusatan diperkenalkan.

Risiko penambat aset - st ETH dan ETH berlabuh secara teori pada 1:1, tetapi terdapat penyahgandingan ringkas dalam sejarah, terutamanya sebelum peningkatan Shanghai Pada masa hadapan, pada tahap derivatif kecairan Ethereum Sesetengah risiko yang tidak diketahui mungkin masih berlaku timbul. Penyahgandingan aset juga boleh mencetuskan pembubaran bursa.

Untuk menangani siri risiko yang dinyatakan di atas, Ethena telah menubuhkan dana insurans dana itu datang daripada pengagihan pendapatan mengikut perjanjian dalam setiap kitaran, dan sebahagian daripadanya akan dikreditkan ke dana insurans.

Atas ialah kandungan terperinci Pada malam sebelum perubahan drastik, Ethena memulakan penembusan mendalam ke dalam pasaran stablecoin.. Untuk maklumat lanjut, sila ikut artikel berkaitan lain di laman web China PHP!

Artikel berkaitan

Lihat lagi- The Phantom Beast Palu mendapat sambutan hangat di Steam! Syiling meme Ethereum dan Solana PALW dan PAL dilancarkan

- Bagaimana untuk memendekkan Bitcoin di Huobi.com? Tutorial pengenalan kontrak kekal terpinggir USDT

- POR ke-16 OKX: Rizab BTC, ETH, USDC dan USDT mencapai $17.7 bilion

- Bagaimana untuk membeli Dogecoin pada Huobi USDT

- Bagaimana untuk mengeluarkan syiling USDT ke dompet