Berapa banyak kecairan yang boleh dibawa oleh hipotesis semula kecairan?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBke hadapan

- 2024-04-15 08:00:011407semak imbas

Tajuk h Asal: "Berapa kecairan token penangkapan semula cecair?" :: Kairos Research

Kompilasi asal: Ladyfinger, BlockBeats

Nota editor:

Eigenlabs ketersediaan data baharu AVS , EigenDA, mewakili permulaan era pertaruhan semula pada mainnet. Artikel ini bertujuan untuk menyediakan analisis komprehensif Token Terkolateral Kecairan (LRT), meneroka penyepaduan mereka dalam ekosistem DeFi dan perbandingan dengan token taruhan tradisional. Kami memberi perhatian khusus kepada keadaan semasa kecairan pasaran dan potensi peluang serta cabaran dalam pasaran pinjaman pada masa hadapan. Melalui laporan ini, pembaca boleh memperoleh pemahaman yang jelas tentang pasaran baru muncul ini dan memahami cara LRT mempengaruhi strategi staking dan re-staking pada skala global.

AVS pertama EigenLayer mendarat di mainnetBaru-baru ini, EigenLabs mengeluarkan AVS ketersediaan datanya, dan EigenDA secara rasminya berada di mainnet, yang mewakili permulaan era pertaruhan semula. Walaupun pasaran EigenLayer masih jauh untuk dilalui, satu arah aliran sudah sangat jelas, iaitu Token Pertaruhan Semula Kecairan (LRT) akan menjadi cara utama bagi penagih semula. Lebih 73% daripada semua staking EigenLayer adalah melalui LRT, tetapi sejauh manakah aset ini cair? Laporan ini menyelidiki isu ini dan membincangkan butiran keseluruhan EigenLayer.

Pengenalan kepada EigenLayer dan LRT

EigenLayer membolehkan penggunaan semula ETH pada lapisan konsensus Ethereum melalui konsep kriptoekonomi asal baharu - "ikrar semula". ETH boleh mempertaruhkan semula pada EigenLayer dalam dua cara utama: melalui ETH asli atau menggunakan Token Staking Cecair (LST). ETH mempertaruhkan semula digunakan untuk menyokong aplikasi tambahan yang dipanggil Perkhidmatan Pengesahan Aktif (AVS), yang seterusnya membolehkan pemasukan semula memperoleh ganjaran pertaruhan tambahan.

Kebimbangan utama pengguna tentang mempertaruhkan dan mempertaruhkan semula ialah kos peluang mempertaruhkan ETH. Untuk staking ETH asli, masalah ini telah diselesaikan dengan Liquidity Staking Token (LST), yang boleh dianggap sebagai token resit kecairan yang mewakili jumlah ETH yang telah dipertaruhkan oleh seseorang. Pasaran LST pada Ethereum kini adalah kira-kira $48.65 bilion, menjadikannya medan DeFi terbesar pada masa ini. Hari ini, LST menyumbang kira-kira 44% daripada semua eter yang dipertaruhkan, dan memandangkan penyamakan semula terus berkembang dalam populariti, kami menjangkakan industri Token Pemulihan Kecairan (LRT) mengikuti corak pertumbuhan yang serupa, mungkin lebih agresif.

Walaupun LRT dan LST berkongsi beberapa ciri yang sama, misi mereka berbeza sama sekali. Matlamat akhir setiap LST pada asasnya adalah sama, iaitu untuk mempertaruhkan ETH pengguna dan menyediakan token resit kecairan. Walau bagaimanapun, untuk LRT, matlamat utama adalah untuk mewakilkan bahagian pengguna kepada satu atau lebih pengendali yang akan menyokong beberapa AVS. Cara setiap pengendali memperuntukkan saham yang diwakilkan kepada AVS berbeza ini terpulang kepada pengendali individu. Oleh itu, pengendali yang sahamnya diamanahkan LRT mempunyai impak yang besar terhadap keseluruhan aktiviti, prestasi operasi dan keselamatan ETH yang dipertaruhkan semula. Akhir sekali, mereka juga mesti memastikan bahawa penilaian risiko yang sesuai dijalankan untuk AVS unik yang disokong oleh setiap pengendali, kerana risiko pengurangan mungkin berbeza-beza bergantung pada perkhidmatan yang disediakan. Adalah penting untuk ambil perhatian bahawa kebanyakan Perkhidmatan Pengesahan Aktif (AVS) dilancarkan dengan sedikit atau tiada pengurangan risiko, tetapi apabila masa berlalu dan pasaran taruhan menjadi lebih terbuka dan tanpa kebenaran, kami akan melihat perlindungan ini dialih keluar secara beransur-ansur.

Walau bagaimanapun, walaupun terdapat risiko struktur yang berbeza, LRT mengurangkan kos peluang modal yang dicagarkan semula dengan menyediakan token resit cair yang boleh digunakan sebagai cagaran produktif dalam DeFi, atau digunakan untuk memudahkan tempoh pengeluaran. Perkara terakhir ini amat penting kerana faedah utama LRT adalah untuk memintas tempoh pengeluaran tradisional, yang bagi EigenLayer ialah 7 hari. Memandangkan prinsip teras LRT ini, kami menjangkakan bahawa mereka secara semula jadi akan menghadapi tekanan jualan bersih kerana halangan untuk masuk ke hipotesis semula adalah rendah tetapi halangan untuk keluar adalah tinggi, jadi kecairan LRT ini akan menjadi talian hayat mereka.

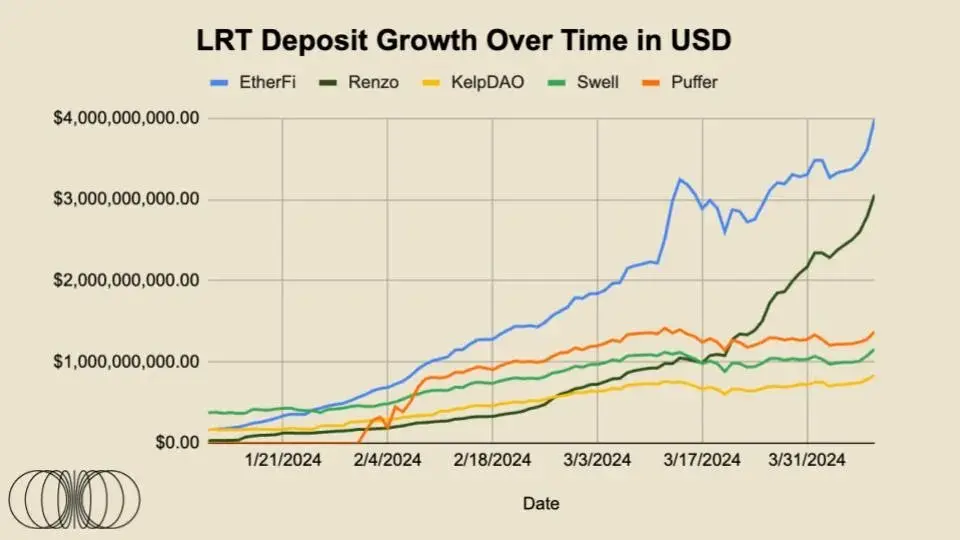

Jadi, memandangkan TVL EigenLayer terus meningkat, adalah penting untuk memahami perkara yang mendorong pertumbuhan protokol dan cara kuasa ini akan memberi kesan kepada aliran masuk/aliran keluar dalam beberapa bulan akan datang. Sehingga berita ini ditulis, 73% daripada semua deposit EigenLayer dibuat melalui Token Terkolateral Kecairan (LRT). Untuk memberikan konteks, pada 1 Disember 2023, LRT mempunyai kira-kira $71.74 juta dalam deposit. Hari ini, 9 April 2024, mereka telah berkembang kepada kira-kira $10 bilion, peningkatan lebih daripada 13,800% dalam masa kurang daripada empat bulan. Walau bagaimanapun, memandangkan LRT terus mendominasi pertumbuhan deposit rehypothecation EigenLayer, terdapat beberapa faktor penting untuk dipertimbangkan.

Tidak semua LRT terdiri daripada aset asas yang sama. Mandat saham LRT untuk AVS akan kelihatan berbeza dalam jangka panjang, tetapi tidak banyak dalam jangka pendek. Paling penting, ciri mobiliti LRT berbeza berbeza secara meluas.

Memandangkan kecairan adalah kelebihan paling kritikal LRT, kebanyakan laporan ini akan menumpukan pada perkara terakhir.

Pada masa ini, kes kenaikan harga untuk deposit EigenLayer terutamanya didorong oleh sifat spekulatif Mata Eigen, yang boleh kami anggap akan diterjemahkan ke dalam beberapa bentuk pengedaran titisan udara token EIGEN yang berpotensi. Pada masa ini tiada ganjaran AVS secara langsung, bermakna pada masa ini tiada faedah tambahan tambahan pada LRT ini. Untuk memacu dan mengekalkan lebih $13.35 bilion dalam TVL, pasaran AVS secara semula jadi mesti mencari keseimbangan antara pulangan tambahan yang diperlukan oleh penghipotesis semula dan harga yang AVS sanggup bayar untuk keselamatan.

Bagi pendeposit LRT, kami telah melihat EtherFi bermula dengan kejayaan besar dengan airdrop token tadbir urus ETHFI, yang setakat ini mempunyai penilaian yang dicairkan sepenuhnya sekitar $6 bilion. Menggabungkan semua faktor di atas, menjadi semakin mungkin bahawa sesetengah dana mungkin mengalir keluar secara beransur-ansur untuk mempertaruhkan semula selepas keluaran EIGEN dan titisan udara LRT lain yang dijangkakan.

Walau bagaimanapun, dari segi pulangan yang munasabah, pengguna akan berasa sukar untuk mencari pulangan yang lebih tinggi dalam ekosistem Ethereum yang tidak melibatkan EigenLayer. Terdapat beberapa peluang pendapatan yang menarik dalam ekosistem Ethereum. Contohnya, Ethena ialah stablecoin sintetik yang disokong oleh ETH bercagar dan dilindung nilai dengan niaga hadapan ETH. Protokol pada masa ini menawarkan sekitar 30% hasil tahunan pada produk sUSDenya. Selain itu, apabila pengguna menjadi lebih selesa dengan kebolehoperasian dan merapatkan rantaian baharu, pengguna yang mencari hasil mungkin mencari di tempat lain, yang berpotensi mendorong aliran keluar modal yang besar daripada Ethereum.

Walau bagaimanapun, kami fikir adalah munasabah untuk mengandaikan bahawa tidak akan ada sebarang peristiwa hasil pertaruhan tambahan yang lebih besar daripada kemungkinan airdrop token EIGEN kepada pihak berkepentingan semula, dan penilaian cip biru yang besar dalam pasaran swasta adalah setinggi sembilan angka AVS juga boleh mengeluarkan tokennya kepada pemegang kepentingan semula. Oleh itu, adalah munasabah untuk mengandaikan bahawa peratusan tertentu ETH akan mengalir keluar daripada kontrak deposit EigenLayer melalui pengeluaran selepas peristiwa ini.

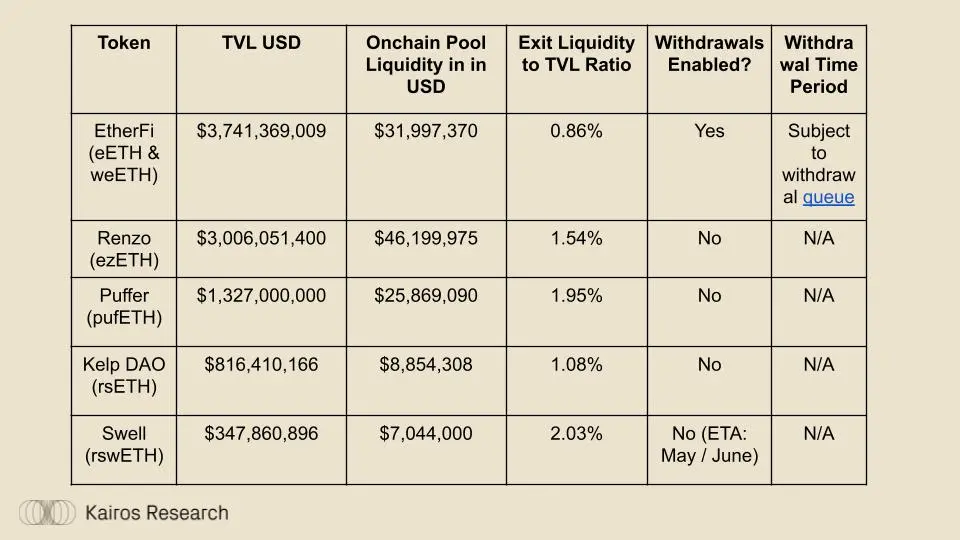

Memandangkan terdapat tempoh bertenang tujuh hari untuk pengeluaran EigenLayer, dan sebahagian besar modal digembar-gemburkan semula melalui LRT, laluan keluar terpantas ialah menukar LRT anda dengan ETH. Walau bagaimanapun, ciri kecairan LRT yang berbeza ini berbeza-beza secara meluas, dan banyak LRT tidak dapat menjalankan keluar berskala besar pada harga pasaran. Selain itu, sehingga berita ini ditulis, EtherFi ialah satu-satunya penyedia LRT yang membolehkan pengeluaran.

Perdagangan LRT pada nilai yang lebih rendah daripada aset pendasarnya boleh membawa kepada kitaran arbitraj yang menyakitkan dalam protokol hipotekasi semula, bayangkan dagangan LRT pada 90% daripada nilai ETH asasnya, penimbang tara pembuat pasaran boleh masuk untuk membeli LRT ini dan terlebih dahulu proses Penebusan, dengan harapan untuk memperoleh keuntungan kira-kira 11.1% semasa melindung nilai harga ETH. Dari perspektif penawaran dan permintaan, LRT lebih berkemungkinan menghadapi tekanan jualan bersih kerana penjual mungkin mengelak barisan pengeluaran tujuh hari. Sebaliknya, pengguna yang ingin mempertaruhkan semula boleh mendepositkan ETH mereka dengan serta-merta, dan membeli LRT daripada pasaran terbuka akan memberikan sedikit manfaat kepada ETH dipertaruhkan yang sudah dimiliki.

Penjejakan Data

Bahagian data laporan bulan ini, bermula di bawah, akan menjejaki keadaan pertumbuhan, penerimaan dan kecairan LRT, serta sebarang berita penting yang kami rasa perlu dilindungi.

Tinjauan dan Pertumbuhan LRT 5 Teratas:

LRT Kecairan & Jumlah Volum

Metaruh melalui LST dan LRT mempunyai beberapa kelebihan utama berbanding staking tradisional, tetapi jika kecairan LRT itu sendiri tidak mencukupi, ini Kelebihannya hampir berkurangan sepenuhnya. Kecairan merujuk kepada "kecekapan atau kemudahan yang mana aset boleh ditukar kepada tunai dengan cepat tanpa menjejaskan harga pasarannya." Adalah penting untuk memastikan bahawa pengeluar LRT menyediakan kecairan dalam rantaian yang mencukupi untuk pemegang besar bagi membolehkan mereka menebus token resit pada nilai hampir 1:1.

Setiap LRT sedia ada mempunyai ciri kecairan yang sangat unik. Kami menjangkakan keadaan ini berterusan atas beberapa sebab:

1 Beberapa protokol mungkin cukup bertuah untuk mendapatkan pelabur dan pengguna untuk menyediakan kecairan untuk LRT mereka pada peringkat awal

2 , pengeluaran token, sistem rasuah dalam rantaian atau jangkaan peristiwa seperti "mata"

3 Sesetengah protokol akan mempunyai penyedia kecairan yang lebih kompleks dan berpusat yang akan memastikan LRT mereka ditambat kepada aset asas, dengan kurang kecairan USD keseluruhan. Perlu diingat bahawa kecairan tertumpu hanya berfungsi dalam julat harga yang ketat, dan sebarang pergerakan harga di luar julat yang dipilih akan menghasilkan kesan harga yang ketara.

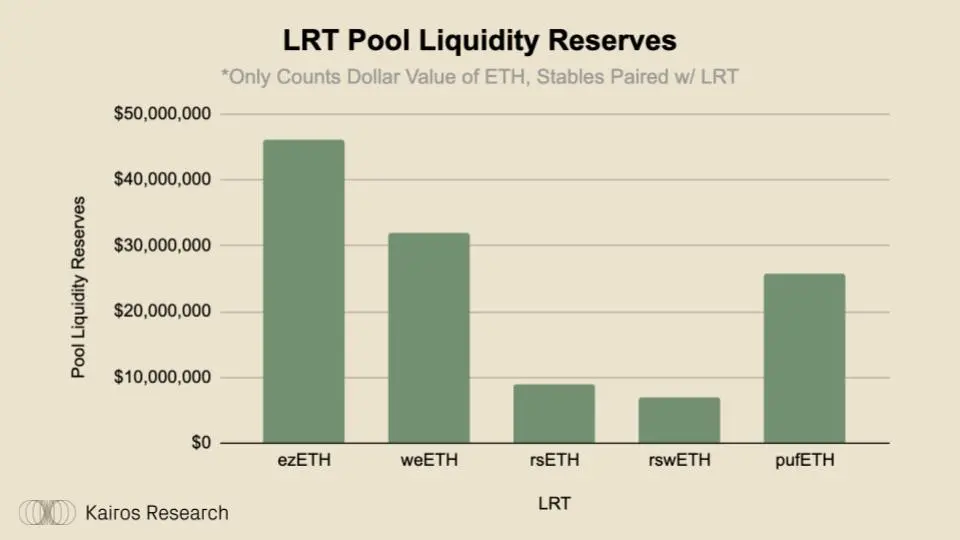

Berikut ialah pecahan mudah tunai kumpulan dalam rantaian untuk lima LRT teratas di Ethereum mainnet (ditambah Arbitrum). Kecairan keluar merujuk kepada nilai USD bahagian seperti tunai bagi kumpulan kecairan LRT.

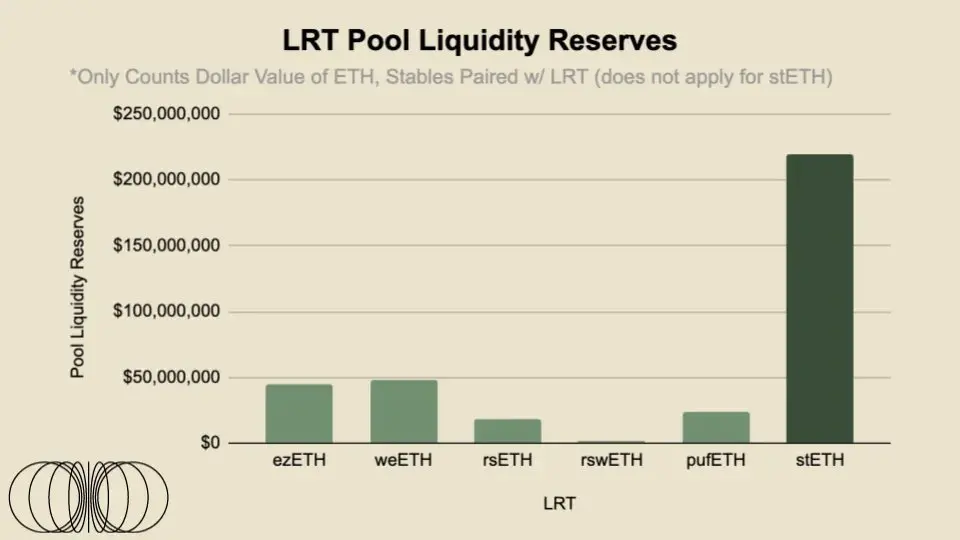

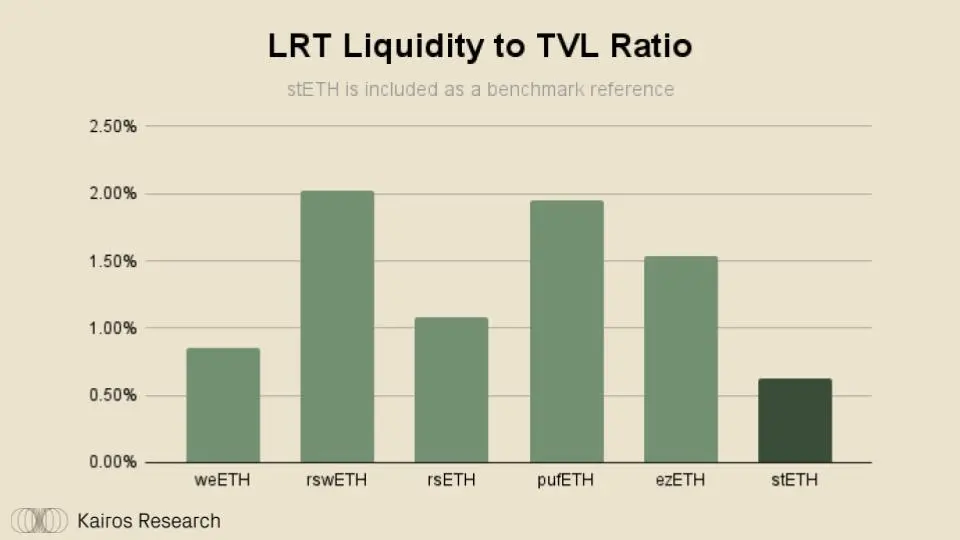

Di seluruh platform seperti Curve, Balancer dan Uniswap, lima kumpulan LRT terbesar mempunyai lebih $136 juta dalam kecairan kumpulan sedia, angka yang tinggi memandangkan sifat baru muncul industri pertaruhan semula yang mengagumkan. Walau bagaimanapun, untuk lebih jelas menunjukkan kecairan setiap LRT, kami akan menggunakan nisbah Kecairan/Kapitalisasi Pasaran untuk setiap aset.

Berbanding dengan token staking cecair teratas stETH, nisbah kecairan LRT tidak terlalu membimbangkan. Walau bagaimanapun, memandangkan lapisan risiko tambahan yang datang dengan mempertaruhkan semula, dan hakikat bahawa kitaran pengeluaran Eigenlayer ditambah tujuh hari melebihi baris gilir tanpa staking Ethereum, kecairan LRT mungkin lebih penting daripada kecairan LST. Selain itu, stETH berdagang di beberapa bursa berpusat yang besar, dengan buku pesanan diuruskan oleh firma perdagangan frekuensi tinggi profesional. Ini bermakna stETH mempunyai kecairan yang jauh lebih banyak daripada apa yang dilihat pada rantaian. Contohnya, pada OKX dan Bybit, ±2% daripada kecairan buku pesanan melebihi $2 juta.

Oleh itu, LRT juga boleh bekerjasama dengan bursa berpusat untuk meningkatkan integrasi dan mendidik pembuat pasaran tentang risiko dan ganjaran menjadi penyedia kecairan di tempat berpusat ini.

Data LRT

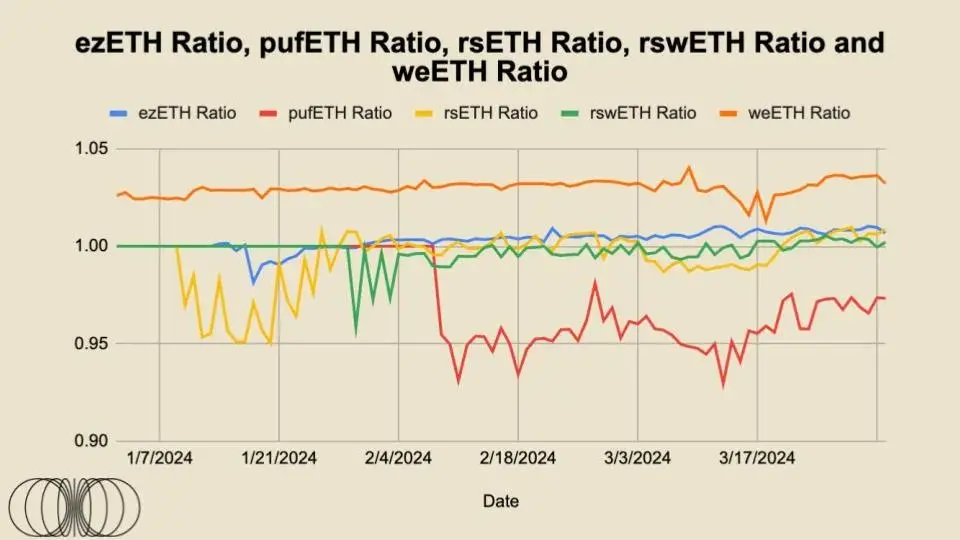

Seperti yang ditunjukkan dalam carta di atas, rsETH, rswETH dan ezETH semuanya berdagang secara relatif pada asas 1:1 dengan ETH, dengan sedikit premium. Oleh kerana sifat mereka, mereka semua harus berdagang pada "premium" pada masa hadapan. Memandangkan ini adalah token bukan asas, tidak seperti stETH, ia secara automatik menggabungkan ganjaran taruhan dan ini kemudiannya ditunjukkan dalam harga token. Inilah sebabnya mengapa 1 wstETH kini didagangkan pada sekitar 1.16 ETH. Secara teorinya, "nilai saksama" token ini harus terus berkembang dari semasa ke semasa disebabkan oleh faktor ganjaran *pertaruhan masa dan dicerminkan dalam peningkatan nilai saksama token ini.

Pelabuhan LRT ini sangat penting kerana ia pada asasnya mewakili tahap kepercayaan yang dimiliki peserta pasaran dalam keseluruhan projek, yang secara langsung dipengaruhi oleh kepentingan yang dimasukkan oleh peserta atau kesediaan penimbangtara untuk memperdagangkan premium dan diskaun ini kepada simpan token pada "nilai saksama" "Kesan kesediaan untuk berdagang.

Seperti yang dapat dilihat daripada situasi dagangan dua LRT paling cair, ezETH dan weETH, harga dagangan mereka agak stabil dari semasa ke semasa, kebanyakannya konsisten dengan nilai saksamanya. Penyimpangan sedikit EtherFi daripada nilai saksama dalam weETH sebahagian besarnya boleh dikaitkan dengan pelancaran token tadbir urusnya, kerana petani oportunistik menukar token mereka dan, secara semula jadi, peserta pasaran lain melangkah masuk untuk memperdagangkan arbitraj diskaun ini. Kita boleh menjangkakan untuk melihat peristiwa serupa berlaku sebaik sahaja Renzo melancarkan token tadbir urusnya.

RSETH KelpDAO didagangkan pada harga diskaun kepada nilai saksama semasa pelancaran, tetapi sejak itu perlahan-lahan tetapi stabil kembali kepada pariti.

Untuk rswETH, ia telah berdagang sedikit di bawah nilai saksamanya pada kebanyakan masa, tetapi baru-baru ini nampaknya telah mencapai pariti dengan nilai saksamanya. Daripada semua LRT ini, pufETH adalah outlier utama kerana mereka hanya berdagang pada harga diskaun kepada nilai saksama. Walau bagaimanapun, aliran ini nampaknya akan berakhir, kerana ia semakin berdagang pada nilai yang lebih hampir dengan nilai saksama aset asasnya.

Dengan pengecualian EtherFi, tiada satu pun daripada penyedia LRT ini mempunyai pengeluaran yang didayakan. Kami percaya bahawa kecairan yang mencukupi ditambah dengan keupayaan untuk pengguna mengeluarkan dana sesuka hati akan meningkatkan keyakinan peserta pasaran dalam berdagang diskaun atau premium ini.

LRT dalam Ekosistem DeFi

Apabila LRT disepadukan lagi dalam ekosistem DeFi yang lebih luas, terutamanya pasaran pinjaman, kepentingannya akan meningkat dengan ketara. Sebagai contoh, apabila kita melihat pasaran mata wang semasa, khususnya LST seperti wstETH/stETH ialah aset bercagar terbesar di Aave dan Spark, masing-masing menyediakan kira-kira $4.8 bilion dan $2.1 bilion. Memandangkan LRT semakin berkembang dalam ekosistem DeFi, kami menjangkakan mereka akan mengatasi LST dari segi jumlah akhir, terutamanya kerana pasaran memahami risiko dan struktur produk dengan lebih baik, ia akan menjadi lebih berharga berdasarkan Ciri-ciri Lindy. Selain itu, terdapat cadangan tadbir urus pada Compound dan Aave untuk memperkenalkan ezETH Renzo.

Walau bagaimanapun, seperti yang dinyatakan sebelum ini, kecairan akan terus menjadi nadi kepada produk ini untuk memastikan keluasan dan kedalaman penyepaduan DeFi mereka dan ketahanan keseluruhannya.

Kesimpulan

Sementara stETH memperoleh pendahuluan awal dan mendominasi disebabkan kelebihan penggerak pertama, satu siri LRT yang disebut dalam laporan ini dilancarkan pada masa yang sama dan mempunyai momentum pasaran menyebelahi mereka. Kami menjangkakan ini adalah struktur pasaran di mana pemenang menguasai pasaran, kerana kebanyakan aset cair tertakluk kepada undang-undang kuasa secara ringkasnya, kecairan menghasilkan kecairan. Inilah sebabnya mengapa Binance, walaupun semua berita negatif dan kegawatan, terus menguasai bahagian pasaran pertukaran berpusat.

Secara amnya, kecairan token staking cecair tidak begitu kukuh. Kecairan adalah baik, tetapi setiap LRT individu mempunyai nuansa yang lebih besar yang hanya akan meningkat apabila strategi delegasi mula berbeza dalam jangka masa panjang. Bagi pengguna kali pertama, mungkin lebih mudah untuk memahami LRT sebagai ETF bercagar. Ramai yang akan bersaing untuk bahagian pasaran yang sama, tetapi strategi peruntukan dan struktur yuran mungkin menjadi faktor penentu siapa yang menang dan yang kalah dalam jangka masa panjang. Selain itu, apabila produk semakin dibezakan, kecairan akan menjadi lebih penting, memandangkan berapa lama kitaran pengeluaran.

Dalam dunia mata wang kripto, tujuh hari kadangkala boleh terasa seperti sebulan dalam masa biasa, kerana pasaran global beroperasi 24/7. Akhirnya, apabila LRT ini mula disepadukan ke dalam pasaran pinjaman, kecairan kumpulan akan menjadi lebih penting, kerana pelikuidasi hanya mahu mengambil risiko yang boleh diterima, bergantung pada ciri kecairan yang berbeza bagi cagaran asas yang dipersoalkan.

Atas ialah kandungan terperinci Berapa banyak kecairan yang boleh dibawa oleh hipotesis semula kecairan?. Untuk maklumat lanjut, sila ikut artikel berkaitan lain di laman web China PHP!

Artikel berkaitan

Lihat lagi- Jepun membatalkan cukai ke atas keuntungan tidak direalisasi daripada mata wang kripto! Ia dijangka menggalakkan pembangunan Web3

- Apakah yang dimaksudkan dengan rangkaian pengeluaran pertukaran? Tutorial operasi pengeluaran mata wang pertukaran

- GoDaddy, pendaftar nama domain terkemuka untuk kerjasama nama domain Ethereum! Token insentif ENS melonjak 15%

- Adakah Ethereum bernilai dipegang untuk jangka panjang? Adakah Ethereum bernilai melabur?

- 牛市狂补“弹药”,两大稳定币一个月内增发100亿美元