Dengan mempertaruhkan semula di kaki langit, apakah kecairan LRT itu sendiri?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBke hadapan

- 2024-04-11 09:01:02882semak imbas

Ringkasan Utama:

LRT boleh berintegrasi dengan bursa berpusat dan memperkenalkan pembuat pasaran kepada risiko/ganjaran sebagai penyedia kecairan di tempat berpusat ini.

Kecairan Kecairan token penyampaian semula tidak begitu baik, kecairan keseluruhan boleh diterima, tetapi setiap LRT individu mempunyai nuansa yang lebih besar yang dikaitkan dengannya, dan perbezaan ini hanya akan meningkat dengan masa Terus berkembang dengan jangka masa yang berbeza- strategi agensi jangka.

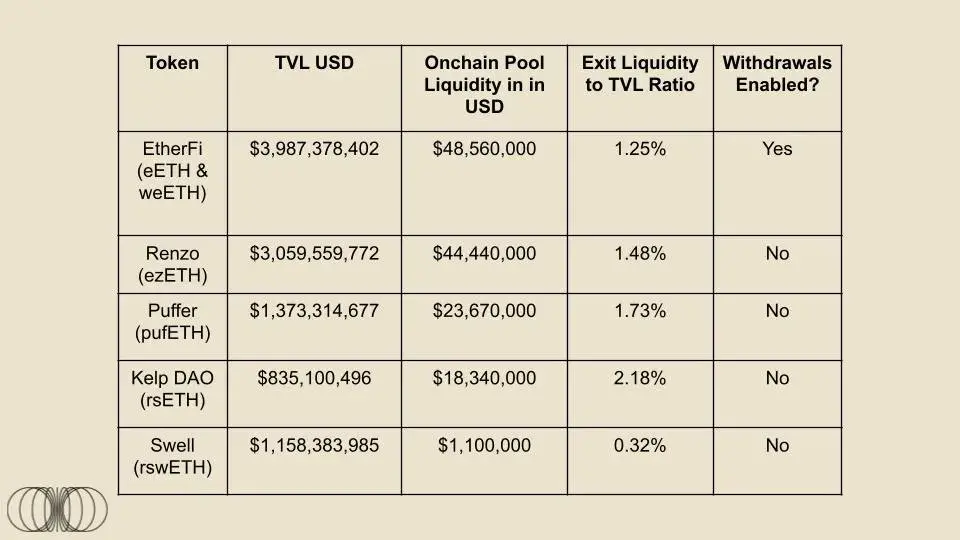

Kecuali EtherFi, semua penyedia LRT ini tidak mempunyai fungsi pengeluaran yang didayakan.

Dijangkakan hipotesis semula kecairan adalah struktur pasaran pemenang-mengambil-semua, dan kecairan akan membawa lebih banyak kecairan.

Teks:

AVS pertama EigenLayer dilancarkan secara rasmi di mainnet.

Hari ini ketersediaan data EigenLabs AVS-EigenDA telah dikeluarkan di mainnet, secara rasmi menandakan permulaan era pertaruhan semula. Walaupun pasaran EigenLayer masih jauh untuk dilalui, satu arah aliran sudah sangat jelas: Token Pertaruhan Semula Cecair (LRT) akan menjadi jalan utama untuk penanggung semula. Lebih 73% daripada semua deposit EigenLayer dibuat melalui LRT, tetapi sejauh manakah aset ini cair? Laporan ini akan menyelidiki isu ini dan menerangkan nuansa sekitar EigenLayer.

Pengenalan kepada EigenLayer dan Token Re-Staking Cecair

EigenLayer membolehkan penggunaan semula ETH pada lapisan konsensus melalui alat cryptoeconomic baharu yang dipanggil "re-staking". ETH boleh mempertaruhkan semula pada EigenLayer dalam dua cara utama: melalui mempertaruhkan semula asli ETH, atau menggunakan Token Staked Cecair (LST). ETH yang dipertaruhkan semula kemudiannya digunakan untuk menjamin aplikasi lain yang dikenali sebagai Perkhidmatan Pengesahan Aktif (AVS), yang membolehkan pemasukan semula memperoleh ganjaran pertaruhan tambahan.

Aduan utama daripada pengguna tentang mempertaruhkan dan mempertaruhkan semula ialah kos peluang mempertaruhkan ETH. Masalah ini diselesaikan untuk staking ETH asli menggunakan Liquid Staked Token (LST), yang boleh dianggap sebagai token resit cecair yang mewakili jumlah ETH yang dipertaruhkan oleh pengguna. Pasaran LST pada Ethereum kini adalah kira-kira $48.65 bilion, menjadikannya sektor DeFi terbesar. Hari ini, LST menyumbang kira-kira 44% daripada semua pertaruhan Ethereum, dan apabila penyataan semula semakin popular, kami menjangkakan ruang token penyampaian semula cecair (LRT) mengikuti corak pertumbuhan yang serupa, jika tidak lebih agresif.

Walaupun LRT mempunyai beberapa ciri yang serupa dengan LST, ia berbeza secara ketara dalam misi. Matlamat akhir setiap LST pada asasnya adalah sama: ETH pengguna kepentingan dan memberikan mereka token resit cair. Walau bagaimanapun, untuk LRT, matlamat utama ialah: mewakilkan perwakilan mempertaruhkan pengguna kepada satu atau lebih pengendali, dan kemudian menyokong sekumpulan AVS. Setiap pengendali individu boleh memilih cara untuk mengagihkan pertaruhan yang diwakilkan mereka di antara pelbagai AVS ini. Oleh itu, pengendali yang LRT mewakilkan pertaruhannya mempunyai impak yang besar pada keseluruhan keaktifan, prestasi operasi dan keselamatan ETH yang dipertaruhkan. Akhir sekali, mereka juga mesti memastikan penilaian risiko yang betul untuk AVS unik yang disokong oleh setiap pengendali, kerana pengurangan risiko mungkin berbeza-beza bergantung pada perkhidmatan yang disediakan. Ambil perhatian bahawa risiko pengurangan pada asasnya akan menjadi sifar pada peringkat awal kebanyakan penyenaraian AVS, tetapi dari masa ke masa kita akan perlahan-lahan melihat "roda latihan" dialih keluar dan pasaran taruhan menjadi semakin tanpa kebenaran.

Nota Editor: Roda latihan merujuk kepada langkah perlindungan yang disediakan pada peringkat awal untuk mengelakkan atau mengurangkan risiko Apabila masa berlalu dan keupayaan peserta bertambah baik, langkah perlindungan ini akan dikeluarkan secara beransur-ansur, menjadikan sistem atau pasaran lebih terbuka. dan kebebasan.

Namun, walaupun terdapat perbezaan dalam risiko struktur, satu persamaan tetap sama: LRT mengurangkan risiko pelaburan semula dengan menyediakan token resit cair yang boleh digunakan sebagai cagaran produktif dalam DeFi atau ditukar untuk tempoh pengeluaran yang dikurangkan kos modal yang dicagarkan. Perkara terakhir ini amat penting kerana salah satu kelebihan utama LRT ialah ia memintas tempoh pengeluaran tradisional, yang mana EigenLayer sahaja mempunyai tempoh pengeluaran selama 7 hari. Dengan mengambil kira prinsip teras LRT ini, kami menjangkakan bahawa dengan halangan kemasukan untuk membuat semula menjadi begitu rendah, tetapi halangan keluar yang begitu tinggi, kami secara semula jadi akan melihat tekanan jualan bersih ke atas mereka, jadi kecairan LRT ini adalah bahawa mereka talian hayat.

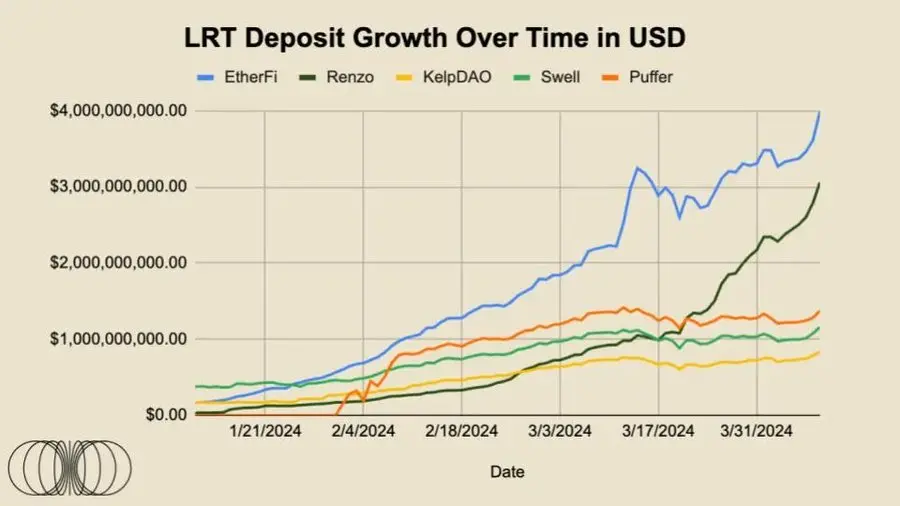

Jadi oleh kerana jumlah nilai dipertaruhkan EigenLayer terus meningkat, adalah penting untuk memahami pemacu di sebalik pertumbuhan protokol dan cara faktor ini akan memberi kesan kepada aliran masuk/aliran keluar pada bulan-bulan akan datang. Pada masa penulisan, 73% daripada deposit EigenLayer dibuat melalui token pengambilan semula cecair. Untuk meletakkan ini dalam konteks, pada 1 Disember 2023, LRT mempunyai kira-kira $71.74 juta dalam deposit. Hari ini, 9 April 2024, mereka telah berkembang kepada kira-kira $10 bilion, pertumbuhan yang mengejutkan melebihi 13,800% dalam masa kurang daripada 4 bulan. Walau bagaimanapun, memandangkan LRT terus mendominasi pertumbuhan deposit rehypothecation EigenLayer, terdapat beberapa faktor penting untuk dipertimbangkan.

Dot Semua LRT terdiri daripada aset yang sama dengan delegasi staking ke AVS akan berbeza dalam jangka panjang, tetapi tidak banyak dalam jangka pendek yang paling penting , ciri kecairan sangat berbeza antara pelbagai LRT

Sifat spekulatif Eigen Points telah memacu peningkatan semasa dalam deposit EigenLayer, dan kami boleh mengandaikan bahawa ini akan diterjemahkan kepada beberapa bentuk peruntukan airdrop untuk token EIGEN yang berpotensi. Pada masa ini tiada ganjaran AVS sedang dijalankan, bermakna tiada faedah tambahan pada LRT ini selain daripada ganjaran pertaruhan semula jadi. Untuk memacu dan mengekalkan jumlah nilai yang dipertaruhkan melebihi $133.5 bilion, pasaran AVS secara semula jadi mesti mencari keseimbangan antara pulangan tambahan yang diperlukan oleh pemegang kepentingan semula dan harga semula jadi yang AVS sanggup bayar untuk keselamatan.

Bagi pendeposit LRT, kami telah melihat kejayaan besar EtherFi dalam melancarkan airdrop token tadbir urus ETHFI, yang kini bernilai kira-kira $6 bilion. Dengan mengambil kira semua faktor di atas, anda boleh menjangkakan bahawa beberapa aliran modal mungkin meningkat secara beransur-ansur selepas pelancaran EIGEN dan titisan udara LRT lain yang dijangkakan.

Walau bagaimanapun, dari segi pulangan yang munasabah, pengguna mungkin mengalami kesukaran mencari pulangan yang lebih tinggi dalam ekosistem Ethereum yang tidak melibatkan EigenLayer. Beberapa peluang pendapatan menarik wujud dalam ekosistem Ethereum. Sebagai contoh, Ethena ialah stablecoin sintetik yang disokong oleh ETH bercagar, sementara juga mempunyai kedudukan pendek niaga hadapan ETH yang dilindung nilai. Protokol pada masa ini menawarkan hasil tahunan kira-kira 30% pada produk sUSDenya. Selain itu, apabila pengguna menjadi lebih biasa dengan kesalingoperasian dan penyambungan rantaian silang, pemburu hasil mungkin mencari di tempat lain, yang berpotensi mendorong aliran keluar modal yang produktif daripada Ethereum.

Walaupun agak rumit, secara keseluruhan kami berpendapat adalah munasabah untuk mengandaikan bahawa tidak akan ada sebarang peristiwa hasil pertaruhan tambahan yang lebih besar daripada ini, selain daripada kemungkinan airdrop token EIGEN kepada pemegang kepentingan semula, dan AVS cip biru yang besar yang telah meningkatkan dalam pasaran persendirian pada penilaian berbilion dolar yang tinggi juga mungkin mengeluarkan token mereka kepada pemegang kepentingan semula. Oleh itu, boleh diandaikan bahawa selepas peristiwa ini beberapa bahagian ETH akan mengalir keluar daripada kontrak deposit EigenLayer melalui pengeluaran.

Memandangkan pengeluaran EigenLayer mempunyai tempoh bertenang tujuh hari dan sebahagian besar dana dicagarkan semula melalui LRT, laluan keluar terpantas ialah menukar daripada LRT anda kepada ETH. Walau bagaimanapun, ciri kecairan berbeza secara meluas antara pelbagai LRT, dan banyak LRT mungkin tidak dapat menjalankan keluar berskala besar pada harga pasaran. Selain itu, pada masa penulisan, EtherFi ialah satu-satunya projek LRT dengan pengeluaran didayakan.

Kami percaya bahawa LRT berdagang pada harga diskaun kepada harga aset asasnya boleh mewujudkan kitaran arbitraj yang menyakitkan untuk protokol penyatuan semula Bayangkan jika LRT didagangkan pada 90% daripada nilai ETH asasnya, adakah pembuat Pasaran/arbitraj mungkin. membeli LRT ini dan meneruskan proses penebusan, menjangkakan memperoleh keuntungan bersih kira-kira 11.1% dengan mengandaikan harga ETH dilindung nilai. Peraturan am permintaan bekalan ialah LRT lebih berkemungkinan mengalami tekanan jualan bersih kerana penjual mungkin mengelakkan barisan pengeluaran selama 7 hari. Sebaliknya, pengguna yang ingin mempertaruhkan semula boleh mendepositkan ETH mereka dengan serta-merta, jadi membeli LRT di pasaran terbuka akan memberi sedikit faedah kepada ETH yang telah mereka miliki.

Secara kebetulan, kami menjangkakan bahawa sebaik sahaja beberapa AVS datang dalam talian bersama-sama ganjaran dalam protokol dan pemotongan dilaksanakan sepenuhnya, pilihan selanjutnya sama ada untuk keluar atau terus mempertaruhkan semula akhirnya bergantung pada hasil tambahan yang disediakan melalui pertaruhan semula . Kami secara peribadi percaya bahawa ramai orang memandang rendah faedah tambahan yang diberikan dengan mempertaruhkan semula. Walau bagaimanapun, ini adalah cerita untuk kemudian.

Data Tracking

Bahagian data laporan bulan ini bermula di bawah dan akan menjejaki pertumbuhan, penerimaan dan keadaan kecairan lima LRT teratas, serta sebarang berita penting yang kami rasa patut membimbangkan.

LRT Kecairan dan Jumlah Dagangan

Sambil mempertaruhkan melalui LST dan LRT mempunyai banyak kelebihan utama berbanding pertaruhan tradisional, kegunaan ini hampir terhad sepenuhnya jika LRT itu sendiri tidak memusnahkan kecairan yang mencukupi. Kecairan merujuk kepada "kecekapan atau kemudahan di mana aset boleh ditukar kepada tunai tanpa menjejaskan harga pasarannya." token dalam kumpulan kecairan hampir 1:1.

Setiap LRT yang wujud mempunyai ciri kecairan yang sangat unik. Kami menjangkakan situasi ini akan berterusan atas beberapa sebab:

Protokol tertentu akan mempunyai pelabur dan pengguna menyediakan kecairan kepada LRT mereka pada peringkat awal

melalui subsidi, kecairan proksi adalah insentif , melalui sistem rasuah dalam rantaian, atau melalui "mata" untuk menjangkakan peristiwa ini

Sesetengah protokol akan mempunyai pembekal kecairan yang lebih kompleks dan berpusat yang akan memastikan LRT mereka hampir kepada paras tambatan dengan jumlah kecairan USD yang lebih sedikit

Adalah penting untuk ambil perhatian bahawa pemusatan Kecairan hanya boleh berfungsi dalam harga yang lebih kecil julat, dan sebarang pergerakan harga di luar julat yang dipilih akan memberi kesan yang ketara pada harga.

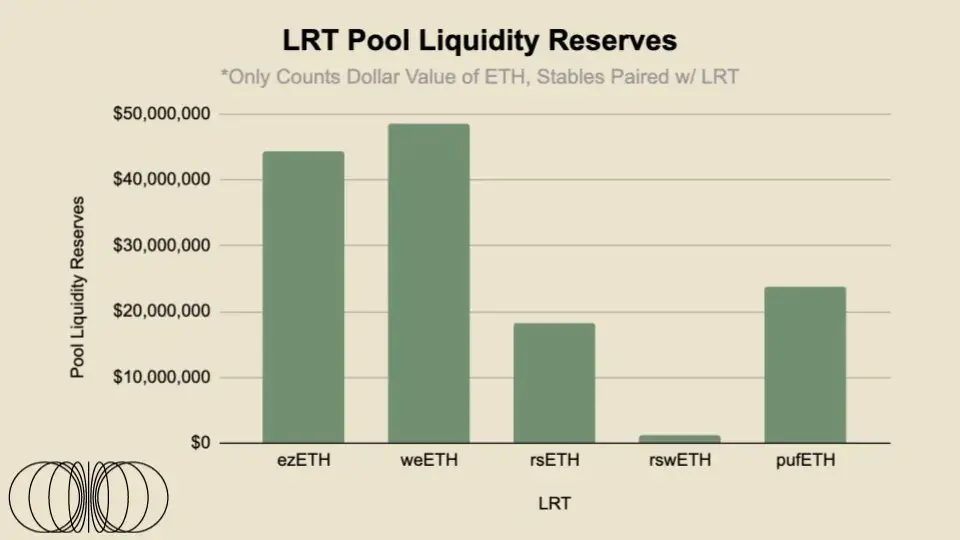

Di bawah ialah analisis yang sangat mudah tentang kecairan kumpulan dalam rantaian untuk lima LRT terbesar teratas di Ethereum mainnet (+ Arbitrum). Kecairan keluar merujuk kepada nilai USD seperti tunai dalam kumpulan kecairan LRT.

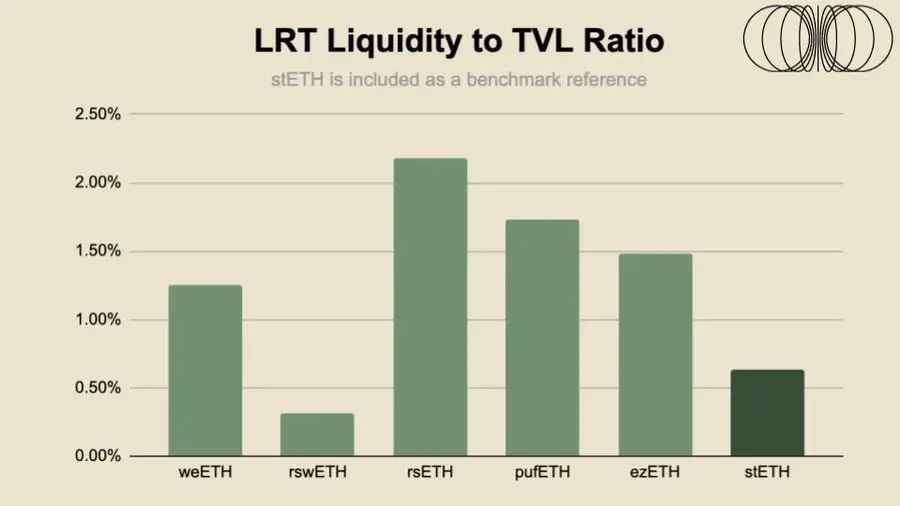

Untuk pengumpulan kecairan lima LRT terbesar ini, terdapat sejumlah lebih $136 juta dalam kecairan tersedia merentas Curve, Balancer dan Uniswap. Walau bagaimanapun, untuk mendapatkan gambaran yang lebih jelas tentang kecairan setiap LRT, kami akan menggunakan nisbah Kecairan/Kapitalisasi Pasaran kepada setiap aset.

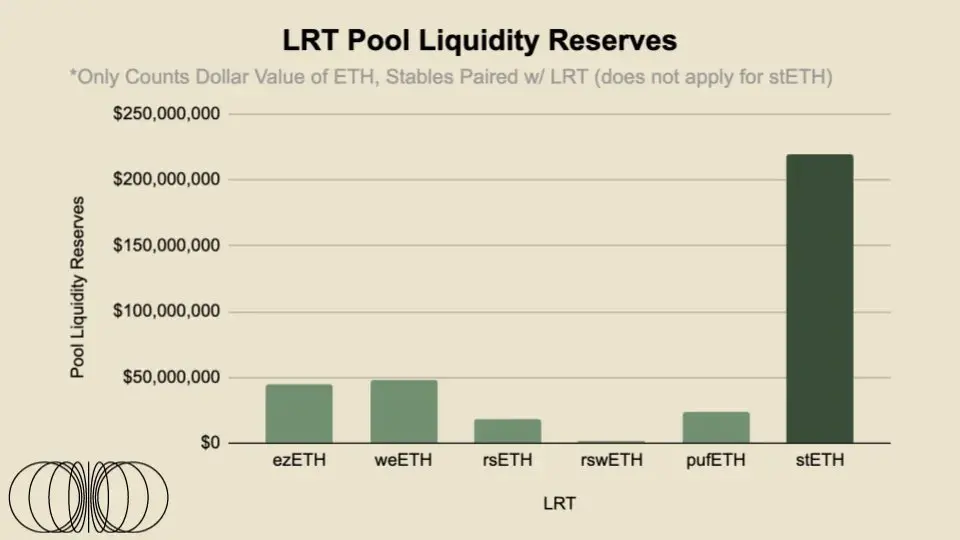

Berbanding dengan LST teratas - stETH, nisbah kecairan LRT tidak terlalu membimbangkan. Walau bagaimanapun, kecairan LRT mungkin lebih penting daripada kecairan LST memandangkan peningkatan risiko mempertaruhkan semula dan penambahan Eigenlayer bagi tempoh pengeluaran tujuh hari pada baris gilir buka kunci Ethereum. Selain itu, stETH didagangkan di beberapa bursa berpusat yang besar, dengan buku pesanan diuruskan oleh firma HFT profesional, bermakna terdapat lebih banyak kecairan kepada stETH daripada apa yang dilihat pada rantaian. Sebagai contoh, pada OKX dan Bybit, terdapat lebih kurang $2 juta daripada +-2% kecairan buku pesanan. Oleh itu, kami percaya bahawa LRT juga boleh meneroka jalan ini, iaitu bekerjasama dengan bursa berpusat untuk menyepadukan dan memperkenalkan pembuat pasaran kepada risiko/ganjaran sebagai penyedia kecairan di tempat berpusat ini. Dalam artikel bulan depan, kami akan menyelami lebih mendalam mengenai peruntukan kecairan berpusat antara kecairan kumpulan yang stabil, kecairan x*y=k dan pasangan dagangan LRT teratas.

Data sauh LRT

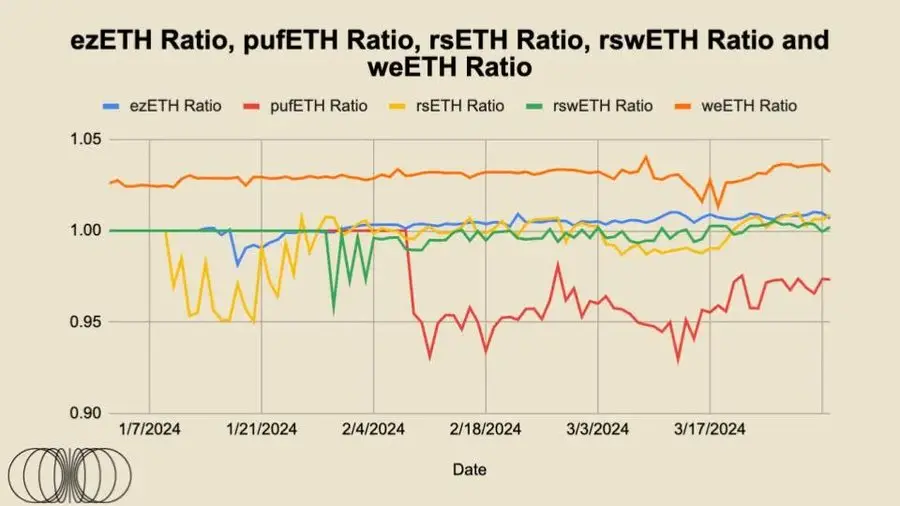

Seperti yang dapat dilihat dari carta di atas, harga dagangan rsETH, rswETH dan ezETH secara relatifnya hampir dengan nisbah 1:1 ETH, iaitu premium sedikit. memandangkan token ini adalah token tidak berfaedah, tidak seperti stETH, ia secara automatik mengkompaun ganjaran berfaedah yang kemudiannya ditunjukkan dalam harga token. Inilah sebabnya mengapa harga semasa 1 wstETH adalah sekitar 1.16 ETH. Secara teorinya, "nilai saksama" harus terus meningkat dari semasa ke semasa, kerana ini ditentukan oleh ganjaran pertaruhan masa*, yang kemudiannya akan dicerminkan dalam peningkatan nilai saksama token ini.

Pelabuhan LRT ini sangat penting kerana ia pada asasnya mewakili tahap kepercayaan yang dimiliki peserta pasaran dalam projek secara keseluruhan, yang didorong secara langsung oleh modal yang dilaburkan atau kesediaan penimbangtara untuk memperdagangkan premium dan diskaun ini untuk mengekalkan dagangan token." "Nilai saksama" ditentukan. Ambil perhatian bahawa semua token ini ialah token bukan penanda aras, bermakna ia mengkompaun faedah secara automatik dan sebaliknya berdagang berdasarkan keluk penebusan.

Adalah dapat dilihat bahawa untuk ezETH dan weETH, dua LRT paling cair, dagangan mereka secara relatifnya stabil dalam satu tempoh masa, dan kebanyakannya adalah setanding dengan nilai saksama. Sebab mengapa ezETH EtherFi menyimpang sedikit daripada nilai saksama adalah disebabkan oleh pelancaran token tadbir urusnya, penitis udara Opportunistik menukar token ini, dan secara semulajadi peserta pasaran lain turut menyertai urus niaga untuk menukarnya. Kita mungkin melihat sesuatu yang serupa berlaku selepas Renzo melancarkan token tadbir urusnya.

rsETH KelpDAO didagangkan pada harga diskaun kepada nilai saksama semasa pelancaran, tetapi secara beransur-ansur dan stabil kembali kepada pariti dengan nilai saksama.

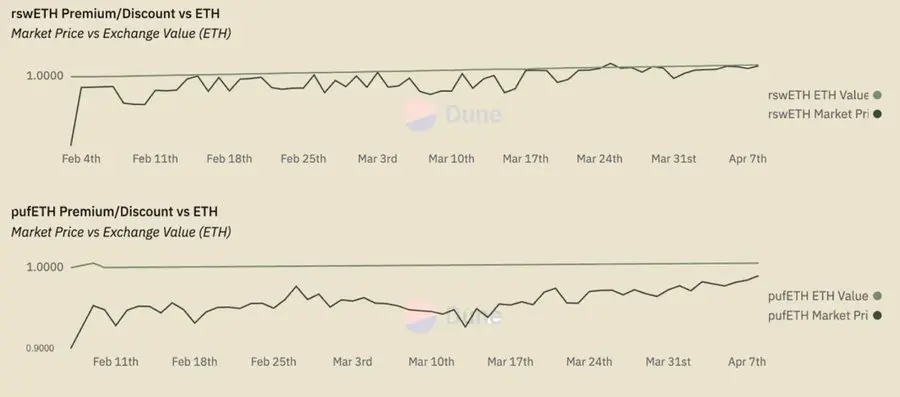

Bagi rswETH, ia telah berdagang di bawah nilai saksamanya untuk kebanyakan masa, namun nampaknya ia telah mencapai pariti dengan nilai saksamanya baru-baru ini. Di antara semua LRT ini, pufETH adalah outlier utama kerana mereka hanya berdagang dengan diskaun. Walau bagaimanapun, aliran ini nampaknya akan berakhir apabila ia bergerak ke arah pariti dengan nilai aset pendasarnya pada nilai saksama.

Perlu ditegaskan sekali lagi bahawa kecuali EtherFi, tiada penyedia LRT ini mempunyai pengeluaran yang didayakan . Kami percaya bahawa kecairan yang mencukupi digabungkan dengan keupayaan untuk pengguna mengeluarkan wang pada bila-bila masa akan memberikan tarikan yang kuat untuk peserta pasaran, yang bermaksud bahawa sebahagian besar kecairan perlu diperoleh daripada keseluruhan ekosistem DeFi.

LRT dalam lebih luas DeFiekosistem

Setelah LRT disepadukan lagi ke dalam ekosistem DeFi yang lebih luas, terutamanya pasaran pinjaman, kepentingan tambatannya akan meningkat dengan ketara. Sebagai contoh, mengambil pasaran wang semasa sebagai contoh, LST (khususnya wstETH/stETH) ialah aset cagaran terbesar di Aave dan Spark, dengan bekalan masing-masing kira-kira $4.8 bilion dan $2.1 bilion. Memandangkan LRT semakin disepadukan ke dalam ekosistem DeFi yang lebih luas, kami menjangkakan angka ini akhirnya melebihi bekalan LST, terutamanya apabila pemahaman pasaran yang lebih luas tentang risiko dan struktur produk semakin mendalam, dan semakin lama ia menjadi lebih dipercayai jangka panjang. Selain itu, Compound dan Aave mempunyai langkah tadbir urus untuk ezETH Renzo.

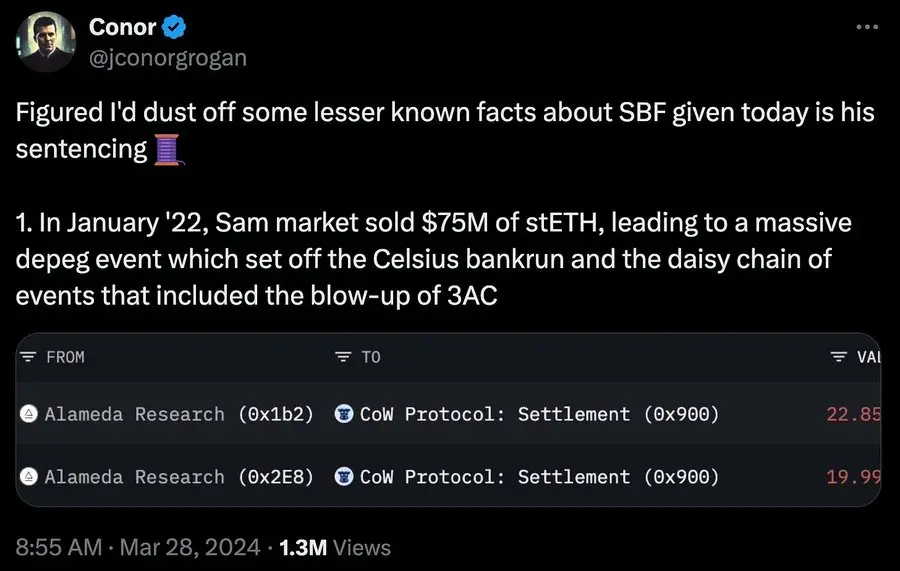

Walau bagaimanapun, seperti yang dinyatakan sebelum ini, kecairan akan kekal sebagai talian hayat produk ini untuk memastikan keluasan dan kedalaman integrasi DeFi mereka, serta daya hidup jangka panjangnya. Kami telah melihat bagaimana penyahgandingan LST boleh mencetuskan rantaian huru-hara, baca lebih lanjut di sini.

End Thoughts

Sementara stETH mendapat kelebihan awal dan mendominasi disebabkan kelebihan first-movernya, dan siri LRT yang disebut dalam laporan ini semuanya dilancarkan pada masa yang sama, momentum pasaran Semua kukuh. Kami menjangkakan ini adalah struktur pasaran pemenang-mengambil-semua kerana Undang-undang Kuasa terpakai kepada kebanyakan aset cair secara ringkasnya, kecairan menghasilkan kecairan. Inilah sebabnya mengapa Binance terus menguasai bahagian pasaran CEX walaupun terdapat keraguan dan kegawatan.

Kesimpulannya, Kecairan Kecairan token yang disandarkan semula adalah tidak menakjubkan. Kecairan tidak mengapa, tetapi setiap LRT individu mempunyai nuansa yang lebih besar yang dikaitkan dengannya, yang hanya akan terus berkembang kerana strategi agensi berbeza-beza dalam jangka masa panjang . Dari perspektif model mental, mungkin lebih mudah bagi pengguna kali pertama untuk memikirkan LRT sebagai ETF gadai janji. Ramai yang akan bersaing untuk bahagian pasaran yang sama, tetapi strategi peruntukan dan struktur yuran mungkin menjadi perbezaan antara pemenang dan yang kalah dalam jangka panjang. Selain itu, apabila produk menjadi lebih dibezakan, kecairan akan menjadi lebih penting disebabkan oleh tempoh pengeluaran yang panjang. Dalam dunia mata wang kripto, tujuh hari kadangkala boleh terasa seperti sebulan dalam masa biasa kerana pasaran global beroperasi 24/7. Akhirnya, apabila LRT ini mula disatukan ke dalam pasaran pinjaman, kecairan kumpulan akan menjadi lebih penting kerana pelikuidasi hanya bersedia untuk mengambil risiko yang boleh diterima disebabkan oleh profil kecairan yang berbeza-beza bagi cagaran asas. Kami percaya insentif token mungkin memainkan peranan penting dalam perkara ini, dan kami tidak sabar-sabar untuk menyelidiki model token yang berbeza berikutan kemungkinan kempen airdrop oleh penyedia LRT lain.

Atas ialah kandungan terperinci Dengan mempertaruhkan semula di kaki langit, apakah kecairan LRT itu sendiri?. Untuk maklumat lanjut, sila ikut artikel berkaitan lain di laman web China PHP!

Artikel berkaitan

Lihat lagi- Türkiye: Perundangan mata wang kripto telah memasuki peringkat akhir! Pertukaran mesti memenuhi keperluan kawal selia

- Versi laman web rasmi terkini ZB Exchange ialah laman web rasmi ZB Exchange.

- Bitcoin jatuh di bawah 68,000, dan Ethereum jatuh di bawah $3,800! DOGE, SHIB nyala api

- Pengeluar Bitcoin ETF VanEck Memasuki Pasaran Stablecoin, Mendedahkan Fakta Mesti Tahu

- 币安eth钱包地址