Paradigma: Semua produk DeFi adalah kontrak kekal kuasa

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBke hadapan

- 2024-03-07 22:30:131066semak imbas

Baru-baru ini, kami telah memikirkan tentang isu power perps. Kontrak kekal kuasa ialah kontrak derivatif yang menjejaki kuasa indeks, seperti indeks kuasa dua atau indeks dinaikkan kepada kuasa ketiga. Ini adalah lubang arnab yang menarik. Semakin lama anda berfikir tentang kontrak kekal kuasa, semakin anda akan menyedari bahawa segala-galanya di dunia DeFi adalah serupa dengannya.

Di sini, kita mulakan dengan tiga perkara yang mengejutkan:

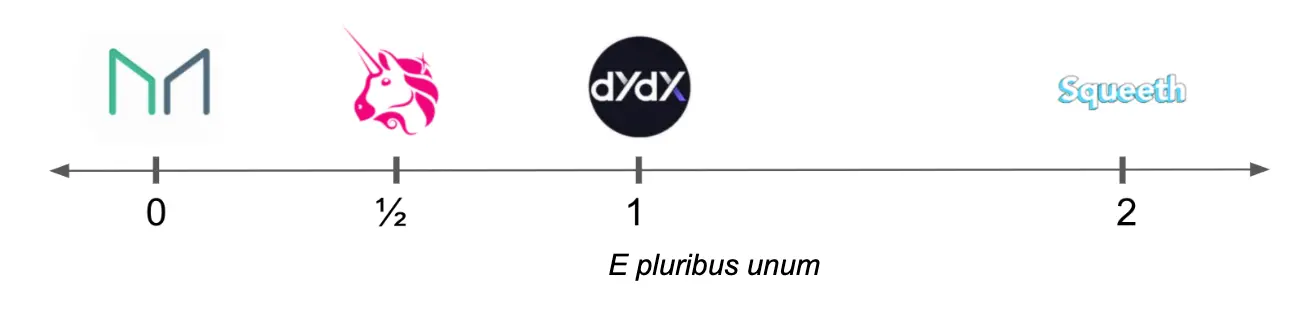

- Stablecoin bercagar mata wang kripto (seperti DAI atau RAI) adalah seperti kontrak kekal tahap 0.

- Niaga hadapan margin (seperti dYdX) ialah kontrak kekal tahap 1.

- AMM produk malar seperti Uniswap mereplikasi portfolio kontrak kekal tertib 0.5, dan AMM min geometrik malar seperti Balancer mereplikasi portfolio kontrak kekal kuasa dengan sebarang nilai antara 0 dan 1.

Ini hebat kerana ia mendedahkan ruang reka bentuk yang mengejutkan di sebalik tiga konsep asas utama dalam ruang DeFi. Sebelum menerangkan konsep satu persatu, mari kita tentukan kontrak kekal dan kontrak kekal kuasa.

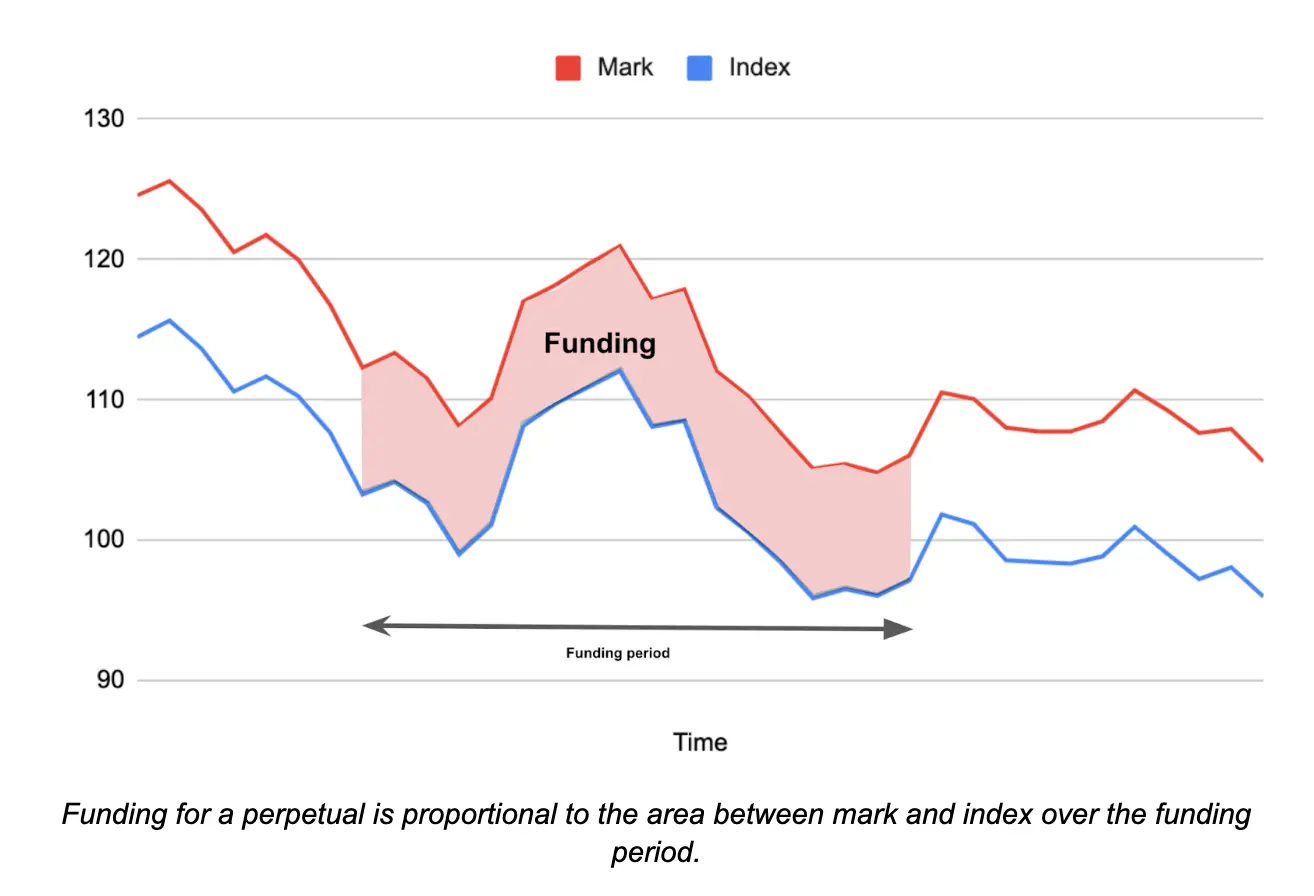

Kontrak kekal ialah kontrak yang tidak memerlukan penghantaran dan menjejaki indeks tertentu. Dalam jenis kontrak ini, harga urus niaga diselaraskan berdasarkan perubahan dalam harga indeks sasaran, dan apabila jurang antara harga urus niaga dan harga indeks meningkat, caj pendanaan akan dikenakan. Pembayaran yuran pembiayaan ini dibuat secara berkala, dan jumlahnya berkaitan dengan perbezaan antara harga transaksi dan harga indeks. Kontrak kekal memberikan peluang spekulatif untuk pelabur yang boleh berdagang secara menguntungkan pada perubahan dalam harga yang ditanda. Oleh kerana tiada keperluan penghantaran sebenar dalam kontrak, pelabur boleh mengambil bahagian dalam pasaran tanpa memegang aset sebenar dan memperoleh keuntungan berdasarkan turun naik harga. Bentuk kontrak ini menyediakan pelabur cara yang fleksibel untuk mengambil bahagian dalam pasaran dan memperoleh pulangan daripada pelaburan mereka tanpa memegang aset sebenar. Melalui kontrak kekal, pelabur boleh mengambil kesempatan daripada turun naik pasaran untuk mendapatkan pendapatan, tetapi mereka juga perlu menanggung risiko yang sepadan

Pembayaran kadar pembiayaan adalah berdasarkan formula pengiraan kadar pembiayaan, iaitu antara harga tanda. dan harga indeks semasa kitaran pembiayaan berbeza-beza bergantung pada perbezaan antara mereka. Kedudukan panjang membayar yuran kepada kedudukan pendek apabila harga tanda lebih tinggi daripada harga indeks, dan kedudukan pendek membayar yuran kepada kedudukan panjang apabila harga tanda lebih rendah daripada harga indeks. Mekanisme ini direka bentuk untuk mengekalkan keseimbangan antara harga kontrak dan harga aset asas untuk memastikan peserta pasaran tidak membuat keuntungan atau kerugian yang berlebihan. Perubahan dalam kadar pendanaan boleh berfungsi sebagai peluang untuk peserta pasaran membuat spekulasi atau timbang tara, kerana mekanisme pembayaran ini memberi mereka peluang untuk mendapat keuntungan. Oleh itu,

Terdapat banyak pilihan untuk kaedah pembayaran yuran pembiayaan dan mekanisme kadar faedah penetapan harga, seperti pembayaran tunai atau barangan, yuran pendanaan tetap atau berterusan, dsb., serta pelbagai penetapan kadar faedah yang berbeza mekanisme, seperti yang diterima pakai oleh Squeeth Mekanisme berkadar dan pengawal PID yang digunakan oleh Reflexer, dsb. Walau bagaimanapun, idea teras mekanisme ini adalah sama: apabila harga tanda lebih tinggi daripada harga indeks, belian harus membayar yuran pembiayaan kepada seluar pendek, dan sebaliknya.

Definisi Kontrak Kekal Kuasa: Kontrak kekal yang menjejaki harga indeks yang dinaikkan kepada kuasa p.

Untuk mencipta kedudukan pendek dalam kontrak Power perpetual, anda mula-mula mengunci beberapa cagaran dalam peti besi dan mint (iaitu meminjam) kontrak Power perpetual. Kontrak kekal kuasa tempa ini dijual untuk membolehkan pintasan. Jika anda ingin pergi lama, beli daripada seseorang yang memiliki kontrak kekal kuasa.

Mekanisme ini didorong oleh nisbah cagaran kepada hutang yang diperlukan:

Nisbah Cagaran = Ekuiti / Hutang = ((Amaun Cagaran) * (Harga Cagaran)) / ((Amaun Kontrak Kekal) * ( Harga indeks)^p )

Nisbah mesti kekal selamat melebihi 1 supaya terdapat cagaran yang mencukupi untuk membayar balik hutang, jika tidak, kontrak akan mencairkan cagaran dengan membeli kontrak kekal yang mencukupi untuk menutup kedudukan.

Ruang reka bentuk kontrak kekal kuasa

Ruang reka bentuk kontrak kekal kuasa melibatkan kuasa p, nisbah cagaran minimum c>1 dan tiga pilihan aset:

- Aset cagaran: cth. USD

- Aset indeks (aset yang nilainya ditoken): cth. ETH

- Aset dalam denominasi (unit ukuran nilai): Biasanya USD

Sekarang kami membuat tiga tuntutan.

Tuntutan 1: Stablecoin ialah kontrak kekal kuasa ke-0

Stablecoin ialah pinjaman yang dibuat dengan cagaran yang boleh dipercayai. Konfigurasi berikut memberikan contoh stablecoin USD:

- Aset Cagaran: ETH

- Aset Berindeks: ETH

- Aset Dalam Denominasi: USD

- Kadar Cagaran: 1.5 :

Kadar cagaran = ekuiti/hutang = ((kuantiti cagaran) * (harga cagaran)) / ((kuantiti kontrak kekal kuasa) * (harga indeks)^p )= 1 * 3000/ (2000 * 1) = 1.5

Yuran pendanaan ialah harga dagangan semasa (harga tanda) stablecoin tolak kuasa ke-0 harga indeks.Yuran pembiayaan = harga markah - harga indeks^0 = harga markah - 1

Mekanisme yuran pembiayaan menyediakan insentif yang baik untuk harga dagangan stablecoin berlabuh pada $1. Jika ia berdagang jauh melebihi $1, pengguna menjual pegangan stablecoin mereka dan kemudian mencetak dan menjual lebih banyak stablecoin untuk mendapatkan keuntungan. Jika harga didagangkan di bawah $1, pengguna boleh membeli stablecoin untuk memperoleh kadar faedah positif dan berpotensi menjualnya pada harga yang lebih tinggi pada masa hadapan. Tidak semua stablecoin menggunakan mekanisme fi pendanaan (harga tanda - harga indeks) yang tepat ini, tetapi semua stablecoin bercagar berkongsi struktur asas ini, dengan stablecoin bertindak sebagai pinjaman terhadap cagaran yang baik. Malah stablecoin dengan kadar faedah yang ditetapkan melalui tadbir urus akan menetapkannya ke tahap yang serupa dengan harga tanda - 1 untuk mengekalkan tambatannya kepada $1. Tuntutan 2: Niaga hadapan margin ialah kontrak kekal kuasa-1Jika kita mengubah suai kuasa stablecoin di bahagian sebelumnya kepada 1 dan menukar cagaran kepada USD, kita mendapat aset ETH yang ditoken:- Aset cagaran: USD

- Aset indeks: ETH

- Aset dalam denominasi: USD

- Nisbah cagaran: 1.5

- Kuasa: 1

Nisbah Cagaran = Ekuiti/Hutang = ((Kuantiti Cagaran) * (Harga Cagaran)) / ((Kontrak Kekal Kuasa) * (Harga Indeks) ^p ) = 4500 *1 / (1 * 3000 1) = 1.5

Yuran pembiayaan untuk kontrak kekal ini ialah harga dagangan USD (harga tanda) tolak harga indeks sasaran^1.

Yuran pendanaan = harga tanda - harga indeks^1= = harga tanda - harga ETH/USD

Mekanisme yuran pembiayaan ialah insentif yang baik untuk kontrak kekal untuk berdagang hampir dengan harga ETH. Jika harga kontrak kekal meningkat dengan ketara, yuran pembiayaan akan menggalakkan penimbang tara untuk membeli ETH dan memendekkan kontrak kekal. Jika harga kontrak kekal turun dengan ketara, ia akan menggalakkan mereka menjual ETH dan membeli kontrak kekal.

Saya boleh menjual aset ETH yang stabil ini untuk memendekkan harga ETH dan menggunakan USD sebagai cagaran.

Daripada aset pendek token kepada aset kekal pendek terpinggir

Aset ETH stabil yang kami bina tidak begitu cekap modal. Kami meletakkan $4500 sebagai cagaran dan memperoleh pendedahan ETH singkat bernilai $3000 (atau 1 ETH). Kita boleh menjadi lebih cekap modal dengan menjual token kontrak ETH yang ditempa (stableETH) dan kemudian menggunakannya sebagai cagaran untuk menghasilkan lebih banyak token ETH.

Jika kadar gadai janji minimum ialah 1.5 dan ETH ialah 3000, kami beroperasi seperti berikut:

- Deposit 4500 USD dan mint 1 token kontrak ETH

- Jual token kontrak ETH pada harga USD, kemudian gunakan 3000 USD; penjualan untuk mendapatkan dolar AS sebagai cagaran untuk mencetak 1/1.5 = 0.666 token kontrak ETH; token kontrak pada harga , dan pudina (1/1.5)^3 = 0.296 token kontrak ETH.

- Nota: Leveraj biasanya boleh dikira dengan 1/(kadar cagaran -1), dalam kes ini gandaan leverage =1/(1.5-1)=2.

Akhirnya, kami menempa dan menjual 3 token kontrak ETH, iaitu $4500 sebagai cagaran dan berakhir dengan $9000 dalam pendedahan singkat ETH. Kedudukan ini bersamaan dengan membuka kontrak kekal ETH/USD pendek leverage 2x. Proses ini akan dipermudahkan jika kita boleh menggunakan transaksi kilat atau pinjaman kilat. Kami boleh memasukkan 3 token kontrak ETH ke dalam USD dan menggunakan hasil sebagai cagaran untuk mencetak token kontrak ETH untuk membayarnya.

Jika syarat nisbah cagaran 110%, kita boleh buka posisi 10x.

Pergi panjang bukannya pendekJika anda mahu pergi panjang, pengguna boleh membeli token kontrak ETH. Untuk menggunakan leverage yang panjang, pengguna boleh meminjam lebih banyak USD menggunakan cagaran token kontrak ETH dan menggunakan USD yang dipinjam untuk membeli lebih banyak token kontrak ETH, mengulangi proses sehingga 2x pendedahan. Jika menggunakan transaksi kilat atau pinjaman kilat, ini boleh dilakukan dalam satu transaksi. Ini bermakna kontrak kekal bercagar berlebihan boleh ditukar kepada kontrak kekal tanpa cagaran.

Tuntutan 3: Uniswap dan CFMM lain adalah (hampir) 0.5 kontrak kekal kuasa

Nilai kedudukan kecairan dalam kumpulan Uniswap adalah berkadar dengan punca kuasa dua harga relatif kedua-dua aset. Untuk kumpulan ETH/USD, nilai LP (Pembekal Kecairan) ialah:

V = 2 * (k * (harga ETH))^0.5di mana k ialah hasil daripada dua kuantiti token. Kolam dagangan akan menjana sejumlah yuran dagangan setiap kitaran. Sekarang pertimbangkan Kontrak Kekal Kuasa:

- Aset cagaran: USD

- Aset indeks: ETH

- Aset dalam denominasi: USD

- Nisbah cagaran: 1.2

- Kuasa: 0.5

Nilai kuasa kekal bagi kontrak harga ETH ini akan menjejaki nilai kuasa abadi kontrak

LP akan mendapat perbezaan antara yuran pembiayaan dan yuran AMM. Memandangkan perdagangan ini mengimbangi risiko harga, kontrak kekal kuasa 0.5 harus didagangkan tepat di bawah:

Bayaran Uniswap Jangkaan = Harga Indeks - Harga Mark

Ini memberikan kami hasil yang baik, Yuran Uniswap Equilibrium (Nota: Jika turun naik tahunan daripada pasangan dagangan ialah 90%, anda perlu mendapatkan 1/8 * 0.9^2 = 10.125% pulangan daripada yuran LP Jadi jika anda memiliki $100 LP Uniswap, anda perlu Mendapat yuran $0.028 untuk menampung kerugian yang tidak kekal yuran pembiayaan untuk kontrak kekal kuasa 0.5 ialah 2.8 mata asas sehari) sepatutnya kadar pembiayaan untuk kontrak kekal 0.5. Dalam kes dipermudahkan kadar faedah sifar:

Equilibrium Uniswap return = σ²/8

di mana σ² ialah varians pulangan harga satu aset berbanding aset lain dalam kumpulan dagangan. Kami juga mendapat hasil ini daripada perspektif Uniswap (lihat Lampiran C di sini). Kami juga memperkenalkannya secara terperinci dari perspektif kuasa di sini.

Oleh itu, stablecoin (dan gadai janji secara lebih meluas), kontrak niaga hadapan kekal terpinggir dan AMM semuanya adalah jenis kontrak kekal kuasa.

Apa lagi yang anda terlepas pandang?

Kontrak kekal kuasa peringkat tinggi: Mulakan dengan kontrak kekal kuasa kuadratik. Squeeth ialah kontrak kekal kuadratik pertama, memberikan pendedahan kepada harga kuadratik. Dengan menggabungkan kontrak kekal kuasa pesanan lebih tinggi dan kontrak kekal kuasa pesanan 1 dengan kontrak kekal kuasa pesanan 0 sebagai cagaran, kami boleh mendapatkan banyak anggaran pulangan.

Jika kita memerlukan hasil yang lebih tepat, kita boleh mensimulasikan sebarang fungsi menggunakan gabungan kontrak kekal kuasa dengan kuasa integer dalam kuasa siri Taylor: sin(x), e^x2, log(x).

Apa yang anda boleh nantikan seterusnya? Alangkah menariknya untuk mempunyai dunia yang membenarkan kontrak kekal kuasa, aset bercagar dan Uniswap LP wujud bersama secara harmoni.

Atas ialah kandungan terperinci Paradigma: Semua produk DeFi adalah kontrak kekal kuasa. Untuk maklumat lanjut, sila ikut artikel berkaitan lain di laman web China PHP!

Artikel berkaitan

Lihat lagi- Python水仙花数的编程代码如何写

- Jeda pemfailan cukai A.S. membolehkan broker berdagang mata wang kripto melebihi $10,000

- Kedudukan Pertukaran Mata Wang Kripto Global 2023 bagi Lima Apl Mata Wang Digital Domestik Teratas

- FTX menjangkakan untuk memberi pampasan sepenuhnya kepada pelanggan mata wang kripto! Meninggalkan permulaan semula pertukaran, FTT menjunam 25%

- Inventori APP perdagangan mata wang kripto yang terkenal di peringkat antarabangsa dan kedudukan bahagian pasaran APP perdagangan mata wang yang stabil