Metrics Ventures 연구 보고서: 목성은 솔라나 투자를 위한 증폭기인가요?

- PHPz앞으로

- 2024-04-16 08:40:11804검색

저자: @charlotte0211z, Metrics Ventures

1 Jupiter: 솔라나 생태계의 레버리지 목표 설정

1.1 솔라나는 "이더리움 킬러"가 될까요?

Solana는 2023년 4분기에 암호화폐 상승률의 선두주자가 된 후 2024년에도 생태학적 에어드롭과 MEME 토큰의 높은 배 증가로 계속해서 시장 심리를 불붙일 것입니다. FTX 폭풍에서 회복하고 있습니다. "Ethereum Killer"의 한 플레이어. 우리는 데이터, 시장 정서, 생태적 번영의 관점에서 솔라나 생태계의 성장을 검토하고, 이 주기 동안 솔라나 생태계 배치의 중요성이 왜 크게 높아져야 하는지 설명합니다.

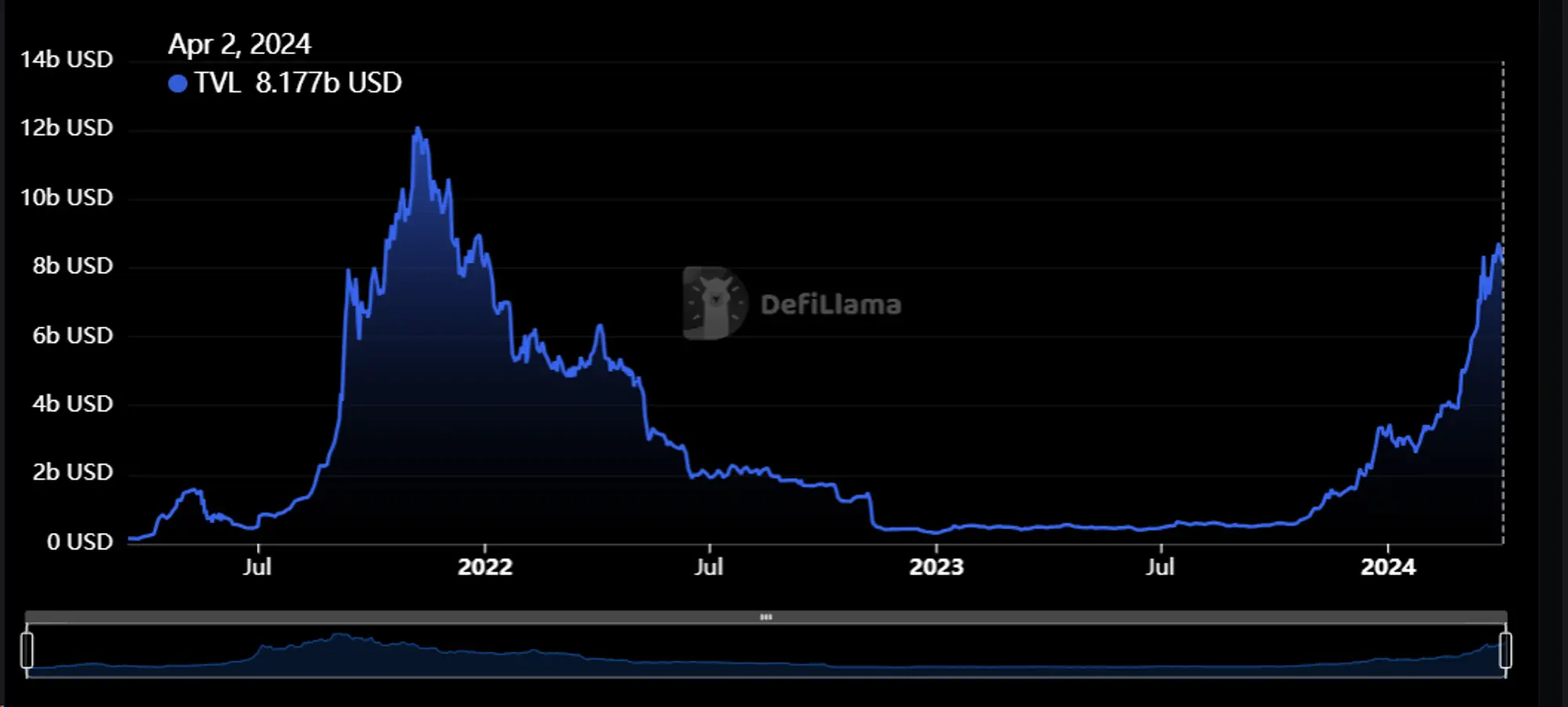

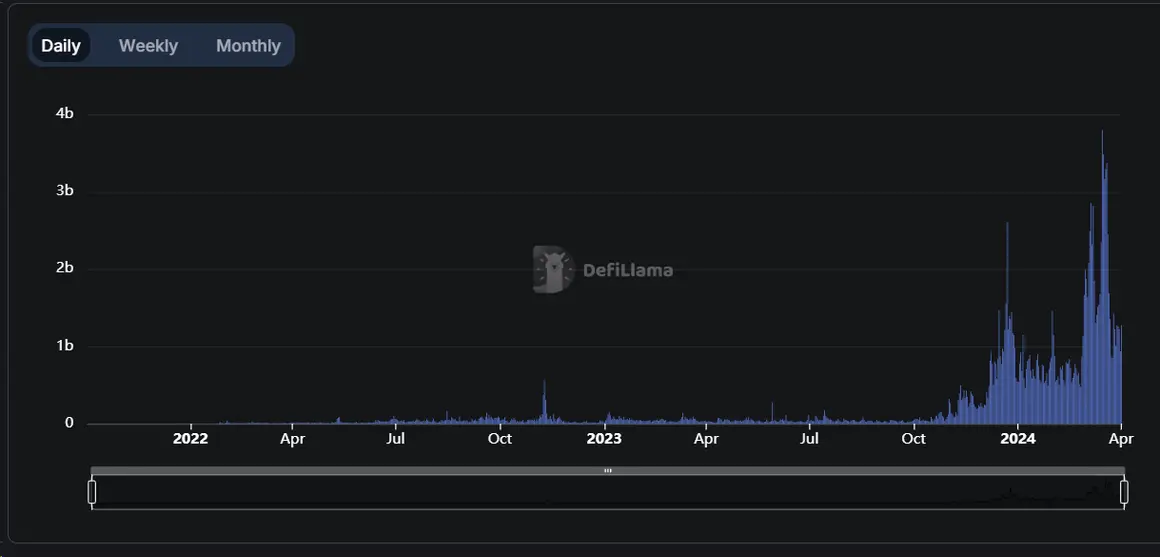

솔라나의 다양한 데이터가 급등하고 있습니다. 솔라나의 TVL은 2023년 4분기부터 빠르게 성장하기 시작하여 2023년 10월 1일 약 5억 달러에서 최근 80억 달러로 빠르게 성장했으며 2분기 만에 1500% 증가했으며 2021년 11월에는 120억 달러에 육박하고 있습니다. MEME 토큰의 영향으로 거래량이 급격하게 증가하고 있습니다. 3월 16일 거래량이 38억 달러를 넘어 사상 최고치를 기록했습니다. DEX 거래량 비중이 급격히 늘어나 이더리움에 다가섰고, 단시간에 이를 뛰어넘기도 했습니다. 통화 성과 측면에서 솔라나의 토큰 가격은 2023년 10월부터 급등하기 시작하여 총 시장 가치가 지난 강세장의 최고점을 넘어섰습니다.

(시간 경과에 따른 Solana TVL 차트, 출처: DeFiLlama)

(시간 경과에 따른 Solana DEX 거래량 차트, 출처: DeFiLlama )

(시간 경과에 따른 각 퍼블릭 체인의 DEX 거래량 지배력 변화 차트, 출처: DeFiLlama)

(시간 경과에 따른 솔라나 총 시장 가치 변화 차트, 출처: 코인게코)

생태학, 시장 정서 등 다른 관점에서 볼 때, 솔라나 생태계가 빠르게 성장하고 있으며 여전히 실질적인 성장 여지가 있는 이유는 다음과 같습니다.

- Solana는 FTX 사건의 부정적인 영향을 극복했습니다: SBF 재판이 마무리되면서 FTX Thunder 사건도 기본적으로 끝났습니다. 솔라나 생태계의 관점에서 볼 때, 솔라나는 생태적 발전, 투자자 견해, 시장 정서 측면에서 볼 때 FTX 사건이 솔라나에 미치는 부정적인 영향이 점차 사라졌습니다. , 이 문제에 정통한 사람들의 말을 인용하면 FTX 락업 4,100만 SOL은 여러 구매자를 끌어 모았으며 SOL 토큰 인수에 대한 시장 수요는 자금 및 기관 정서 측면에서 모두 상대적으로 높습니다. 이는 긍정적인 지표를 제공합니다. 솔라나의 향후 성장 기대.

- Solana는 DePIN 프로젝트의 주요 위치가 되었으며, 여러 생태 프로젝트에서 코인 발행을 앞두고 있습니다: Solana는 DePIN 헤드 프로젝트 외에도 낮은 수수료와 높은 성능으로 DePIN 서사를 전달하는 주요 생태계가 되었습니다. Helium, Shadow, Hivemapper 등 AI×DePIN 프로젝트도 io.net, Render, Grass, Nosana 등을 포함한 Solana 생태계를 선택했습니다. 동시에 솔라나 생태계의 많은 프로젝트는 io.net, Magic Eden 등 아직 코인을 발행하지 않았습니다. JUP, JTO 등을 참고하세요. 이들 프로젝트의 화폐 발행과 에어드랍은 계속해서 솔라나 생태계에 활력을 불어넣을 것입니다. 솔라나 생태계.

- Solana는 제품 시장 적합성을 달성했으며 이번 라운드에서 소매 투자자와 신규 사용자를 위한 주요 대화형 생태계가 될 수 있습니다: Solana의 높은 성능과 극도로 낮은 거래 수수료는 소매 거래에 매우 적합하며 거래 수수료를 줄입니다. 신규 사용자에 대한 임계값인 Ethereum L1의 거래 수수료는 피크 기간 동안 수십 또는 심지어 수백 달러까지 높을 수 있으며, L2 유동성이 분산되면서 이 수치도 증가하고 있습니다. 또한, Fair Launch의 개념은 이번 주기에서 개인 투자자들에게 깊은 사랑을 받았습니다. 간단한 조작, 저렴한 칩 및 부 창출 효과는 새로운 소매 투자자를 유치하는 주요 원동력이 될 것입니다.

요약하자면, 솔라나 생태계는 데이터 성과, 생태적 번영, 시장 정서와 상관없이 지난 기간 강력한 강세를 보여줬으며 강세장에서도 계속 성장할 수 있는 능력과 논리적인 성장 경로를 보여주었습니다. 솔라나가 "이더리움 킬러"인지 여부에 관계없이 구성 관점에서 볼 때 솔라나 생태계는 이더리움 생태계와 동일한 지위를 누릴 자격이 있으며 성장 관점에서는 더욱 공격적입니다.

1.2 목성은 솔라나와 동일한 주파수로 공명합니다.

솔라나 생태계의 유동성 인프라인 목성은 솔라나와 동일한 주파수로 공명합니다.

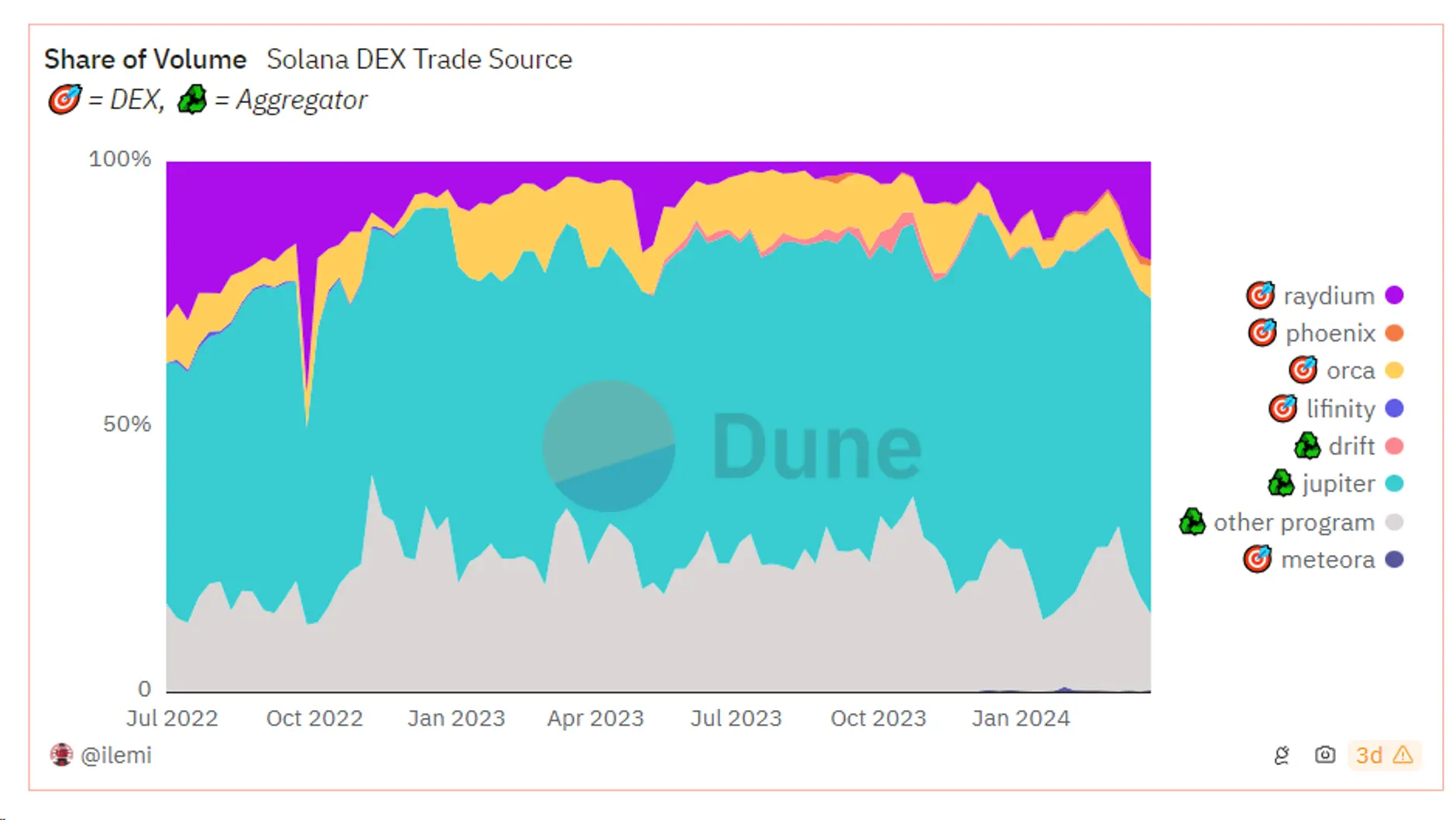

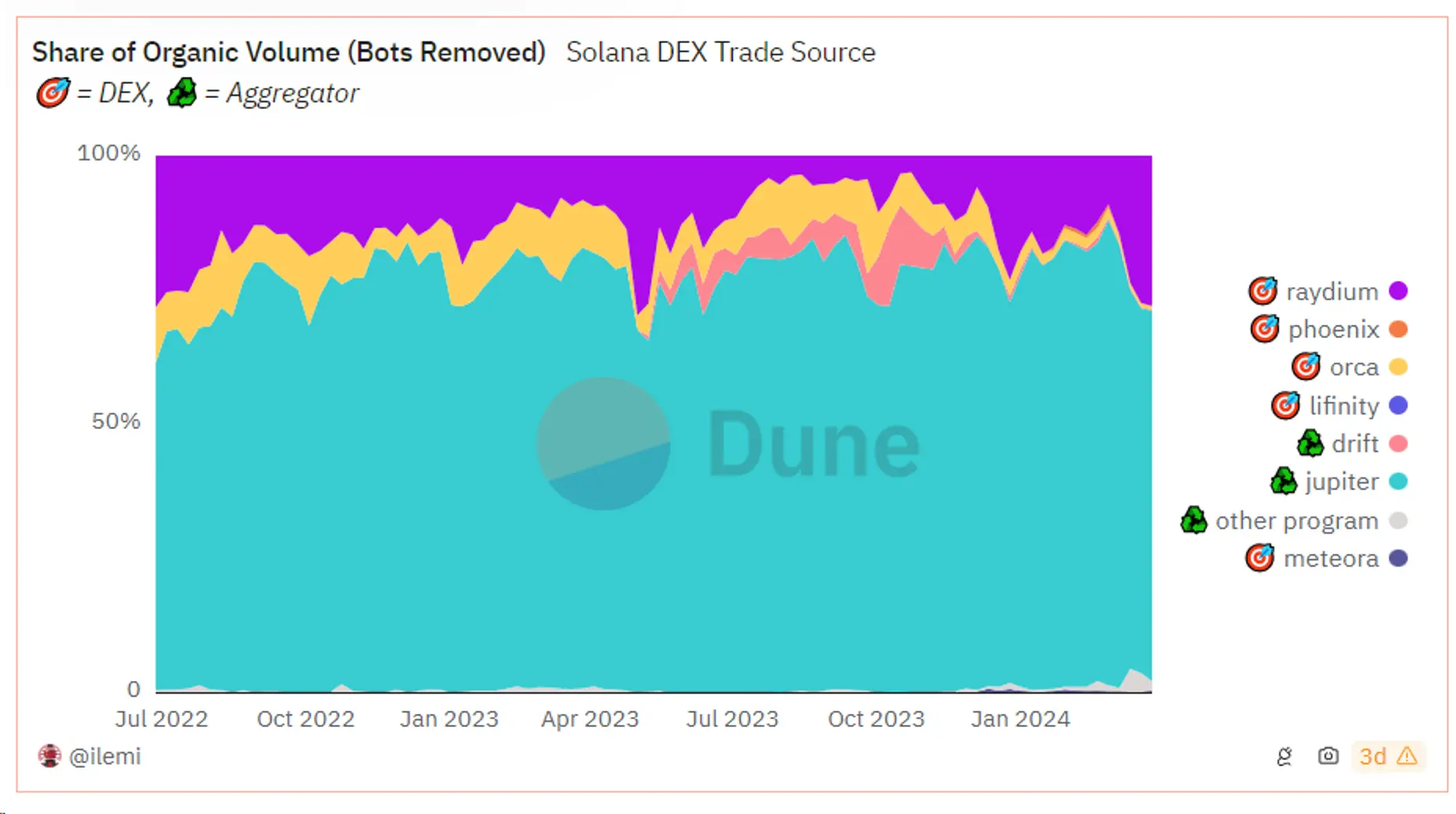

먼저, 솔라나 네트워크에서 목성은 거래량의 약 50%-60%, 유기적 거래량(트레이딩 봇 제외)의 80% 이상을 주도하고 있습니다. 이는 트레이더가 솔라나 생태계에 참여한다는 것을 의미합니다. 트레이딩을 사용하는 것 외에도 봇 외에도 대부분의 거래에는 Jupiter의 프런트 엔드와의 상호 작용이 필요합니다. Jupiter는 트레이딩 인프라로서의 지위와 대규모 고객 덕분에 솔라나 생태계에서 가장 중요한 프로토콜 중 하나가 되었습니다. 캡처 볼륨. 게다가 DEX 통합자로서 Jupiter는 실제로 1inch가 Ethereum보다 Solana 생태계에 훨씬 더 중요합니다. 왜냐하면 Solana는 본질적으로 유동성 통합자에 더 적합하고 거래를 여러 번 분할하면 더 높은 가스가 발생하기 때문입니다. 이미 높은 가스 요금을 부과하고 있는 이더리움에 높은 마찰을 가져왔고, 솔라나 사용자가 부담하는 비용은 여전히 매우 적습니다. 따라서 거래량 측면에서 Jupiter는 기본적으로 Uniswap과 동일하며 심지어 잠시 동안 이를 능가하기도 했습니다. 둘째, 솔라나 생태계의 유니스왑(Uniswap)이라 할 수 있으며, 다른 트레이딩 인프라보다 훨씬 높습니다.

2 기본 분석: Solana의 최고 DEX 수집기

Jupiter는 2021년 11월에 출시되었습니다. 이 제품은 기본적으로 거래 인프라와 LFG Launchpad의 두 부분으로 나눌 수 있으며, 거래 인프라에는 다음이 포함됩니다. 유동성 성적 집계, 지정가 주문, DCA(고정 투자 전략) 및 Perps 거래. 이 섹션에서는 Jupiter의 제품에 대해 간략하게 소개합니다.

2.1 유동성 집계

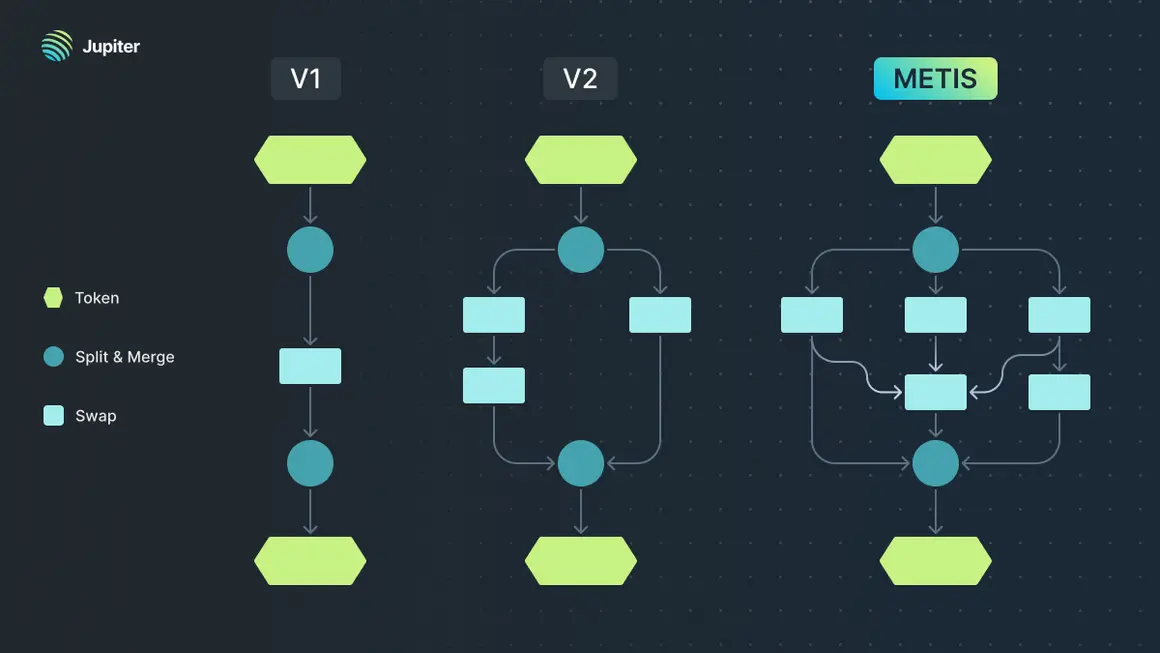

토큰 가격은 언제든지 빠르게 변합니다. 가장 좋은 거래는 항상 하나의 DEX에서 이루어지는 것은 아니지만, 유동성 수집자로서 Jupiter는 여러 DEX에서 거래가 결합될 수 있습니다. 인터넷상의 모든 주요 DEX 및 AMM 중에서 가장 유리한 가격 경로로 슬리피지 및 거래 수수료를 최소화하여 거래 프로세스를 보다 효율적이고 사용자 친화적으로 만들 수 있습니다. Aggregator의 작업 방식은 크게 멀티 홉 라우팅과 주문 분할로 나누어집니다. 멀티 홉은 중개 토큰 C(A-C-B)를 통해 A 토큰을 B 토큰으로 더 잘 교환하는 것입니다. 하나의 트랜잭션을 여러 트랜잭션으로 분할하고 다른 DEX에서 완료합니다.

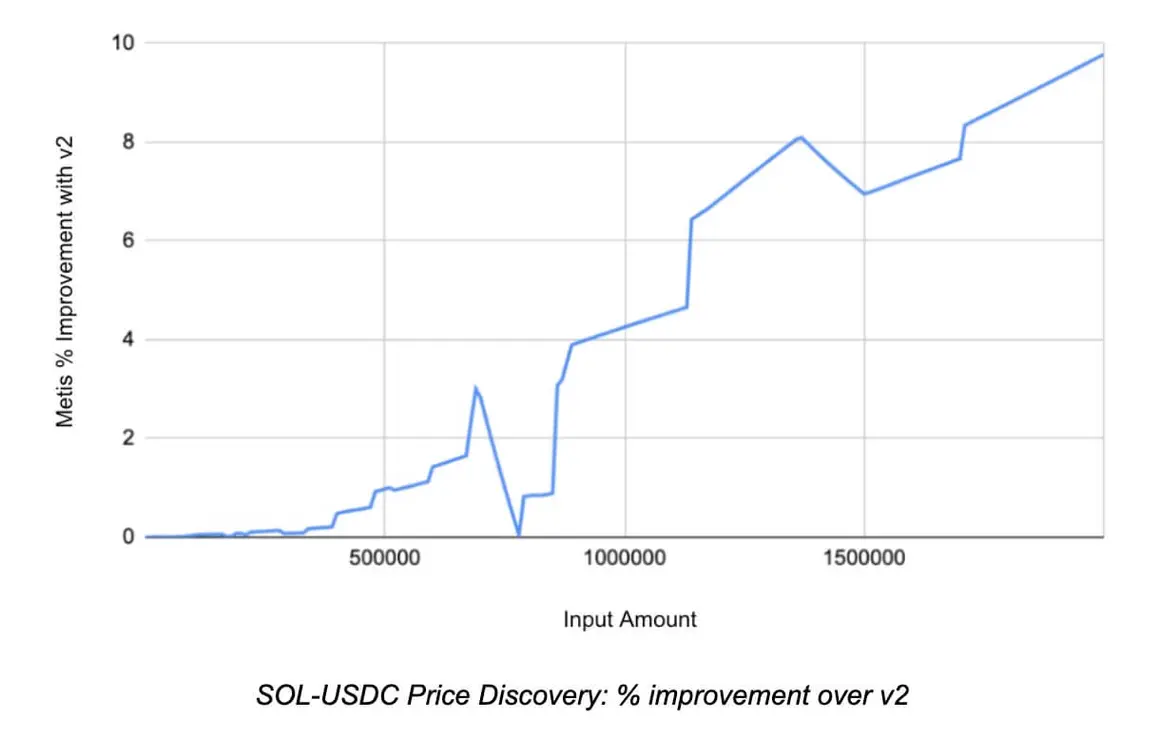

Jupiter는 현재 Solana의 빠른 블록 시간 내에 최적의 가격 라우팅을 제공하도록 설계된 Metis라는 라우팅 알고리즘을 사용합니다. V1 및 V2에 비해 Metis는 더 유연하고 복잡한 거래 경로를 제공하므로 더 나은 가격 발견이 가능합니다. 또한 Metis 알고리즘은 지원할 수 있는 DEX의 수를 늘렸으며 대규모 거래에서 더 강력한 인용 기능을 보여주었습니다. Jupiter 공식 데이터에 따르면 Metis의 인용 기능은 V2 엔진보다 평균 5.22% 더 높으며 개선 정도도 있습니다. 거래금액의 증가에 따라 급격하게 증가합니다.

현재 Jupiter Aggregator는 사용자에게 비용을 청구하지 않습니다. 주로 사용자 거래를 위한 프런트엔드 역할을 하며 솔라나 생태계에서 사용자의 관심과 트래픽을 유도하므로 Launchpad 비즈니스를 시작하는 데에도 매우 적합합니다. . 그러나 지난 솔라나 MEME 웨이브에서 트레이딩 프런트 엔드로서의 Jupiter의 지위는 트레이딩 봇의 영향을 받았습니다. 한편으로 트레이딩 봇은 보다 사용자 친화적인 운영 방법을 가지고 있으며 저격, 토큰을 갖추고 있습니다. 정보 쿼리 등 MEME 토큰을 위해 자연스럽게 탄생한 기능. 반면, Jupiter의 토큰 쌍 업데이트 속도는 MEME의 오프닝 러시 요구 사항을 충족할 수 없습니다. 토큰 쌍은 특정 유동성 및 기타 요구 사항이 충족된 후에만 Jupiter에 표시되어야 합니다.

2.2 지정가 주문

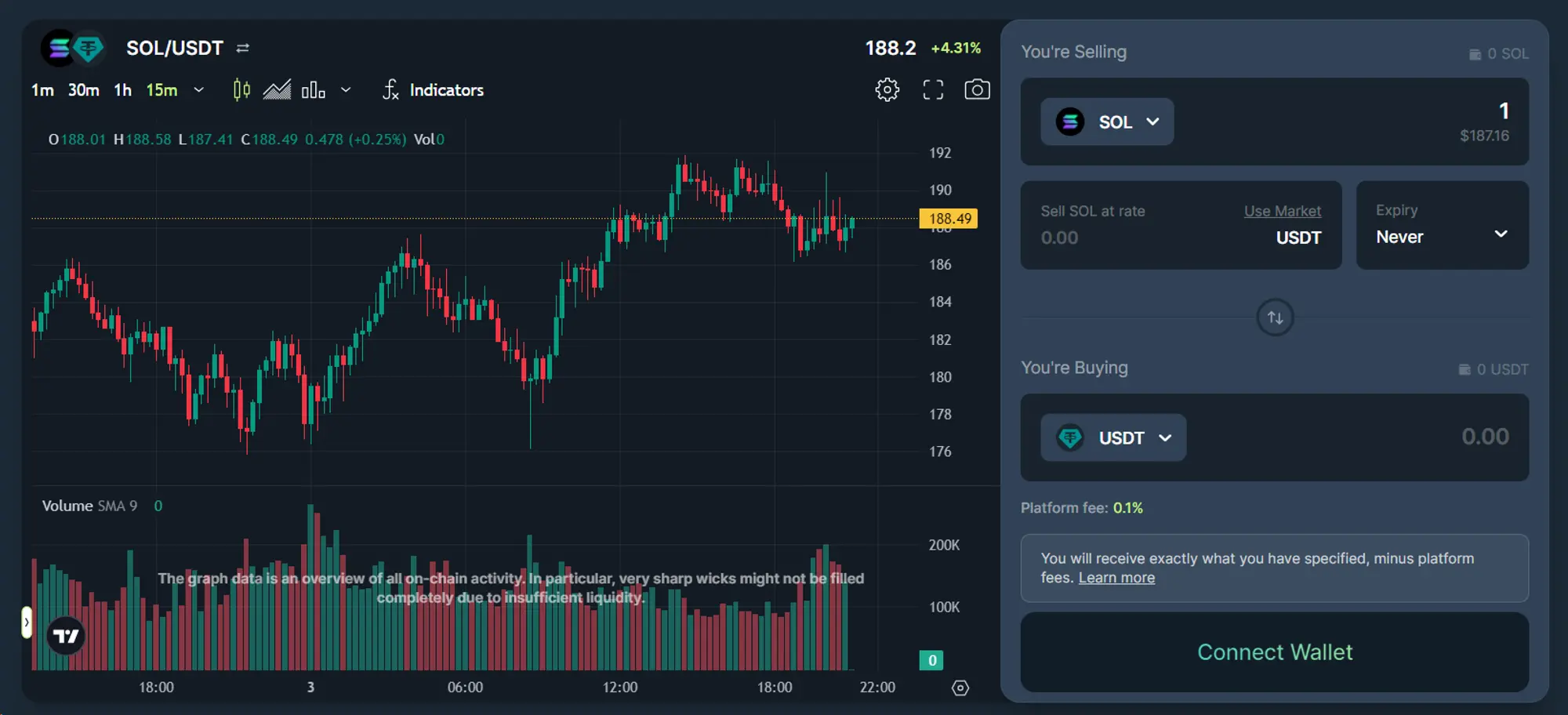

Jupiter는 사용자에게 지정가 주문 기능을 제공하여 사용자가 CEX와 같은 거래 경험을 가질 수 있도록 하고 체인의 급격한 가격 변화로 인한 미끄러짐 및 MEV와 같은 문제를 피할 수 있습니다. 다른 온체인 가격 지정가 주문 플랫폼과 유사하게 Jupiter 지정가 주문은 주문장 시스템이 아닙니다. 대신 Keeper는 Jupiter Price API를 사용하여 온체인 가격을 모니터링하고 가격이 지정된 기준에 도달하면 거래를 실행합니다. Jupiter의 유동성 집계 기능을 활용하면 지정가 주문은 Solana의 여러 유동성 쌍을 사용하여 거래를 완료할 수도 있습니다.

현재 Jupiter는 모든 토큰 쌍 간의 거래를 지원하며 실제로 CEX보다 더 편리한 거래 경험을 제공합니다. 동시에 Jupiter는 Birdeye 및 TradingView와 협력하여 온체인 가격 데이터를 제공하고 TradingView는 프런트 엔드에 통합되어 사용자에게 보다 편리한 차트 데이터 표시를 제공합니다. Jupiter는 현재 0.1%의 플랫폼 수수료를 부과하고 있습니다.

2.3 DCA

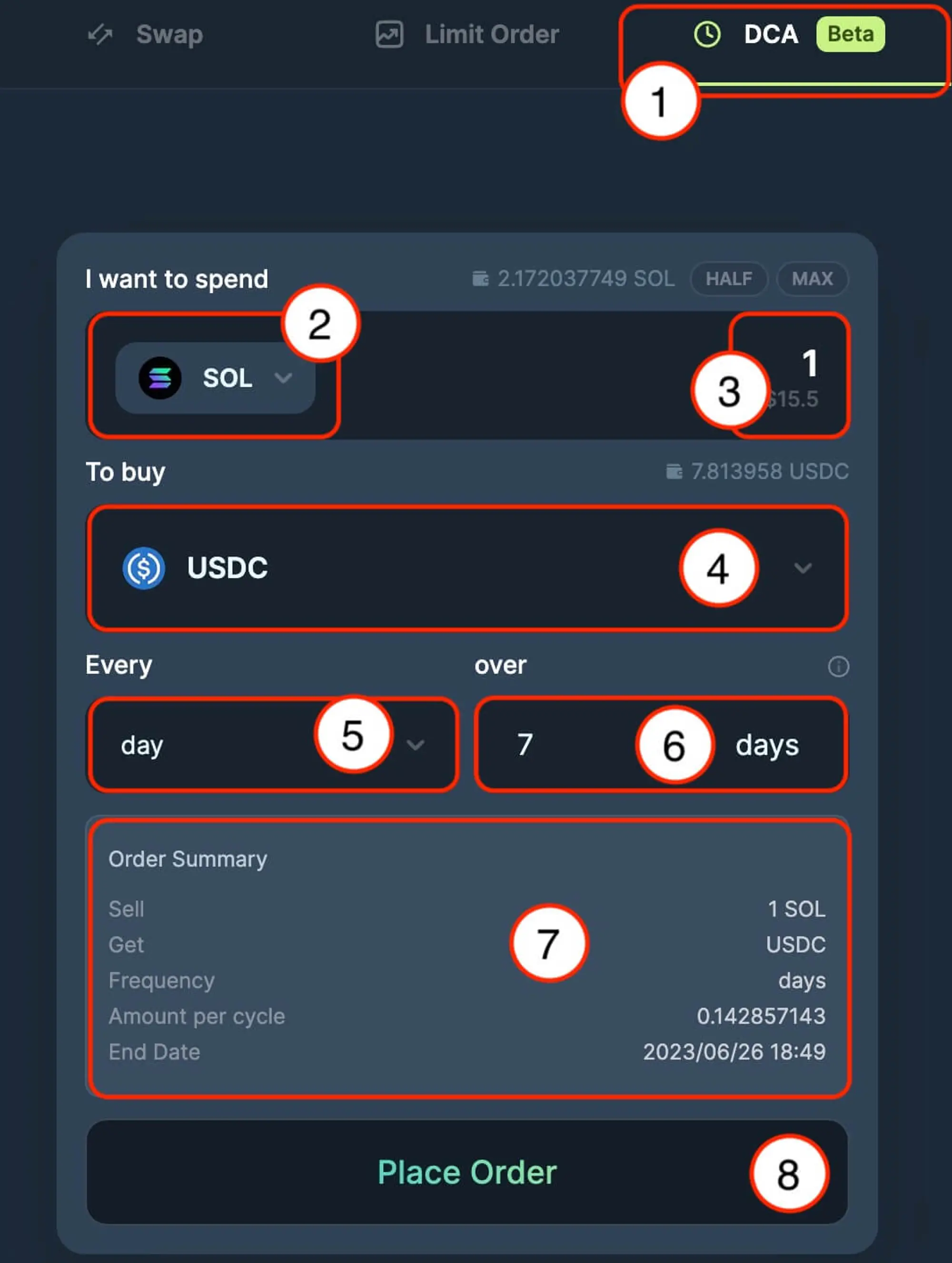

Jupiter DCA(Dollar Cost Averaging)는 사용자가 특정 기간 내에 정기적으로 솔라나 생태 토큰을 자동으로 구매하거나 판매할 수 있게 해주는 고정 투자 솔루션입니다. Jupiter DCA는 거래가 실행될 때마다 부과되는 0.1%의 플랫폼 수수료를 부과합니다. DCA 방식은 매수와 매도 모두에서 매우 중요한 기본 전략입니다. 고정 투자를 통해 칩을 축적하면 급격한 가격 변동을 피하고 일정 기간 내에 보다 안정적인 평균 비용 가격을 얻을 수 있습니다. DCA는 강세장 수익 중 매도 전략에도 적합합니다. 또한, 대규모 거래나 유동성이 좋지 않은 토큰의 경우 일정 기간 내에 자금을 계속 축적하여 가격 영향을 줄일 수 있습니다.

2.4 Perps 트레이딩

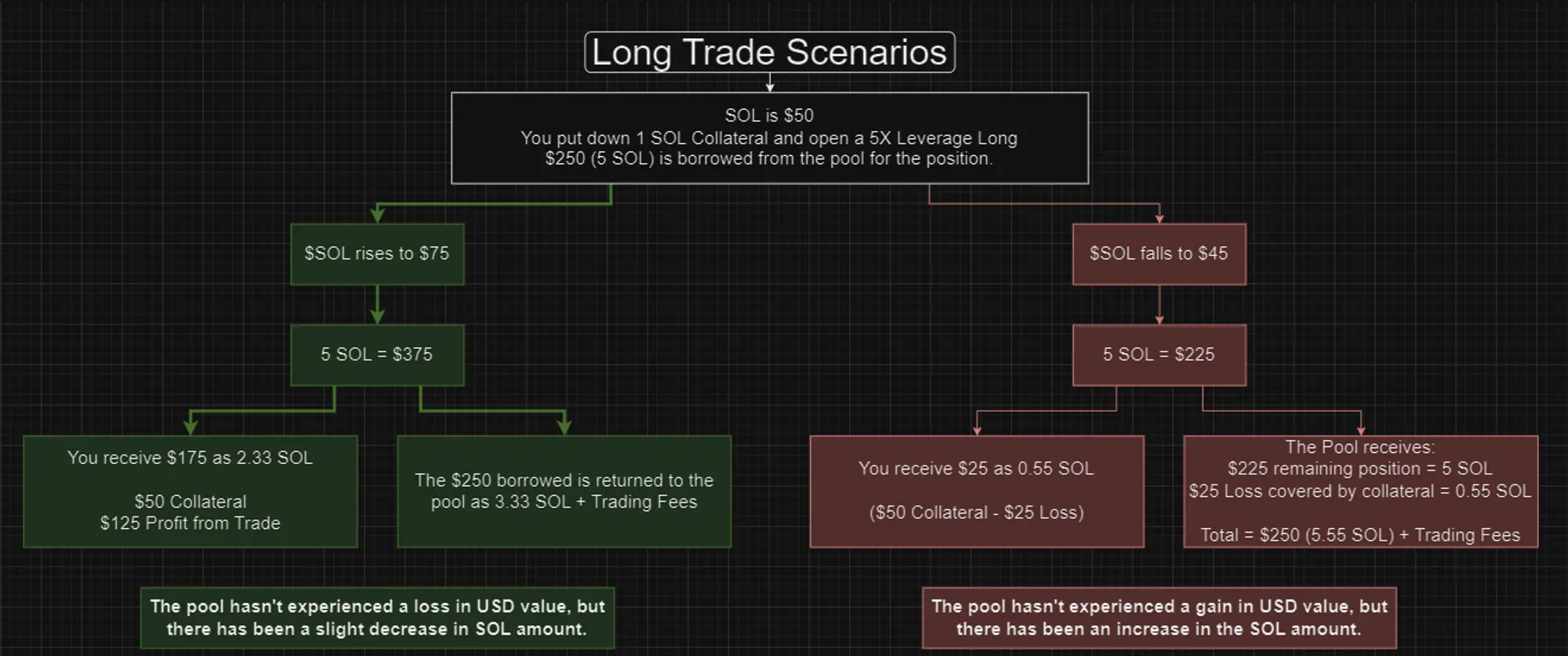

Perps 트레이딩은 LP에서 제공하는 유동성과 Pyth oracle에서 제공하는 가격 데이터를 기반으로 운영되며 현재 베타 테스트 단계입니다. Perps 거래의 운영 메커니즘은 GMX의 GLP 풀 모델과 유사합니다. 계약 거래자는 다양한 Solana 자산을 담보로 제공하고 1.1x-100x의 레버리지 배수를 선택하여 JLP 풀에서 관련 유동성을 빌려줍니다. SOL 매수인 경우 레버리지 비율에 따라 해당 금액의 SOL을 빌려야 하며, SOL 매도인 경우 스테이블 코인을 빌려야 합니다.) 거래자는 포지션을 종료한 후 이익을 얻거나 손실을 정산하고 반환합니다. 남은 토큰은 JLP 풀에 저장됩니다. SOL 롱의 경우 거래자가 이익을 얻으면 JLP 풀이 소유한 SOL의 수가 줄어들고 거래자의 이익은 JLP 풀에서 나옵니다.

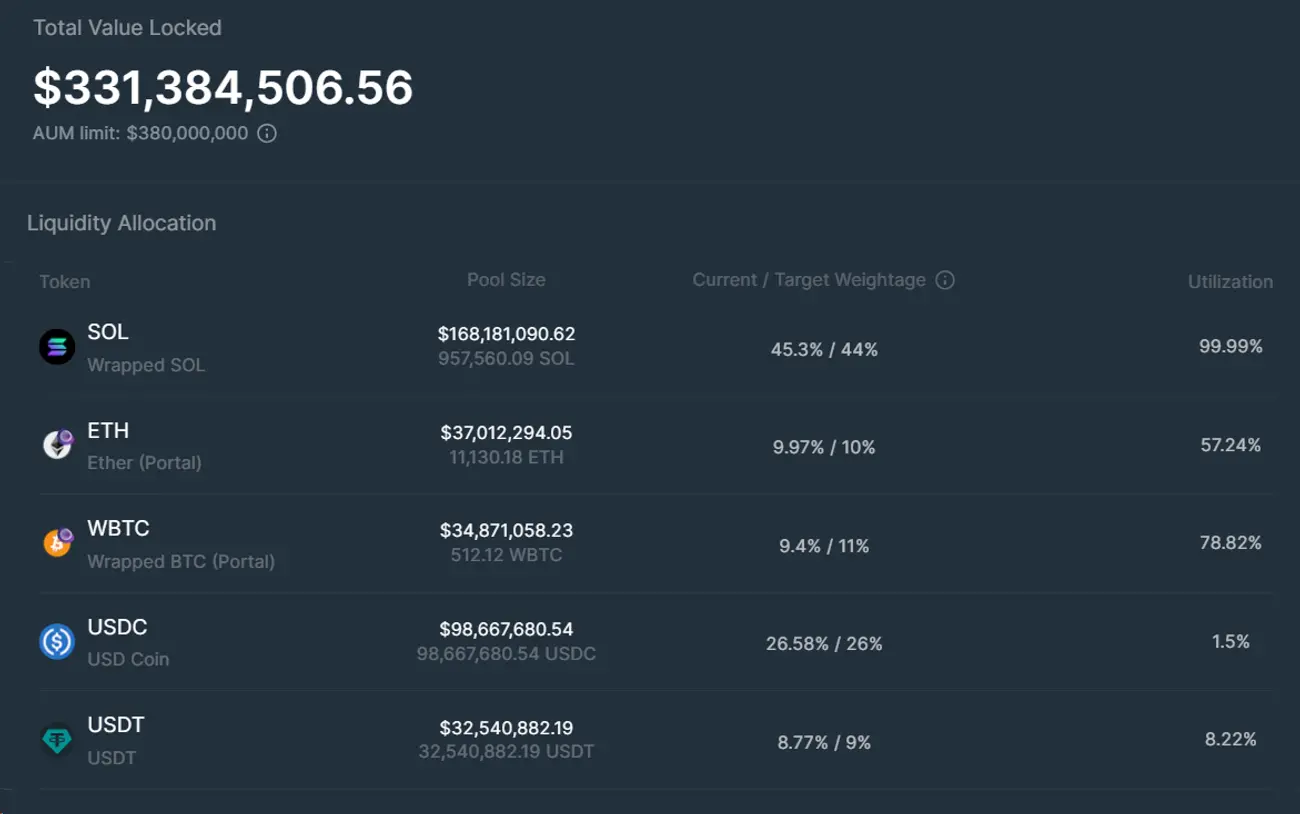

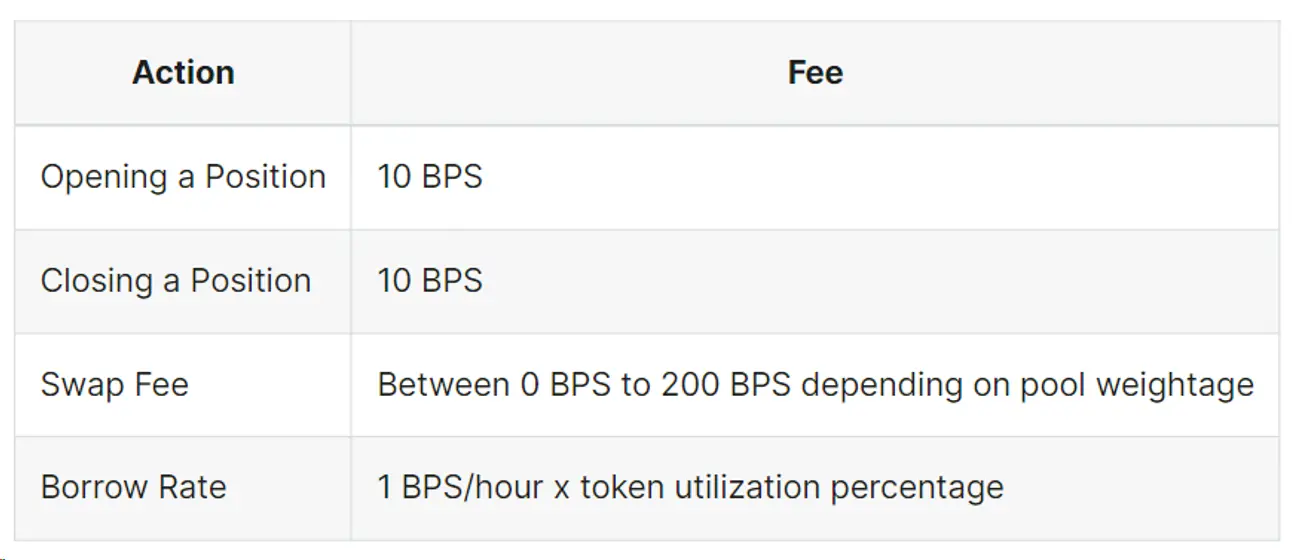

현재 JLP 풀은 SOL, ETH, WBTC, USDC, USDT의 5가지 자산을 지원합니다. JLP 풀은 포지션 개시 및 청산에 대한 거래 수수료와 차입에 대한 이자 수수료를 포함하여 거래소 수익의 70%를 받게 됩니다(관련 청구 기준은 아래 표에 나와 있습니다). JLP 풀의 현재 TVL은 $331,384,506.56이며, 해당 자산 비율은 아래 그림에 나와 있습니다.

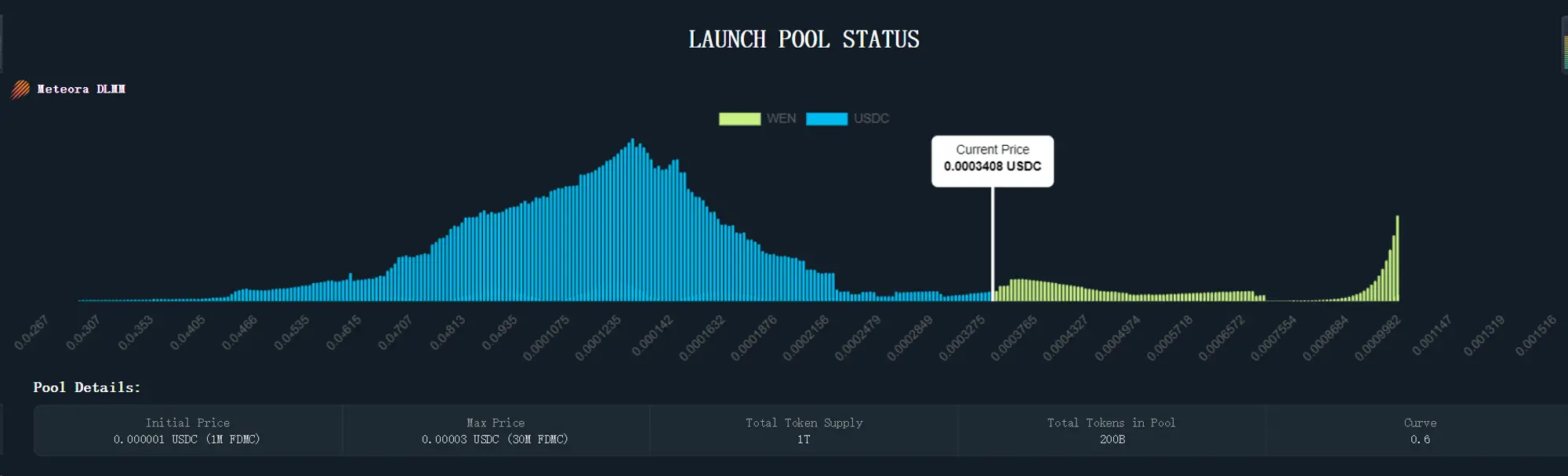

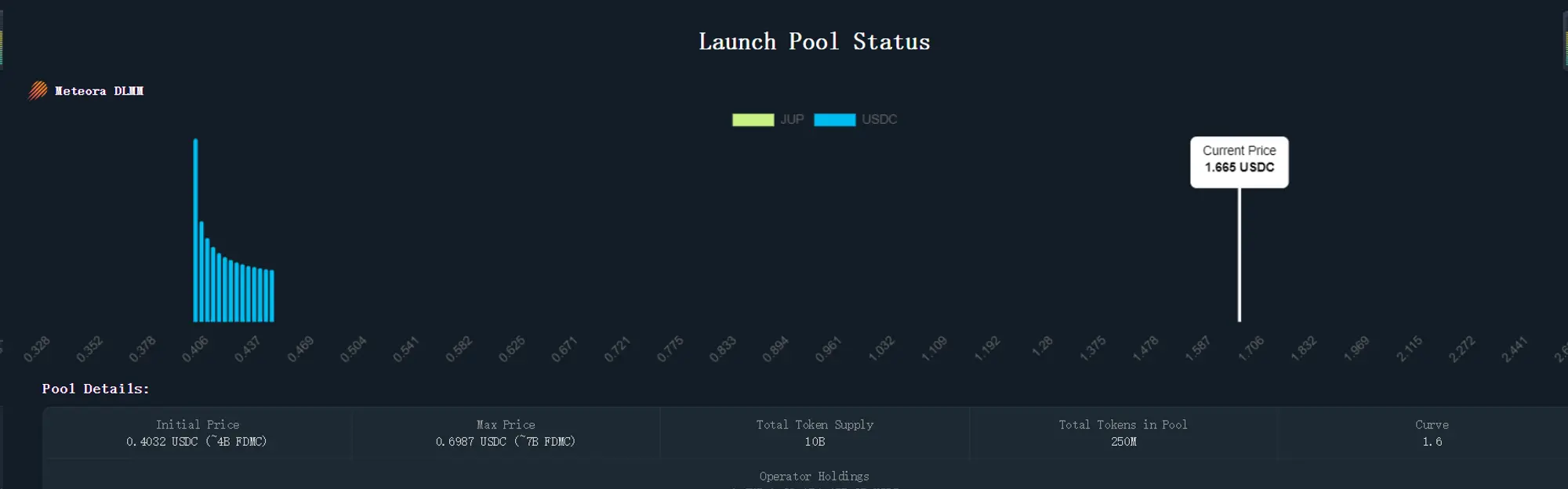

2.5 LFG Launchpad

Jupiter는 2024년 1월 Launchpad 베타 버전을 출시하고 JUP, WEN, ZEUS의 토큰 발행을 완료했습니다. Launchpad의 참여자는 크게 프로젝트 파티, JUP 커뮤니티, 토큰을 구매하는 사용자의 세 가지 범주로 나뉩니다.

프로젝트 측면의 경우, Jupiter는 솔라나의 가장 큰 트래픽 입구입니다. Jupiter를 런치패드로 선택하면 솔라나 생태계 사용자를 크게 확보할 수 있습니다. 동시에 Launchpad에 참여하는 프로젝트는 일정량의 토큰(보통 1개)을 제공해야 합니다. % 토큰) JUP 커뮤니티와 팀에 인센티브를 제공합니다.

JUP 커뮤니티 JUP를 소유하고 스테이킹한 유권자들은 투표를 통해 Jupiter에서 출시할 다음 프로젝트를 결정하고 그에 따른 보상을 받습니다. 투표 규칙에 따르면 많은 사용자는 해당 수의 투표권을 얻기 위해 특정 수의 JUP를 잠급니다. 투표에 대한 최소 토큰 요구 사항은 없지만 각 지갑은 1개의 프로젝트에만 투표할 수 있습니다. 토큰을 잠금 해제하는 데 30일이 소요됩니다. 잠금 해제 카운트다운 중에도 사용자는 투표할 수 있지만 그에 따라 투표권이 줄어듭니다. 투표 후 현재 Jupiter에서 출시될 두 프로젝트는 Zeus Network와 Sharky입니다. JUP 보유자의 경우 서약 및 투표를 선택하면 다음과 같은 혜택이 제공됩니다.

- Launchpad 프로젝트 에어드랍: 예를 들어 Zeus Network는 JUP 투표를 유도하기 위해 Jupiter LFG Launchpad 투표에 참여하는 181,889개 주소에 에어드랍을 발표했습니다.

- Jupiter 거버넌스 보상: 1억 JUP와 런치패드 수수료의 75%가 거버넌스 인센티브에 사용됩니다. 이번 분기 보상은 5천만 JUP입니다. 이번 분기의 런치패드 수수료는 나머지 5,000만 JUP로 다음 분기에 보상으로 사용됩니다. Launchpad의 수수료는 프로젝트가 JUP DAO에 지불하는 총 토큰 공급량의 0.75%입니다.

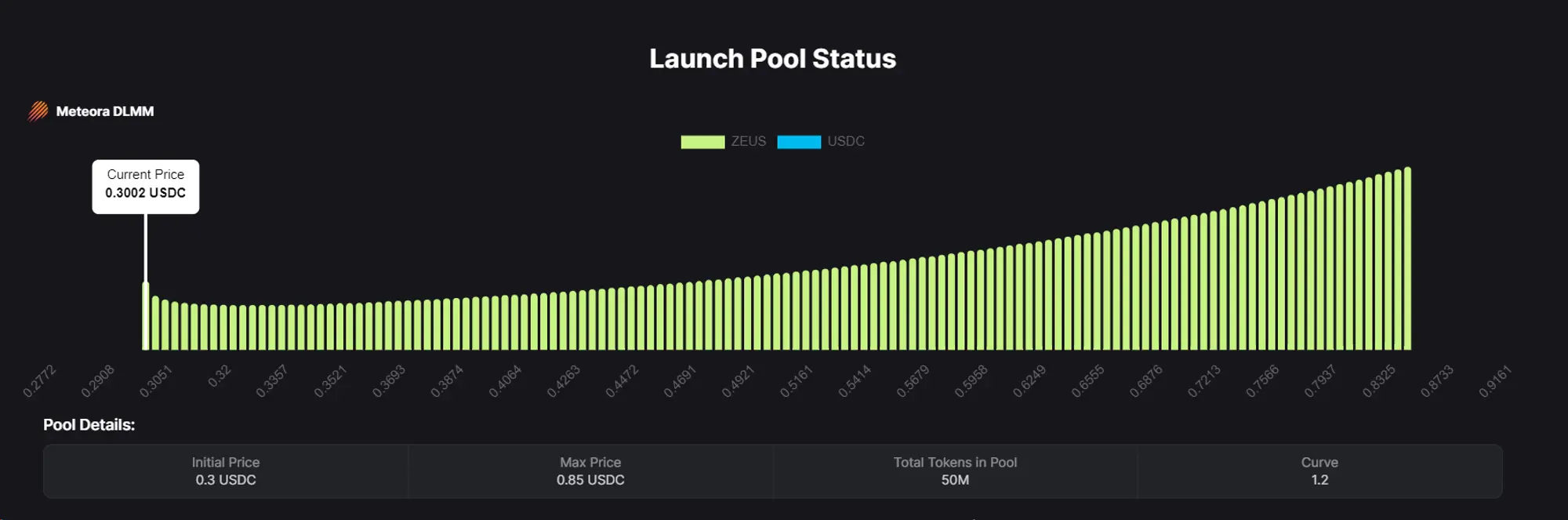

토큰 구매자를 위해 JUP Launchpad는 토큰 판매를 위해 DLMM(Dynamic Liquidity Market Maker) 모델을 사용합니다. DLMM 모델은 가격 범위를 여러 개별 가격 범위로 세분화하고, 사용자는 USDC 유동성을 제공하여 그 과정에서 토큰 판매를 완료합니다. 또한, 복잡한 메커니즘이 사용자에게 미치는 영향을 줄이기 위해 Jupiter는 여전히 DCA 및 지정가 주문 기능을 제공하여 사용자가 토큰 판매 기간 동안 적절한 전략에 따라 토큰 구매를 완료할 수 있도록 합니다.

Jupiter Launchpad의 첫 번째 비공식 프로젝트인 Zeus Network가 현재 판매 중입니다. Launchpad의 ZEUS 시작 가격 범위는 $0.3-$0.85이며 최고 가격은 $1.11이며 현재 가격은 $0.83입니다. (4월 11일 데이터) , 이 가격에서 JUP 유권자가 공유하는 총 에어드랍 가치는 $8,300,000(1% ZEUS)입니다. 또한 발행된 JUP 및 WEN에서는 대다수의 참가자가 3배 이상의 수입을 얻었습니다.

2.6 요약

위의 분석을 바탕으로 Jupiter의 제품 장점은 다음과 같습니다. 팔로우합니다 :

- Jupiter는 거래를 위한 완벽한 기본 도구 세트를 제공하여 탁월한 사용자 거래 경험을 제공합니다. **가장 기본적인 현물 및 Perps 거래부터 DCA 및 지정가 주문에 이르기까지 거의 모든 필수 기본 기능을 사용자에게 제공합니다. 유동성 집계 기능, DCA 및 지정가 주문도 더 넓은 유동성과 연결됩니다.

- 트레이딩 인프라에서 런치패드까지의 비즈니스 개발 방향은 합리적입니다. **트레이딩 인프라는 많은 수의 사용자를 확보하여 Jupiter를 솔라나의 트래픽 센터로 만들어 자연스럽게 런치패드의 요구를 충족시키고 다양한 거래 기능도 사용자에게 제공합니다. 참여 기회 토큰 판매는 임계값을 낮추고, Launchpad의 기능은 Jupiter를 Solana 생태계와 더욱 긴밀하게 통합하고 Jupiter의 인프라와 선두 위치를 강화하며 JUP의 토큰 권한을 강화합니다.

3 토큰 경제 및 자금 분석

3.1 토큰 경제 분석

Jupiter의 총 공급량은 100억이며 토큰 분배는 다음과 같습니다. Jupiter 팀이 50% 토큰을 관리하고 나머지 50 %는 커뮤니티에 배포됩니다.

그 중 팀에 속한 50% 토큰 중 20%는 팀원들에게 배분되지만, 배분은 2년이 지나야 시작되며, 20%는 전략적 예비금에 들어가 2019년에 저장됩니다. 4/7 Team Cold 다중서명 지갑에서 이 토큰은 최소 1년 동안 잠겨 있습니다. 유동성 이벤트가 발생하기 최소 6개월 전에 커뮤니티에 알려야 하며 나머지 10%의 JUP 토큰은 유동성 공급으로 사용됩니다. 지갑의 Team Hot Multisig에 보관됩니다.

커뮤니티에 할당된 50% 토큰 중 40%는 매년 1월 31일에 발생하는 4번의 별도 에어드랍을 통해 배포되고 나머지 10% 토큰은 보조금을 통해 커뮤니티 기여자에게 제공됩니다.

Genesis 발행에서는 별도의 10% 에어드롭(1B), Launchpad에 할당된 2억 5천만 개의 토큰, 마켓 메이커를 위한 대출로 5천만 개, 5000개를 포함하여 총 13.5B(13.5%)개의 토큰이 유통되었습니다. 유동성을 제공합니다.

따라서 토큰 공급 계획에 따르면 2025년 이전에는 JUP의 대규모 잠금 해제가 없습니다. 팀에 속한 토큰의 50%는 내년에 잠금 해제되지 않으며 잠금 해제에 대해서는 공지됩니다. 6개월 전에 커뮤니티에 알려주세요. 다음 대규모 잠금 해제는 2025년 1월 30일 1B 에어드롭에서 시작됩니다.

토큰 권한 부여 측면에서 현재 주요 용도는 거버넌스 인센티브 및 Launchpad 프로젝트 에어드롭을 얻기 위한 투표를 약속하는 것입니다. 2024년 4월 4일 현재 총 269,290,321개의 JUP가 약속에 참여했으며 이는 전체 토큰의 약 20%를 차지합니다. 현재 순환. 그러나 Jupiter의 설립자 Meow는 Reddit AMA에서 JUP 토큰이 실용성을 위해 설계되지 않았으며 JUP의 가격 상승이 실제 유용성보다는 가치에서 비롯될 것이라고 믿었다는 점은 주목할 가치가 있습니다.

3.2 자금 분석

JUP의 시가총액은 $2,101,677,968이고, FDV는 $15,567,984,945입니다(4월 11일 데이터). 내년에는 대규모 잠금 해제가 없으므로 시가총액은 보다 더 강력한 참조 중요성을 갖습니다. FDV.

JUP의 거래는 주로 Binance에 집중되어 있으며 OKX, Bybit 및 Gate가 그 뒤를 따릅니다. 바이낸스의 거래 데이터에 따르면 JUP는 오랫동안 0.5 정도의 가격을 유지해 왔으며 JUP의 집약적 비용 범위인 0.5~0.7의 가격에서 많은 손 교체를 완료하여 강력한 강자가 되었습니다. 지원, JUP 가격은 2개월 안착 후 최저 원가대를 돌파하기 시작했고, 이제 새로운 가격대에 진입했습니다.

4 경쟁 제품 분석: 솔라나의 가장 큰 레버리지 대상은 누구입니까?

Jupiter는 고유한 기능과 대규모 거래량 포착을 통해 솔라나 생태계에서 트랜잭션 통합자로서 독특한 위치에 있습니다. 현재 솔라나 생태계에는 Jupiter와 직접 경쟁할 수 있는 거래 프로토콜이 없습니다. 따라서 우리가 고려해야 할 것은 솔라나 생태계에서 레버리지 대상을 선택해야 한다면 JUP가 좋은 선택일까요?

솔라나 생태계를 활용하는 데에는 인프라(예: JUP), 선도적인 MEME(예: WIF), 기타 생태학적 프로젝트(예: AI, DePIN 프로젝트) 등 다양한 옵션이 있지만 카테고리별로 얻을 수 있는 혜택은 다릅니다. MEME는 더 강한 불확실성을 가지고 있는 반면, 다른 생태학적 프로젝트는 자체 내러티브와 더 큰 관계를 가지고 있습니다(예를 들어 RNDR은 솔라나 생태계의 성장보다는 AI 내러티브의 성장으로부터 이익을 얻을 것입니다). 따라서 솔라나와 가장 공감하는 프로젝트는 트랜잭션 인프라(Raydium/Orca/Jupiter), 유동성 스테이킹 프로토콜(Jito), 오라클(Pyth)과 같은 솔라나 생태계의 인프라 프로토콜입니다. 이러한 프로젝트와 비교할 때 Jupiter의 장점은 주로 다음과 같습니다.

- 기본 비즈니스 관점에서 Jupiter는 솔라나 생태계에서 더 많은 사용자와 트래픽을 포착합니다. 모든 비즈니스 중에서 사용자가 요구하는 가장 기본적인 비즈니스는 거래입니다. 특히 솔라나 생태계는 최근 미미코인을 핵심 수요로 삼으면서 거래의 중요성을 더욱 강화하고 있습니다. 솔라나 거래의 프론트 엔드에 대한 Jupiter의 독점에 따라 솔라나 생태계에 진입하는 사용자는 자연스럽게 Jupiter 사용자가 될 것입니다. Jupiter는 솔라나 생태계 사용자의 첫 번째 정거장이 될 것이며 솔라나 생태계와 가장 강력하고 직접적인 결합 관계를 갖게 될 것입니다. .또한 Solana 생태계의 가장 대표적인 것입니다.

- Jupiter의 런치패드 기능을 통해 JUP 보유자는 새로운 프로젝트에 대한 에어드랍 보상을 얻을 수 있지만 Raydium/Orca 및 Jito는 아직 이러한 측면을 보여주지 않았습니다. 경쟁력. 잠재적인 에어드랍을 포착할 수 있는 프로젝트는 Pyth이며, 여러 프로젝트에서 이미 Pyth 스테이커(예: Wormhole)에게 에어드랍 보상을 제공했습니다. Jupiter의 런치 보드의 발전 속도와 토큰 판매의 부 창출 효과에 계속해서 주의를 기울일 필요가 있습니다. Jupiter가 트래픽 이점을 활용하여 수많은 고품질 프로젝트를 유치하면 JUP 보유자는 더 높은 혜택을 받게 됩니다. 프로젝트의 가치를 더 많이 반환하고 포착합니다.

5 결론

Jupiter는 트레이딩 포털과 런치패드 기능을 갖춘 솔라나 생태계의 Uniswap이자 황금삽으로 많은 사람들에게 알려져 있으며, JUP도 BNB로 간주됩니다. 위의 분석을 바탕으로 Jupiter의 강세 이점은 다음과 같습니다.

- 완전한 거래 관련 제품 매트릭스를 구축하여 사용자의 거래 경험을 크게 향상시킵니다. Jupiter의 거래량은 빠르게 증가하여 Uniswap에 이어 두 번째로 큰 거래 인프라가 되었습니다.

- Jupiter가 포착한 강력한 트래픽과 사용자 그룹에 힘입어 Jupiter는 솔라나 생태계에서 새로운 프로젝트의 더 많은 가치를 포착하고 JUP 토큰 스테이커에게 수많은 새로운 프로젝트 에어드랍 보상을 제공하기 위해 Launchpad를 설립했습니다. 현재 출시된 몇몇 프로젝트는 좋은 가격 성과를 거두었습니다.

- 자금 측면에서 JUP 토큰은 향후 3분기 동안 대규모 잠금 해제 및 판매 압력에 직면하지 않을 것이며 칩 구조는 비교적 안정적입니다. 가격 대비 성능으로 볼 때 JUP는 최저 비용 범위에서 벗어나 새로운 성장 영역에 진입했습니다.

- 솔라나 생태계와 긴밀한 관계를 맺고 있는 목성은 솔라나의 레버리지 타겟이라고 볼 수 있습니다. 솔라나는 이 주기에서 이더리움만큼 중요한 퍼블릭 체인이자 생태계가 될 것입니다. 솔라나의 시장 가치가 새로운 최고치에 도달함에 따라 솔라나를 오래 보유하는 더 좋은 방법은 JUP를 증폭기로 선택하는 것일 수 있습니다.

목성의 위험에는 다음이 포함될 수 있습니다.

- Solana의 생태학적 성장은 예상과 다릅니다.

- 많은 수의 트레이딩 봇이나 기타 트레이딩 프런트엔드의 개선으로 인해 최초의 트레이딩 진입점인 Jupiter의 위치가 도전받게 될 것입니다.

- Jupiter Launchpad의 효과(프로젝트의 수량, 품질 및 부 창출 효과 포함)가 기대에 미치지 못했습니다.

위 내용은 Metrics Ventures 연구 보고서: 목성은 솔라나 투자를 위한 증폭기인가요?의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!