Eigenpie의 에어드랍 게임플레이, 메커니즘, 전망 및 수익 기대치

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWB앞으로

- 2024-02-04 10:25:071082검색

PHP 편집자 Apple은 이 기사에서 Eigenpie의 에어드랍 게임 플레이, 메커니즘, 전망 및 수익 기대치를 소개합니다. Eigenpie는 블록체인 기술을 기반으로 한 새로운 암호화폐 프로젝트로, 에어드롭 메커니즘이 많은 투자자들의 관심을 끌었습니다. 에어드랍을 통해 프로젝트는 특정 토큰을 보유한 사용자에게 무료 Eigenpie 토큰을 발행하여 커뮤니티 구축 및 사용자 참여를 촉진할 수 있습니다. 이 기사에서는 Eigenpie의 에어드랍 게임플레이와 메커니즘을 자세히 분석하고 향후 개발 전망에 대해 논의하며 수익 기대치에 대한 몇 가지 제안과 분석을 제공합니다. 아이겐파이 에어드랍 관련 콘텐츠를 좀 더 자세히 살펴보겠습니다!

이 스레드는 Eigenpie의 에어드랍 게임 플레이, 메커니즘, 전망 및 수익 기대치를 분석하여 수익을 명확하게 극대화하는 데 도움을 줍니다.

A. 에어드롭 게임 플레이

현재 stETH 및 기타 LST를 입금하여 세 가지 혜택을 받으세요:

Eigenpie 포인트, 총 에어드롭의 10%에 해당(Eigenlayer는 2월에 오픈) 5일) 입금 후)

Eigenpie는 전체 IDO 지분의 24%에 해당하며 3M FDV 낮은 가치 평가

입금된 LST의 기본 수익률(예: mETH APR은 7%입니다. 7%를 즐겨보세요);

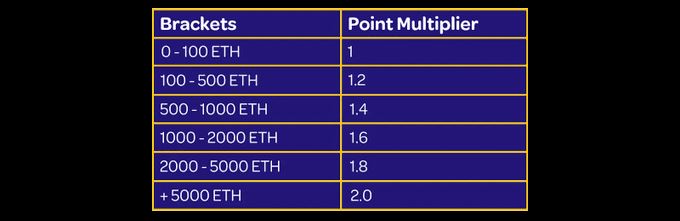

포인트는 팀 규모가 커질수록 최대 2배까지 증가하므로 함께 지내는 것이 좋습니다.

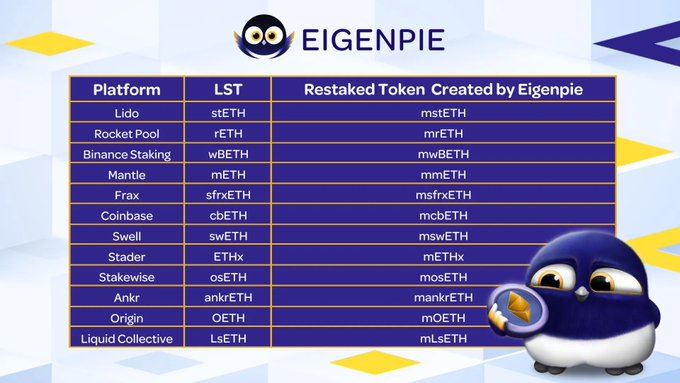

Eigenpie는 LRT(ILRT)를 격리하는 것이며, 각 LST는 위험을 격리하기 위해 해당 토큰을 보냅니다. 아래 표를 참조하세요.

Eigenpie는 LRT(ILRT)를 격리하는 것이며, 각 LST는 위험을 격리하기 위해 해당 토큰을 보냅니다. 아래 표를 참조하세요.

그래서 위험을 격리할 수 있는 Eigenpie의 ILRT가 있습니다.

그래서 위험을 격리할 수 있는 Eigenpie의 ILRT가 있습니다.

위험과 유동성을 분리하면 문제가 될까요? 사실, 네이티브 스테이킹을 지원하는 LRT에 비해 LST를 지원하는 LRT의 장점 중 하나는 기본 LST의 유동성을 최대한 활용할 수 있다는 것입니다. mrETH/rETH 및 mmETH/mETH와 같은 개별 쌍은 실제로 유동성을 자극하기 위해 LST 프로젝트 당사자와 협력하는 데 더 도움이 됩니다.

C. 전망

이 프로젝트의 장점은 무엇인가요? 결국 조금 늦게 출시된 것은 사실이지만 아직 채워지지 않은 수요의 공백이 있는 것은 사실입니다. Eigenlayer에 합류한 LST들은 LRT 내러티브에 참여하기를 열망하고 있으며 Eigenpie는 현재 최고의 솔루션이며 각 LST는 독립적인 회사를 가지고 있습니다. LRT는 다른 사람을 위한 웨딩복을 만드는 것에 대해 걱정할 필요가 없습니다. mETH처럼 금리가 더 높은 LST도 계속해서 장점을 발휘할 수 있다.

Mint의 mstETH는 언제 DEX에서 거래할 수 있나요? Pendle에 있을까요?

이를 홍보하려는 프로젝트 측의 의지와 능력이 크다는 것은 명백합니다. 다른 사람이 없으면 Magpie 산하의 Cakepie 및 Penpie와 같은 subDAO에 막대한 뇌물 수수 이익을 가져올 수 있습니다.

까치의 건축물에 대해 모르신다면 이전 트윗을 참고해주세요.

D. 수익 기대치

먼저 토큰 경제를 살펴보겠습니다.

IDO: 40%

인센티브 35%;

- Magpie Treasury: 15%(평소와 같이 판매되지 않음, 스테이킹 배당금은 vlMGP에 제공됨)

- 는 기본적으로 FairLaunch 작업입니다. 차이점은 현재 대부분의 Fairlaunch 화이트리스트에 더 많은 기본값이 있다는 점입니다. TVL 제공업체에 서명하세요. TVL 제공자에게 부여되는 권리는 다음과 같습니다.

- 총 금액의 10% 에어드롭

현재 LRT 이야기는 매우 뜨겁습니다. TVL이 700만 달러에 불과한 $RSTK의 mcap은 3,500만 달러, FDV는 1억 8,000만 달러이며, 기타 여러 프로젝트가 매우 높은 가치로 출시되었습니다.

Eigenpie의 최종 TVL은 RSTK보다 훨씬 높을 가능성이 높습니다. $RSTK의 FDV를 기준으로 벤치마킹하면 TVL 제공자의 총 이익도 10%*180+60%*40%*(180-3)에 도달할 수 있습니다. = 6천만 달러. 통화가 2개월 후에 발행되고 평균 TVL이 $200M라고 가정하면 (60/2)/200*12= 180% APR에 도달할 수도 있습니다. 여기에는 기본 Eigenlayer 포인트 수입이 포함되지 않습니다. 첫 15일 동안 조기 제공업체 참여 시 포인트가 2배 증가합니다.

지금까지 까치의 subDAO IDO 성장률을 살펴보겠습니다.

Penpie, IDO 3M FDV, 14배

이번에는 더 큰 시장으로 LRT 트랙에 진입하기 위해 3M FDV를 꺼냈을 뿐만 아니라 TVL 제공업체에 제공되는 에어드랍과 IDO 지분이 과거 PNP의 몇 배에 달할지 궁금합니다. 복제되거나 심지어 능가될 수도 있습니다.

요약

더 큰 성장을 위해서는 에어드롭을 그룹화해야 합니다.

각 LST의 위험을 격리하는 특수 메커니즘은

펜들/팬케이크 자원이 축적된다는 것입니다. Magpie는 개발을 가속화하는 데 최대한 활용될 수 있습니다.

대부분의 권리와 이익은 IDO 할당량이 투명한 TVL 제공업체인 Fairlaunch에 부여됩니다.

위 내용은 Eigenpie의 에어드랍 게임플레이, 메커니즘, 전망 및 수익 기대치의 상세 내용입니다. 자세한 내용은 PHP 중국어 웹사이트의 기타 관련 기사를 참조하세요!