流動性の再仮説はどれくらいの流動性をもたらすことができるでしょうか?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWB転載

- 2024-04-15 08:00:011410ブラウズ

原題:「How Liquid Are Liquid Restake Tokens?」

原著者: Kairos Research

原文編集: Ladyfinger、Blockbeats

編集者注:

EigenLabs が新たに開始したデータ可用性 AVS、EigenDA は、メインネットにおける再ステーキング時代の始まりを表しています。この記事は、流動性再担保トークン(LRT)の包括的な分析を提供し、DeFiエコシステムへの統合と従来のステーキングトークンとの比較を探ることを目的としています。私たちは、市場の流動性の現状と、今後の融資市場における潜在的な機会と課題に特に注意を払いました。このレポートを通じて、読者はこの新興市場を明確に理解し、LRT が世界規模でのステーキングおよび再ステーキング戦略にどのような影響を与えるかを理解することができます。

EigenLayer の最初の AVS がメインネットに登場

最近、EigenLabs がデータ可用性 AVS をリリースし、EigenDA が正式にメインネットに登場しました。これは再ステーキング時代の始まりを表しています。 EigenLayer 市場にはまだ長い道のりがありますが、1 つの傾向はすでに非常に明確です。それは、流動性再ステーキング トークン (LRT) が再ステーキングの主な手段になるということです。 EigenLayer のステーキング全体の 73% 以上が LRT 経由ですが、これらの資産の流動性はどの程度なのでしょうか?このレポートでは、この問題を掘り下げ、EigenLayer の全体的な詳細について説明します。

EigenLayer と LRT の紹介

EigenLayer は、暗号経済学の独自の新しい概念「再プレッジ」を通じて、イーサリアムのコンセンサス層で ETH を再利用できるようにします。 ETH は、ネイティブ ETH を使用する方法と、リキッド ステーキング トークン (LST) を使用する方法の 2 つの主な方法で、EigenLayer に再ステーキングできます。 ETH の再ステーキングは、アクティブ検証サービス (AVS) と呼ばれる追加のアプリケーションをサポートするために使用され、これにより再ステーキング者は追加のステーキング報酬を獲得できるようになります。

ユーザーがステーキングと再ステーキングに関して抱く主な懸念は、ETH のステーキングの機会費用です。ネイティブ ETH ステーキングの場合、この問題は流動性ステーキング トークン (LST) によって解決されています。LST は、誰かがステーキングした ETH の量を表す流動性受け取りトークンと考えることができます。イーサリアムのLST市場は現在約486億5,000万ドルで、現在最大のDeFi分野となっている。現在、LST はステークされたイーサ全体の約 44% を占めており、再ステークの人気が高まり続ける中、流動性再ステーキング トークン (LRT) 業界も同様の成長パターンをたどる、おそらくはより積極的に成長すると予想されます。

LRT と LST はいくつかの類似した特徴を共有していますが、それらは大きく異なる使命を持っています。すべての LST の最終目標は本質的に同じで、ユーザーの ETH をステークし、流動性レシート トークンを提供することです。ただし、LRT の最終目標は、一部の AVS をサポートする 1 つ以上の事業者にユーザー共有を委任することです。各オペレータが委任された共有をこれらの異なる AVS にどのように割り当てるかは、個々のオペレータ次第です。したがって、LRT がシェアを委託するオペレーターは、ETH の再ステーキングの全体的な活動、運用パフォーマンス、セキュリティに大きな影響を与えます。最後に、削減のリスクは提供されるサービスによって異なる可能性があるため、各事業者がサポートする固有の AVS に対して適切なリスク評価が実施されていることを確認する必要もあります。ほとんどのアクティブ検証サービス (AVS) はリスクをほとんど軽減せずに開始されることに注意することが重要ですが、時間が経ち、ステーキング市場がよりオープンで許可が必要なくなるにつれて、これらの保護は徐々に削除されることになります。

ただし、さまざまな構造的リスクにもかかわらず、LRTは、DeFiの生産性担保として使用したり、引き出し期間を緩和するために使用できる流動性の受領トークンを提供することで、再担保資本の機会費用を削減します。 LRT の主な利点は従来の撤退期間 (EigenLayer では 7 日間) を回避できることであるため、この最後の点は特に重要です。このような LRT の基本原則を踏まえると、再仮説化への参入障壁は低いものの、撤退障壁は高く、LRT の流動性が生命線となるため、必然的に純売上高の圧力に直面すると予想されます。

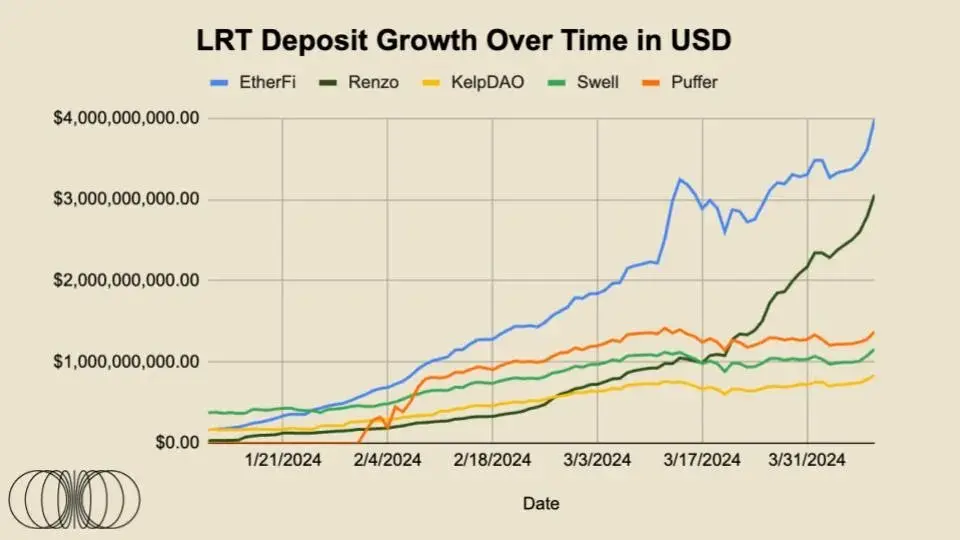

したがって、EigenLayer の TVL が上昇し続けるにつれて、何がプロトコルの成長を促進しているのか、そしてこれらの力が今後数か月間で流入/流出にどのような影響を与えるかを理解することが重要です。この記事の執筆時点では、EigenLayer の全入金の 73% が流動性再担保トークン (LRT) 経由で行われています。背景を説明すると、2023 年 12 月 1 日時点で、LRT には約 7,174 万ドルの預金がありました。現在、2024 年 4 月 9 日、その額は約 100 億ドルにまで成長し、4 か月足らずで 13,800% 以上増加しました。ただし、EigenLayer の再仮説デポジットの成長において LRT が引き続き支配的であるため、考慮すべき重要な要素がいくつかあります。

すべての LRT が同じ基礎資産で構成されているわけではありません。 AVSに対するLRTのシェア義務は長期的には変わるだろうが、短期的にはそれほど変わらないだろう。最も重要なことは、LRT によってモビリティ特性が大きく異なることです。

流動性が LRT の最も重要な利点であることを考慮して、このレポートの大部分は最後の点に焦点を当てます。

現在、EigenLayer 預金の強気のケースは主に、Eigen ポイントの投機的な性質によって動機付けられており、これが潜在的な EIGEN トークンの何らかのエアドロップ配布に変換されると想定できます。現在、ライブの AVS 特典はありません。つまり、現時点では、これらの LRT に追加の増分特典はありません。 133 億 5,000 万ドルを超える TVL を推進し、維持するために、AVS 市場は当然のことながら、再仮説作成者が要求する増分収益と AVS がセキュリティに対して支払ってもよい価格との間のバランスを見つけなければなりません。

LRT 預金者にとって、EtherFi は ETHFI ガバナンス トークンのエアドロップで大成功を収め、現時点で完全希薄化後の評価額は約 60 億ドルとなっています。上記のすべての要因を組み合わせると、EIGEN やその他の予想される LRT エアドロップのリリース後に、再ステーキングのために一部の資金が徐々に流出する可能性がますます高まっています。

しかし、妥当な収益という点では、ユーザーは、EigenLayer が関与しないイーサリアム エコシステム内でより高い収益を見つけるのは難しいでしょう。イーサリアムのエコシステム内には、興味深い収益機会がいくつかあります。たとえば、Ethena は、担保された ETH によって裏付けられ、ETH 先物でヘッジされている合成ステーブルコインです。このプロトコルは現在、sUSDe 製品で約 30% の年率利回りを提供しています。さらに、ユーザーが相互運用性や新しいチェーンへの橋渡しに慣れてくると、収益を求めるユーザーが他のところに目を向ける可能性があり、イーサリアムからの大規模な資本流出を引き起こす可能性があります。

それにもかかわらず、再ステークホルダーへのEIGENトークンのエアドロップの可能性とプライベート市場での9桁の高い評価額を超える増分ステーキング利回りイベントは発生しないと想定するのが合理的であると考えています。大規模、青-チップ AVS は、再利害関係者にトークンを発行することもあります。したがって、これらのイベントの後、一定の割合のETHが引き出しを通じてEigenLayer預金契約から流出すると仮定するのが合理的です。

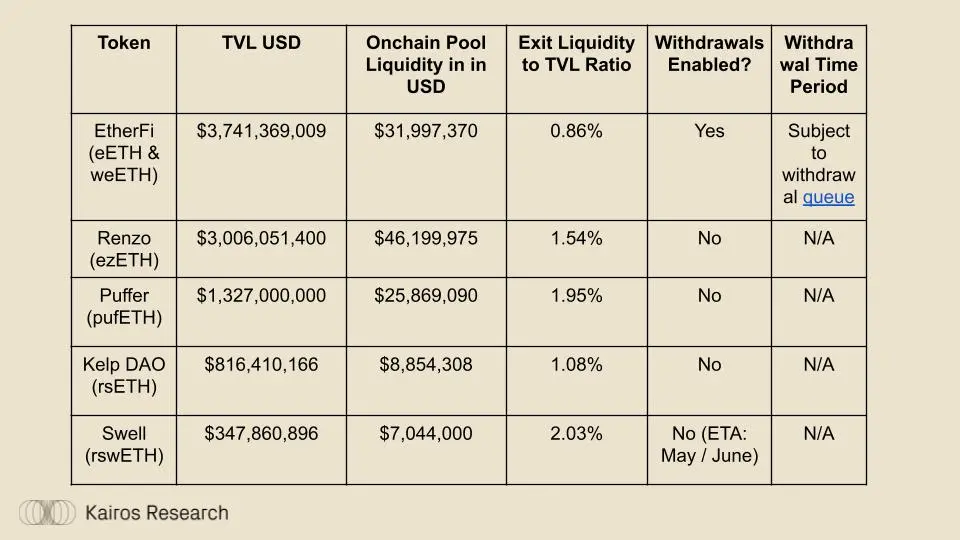

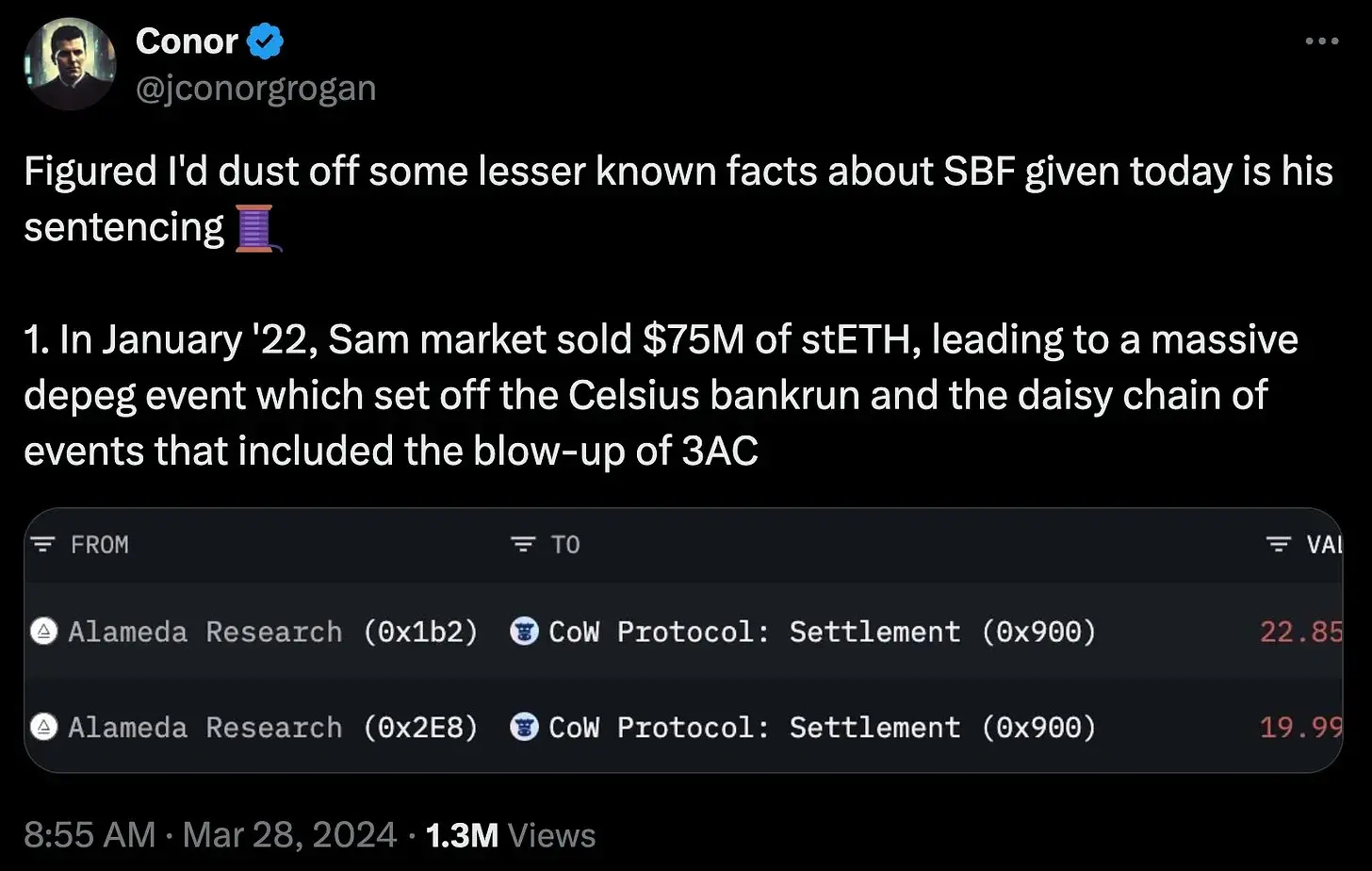

EigenLayer の出金には 7 日間のクーリングオフ期間があり、資金の大部分が LRT 経由で再宣伝されることを考慮すると、最も早い撤退ルートは LRT を ETH に交換することになります。しかし、これらの異なる LRT の流動性特性は大きく異なり、多くの LRT は市場価格で大規模な撤退を行うことができません。さらに、執筆時点では、EtherFi は引き出しを可能にする唯一の LRT プロバイダーです。

LRT が原資産よりも低い価格で取引されると、再ステーキングプロトコルで苦痛な裁定サイクルが発生する可能性があります。LRT が原資産の 90% で取引されると想像してください。マーケットメーカーの裁定取引者がこの LRT を購入するために介入する可能性があります。は償還プロセスを進め、ETH価格をヘッジしながら約11.1%の利益を得ることを期待しています。需要と供給の観点から見ると、売り手は 7 日間の撤退の列を避ける可能性があるため、LRT は純売上高の圧力にさらされる可能性が高くなります。一方、再ステークを希望するユーザーはすぐに ETH を預け入れることができ、公開市場から LRT を購入しても、すでに所有しているステーキング済みの ETH にはほとんどメリットがありません。

データ追跡

今月のレポートのデータ部分は、以下から始まり、LRT の成長、導入、流動性の状況に加えて、取り上げるべきだと思われる注目すべきニュースを追跡します。

トップ 5 の LRT の概要と成長:

LRT の流動性と総量

LST と LRT によるステーキングの比較 従来のステーキングにはいくつかの特徴がありますしかし、LRT 自体が非流動性であれば、これらの利点はほぼ完全に損なわれてしまいます。流動性とは、「市場価格に影響を与えることなく、資産を迅速に現金に変換できる効率または容易さ」を指します。 LRT 発行者が大規模保有者に十分なオンチェーン流動性を提供し、ほぼ 1:1 の価値で受領トークンを償還できるようにすることが重要です。

既存の各 LRT は非常にユニークな流動性特性を持っています。これらの状況はいくつかの理由で続くと予想されます:

1. 一部のプロトコルは、投資家やユーザーが LRT に流動性を提供できるよう初期段階で幸運である可能性があります。

2。助成金、トークン発行、オンチェーン贈収賄システム、または「ポイント」などのイベントの予測を通じて流動性を促進する方法;

3. 一部のプロトコルには、より複雑で集中化された流動性プロバイダーがあり、LRT を原資産に近づけて固定しますが、全体的な USD の流動性は低くなります。集中流動性は狭い価格範囲内でのみ機能し、選択した範囲外の価格変動は価格に大きな影響を与えることに注意してください。

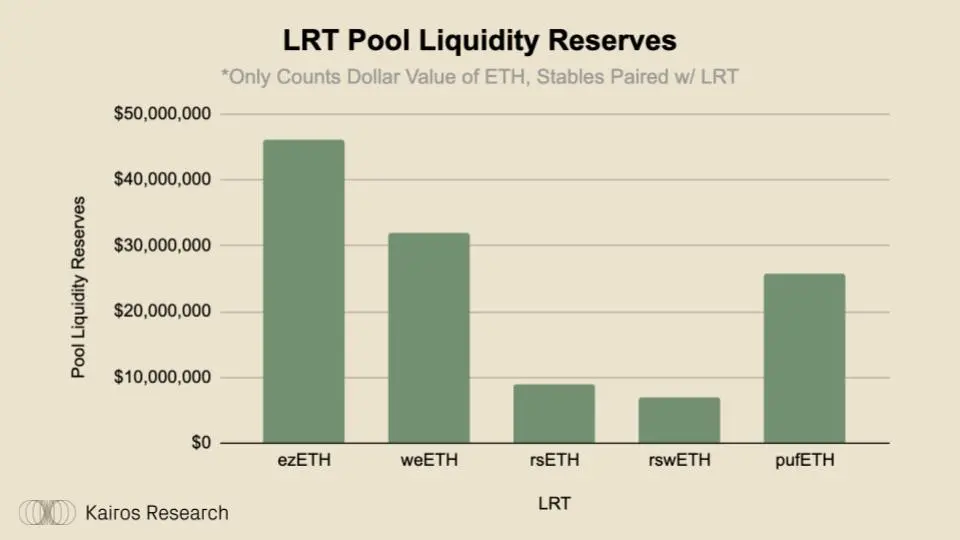

ここでは、イーサリアムメインネット (+ Arbitrum) の上位 5 つの LRT のオンチェーンプール流動性の非常に簡単な内訳を示します。出口流動性とは、LRT 流動性プールの現金に近い部分の USD 価値を指します。

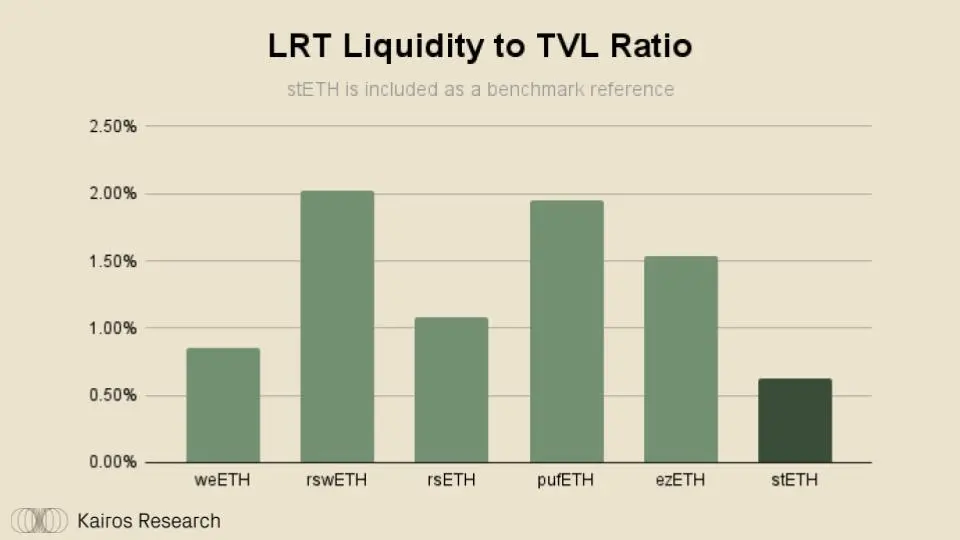

Curve、Balancer、Uniswap のプラットフォームでは、5 つの最大の LRT グループが 1.36 億を超える準備完了プールの流動性を持っています。これは、考慮すると驚くべきことです。再仮説産業の新たな性質。ただし、各 LRT の流動性をより明確に示すために、各資産に流動性/時価総額の比率を適用します。

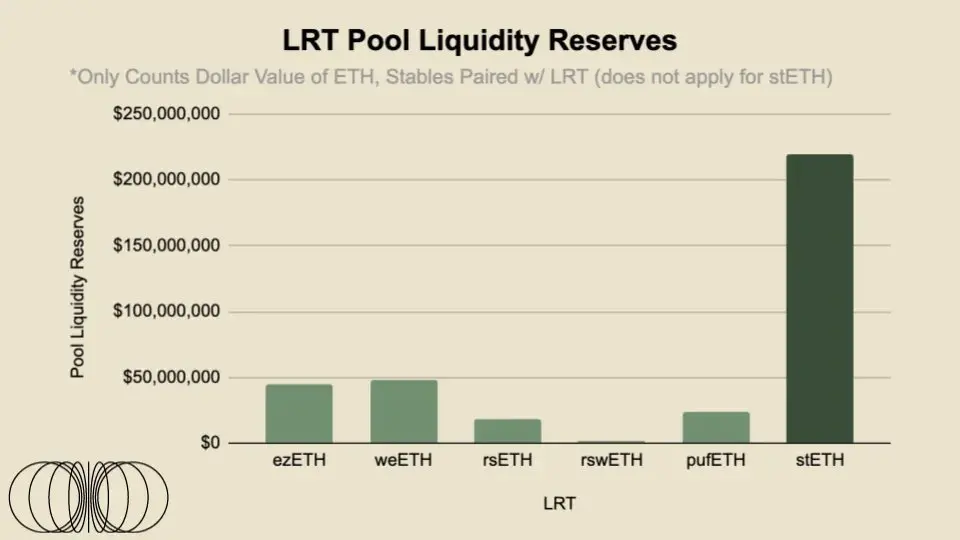

トップリキッドステーキングトークンであるstETHと比較すると、LRTの流動性比率はそれほど心配する必要はありません。ただし、再ステーキングに伴う追加のリスク層と、Eigenlayer のプラス 7 日間の出金サイクルがイーサリアムのアンステーキングキューを超えているという事実を考慮すると、LRT の流動性は LST の流動性よりも重要である可能性があります。さらに、stETH は、プロの高頻度取引会社によって管理されるオーダーブックを備えた、いくつかの大規模な集中取引所で取引されています。これは、stETH がオンチェーンで見られるものよりもはるかに高い流動性を持っていることを意味します。たとえば、OKX と Bybit では、オーダーブックの流動性の ±2% が 200 万ドルを超えます。

したがって、LRT は集中取引所と連携して統合を強化し、これらの集中取引所で流動性プロバイダーであることのリスクとメリットについてマーケットメーカーに教育することもできます。

LRT のデータ

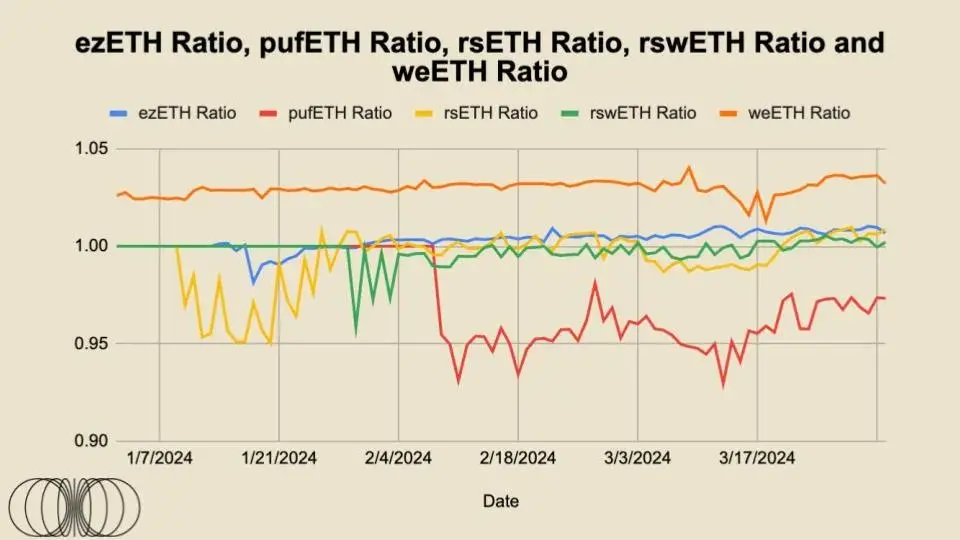

上の図に示すように、rsETH、rswETH、ezETH はすべて、ETH と 1:1 ベースで比較的密接に取引されています。わずかなプレミアム。その性質上、将来的にはすべて「プレミアム」で取引されるはずだ。これらは stETH とは異なり、非ベーストークンであるため、ステーキング報酬が自動的に複合され、これがトークン価格に反映されます。これが、現在 1 wstETH が約 1.16 ETH で取引されている理由です。理論的には、これらのトークンの「公正価値」は、時間*賭けの報酬要因により時間の経過とともに増加し続け、これらのトークンの公正価値の増加に反映されるはずです。

これらの LRT のアンカリングは、基本的に市場参加者がプロジェクト全体に対して持つ信頼の度合いを表しており、参加者が投入した賭け金や、LRT を取引する裁定取引者の意欲に直接影響されるため、非常に重要です。トークンを維持するためのプレミアムと割引 「公正価値」で取引する意欲の影響。

最も流動性の高い 2 つの LRT、ezETH と weETH の取引状況から、取引価格は時間の経過とともに比較的安定しており、公正価値とほぼ一致していることがわかります。 。 EtherFiがweETHの公正価値からわずかに逸脱したのは、日和見的な農家がトークンを交換し、当然のことながら他の市場参加者がこの割引裁定取引に介入したため、ガバナンストークンの立ち上げに主に起因している可能性がある。 Renzo がガバナンス トークンを開始すると、同様のイベントが発生することが予想されます。

KelpDAO の rsETH は、発売当初は公正価値よりも割引価格で取引されましたが、その後ゆっくりと、しかし着実に等価に戻りました。

rswETH については、ほとんどの場合、公正価値をわずかに下回って取引されていますが、最近では公正価値と同等に達しているように見えます。これらすべての LRT のうち、pufETH は公正価値よりも割引された価格でのみ取引されるため、主要な外れ値です。しかし、原資産の公正価値に近い価格で取引されることが増えており、この傾向は終焉を迎えているようだ。

EtherFi を除いて、これらの LRT プロバイダーはいずれも引き出しを有効にしていません。ユーザーが自由に資金を引き出すことができるとともに、豊富な流動性があれば、これらの割引やプレミアムを取引する際の市場参加者の信頼が高まると私たちは考えています。

DeFiエコシステムにおけるLRT

LRTがより広範なDeFiエコシステム、特に融資市場にさらに統合されると、その重要性は大幅に増加します。たとえば、現在の通貨市場を見ると、特に wstETH/stETH などの LST が Aave と Spark で最大の担保資産となっており、それぞれ約 48 億ドルと 21 億ドルを提供しています。 DeFiエコシステムでLRTがますます発展するにつれて、特に市場がリスクと製品構造をよりよく理解するにつれて、最終的な金額の点でLRTを超えると予想され、時間に基づいてLRTの価値が高まるでしょう。さらに、Compound と Aave の両方に、Renzo の ezETH を導入するためのガバナンス提案があります。

ただし、前述したように、DeFi 統合の幅広さと深さ、全体的な耐久性を確保するために、流動性は今後もこれらの製品の生命線となります。

結論

stETH が先行者利益により序盤にリードを奪い優勢な地位を占めたが、本稿で言及した一連の LRT は大まかに同時に発売され、市場の勢いを味方につけました。ほとんどの流動性資産はべき乗則に基づいて機能するため、これは勝者が市場を支配する市場構造になると予想されます。簡単に言うと、流動性が流動性を生み出します。これが、あらゆるネガティブなニュースや混乱にもかかわらず、バイナンスが集中型取引所の市場シェアを独占し続けている理由です。

一般に、リキッド再ステーキングトークンの流動性はあまり強くありません。流動性はまあまあですが、個々の LRT にはより大きなニュアンスがあり、長期的には委任戦略が異なるようになるにつれて、そのニュアンスはさらに大きくなるでしょう。初めて利用する人にとっては、LRT は担保付き ETF であると理解するとわかりやすいかもしれません。多くの企業が同じ市場シェアを目指して競争しますが、長期的には配分戦略と料金体系が勝者と敗者を決定する要因となる可能性があります。さらに、商品の差別化が進むにつれて、引き出しサイクルの長さを考慮すると、流動性の重要性はさらに高まります。

仮想通貨の世界では、世界市場が年中無休で稼働しているため、平常時では 7 日間が 1 か月のように感じられることがあります。最後に、これらの LRT が融資市場に統合され始めると、清算人は問題の原担保のさまざまな流動性特性に応じて、許容可能なリスクのみを引き受けることを望むようになるため、プールの流動性がさらに重要になります。

以上が流動性の再仮説はどれくらいの流動性をもたらすことができるでしょうか?の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。