再ステーキングが目前に迫っている中、LRT 自体の流動性はどうなっているのでしょうか?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWB転載

- 2024-04-11 09:01:02898ブラウズ

主要な概要:

LRT は集中型取引所と統合し、マーケットメーカーにこれらの集中型取引所の流動性を導入する可能性があります。 セックスプロバイダーのリスクと報酬。

流動性再担保されたトークンの流動性は驚くほど良好ではありません。全体的な流動性は許容範囲内ですが、個々の LRT はそれに関連しています。ニュアンスはより大きく、長期的には代理店の戦略が異なるため、今後も成長し続けるでしょう。

EtherFi を除いて、これらの LRT プロバイダーはいずれも引き出し機能を有効にしていません。

流動性の再プレッジは勝者総取りの市場構造であり、流動性がさらなる流動性をもたらすことが予想されます。

本文:

EigenLayer の最初の AVS がメインネットで正式に開始されました。

本日、EigenLabs のデータ可用性 AVS-EigenDA がメインネット上にリリースされ、リステーキング時代の始まりを正式に示しました。 EigenLayer 市場にはまだ長い道のりがありますが、1 つの傾向はすでに非常に明確です。それは、リキッド再ステーキング トークン (LRT) が再ステーカーの主な手段になるということです。 EigenLayer の全預金の 73% 以上が LRT を通じて行われていますが、これらの資産の流動性はどの程度なのでしょうか?このレポートでは、この問題を詳しく掘り下げ、EigenLayer を取り巻く微妙なニュアンスについて説明します。

EigenLayer とリキッド再ステーキング トークンの紹介

EigenLayer は、「re-ステーキング「 」の新しい暗号経済ツールにより、コンセンサス層での ETH の再利用が可能になります。 ETH は、主に 2 つの方法で、EigenLayer に再ステーキングできます。ETH のネイティブ再ステーキングを使用するか、リキッド ステーク トークン (LST) を使用することです。再ステーキングされた ETH は、アクティブ検証サービス (AVS) として知られる他のアプリケーションを保護するために使用され、再ステーキング者が追加のステーキング報酬を獲得できるようになります。

ステーキングと再ステーキングに関するユーザーからの主な苦情は、ETH ステーキングの機会費用です。この問題は、リキッド ステーク トークン (LST) を使用するネイティブ ETH ステーキングで解決されます。LST は、ユーザーがステーキングした ETH の量を表すリキッド レシート トークンと考えることができます。イーサリアムのLST市場は現在約486億5,000万ドルで、最大のDeFiセクターとなっている。現在、LST はイーサリアム ステーキング全体の約 44% を占めており、再ステーキングの人気が高まるにつれ、リキッド リステーキング トークン (LRT) スペースも、より積極的ではないにしても、同様の成長パターンをたどると予想されます。

LRT は LST と似た特徴をいくつか持っていますが、使命は大きく異なります。すべての LST の最終目標は本質的に同じです。ユーザーの ETH を賭けて、液体レシート トークンを提供することです。ただし、LRT の最終目標は、ユーザーのステーキング代理を 1 人以上のオペレーターに委任し、AVS のバスケットをサポートすることです。各オペレーターは、委任されたステーキングをこれらのさまざまな AVS 間で分配する方法を選択できます。したがって、LRT がステーキングを委任するオペレーターは、ステーキング ETH の全体的な稼働率、運用パフォーマンス、セキュリティに大きな影響を与えます。最後に、リスク軽減は提供されるサービスによって異なる可能性があるため、各通信事業者がサポートする固有の AVS の適切なリスク評価も保証する必要があります。ほとんどの AVS 上場の初期段階では削減リスクは基本的にゼロですが、時間の経過とともに徐々に「補助輪」が取り除かれ、ステーキング市場がますます許可のないものになることに注意してください。

編者註:訓練輪意指在初始階段為了避免或減少風險而提供的保護措施,隨著時間的推移和參與者能力的提高,這些保護措施會逐漸被移除,使系統或市場更開放自由。

然而,儘管存在結構風險的差異,但一個相似之處保持不變:LRT透過提供可以用作DeFi的生產性抵押品或交換以減少提款期限的流動收據代幣,降低了再質押資本的機會成本。最後一點尤其重要,因為 LRT 的主要優勢之一就是規避了傳統的提現期,EigenLayer獨自提款期限為7天。考慮到LRT的這一核心原理,我們預計隨著再質押的進入門檻如此之低,但退出門檻如此之高,我們自然會看到對它們的淨賣壓力,因此這些LRT的流動性將是它們的生命線。

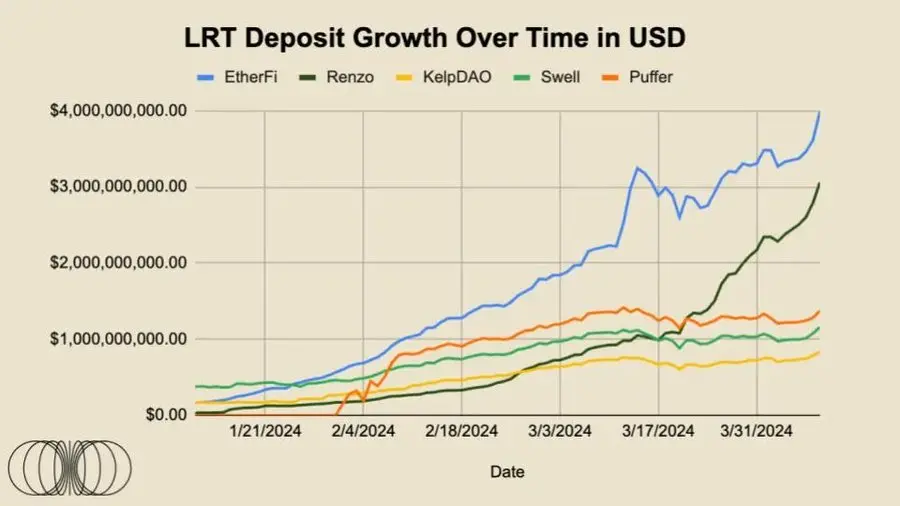

因此,隨著EigenLayer的總質押價值繼續攀升,了解協議增長背後的推動因素以及這些因素將如何影響未來幾個月的流入/流出是很重要的。在撰寫本文時,73%的EigenLayer存款都是透過流動再質押代幣進行的。為了將其置於背景中,2023年12月1日,LRT的存款約為7,174萬美元。今天,2024年4月9日,它們已經成長到約100億美元,僅不到4個月的時間就實現了驚人的13,800%以上的成長。然而,隨著LRT繼續主導EigenLayer的再質押存款成長,有一些重要因素需要考慮。

不是所有的LRT都由相同的基礎資產組成

##LRT對長期內AVS的質押委派將有所不同,但在短期內差異不大

最重要的是,各種LRT之間的流動性特徵差異很大

鑑於流動性是LRT最關鍵的優勢,本報告的大部分內容將集中在最後一點上。

Eigen Points 的投機性極大地刺激了目前 EigenLayer 存款的牛市,我們可以假設這將轉化為某種形式的空投分配,用於潛在的 EIGEN 代幣。目前沒有AVS獎勵正在進行中,這意味著這些LRT上除了自然質押獎勵外沒有任何增量收益。為了推動並維持超過1,335億美元的總質押價值,AVS市場必須自然地找到再質押者所需的增量收益和AVS願意為安全性支付的自然價格之間的平衡。

對於LRT存款人來說,我們已經看到了EtherFi在推出ETHFI治理代幣空投方面的巨大成功,目前估值約為60億美元。綜合考慮了上述所有因素,可以預期在EIGEN啟動後和其他預期的LRT空投之後,一些資本流動可能會逐漸增加。

然而,就合理收益而言,用戶可能很難在以太坊生態系統中找到不涉及EigenLayer的更高收益。以太坊生態系統中存在著幾個有趣的收益機會。例如,Ethena是一種由質押ETH支持的合成穩定幣,同時也具有對沖的ETH期貨空頭部位。該協議目前在其sUSDe產品上提供的年化收益率約為30%。此外,隨著用戶對互通性和跨鏈橋接變得越來越熟悉,尋找收益的追逐者可能會尋找其他地方,從而潛在地推動從以太坊的生產資本流出。

少し複雑ではありますが、全体として、再ステークホルダーへの EIGEN トークンのエアドロップの可能性を除けば、これより大規模な増分ステーキングはないと想定するのが妥当であると考えています。民間市場で数十億ドルの高額評価額で調達した優良AVSも、再仮説立て者にトークンを発行する可能性がある。したがって、これらのイベントの後、ETHの一部が引き出しを通じてEigenLayer預金契約から流出すると想定できます。

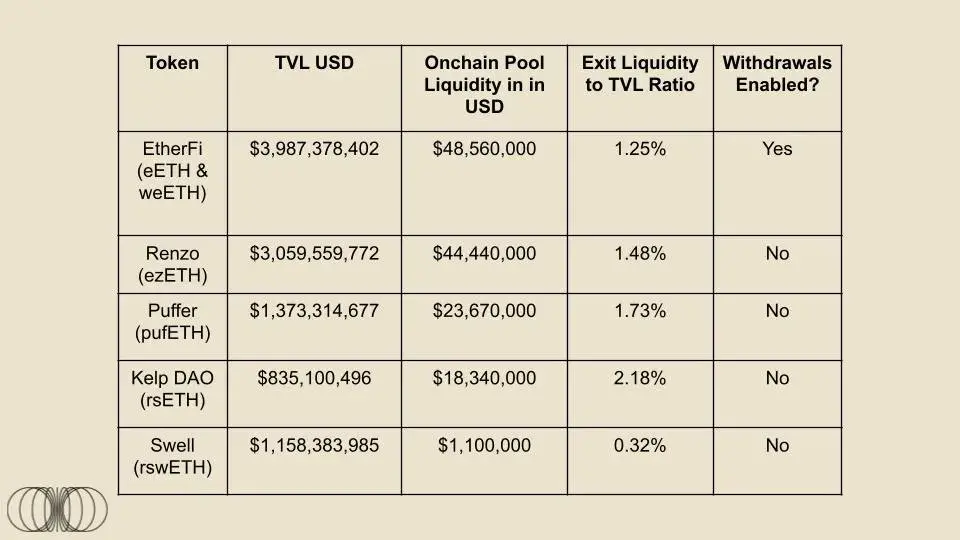

EigenLayer の出金には 7 日間のクーリングオフ期間があり、資金の大部分が LRT を通じて再担保されていることを考慮すると、最速の出口ルートは、あなたの資金から変換することになります。 LRTからETHへ。ただし、流動性の特性は LRT ごとに大きく異なり、多くの LRT は市場価格で大規模なエグジットを実行できない可能性があります。さらに、この記事の執筆時点では、引き出しが有効になっている LRT プロジェクトは EtherFi だけです。

LRT の取引価格はその原資産の価格よりも低いため、再プレッジプロトコルに痛みを伴う裁定サイクルが生じる可能性があると当社は考えています。価値の90%が取引された場合、マーケットメーカー/裁定取引者はこのLRTを購入し、償還プロセスを継続する可能性があり、ETHの価格がヘッジされていると仮定すると、約11.1%の純利益が期待できます。需要供給の一般的なルールとして、売り手は 7 日間の引き出しの列を避ける可能性があるため、LRT は売り越し圧力を受ける可能性が高くなります。逆に、再ステークを希望するユーザーはすぐに ETH を入金する可能性があるため、公開市場で LRT を購入しても、すでに所有している ETH にはほとんど役に立ちません。

ちなみに、複数の AVS がプロトコル内の報酬とともにオンラインになり、スラッシュが完全に実装されたら、終了するか再ステークを続けるかのさらなる選択は、最終的にはpass 再ステーキングによって得られる増分収入。私たちは個人的に、多くの人が再ステーキングによってもたらされる漸進的なメリットを過小評価していると考えています。ただし、これは後の話です。

データ追跡

今月のレポートのデータ部分は以下から始まり、上位 5 つの LRT の成長、導入、流動性の状況を追跡します。 、および注目に値すると思われる注目すべきニュース。

LRT の流動性と取引量

LST と LRT によるステーキングには従来のステーキングよりも多くの利点がありますが、さらに重要な利点がありますが、LRT 自体が十分に流動的でない場合、この有用性はほぼ完全に破壊されます。流動性とは、「市場価格に影響を与えることなく資産を現金に変換できる効率性または利便性」を指します。LRT の発行者は、大口保有者が準備できるように、チェーン上に十分な流動性があることを確認する必要があります。良好な資産価値が受け取りと交換されるようにする必要があります。流動性プール内のトークンはほぼ 1:1 です。

存在する各 LRT は、非常にユニークな流動性特性を持っています。私たちは、さまざまな理由から、このような状況が続くと予想しています。

-

特定のプロトコルでは、LRT の流動性について初期段階の投資家とユーザーによるサポートが行われます。

#補助金、トークン発行、オンチェーン贈収賄システム、またはこれらのイベントを見越した「ポイント」を通じて流動性を促進する#

一部のプロトコルには、より複雑で集中化された流動性プロバイダーがあり、米ドルの総流動性を減らして LRT をペッグレベルに近づけます

集中流動性はより狭い価格範囲内でのみ機能し、選択された範囲外の価格変動は価格に大きな影響を与えることに注意してください。

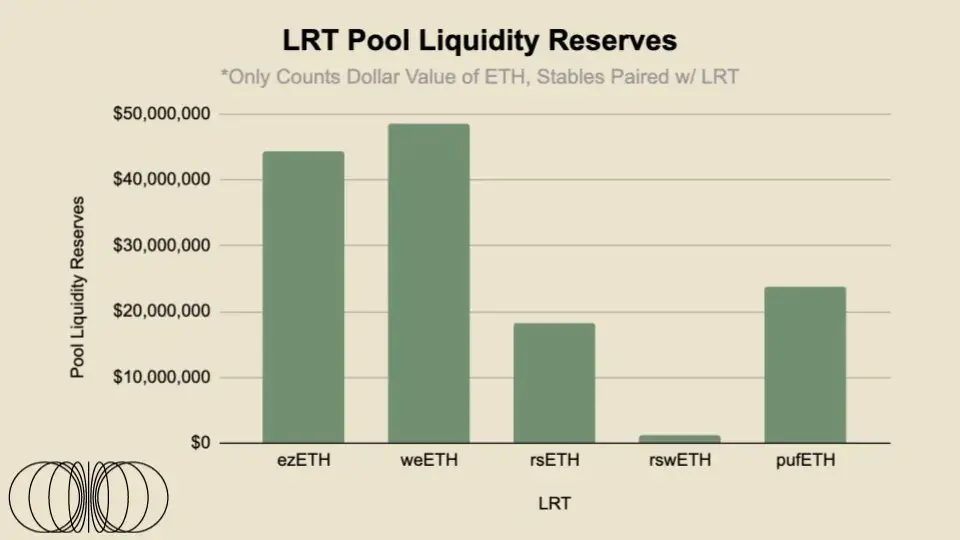

以下は、イーサリアムメインネット (Arbitrum) 上の上位 5 つの最大 LRT のオンチェーンプール流動性の非常に単純な分析です。出口流動性とは、LRT 流動性プール内の現金のような USD 価値を指します。

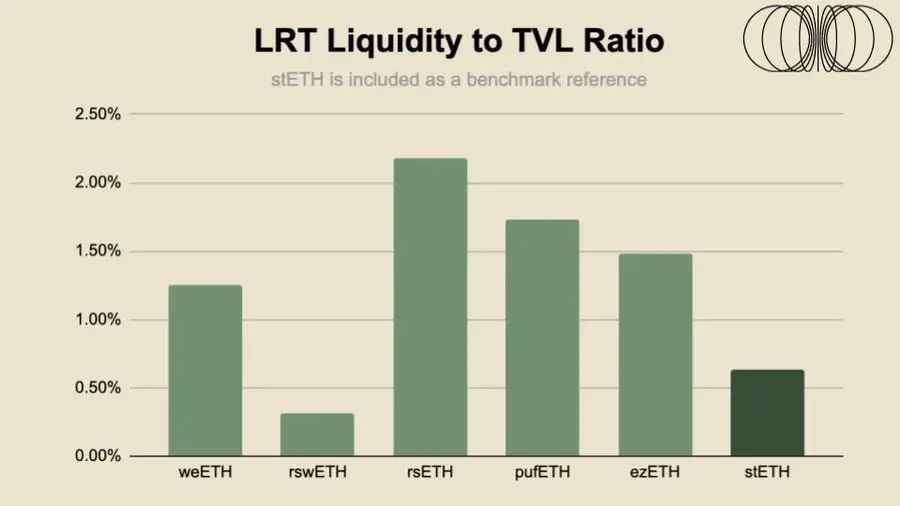

これら 5 つの最大規模の LRT の流動性プールには、合計 1 億 3,600 万ドルを超える流動性があります。利用可能 Curve、Balancer、Uniswap 全体で使用できます。ただし、各 LRT の流動性をより明確に把握するために、各資産に流動性/時価総額の比率を適用します。

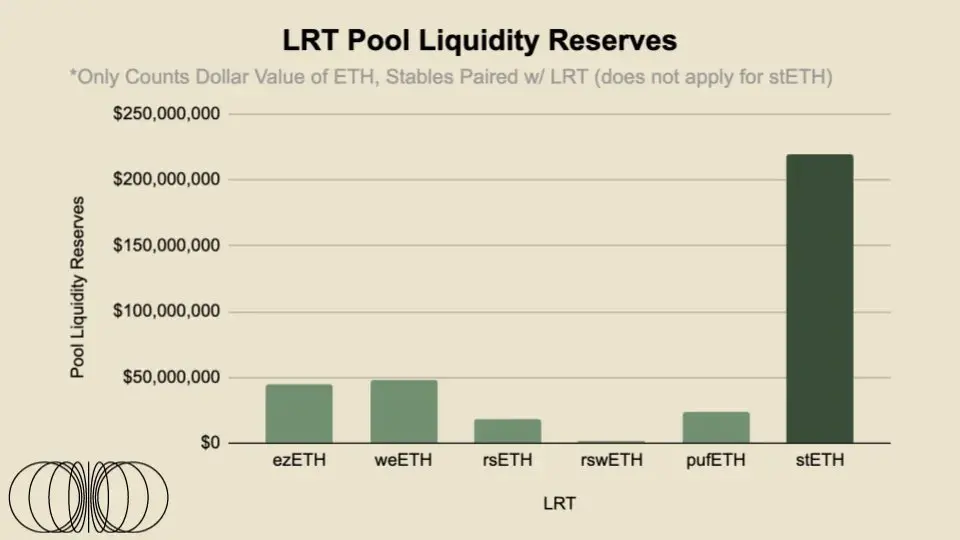

トップの LST - stETH と比較すると、LRT の流動性比率はそれほど心配する必要はありません。ただし、再ステーキングのリスクが増大し、イーサリアムのロック解除キューにアイゲンレイヤーが7日間の出金期間を追加したことを考慮すると、LRTの流動性はLSTの流動性よりも重要である可能性があります。さらに、stETH は、専門の HFT 会社によって注文帳が管理され、いくつかの大規模な集中取引所で取引されています。これは、stETH にはオンチェーンで見られるものよりもはるかに多くの流動性があることを意味します。たとえば、OKX と Bybit では、200 万ドルを超えるオーダーブックの流動性は約 -2% です。したがって、LRT もこの道を模索する可能性があると考えています。これは、集中型取引所と協力して、マーケットメーカーを統合し、これらの集中型取引所で流動性プロバイダーであることのリスクと報酬を紹介することです。来月の記事では、安定したプールの流動性、x*y=k の流動性、および上位の LRT 取引ペア間の集中流動性の割り当てについて詳しく説明します。

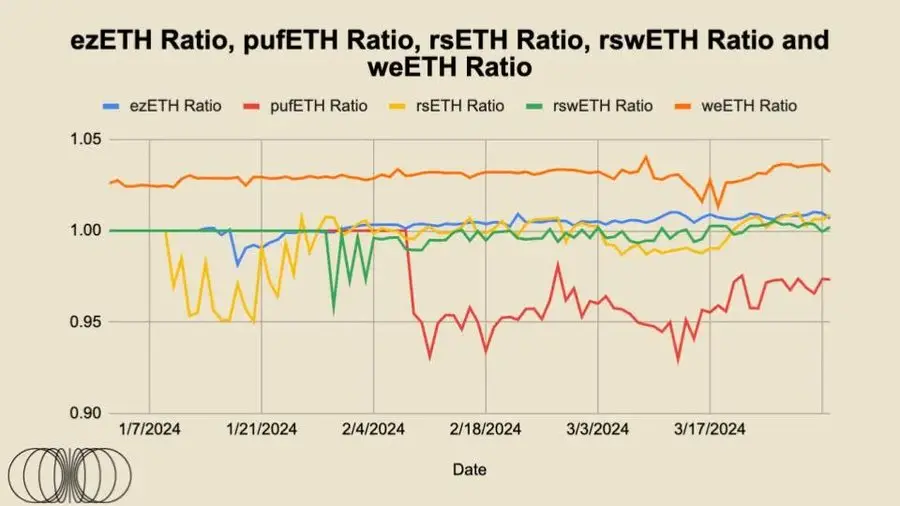

#LRT アンカー データ ##上の図からわかるように、rsETH、rswETH、ezETH取引価格は ETH の 1:1 の比率に比較的近いですが、若干のプレミアムが付いています。これらのトークンは stETH とは異なり、無利子トークンであるため、有利子報酬が自動的に複利化され、トークンに反映されます。価格。これが、1 wstETH の現在の価格が約 1.16 ETH である理由です。理論的には、「公正価値」は時間の経過とともに増加し続けるはずです。これは時間*賭けの報酬によって決定され、これらのトークンの公正価値の増加に反映されます。

##上の図からわかるように、rsETH、rswETH、ezETH取引価格は ETH の 1:1 の比率に比較的近いですが、若干のプレミアムが付いています。これらのトークンは stETH とは異なり、無利子トークンであるため、有利子報酬が自動的に複利化され、トークンに反映されます。価格。これが、1 wstETH の現在の価格が約 1.16 ETH である理由です。理論的には、「公正価値」は時間の経過とともに増加し続けるはずです。これは時間*賭けの報酬によって決定され、これらのトークンの公正価値の増加に反映されます。

これらの LRT のアンカーリングは、基本的に市場参加者がプロジェクト全体に対して抱く信頼の程度を表しており、投資した資本や意欲によって直接決まるため、非常に重要です。これらのプレミアムを取引する裁定取引者の数と、トークンの取引「公正価値」を維持することによって割引が決定されます。これらのトークンはすべて非ベンチマーク トークンであることに注意してください。つまり、自動的に複利となり、代わりに償還曲線に基づいて取引されます。

最も流動性の高い 2 つの LRT である ezETH と weETH の取引は一定期間にわたって比較的安定しており、そのほとんどが公正価値と同等であることがわかります。 EtherFi の ezETH が公正価値からわずかに乖離している理由は、主にガバナンス トークンの開始によるものです。日和見的なエアドロッパーがこのトークンを交換し、当然、他の市場参加者もそれを交換するために取引に参加しました。ディスカウント アービトラージ。 Renzo がガバナンス トークンをローンチした後も、同様のことが起こるかもしれません。

KelpDAO の rsETH は、発売当初は公正価値よりも割引された価格で取引されましたが、徐々に着実に公正価値と同等の水準に戻りました。

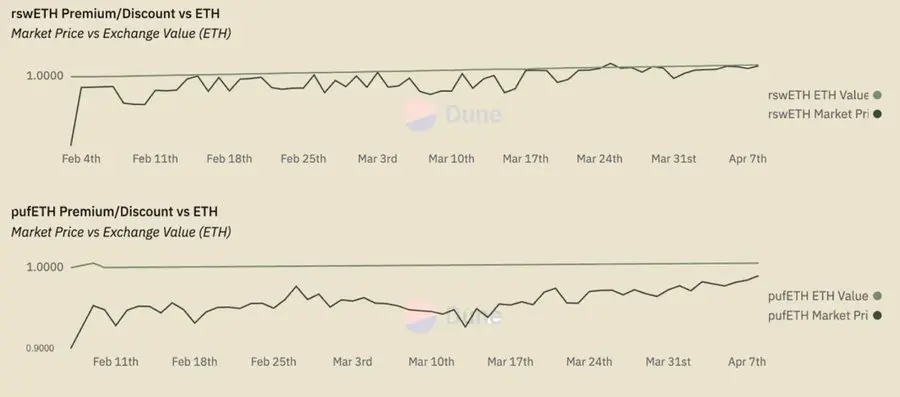

rswETH に関しては、ほとんどの時間、公正価値を下回って取引されてきましたが、最近では公正価値が横ばいになっているようです。レベル。これらすべての LRT の中で、pufETH は割引価格でのみ取引されるため、主要な外れ値です。しかし、公正価値での原資産の価値と同等に近づくにつれて、この傾向は終焉を迎えているように見えます。

EtherFi を除いて、これらの LRT プロバイダーはいずれも引き出し機能を有効にしていないことを再度指摘する必要があります。私たちは、十分な流動性とユーザーがいつでも資金を引き出すことができる機能があれば、市場参加者にとって強い魅力をもたらすと考えています。これは、流動性の大部分を DeFi エコシステム全体から得る必要があることを意味します。

より広範なDeFiエコシステム内のLRT

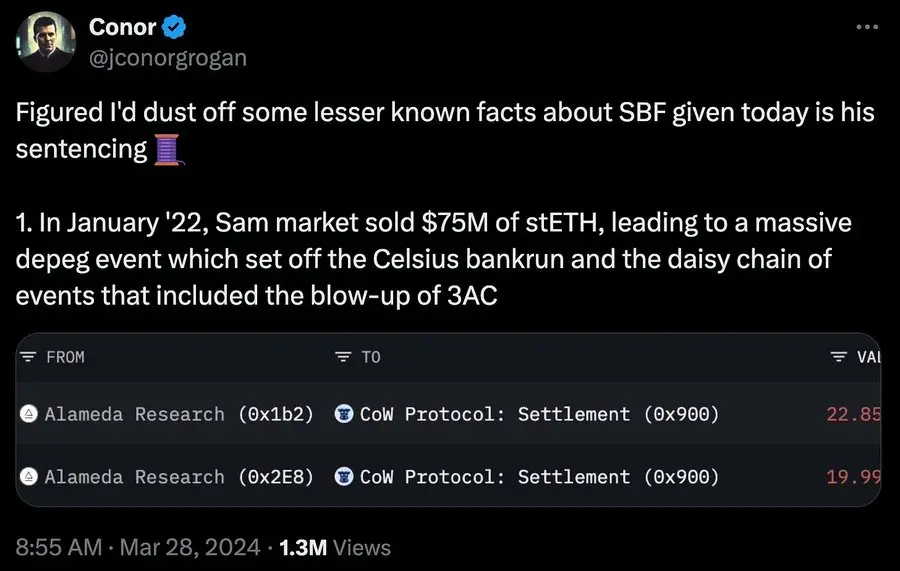

LRTがより広範なDeFiにさらに統合されると、その重要性はエコシステム、特に融資市場の割合は大幅に増加するでしょう。たとえば、現在の金融市場を例にとると、LST (特に wstETH/stETH) は Aave と Spark の最大の担保資産であり、それぞれ約 48 億ドルと 21 億ドルの供給があります。 LRTがより広範なDeFiエコシステムに統合されるにつれて、特にリスクと製品構造に対するより広範な市場の理解が深まり、時間の経過とともに長期的な信頼性が高まるにつれて、これらの数字は最終的にLSTの供給量を超えると予想されます。さらに、Compound と Aave の両方は、Renzo の ezETH に対してガバナンス措置を講じています。ただし、前述したように、DeFi 統合の幅広さと深さ、そして長期的な活力を確保するために、流動性は引き続きこれらの製品の生命線となります。 LST デカップリングがどのように混乱の連鎖を引き起こすかについてはすでに見てきました。詳細については、こちらをご覧ください。

stETHが先行者利益により序盤に優位に立ち優勢となったが、本稿では一連のLRTについてで述べた製品はすべてほぼ同時に発売され、市場の勢いは非常に強いです。

力の法則がほとんどの流動性資産に適用されるため、これは勝者総取りの市場構造になることが予想されます。簡単に言うと、流動性が流動性を生み出します。これが、あらゆる疑惑や混乱にもかかわらず、BinanceがCEX市場シェアを独占し続けている理由です。要するに、 流動性 再仮説トークンの流動性は驚くべきものではありません。流動性は許容可能ですが、個々の LRT にはそれに関連するより大きなニュアンスがあり、長期的には政府機関の戦略が変化するにつれて、その傾向はさらに大きくなるでしょう。メンタルモデルの観点から見ると、初めて利用する人にとっては、LRT を住宅ローン ETF として考えるとわかりやすいかもしれません。多くの企業が同じ市場シェアを目指して競争しますが、長期的には配分戦略と料金体系が勝者と敗者を分ける可能性があります。さらに、商品の差別化が進むにつれて、引き出し期間の長さにより流動性がより重要になります。暗号通貨の分野では、世界市場は年中無休で稼働しているため、平常時では 7 日間が 1 か月のように感じられることがあります。最後に、これらの LRT がローン市場に統合され始めると、清算人は原資産の流動性プロファイルが異なるため、許容可能なリスクのみを引き受けることになるため、プールの流動性がさらに重要になります。私たちは、トークンのインセンティブがこれに重要な役割を果たす可能性があると信じており、他の LRT プロバイダーによるエアドロップ キャンペーンの可能性を受けて、さまざまなトークン モデルを掘り下げることを楽しみにしています。

以上が再ステーキングが目前に迫っている中、LRT 自体の流動性はどうなっているのでしょうか?の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。