投資家は、リスクを管理しながら利益を最大化できる効果的な取引戦略を常に探しています。利用可能な多くの取引手法の中でも、ホイール戦略は取引に対するユニークなアプローチを提供します。この戦略はストック オプション取引と関連付けられることが多いですが、安定した収入を生み出す構造的かつ体系的な方法により、仮想通貨トレーダーにとって非常に魅力的なものとなっています。

トレーダーがローリング戦略の中核となる原則と実装方法を習得すると、資産拡大の新たな機会やポートフォリオに価値を加える方法を発見できることが期待できます。

ローラー戦略の基本を理解する

ローラー戦略はもともとオプション取引のために作成されたことを思い出してください。多くの投資家はオプション取引は複雑だと考えているかもしれませんが、ローラー戦略はプロセスを簡素化します。では、この戦略の中核となるコンセプトは何でしょうか?

定義と概念

ローラー戦略は、「カバー戦略」とも呼ばれ、オプション契約を使用して株式を売買する戦略です。この戦略の主な目的は、オプションを売却することでプレミアムを獲得すると同時に、原株を有利な価格で売買することで収入を増やすことです。

ローラー戦略は、何年も前にオプション取引でカバード コールを使用したことから始まりました。時間が経つにつれて、トレーダーはこの戦略を洗練させ、利益を実現するために現金担保プットを売るなどの追加要素を導入しました。

コール オプションとプット オプションとは何ですか?

プット オプション (プット)

プット オプションは、有効期限日またはその前に合意された価格で資産を売却する権利を保有者に与えます。下振れリスクをヘッジしたり、資産価格の下落を予測したりするためによく使用されます。

原資産の価格が権利行使価格よりも低い場合、トレーダーはより高い価格で資産を売却できるため、プット オプションが魅力的になります。

コール オプション (コール)

コール オプションは、有効期限日またはその前に特定の価格で資産を購入する権利をトレーダーに与えます。資産価格の上昇を予測するためによく使用されます。

資産価格が権利行使価格よりも高い場合、コール オプションの価値が高まります。トレーダーはより低い価格で資産を購入できるためです。

ローラー戦略の重要な要素

現金担保プットの販売

これには、あらかじめ決められた価格で所有しても構わない株式を売却するか、暗号通貨のプット オプションを売却することが含まれます。このあらかじめ決められた価格を約定価格といいます。そうすることで、オプションプレミアムが前払いされ、株式からの収入がすぐに得られます。

プットオプションを売却すると、権利行使価格で株式を購入することを約束することになります。株式を購入する義務と引き換えに、プレミアムまたは配当金を受け取ります。

カバード コール

プット オプションを売って株式に割り当てられた後、それらの株式のカバード コールを売ることができます。これには、所有する株式のコールオプションの売却も含まれます。株価がコールオプションの権利行使価格を超えて上昇した場合、潜在的な利益を制限しながら追加のプレミアムを獲得できます。簡単に言えば、権利行使価格の期限が切れたときに利益が得られます。

この戦略は、安く買って高く売るという概念に基づいています。株式を割引価格で購入し (つまり、現金担保プット)、市場価格よりも高い価格で売却します (つまり、カバード コール)。この戦略を適用する資産は、強気または横向きのトレンドにある必要があります。

権利行使価格

ローラー戦略の最も重要な要素は権利行使価格です。権利行使価格は、権利行使価格とも呼ばれ、オプションを行使するときに資産を売買できる事前に設定された価格です。

コール オプションの場合、権利行使価格は、保有者が原資産を購入しなければならない価格です。プット オプションの場合、権利行使価格は、保有者が原資産を売却しなければならない価格です。

権利行使価格はオプション契約の作成時に指定され、契約期間中または満了まで変更されません。

ホイール戦略はどのように機能しますか?

ローラー戦略は、現金担保プットとカバードコールの販売を組み合わせて収入を生み出し、原株や暗号資産を有利な価格で売買できる可能性があります。オプション契約を販売するたびに、合意された権利行使価格で 100 単位または 100 株の株式を購入できる十分な資金を用意しておく必要があります。これにより、買い手がオプションを行使した場合に、あなたが義務を履行できることが保証されます。

次の手順では、例として ETH を使用して、ホイール戦略がどのように機能するかを概説します。これらの例では、価格と保険料は仮定のものです。

ステップ 1: 現金担保プットの販売

ETH の購入に興味があり、取引時の価格がトークンあたり 4,000 ドルであるとします。あなたは、権利行使価格 3,500 ドル、満期 30 日の現金担保プット オプションを売却することにしました。

販売された各オプションに対して受け取るプレミアムは、トークンあたり 200 ドルに固定されています。オプション取引を提供するほとんどの仮想通貨取引所では、注文を行うと、市場はあなたが受け取るプレミアムを見積もります。考えられるシナリオは 2 つあります。

シナリオ 1: ETH 価格が $3,500 を超えたままである

ETH 価格が有効期限日から 30 日以内に $3,500 を超えたままである場合、プット オプションの価値は失われます。プレミアム (トークンあたり 200 ドル) を維持できます。

その後、新たな現金担保プットを売却して追加収入を得るというプロセスを繰り返すことができます。

シナリオ 2: ETH 価格が 3500 ドルを下回る

トークン価格が有効期限時に 3500 ドルを下回る場合、ETH のトークン単位あたり 3500 ドルの権利行使価格で 100 個を購入することが割り当てられます。ただし、現金担保プットを売却してプレミアム/利益を回収したことを忘れないでください。したがって、担保として確保しておいた現金を使用して、トークンを 3,500 ドルで購入する準備ができています。受け取るプレミアムにより購入価格が下がり、下値リスクが軽減されます。

現金担保プットの売りは、横ばいまたは強気の市場トレンドに適しています。資産に対して中立または強気の場合は、現金を担保としたプットを売ることが最善の策かもしれません。それ以外の場合、資産の価格が大幅に下落した場合は、資産の価格が回復するのを待ちながら、期限切れの権利行使価格で資産を購入する必要があります。

ステップ 2: カバード コール オプションを作成する

プット オプションを実行して原資産に割り当てられた後、カバード コール オプションを使用できます。これは、仮想通貨の購入を割り当てられた、現金担保プットを販売するシナリオ 2 で使用できます。この場合、コインあたり 3,500 ドルで購入した複数の ETH ユニットが割り当てられたとします。権利行使価格が 4,000 ドル、満期が 30 日のカバード コール オプションを書くことにしました。コール販売ごとに受け取るプレミアムまたは利益は 300 ドルです。考えられるシナリオは 2 つあります。

シナリオ 1: ETH 価格が $4,000 を下回ったままである

ETH の価格が有効期限日になってもまだ $4,000 を下回っている場合、コール オプションは無価値に期限切れになります。集めた保険料はそのまま保管してください (オプションごとに 300 ドル)。その後、新しいカバード コールを作成してプロセスを繰り返し、追加の収入を得ることができます。

シナリオ 2: ETH の価格が 4,000 ドル以上上昇する

ETH の価格が期限切れ時に 4,000 ドル以上上昇した場合、資産はトークンあたり 4,000 ドルの約定価格でリコールされます。 。ただし、カバード コールを売却したため、目標販売価格である 4,000 ドルでトークンを売却する準備ができています。

あなたが受け取るプレミアムによりETHの販売価格が上昇し、トータルリターンが増加します。

この場合、ETH が中立価格を維持することを期待しています。ただし、資産価格が大幅に上昇した場合は、リコールされた行使価格で売却する必要があることに注意してください。

ステップ 3: プロセスを繰り返す

仮想通貨または株式を所定の価格で売却したら、現金担保プットまたはカバード コールを売却してプロセスをやり直すことができます。ホイール戦略は、同じアセットまたは他のアセットで再利用できます。

これらの手順を繰り返すことで、トレーダーは原資産を有利な価格で取得または処分しながら、オプション プレミアムの販売から収入を得ることができ、ローラー戦略を実行できるようになります。

ローラー戦略を使用する際に考慮すべき要素

ローラー戦略を使用する場合は、リスクを効果的に軽減しながら取引方法に影響を与える要因を考慮する必要があります。重要な要素には、リスク管理、市場状況、銘柄選択、約定価格が含まれます。

資本要件とリスク管理

ローラー戦略の重要な要素は、プロセスの各段階に必要な資本とリスクを理解することです。現金担保プットを売却するには、譲渡時に原株を購入するのに十分な現金準備金(または預金)を維持する必要があります。

カバードコールオプションを書くときは、原株を保有する必要があります。これにより株価の下落は防げますが、株価が大幅に上昇した場合の潜在的な利益は制限されます。

市場状況

現在の市場動向、ボラティリティのレベル、および原株のパフォーマンスに影響を与える可能性のあるマクロ経済的要因を評価します。また、強気、弱気、横ばいなど、さまざまな市場状況で成功するために取引戦略を調整する必要がある場合もあります。

銘柄選択

ローラー戦略の実施に適した銘柄を見つけるには、徹底したファンダメンタルズ分析とテクニカル分析を実施して銘柄選択を決定する必要があります。強力なファンダメンタルズ、安定した価格傾向、および十分な流動性を備えた株式を探してください。これは、株式を長期的に保有したい場合に、株式に対する信頼を築くのに役立ちます。

適切な約定価格

この戦略がどれだけの利益をもたらすかは、約定価格をどれだけ適切に選択するかによって決まります。あなたの目標は、収益の創出とリスクの管理のバランスを取ることです。権利行使価格が高くなるとプレミアムも高くなりますが、リスクも高くなります。権利行使価格が低いほど下値保護が強化されますが、プレミアムも低くなります。約定価格は、市場の見通し、有効期限、ボラティリティレベル、収益目標によって異なる場合があります。

結論

ローラー戦略は、オプション取引のさまざまな要素を組み合わせたもので、リスクを制御しながら市場のボラティリティを利用するように設計されています。ただし、ローラー戦略の成功は、その中心となる概念を完全に理解し、適切な約定価格や安定した資産の選択などの要素を考慮することにかかっています。

この戦略は、従来の株式市場や暗号通貨市場に適用できます。この戦略を適切に使用すれば、長期的な経済的成功への扉を開くことができます。

著者: Bravo

翻訳者: Sonia

記事査読者: Wayne、Matheus、Ashely

以上が「ホイール戦略」とは何ですか?またそれはどのように機能しますか?の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

Amazon Project Kuiper Satelliteの発売Apr 10, 2025 pm 05:36 PM

Amazon Project Kuiper Satelliteの発売Apr 10, 2025 pm 05:36 PMAmazonのプロジェクトKuiper Satelliteの発売は、不利な気象条件のために延期されました。遅延は、宇宙LAの一般的な危険性である高高度の風のせん断、稲妻の脅威、高表面風などの要因の影響を受ける可能性があります

ウォール街は静かにソラナを支援していますか? 4,200万ドルの賭けはイエスと言っていますApr 10, 2025 pm 12:43 PM

ウォール街は静かにソラナを支援していますか? 4,200万ドルの賭けはイエスと言っていますApr 10, 2025 pm 12:43 PM元Krakenの幹部のグループは、米国に上場している会社のJanoverを買収しました。これは、Solana(SOL)財務省の建設を開始するために、ベンチャーキャピタルの4,200万ドルの資金を確保しました。

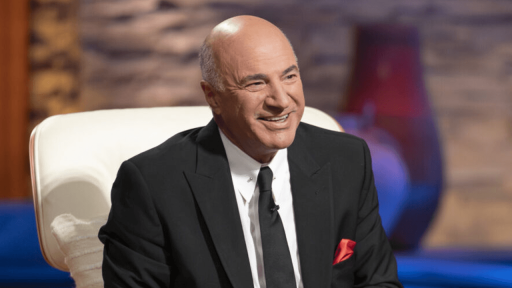

ケビン・オリアリーは、トランプに中国製品に400%の関税を課すよう促しますApr 10, 2025 pm 12:35 PM

ケビン・オリアリーは、トランプに中国製品に400%の関税を課すよう促しますApr 10, 2025 pm 12:35 PMカナダのビジネスマンで投資家のケビン・オリアリーは、トランプ政権に中国の商品に400%の関税を課すよう促し、現在の104%の関税は中国に貿易規則に従うことを強要するには不十分であると主張した。 O’Learyは、これらの声明が先に述べたと述べた

米国財務省がブロックチェーン、スタブコイン、デジタル資産に向けて掃除するピボットを示すため、規制の障害は崩壊していますApr 10, 2025 pm 12:27 PM

米国財務省がブロックチェーン、スタブコイン、デジタル資産に向けて掃除するピボットを示すため、規制の障害は崩壊していますApr 10, 2025 pm 12:27 PM米国財務長官スコットベッセントは、4月9日に銀行協会サミットで幅広い金融改革の議題をレイアウトし、規制の障壁を取り除くことを誓約しました

中国とロシアはビットコインを使用していくつかの貿易取引を解決し始めましたApr 10, 2025 pm 12:19 PM

中国とロシアはビットコインを使用していくつかの貿易取引を解決し始めましたApr 10, 2025 pm 12:19 PMヴァネックの報告によると、中国とロシアは、ビットコインを使用していくつかの貿易取引を解決し始めています。

Skybridge Capitalの創設者は、中国が中国製品の125%の関税、通貨衝撃、大規模な刺激、および金融戦争に125%の関税を平手打ちするため、中国が激しい経済報復を準備していると警告しています。Apr 10, 2025 pm 12:03 PM

Skybridge Capitalの創設者は、中国が中国製品の125%の関税、通貨衝撃、大規模な刺激、および金融戦争に125%の関税を平手打ちするため、中国が激しい経済報復を準備していると警告しています。Apr 10, 2025 pm 12:03 PMUCCIは、貿易の緊張の高まりの中で中国の次の動きに関する5ポイントの予測を概説します

Ethereum(ETH)はビットコイン(BTC)を下回るApr 10, 2025 pm 12:01 PM

Ethereum(ETH)はビットコイン(BTC)を下回るApr 10, 2025 pm 12:01 PM2015年に発売されてからすべての取引日の85%でビットコインが不足しています。ビットコインと比較してエーテルの値を追跡するETH/BTC比は、0.018の5年安値に低下しました。

トランプ大統領の関税発表は、ビットコインが5.4%を落とすことを送信しましたApr 10, 2025 am 11:53 AM

トランプ大統領の関税発表は、ビットコインが5.4%を落とすことを送信しましたApr 10, 2025 am 11:53 AM暗号通貨の世界では、政府の大きな決定のように物事を揺るがすことができるイベントはほとんどありません。トランプ大統領の最近の関税発表はまさにそれをした

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

AI Hentai Generator

AIヘンタイを無料で生成します。

人気の記事

ホットツール

メモ帳++7.3.1

使いやすく無料のコードエディター

MantisBT

Mantis は、製品の欠陥追跡を支援するために設計された、導入が簡単な Web ベースの欠陥追跡ツールです。 PHP、MySQL、Web サーバーが必要です。デモおよびホスティング サービスをチェックしてください。

ZendStudio 13.5.1 Mac

強力な PHP 統合開発環境

SublimeText3 中国語版

中国語版、とても使いやすい

AtomエディタMac版ダウンロード

最も人気のあるオープンソースエディター

ホットトピック

7456

7456 15

15 1376

1376 52

52