Ethenaが発行するUSDeの年率は27%にも及び、その背後にあるリスクを詳細に分析

- PHPz転載

- 2024-03-07 08:10:211380ブラウズ

編集者: LlamaC

私たちはステーブルコイン市場の発展と競争環境に注目してきました。Ethena の USDe ステーブルコインの供給量は急激に増加し、リリース以来 7 億 7,000 万ドルに達し、米ドルに固定された 6 番目に大きなステーブルコインになりました。この記事では、そのメカニズムと潜在的なリスクを簡単に紹介することを目的としています。

Ethena Labs は、2 月 19 日に合成米ドル ステーブルコインの預金サービスを一般公開しました。この動きは仮想通貨ソーシャル メディア プラットフォームで注目を集めるところでした。

Ethena の USDe ステーブルコインの供給は、二桁の利回りと今後のエアドロップでのポイントを提供し、急速に 7 億 7,000 万ドル以上に成長し、6 番目に大きい米ドルペッグ ステーブルコインになりました。

Ethena の台頭は目覚ましいものですが、一部の批評家はこのプロジェクトに懐疑的です。彼らは、Ethena の高い収量に疑問を表明し、その設計が Terra/Luna エコシステムの崩壊につながる可能性があると信じていました。プロジェクトは成功しましたが、この懐疑論は将来の安定性に対するいくつかの懸念も示しています。これらの反対意見は、新興プロジェクトに対する熱意に慎重になり、潜在的なリスクを合理的に評価し、長期的なことに焦点を当てるよう人々に思い出させます。今日、私たちは Ethena プロトコルの特徴を掘り下げ、その潜在的なリスクを評価して、情報に基づいたプロジェクトを立てるのに役立ちます。この機会があなたのニーズに合うかどうかを判断してください。

Ethena の内部構造

ベーシス取引には、暗号通貨と従来の金融市場の両方で長い歴史があります。このタイプの取引には、スポット資産と先物商品の価格差を利用した裁定取引が含まれます。

通常、投資家はスポット資産をロングし、同時に関連する先物契約をショートすることで取引します。この取引戦略は主に、投資家が収益を上げるためにレバレッジを使用する必要があり、スポット資産を保有すると一定の保有コストが発生する可能性があるためです。これらの理由により、先物契約はプレミアム、つまり原資産の実際の価格よりも高い価格で取引されることがよくあります。

歴史的に、仮想通貨市場もコンタンゴで運営されてきました。つまり、永久先物の価格は通常現物資産の価格を上回り、その結果、強気派がポジションをカバーする能力を空売りする正味プラスのファンディングレート環境が生まれます。 。

この場合、スポット暗号資産を保有し、その保有の想定元本価値を永久資産でヘッジすることで、収益性の高いデルタ ニュートラル ベーシス取引を簡単に展開できるため、この戦略のユーザーはリスクを排除できます。暗号通貨の価格変動を監視しながら、資金の支払いから収入を得ることができます。

Ethena は本質的に、上記の戦略を使用して収入を獲得し、取引担保をステーブルコインにトークン化するオープンエンドのヘッジファンドです。

Ethena は、流動性担保 ETH トークンを担保として使用し、同等の名目金額の ETH を空売りしてデルタ 0 ポートフォリオを作成します。この構成により、Ethena の保有資産の基礎となる価値、すなわち保有資産の正味価値が 1 ドル変化するごとに確実に変化します。 ETH の誓約と空売りポジションに対する資金の支払いから収入を得ながら、0 ドル変動します。

これまでに複数のプロトコルが Ethena と同様の戦略を採用していましたが、これまでの反復では分散型取引会場に依存していたため、拡張するのに苦労していました。 Ethena は、Binance のような集中型取引所を活用することで流動性の上限を回避します。

ユーザーの担保を保護するために、Ethena は店頭決済 (OES) ソリューションを利用して信頼できる第三者保管機関に資金を保管し、取引マージンを提供するために口座残高のみを CEX にミラーリングします。中央集権的な取引所に預けられることはありません。

ステーキングされたETHは、想定元本と等しいショートポジションで完全にヘッジできるため、USDeは1:1の担保比率で鋳造でき、EthenaはUSDCやUSDT QuiteなどのUSD資産に裏付けられたステーブルコインと同じくらい資本効率が高くなります。一方、リスク回避には従来の金融市場から資産を調達する必要があり、その発行会社は物理的スペースの規制に従う必要があります。

Ethena の現在のモデルは担保としてステーキングされた ETH のみを使用しますが、プロトコルはより大きな規模を達成するために BTC を担保として考慮する可能性がありますが、そうすることにより、BTC 担保はステーキングの収益を生み出さないため、USDe の収益が薄れる可能性があります。

Ethena のリスク

暗号通貨の分野では、金銭的な報酬には必然的に相応のリスクが伴います。 Ethena Opportunity の参加者は、他の方法で見つかることを期待すべきではありません。

寛大な融資金利とステーキング利回りの組み合わせは確かに魅力的な APY をもたらしますが、これらのリターンにはリスクがないわけではありません...

DeFi ユーザーが期待するようになったものに加えて、標準を超えています仮想通貨リスクに関して、Ethena はいくつかの非典型的なリスクベクトルをもたらし、パニックを引き起こし、Terra/Luna アルゴリズムの UST ステーブルコインとの比較を促しました。

担保デカップリング リスク

Ethena の主なリスクは、通常の Ethena スペース ヘッダーと一致する LST 担保を使用することです。 ETH の基礎となるトランザクションのこの最適化は、プロトコルが収益を生み出す能力を最大化するのに役立ちますが、リスクも増大します。

Ethena の LST 担保が ETH から切り離された場合、Ethena の ETH ショートはボラティリティを捉えることができず、プロトコルに紙の損失が残ることになります。

LST は通常、ペッグに近い値で取引されますが、2022 年半ばの 3AC Black Swan の清算時など、Lido の stETH 割引が 8% 近くに達したときなど、これらのトークンがペッグから外れる可能性がある複数の例が見られました。

Shapella は 2023 年 4 月にイーサリアム ステーキングの引き出しを可能にし、3AC の清算はおそらく優良チップ LST からこれまでに見た中で最も広範なデカップリングとなりました。デカップリングイベントは、イーテナの必要証拠金(ポジションの清算を避けるためにヘッジを開いたままにするために取引所に投入しなければならない資金の量)に圧力をかけることになる。

清算基準に達すると、Ethena は損失を余儀なくされます。

資金調達率のリスク

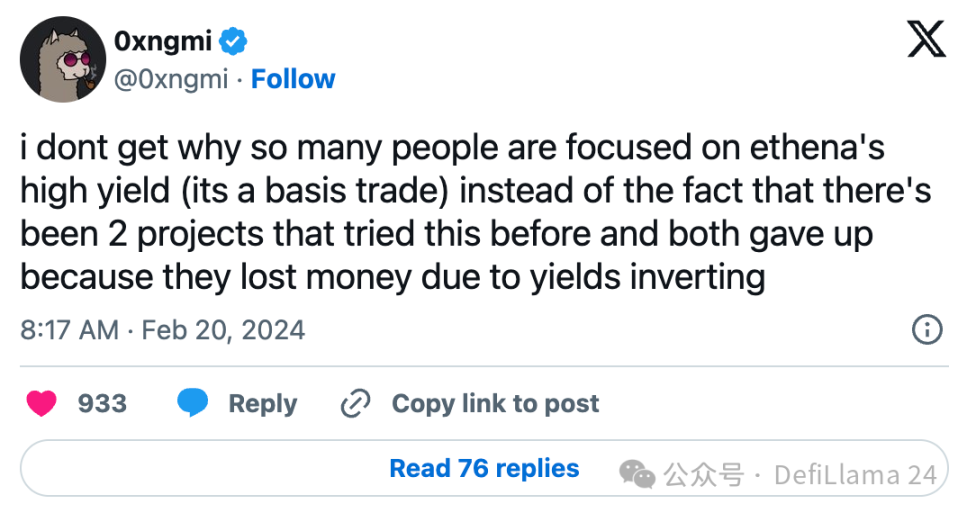

Ethena の収益率は最初から印象的であるように見えましたが、以前の 2 つのプロトコルが合成 USD ステーブルコインの拡張を試みましたが、利回りの逆転によりすべて失敗したことは注目に値します。

来源:https://tinyurl.com/ykhg7u87

資金調達によってもたらされるマイナスのリターンに対処するために、Ethena は担保として担保として担保された ETH を使用しています。この戦略は 3 年前のバックテストで USDe にマイナスのリターンをもたらしました。日数は 20.5% から 10.8% に減少しました。

ある時点で資金調達率がマイナスになることは100%確実ですが、仮想通貨市場の自然な状態はコンタンゴであり、これにより資金調達率に上昇圧力がかかり、Ethena環境でのベーシス取引に有利になります。 。

カウンターパーティのリスク

Ethena の設計に慣れていない多くの人は、ユーザー担保を集中取引所に展開することが大きなリスクであると考えていますが、上記の OES エスクロー アカウントを使用することで、このリスクは大幅に排除されています。安心した。

破産した取引所からの未決済利益をヘッジすると損失が生じる可能性がありますが、Ethena は取引所の資本リスクを軽減するために、少なくとも毎日損益を決済します。

Ethena の取引所の 1 つが破産した場合、プロトコルは、オープンポジションが決済され、影響を受ける OES 口座が決済されるまで、ポートフォリオの差分を相殺するために他の取引所のポジションにレバレッジを使用することを強制される可能性があります。カストディアンは資金を解放できます。 。

さらに、Ethena の OES 口座の保管者の 1 つが破産した場合、資金へのアクセスが遅れる可能性があり、ポートフォリオをヘッジするために他の口座でレバレッジを使用する必要があります。

一般的な暗号通貨リスク

多くの初期の暗号プロトコルの場合と同様、Ethena の預金者は、プロトコル チームがユーザーの資金を横領する可能性があるというリスクに直面していることを覚えておくことが重要です。プロジェクト キーの所有権はまだ分散化されていません。

暗号プロジェクトの大多数は、スマート コントラクトの潜在的な脆弱性に関連する重大な悪用リスクに直面していますが、Ethena は OES エスクロー アカウントを使用することでこのリスクを軽減し、複雑なスマート コントラクト ロジックを使用する必要を排除します。

概要

Ethena は、資産を為替やカストディの破産から保護し、資産が凍結されて取引できなくなった場合に備えて、緊急時対応計画を立てています。

多くの取引所が stETH 担保の価値に 0% の割引を適用し、Ethena サイズの口座に 50% の維持証拠金要件を設けているため、プロトコルにより清算前に担保の市場が閉鎖される可能性があります。価値の損失は次のとおりです。なんと65%もの高さ!

マイナスの資金調達率は利回りの圧縮につながり、TVL の損失につながる可能性がありますが、それ自体が USDe の崩壊につながるわけではありません。最大年率資金調達率は -100% であり、Ethena の名目損失はわずか 100% です。融資サイクルの 8 時間 0.091%!

それに加えて、Ethena には、清算を回避するための証拠金口座の補充、長期的なマイナスの資金調達利回りの相殺、または USDe のオープンな買い手市場として機能するために使用できる保険基金もあります。

エテナは保険基金である程度の損失を吸収できますが、マーフィーの法則を覚えておくことが重要です。マーフィーの法則は、うまくいかない可能性のあるものはすべて、最悪の場合にはうまくいかないことを思い出させます。

LST が分離し始める状況を想像してください。

集中型取引所は、流動担保ETHトークンの担保重量を減らすことで対応し、それによって担保Ethenaが清算前に被る可能性のある市場価値の最大損失を削減しました。

この期間中に市場全体も売却されると仮定すると、資金調達率はマイナスになり、Ethena の担保にさらに圧力がかかり、プロトコルは清算に近づき、損失を認めざるを得なくなります。

Ethena は通常の業務過程ではレバレッジを使用しない場合がありますが、取引所またはカストディアンの予期せぬ破産により資金が一時的に凍結され、ポートフォリオの増分を相殺するためにレバレッジの使用が必要になる場合があります。

理論的には、大幅な割引とレバレッジ口座および流動担保ETHの担保重量の減少を組み合わせれば、Ethenaの担保は清算範囲内に入る可能性がある。

現在、仮想通貨業界の誰もがベーシス取引を行うことができるため、Ethena の運用資産は簡単に数十億ドルに膨れ上がる可能性があります。これは、ETH 担保の膨大なポートフォリオが清算されることで、LST の市場価値がさらに低下し、それによって Ethena のペーパーロスと取引開始がさらに悪化する可能性があることを意味します。水門は死に至る。スパイラルが起こる!

上記の一連の出来事が壊滅的なブラックスワン現象の結果でしかないことには疑いの余地はありませんが、暗号通貨に参加する際に直面する可能性のあるリスクをすべて覚えておくことが重要です。

仮想通貨分野の他のプロジェクトと同様、Ethena にもリスクはありますが、早期に機会を掴んだ人にとっては、参加することで大きなメリットが得られます。

sUSDe が提供する 2 桁の APY を獲得したい場合でも、シャードをファームして潜在的な Ethena エアドロップ割り当てを最大化したい場合でも。旅を始めるのに、DYOR の後ほど良い方法はありません。

以上がEthenaが発行するUSDeの年率は27%にも及び、その背後にあるリスクを詳細に分析の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。