Uniswapプロトコルの手数料配分提案は市場に衝撃を与えますが、DeFiの将来にどのような影響を与えるでしょうか?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWB転載

- 2024-02-29 15:31:05490ブラウズ

Uniswapプロトコルの料金配分提案は市場に衝撃を与え、DeFiの将来に大きな影響を与えました。この提案は料金分配メカニズムを調整するもので、市場やコミュニティで激しい議論を引き起こしている。 PHPエディターのStrawberryは、Uniswap提案の背後にある理由、影響、見通しを詳細に分析し、この重要なイベントがDeFiエコシステムにもたらす課題と機会を理解するのに役立ちます。

Wu氏は著者|defioasis

この号の編集者|Colin Wu

2月23日の夜、Uniswap財団のガバナンスリーダー(Gov Lead)であるErin Koen氏がUniswapに報告した。ガバナンス・フォーラムは、トークンを委任してステーキングしたUNIトークン所有者に報酬を与えるための手数料メカニズムを提案する提案を開始しました。 Uniswapが2020年9月中旬から下旬にトークンのエアドロップを発表して以来、数年間、UNIがトークンの有用性を高めるためにプロトコル料金を徴収すべきかどうかについて議論があったが、ほぼすべてが無駄になった。 Uniswap財団のトップが提案したこの提案は、UNIトークンの有用性を正式にガバナンスレベルでの議論の対象とするもので、多くの保有者の興奮を呼び起こし、UNIやその他のDeFiプロトコルの代表者の出現につながった。

まず、この提案は Uniswap Foundation の代表者によって提案されたものであり、Uniswap Foundation は Uniswap Labs と同等ではないことを明確にする必要があります。 Uniswap Labs は、Uniswap プロトコルの開発と保守、更新、アップグレードを担当し、技術開発と革新において中心的な役割を果たしています。 Uniswap Labs は本質的に営利企業です。 Uniswap Foundation は主に Uniswap プロトコルのガバナンスとコミュニティ開発に焦点を当てた非営利団体です。 Uniswap Labs はプロトコル/企業レベルでの問題を検討することに重点を置き、Uniswap Foundation はコミュニティの利益をある程度代表します。 Uniswap Labs の公式ツイートがこの件について言及も転送もしていないこと、そして Uniswap プロトコルの創設者である Hayden でさえあまり議論に参加していないことを見つけるのは難しくありません。

第二に、契約手数料が何なのかを明確にする必要があります。現在、フロントエンド手数料とLP手数料の2種類に分けられます。フロントエンド手数料とは、2023年10月中旬から開始されるUniswap Labsのフロントエンドを介してトランザクションを実行するための0.15%の手数料、つまりUniswapの公式フロントエンドから徴収され、Uniswap Labsに支払われる手数料を指します;ヘイデン氏は次のように述べています。この料金を請求する目的は、Uniswap Labs の持続可能な運営に資金を提供することです。 LP手数料はトレーダーがLPに支払うUniswapプールの手数料で、例えばUniswap V3でTVLが最も高いプールであるWBTC/ETHの手数料は0.3%です。提案では、プロトコル料金は LP 料金の分数として表現され、0、1/4、1/5、1/6、1/7、1/8、1/9 になることが明記されています。または 1/10 (現在は 0 に設定されています)、特定のスコアはガバナンスを通じて調整できます。

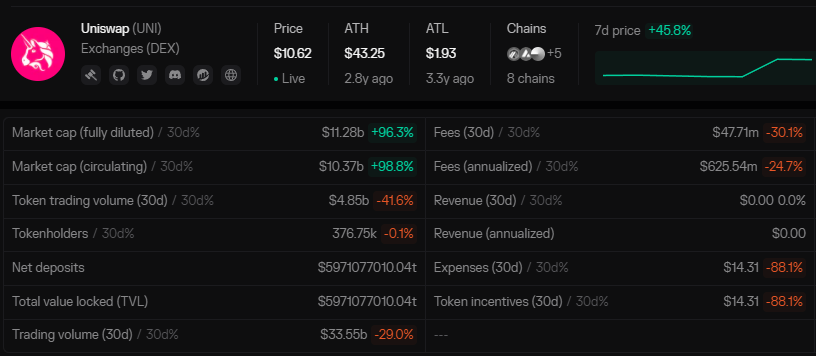

(数据来源:https://tokenterminal.com/terminal/projects/uniswap)

2月25日のトークンターミナルのデータによると、Uniswapの年間LP手数料は約6億2,600万米ドルでした。この提案が可決され、LP 料金の 1/10 ~ 1/4 がプロトコル料金として UNI 保有者に割り当てられると仮定すると、UNI 保有者は年間約 6,262 万ドル~1 億 5,650 万ドルの配当を受け取ることができます。 UNI の現在の時価総額は約 80 億米ドルで、時価総額と年換算配当金の比率は約 51.1 ~ 127.8 です。もちろん、これは単なる計算の参考であり、投資の根拠ではありません。

最後に、この提案はまだ提案とコミュニティでの議論の段階にあり、可決されるかどうかは、コミュニティと複数の勢力を代表する UNI 代表者の最終投票結果によって決まります。 Uniswap Foundationは、大きな障害がなければ、スナップショット投票は3月1日に、オンチェーン投票は3月8日にリリースされると考えている。 Uniswap の初期投資家として、a16z は将来のこの提案の投票において重要な役割を果たす可能性があります。 Arkham のデータによると、a16z とマークされたアドレス (および a16z の疑い) は約 6,000 万の UNI を制御している可能性があります。

何も決まっておらず、この提案の可決は不確実なままですが、これはユーティリティトークンへの移行の試みを示しています。たとえこの提案が可決されなかったとしても、他の機関や個人が将来UNIをユーティリティトークンに変えるために懸命に努力するだろうと私は信じています。この提案が可決された場合、LP の収入の一部を共食いしてトークン所有者に還元すると、LP に一定の損失が生じる可能性があります。議定書が発展するにつれて、UNI 保有者と LP の利益のバランスをどのように改善するかが新たなガバナンス問題となるでしょう。

数年の開発を経て、Uniswap は BTC と ETH に続く仮想通貨業界全体を代表できるベータ版になりました。財団がUNIに権限を与えることを正式に提案した今、これはグレイスケールとリップルの勝利、スポットBTC ETFのスムーズな通過、そして活発な取引の恩恵を受ける可能性がある。同時に、これは他のプロトコル開発者やチーム、特に米国のプロトコル開発者やチームにとっても模範となる可能性があります。たとえば、Blur and Blast の創設者である Pacman 氏は、Uniswap Foundation が提案した提案を認識し、Blur がその経験から学ぶことを望んでいます。 (注: NFT 取引市場の Blur トークン BLUR は UNI に似ており、どちらも権限のないガバナンス トークンです。)

UNI であれ BLUR であれ、それらが代表するプロトコルはその分野で最高のものです。 UniswapはDEX分野で約60%の市場シェアを占め、優れた技術革新と市場影響力を有するだけでなく、仮想通貨業界の発展促進に大きく貢献しており、これらを今後も注力していきます。 Uniswap にとって、UNI に権限を与えることはおまけに過ぎないかもしれませんが、今後の v4 フックはさらにエキサイティングなものになるかもしれません。

以上がUniswapプロトコルの手数料配分提案は市場に衝撃を与えますが、DeFiの将来にどのような影響を与えるでしょうか?の詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。