従来型の銀行、資産運用会社、およびゲートキーパーとして機能する金融機関によって監視される世界的な金融システム

通常の営業時間内のみに機能し、顧客に多くの制限を課します。送金、特に国際送金は完了までに数日かかることがあり、多くの場合、SWIFT コード、ルーティング番号、その他の複雑な識別子が必要になります。

従来の世界的な金融システムは、資産運用会社、銀行、門番の役割を果たす金融機関によって監視されており、通常の営業時間内のみに稼働し、顧客に多くの制限を課しています。送金、特に国際送金は完了までに数日かかる場合があり、多くの場合、SWIFT コード、ルーティング番号、その他の複雑な識別子が必要になります。金融機関に資金が残っている状態で、取引決済には 1 ~ 3 日かかる場合があります。これらの制限は、馬車のトラックで現代の F1 レースを実行しようとすることに似ています。過ぎ去った時代に構築されたレガシー システムとインフラストラクチャは、今日の財政ニーズに追いつくのに苦労しています。国ごとに独自のルールがあり、これらすべての金融機関がスムーズに連携することは非常に困難です。

対照的に、暗号プラットフォームは年中無休で稼働し、資金の自己保管を可能にします。暗号金融と DeFi は、即時のボーダーレスなピアツーピア (P2P) 取引を促進し、従来の中央集権的な機関を迂回する金融世界を生み出します。ブロックチェーンとデジタル化された金融サービスの採用の増加により、DeFi市場は2030年までに4,500億ドルに達し、46%のCAGRで成長すると予想されています。数十億ドルの市場規模にもかかわらず、世界の債券市場だけで100兆ドルを超えるのに比べ、DeFiセクターはその可能性を模索し始めたばかりであり、まだまだ道のりは長いことを示唆しています

DeFiエコシステムを加速するイノベーション

ステーブルコイン - 法定通貨(通常はドル)に固定されたデジタルドルは、暗号通貨の柔軟性と法定通貨の安定性を提供します。主要なプレーヤーは、Tether (USDT)、USD Coin (USDC)、および Dai (DAI) です。

貸し借りプロトコル - デジタル資産のピアツーピアの貸し借りを促進し、仮想通貨保有者が保有資産から利益を得られるようにします。注目すべきプレイヤーには、Aave、Compound、MakerDAO などがあります。

利回り生成メカニズム - 暗号資産保有者がステーキング、リキッドステーキング、イールドファーミングなどの戦略を通じて収益を最大化できるようにします。プレーヤーには、Lido、Rocket Pool、Curve Finance が含まれます。

Apple iPhone 16、iPhone 16 Proの発売日:新レポートで並外れた戦略が明らかに

「ルーマニアが強奪:」判定ミスが2024年オリンピック体操フロア決勝に影を落とす

「議論するのが待ちきれない」: ウォルツは「不気味」で「奇妙な」ヴァンスと対決したいと語る

クロスチェーンブリッジプラットフォーム - 異なるブロックチェーンエコシステム間の資産移転を促進し、投資家が収益を最適化するためにさまざまなネットワークを探索できるようにします。主な例には、Multichain (旧 Anyswap)、ワームホール、ホップ プロトコルなどがあります。

分散型取引所 (DEX) - Uniswap、SushiSwap、PancakeSwap など、毎日数十億の取引量を処理しながらピアツーピア取引を可能にします。

資産収益を最大化する

ステーキングとは、暗号資産保有者が自分の資産をロックして、ブロックチェーン上のノードまたはバリデーターとして参加することです。これは本質的に、自分自身をゲームに参加させることです。セキュリティ デポジットを作成して、ネットワーク ルールに従って倫理的にブロックチェーン トランザクションを検証し、ネットワークのセキュリティを確保するのに役立ちます。報酬として、ステーカーは追加のコインを獲得しますが、通常はステーキングしたのと同じ暗号通貨です。ただし、ステーキングの主な欠点は非流動性です。ステーキングされた資金はロックされ、ステーキング期間中は取引したり、他の投資に使用したりすることはできません。 Ethereum 2.0、Cardano、Solana などの Proof-of-Stake ネットワークは、これらのコミットされた資産を使用してネットワークを保護し、トランザクションを検証します。

リキッドステーキングは、リキッドステーキングプロトコルで保持されている暗号通貨を表すリキッドステーキングトークン(LST)を生成することで、ステーキング資産の非流動性を解決します。これらのミントされた LST は、DeFi エコシステム内の他のプロトコルにデプロイされ、元のステーキングされた暗号通貨がステーキング報酬を獲得し続ける一方で、追加の収益を得ることができます。これにより、暗号通貨の所有者は、ステーキングのメリットを享受しながら、資金に簡単にアクセスし、他の投資オプションを検討する能力を維持することができます。それはケーキを食べて食べるようなものです。暗号通貨は賭けられていますが、使用できるトークンはあります。 CD にロックされた資金をプロキシを使用して他の金融活動に従事し、実際の資金は定期預金に残されたまま利息が得られるとしたらどうでしょうか。暗号通貨は、リキッド ステーキングを通じてこの仮説的なシナリオを現実のものにします。

The minted LSTs can be restaked/deposited on Liquid Restaking Protocols, which in turn create Liquid Restaking Tokens (LRTs), allowing the asset holder to earn additional returns. Some advanced protocols work directly with the underlying blockchain and create new tokens native to their systems, i.e., native Liquid Restaking Tokens (nLRTs) and recursive, composite, or leveraged liquid staking tokens. These tokens enable asset holders to earn both traditional Proof of Stake rewards and additional staking rewards.

With a rapid pace of innovations in the DeFi ecosystem, platforms with unique implementations of liquid staking continue to emerge. One such platform is YieldNest.

YieldNest revolutionizes the staking landscape with its innovative liquid restaking products, designed for optimal returns and simplified user experience. By utilizing Liquid Restaking Tokens (LRTs) and Native Liquid Restaking Tokens (n

以上が従来型の銀行、資産運用会社、およびゲートキーパーとして機能する金融機関によって監視される世界的な金融システムの詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。

Amazon Project Kuiper Satelliteの発売Apr 10, 2025 pm 05:36 PM

Amazon Project Kuiper Satelliteの発売Apr 10, 2025 pm 05:36 PMAmazonのプロジェクトKuiper Satelliteの発売は、不利な気象条件のために延期されました。遅延は、宇宙LAの一般的な危険性である高高度の風のせん断、稲妻の脅威、高表面風などの要因の影響を受ける可能性があります

ウォール街は静かにソラナを支援していますか? 4,200万ドルの賭けはイエスと言っていますApr 10, 2025 pm 12:43 PM

ウォール街は静かにソラナを支援していますか? 4,200万ドルの賭けはイエスと言っていますApr 10, 2025 pm 12:43 PM元Krakenの幹部のグループは、米国に上場している会社のJanoverを買収しました。これは、Solana(SOL)財務省の建設を開始するために、ベンチャーキャピタルの4,200万ドルの資金を確保しました。

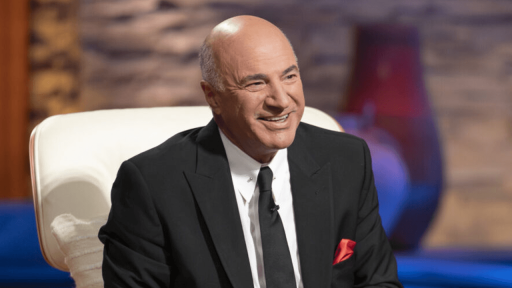

ケビン・オリアリーは、トランプに中国製品に400%の関税を課すよう促しますApr 10, 2025 pm 12:35 PM

ケビン・オリアリーは、トランプに中国製品に400%の関税を課すよう促しますApr 10, 2025 pm 12:35 PMカナダのビジネスマンで投資家のケビン・オリアリーは、トランプ政権に中国の商品に400%の関税を課すよう促し、現在の104%の関税は中国に貿易規則に従うことを強要するには不十分であると主張した。 O’Learyは、これらの声明が先に述べたと述べた

米国財務省がブロックチェーン、スタブコイン、デジタル資産に向けて掃除するピボットを示すため、規制の障害は崩壊していますApr 10, 2025 pm 12:27 PM

米国財務省がブロックチェーン、スタブコイン、デジタル資産に向けて掃除するピボットを示すため、規制の障害は崩壊していますApr 10, 2025 pm 12:27 PM米国財務長官スコットベッセントは、4月9日に銀行協会サミットで幅広い金融改革の議題をレイアウトし、規制の障壁を取り除くことを誓約しました

中国とロシアはビットコインを使用していくつかの貿易取引を解決し始めましたApr 10, 2025 pm 12:19 PM

中国とロシアはビットコインを使用していくつかの貿易取引を解決し始めましたApr 10, 2025 pm 12:19 PMヴァネックの報告によると、中国とロシアは、ビットコインを使用していくつかの貿易取引を解決し始めています。

Skybridge Capitalの創設者は、中国が中国製品の125%の関税、通貨衝撃、大規模な刺激、および金融戦争に125%の関税を平手打ちするため、中国が激しい経済報復を準備していると警告しています。Apr 10, 2025 pm 12:03 PM

Skybridge Capitalの創設者は、中国が中国製品の125%の関税、通貨衝撃、大規模な刺激、および金融戦争に125%の関税を平手打ちするため、中国が激しい経済報復を準備していると警告しています。Apr 10, 2025 pm 12:03 PMUCCIは、貿易の緊張の高まりの中で中国の次の動きに関する5ポイントの予測を概説します

Ethereum(ETH)はビットコイン(BTC)を下回るApr 10, 2025 pm 12:01 PM

Ethereum(ETH)はビットコイン(BTC)を下回るApr 10, 2025 pm 12:01 PM2015年に発売されてからすべての取引日の85%でビットコインが不足しています。ビットコインと比較してエーテルの値を追跡するETH/BTC比は、0.018の5年安値に低下しました。

トランプ大統領の関税発表は、ビットコインが5.4%を落とすことを送信しましたApr 10, 2025 am 11:53 AM

トランプ大統領の関税発表は、ビットコインが5.4%を落とすことを送信しましたApr 10, 2025 am 11:53 AM暗号通貨の世界では、政府の大きな決定のように物事を揺るがすことができるイベントはほとんどありません。トランプ大統領の最近の関税発表はまさにそれをした

ホットAIツール

Undresser.AI Undress

リアルなヌード写真を作成する AI 搭載アプリ

AI Clothes Remover

写真から衣服を削除するオンライン AI ツール。

Undress AI Tool

脱衣画像を無料で

Clothoff.io

AI衣類リムーバー

AI Hentai Generator

AIヘンタイを無料で生成します。

人気の記事

ホットツール

VSCode Windows 64 ビットのダウンロード

Microsoft によって発売された無料で強力な IDE エディター

SublimeText3 Mac版

神レベルのコード編集ソフト(SublimeText3)

SecLists

SecLists は、セキュリティ テスターの究極の相棒です。これは、セキュリティ評価中に頻繁に使用されるさまざまな種類のリストを 1 か所にまとめたものです。 SecLists は、セキュリティ テスターが必要とする可能性のあるすべてのリストを便利に提供することで、セキュリティ テストをより効率的かつ生産的にするのに役立ちます。リストの種類には、ユーザー名、パスワード、URL、ファジング ペイロード、機密データ パターン、Web シェルなどが含まれます。テスターはこのリポジトリを新しいテスト マシンにプルするだけで、必要なあらゆる種類のリストにアクセスできるようになります。

SublimeText3 英語版

推奨: Win バージョン、コードプロンプトをサポート!

ドリームウィーバー CS6

ビジュアル Web 開発ツール

ホットトピック

7455

7455 15

15 1375

1375 52

52