Que signifie le teneur de marché automatisé ? Comment les teneurs de marché automatisés (AMM) gagnent-ils de l'argent ?

- PHPzavant

- 2024-04-25 09:07:091051parcourir

Les teneurs de marché automatisés sont un type d'échange décentralisé qui s'appuie sur des algorithmes pour déterminer le prix des actifs numériques et utilise des paires d'actifs échangeables. Ces protocoles sont en réalité basés sur des contrats intelligents qui fixent et fournissent automatiquement le prix de négociation entre deux actifs numériques. Par conséquent, ces actifs seront automatiquement échangés entre eux sur la base d’algorithmes, plutôt que sur la base de carnets de commandes comme dans la finance traditionnelle. Par conséquent, les entités participant à cet échange n’interagissent qu’avec ce contrat intelligent et non entre elles. Les teneurs de marché automatisés sont toujours importants dans DeFi. De nombreux investisseurs ne savent peut-être toujours pas comment ce teneur de marché automatique gagne de l’argent ? Laissez-moi l’analyser pour vous ci-dessous.

Que signifie le market maker automatique ?

Automated Market Maker (AMM) est un mécanisme utilisé dans les échanges décentralisés (DEX) qui calcule automatiquement les prix de transaction entre les actifs grâce à des algorithmes.

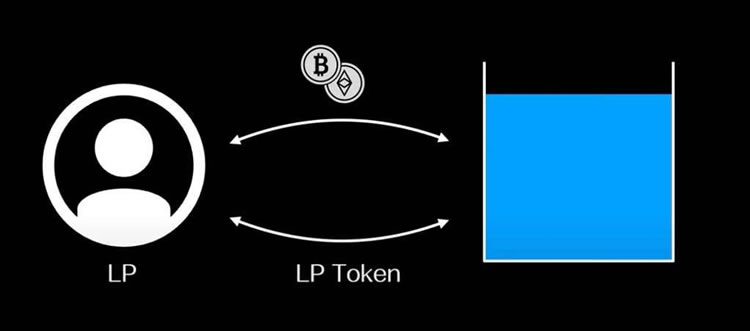

Ce mécanisme permet des transactions automatisées de crypto-actifs et d'autres actifs numériques sans autorisation. La nature décentralisée signifie qu'aucun intermédiaire tiers n'est impliqué, ce qui réduit les coûts de transaction et améliore l'efficacité des transactions. Les teneurs de marché automatisés fonctionnent en mettant en place des pools de liquidités qui stockent une certaine quantité d'un actif et sont utilisés pour faire correspondre les ordres des acheteurs et des vendeurs, avec des algorithmes déterminant les prix en fonction de la quantité d'actifs dans le pool et de la demande commerciale. Ce modèle de tenue de marché décentralisé résout certains problèmes des bourses traditionnelles, tels que le glissement des transactions et l'efficacité des transactions, mais il apporte également de nouveaux défis, tels que la manière de garantir l'exactitude et la sécurité de l'algorithme.

Comment les teneurs de marché automatisés gagnent-ils de l'argent ?

La plupart des teneurs de marché sur le marché sont de grands acteurs économiques. Les teneurs de marché maintiennent la liquidité du marché et réalisent des bénéfices en achetant et en vendant des titres sur la base des cotations du marché libre. En plus des bénéfices provenant du spread bid-ask, les teneurs de marché reçoivent également une source de revenus supplémentaire provenant des commissions sur la liquidité fournie par la bourse.

1. Bid-Ask Spread

Pour les investisseurs qui souhaitent négocier rapidement et en grandes quantités, la partie commerciale sera probablement un teneur de marché. Les investisseurs doivent payer un peu plus pour acheter ou vendre à un prix inférieur afin de garantir le bon déroulement de la transaction. À ce moment-là, le prix entre l’achat et la vente devient le profit du teneur de marché. Bien entendu, ce profit est très faible et ne peut être réalisé par personne autre que le teneur de marché. En outre, les teneurs de marché doivent pouvoir garantir qu’ils pourront toujours conserver leurs bénéfices en cas de baisse ou de deux des prix, par exemple en offrant une réduction des frais des teneurs de marché ou même en subventionnant leurs frais.

2. Commission de liquidité des échanges

Les bourses ont besoin d'un volume de transactions pour rendre les transactions populaires et des bourses pour en tirer des frais. Par conséquent, la bourse a besoin de la participation de teneurs de marché externes pour garantir que les différents instruments financiers présents sur sa bourse disposent d'une liquidité suffisante. Il existe de nombreuses formes de participation différentes, souvent avec dispense de frais. Après avoir atteint un certain volume de transactions, la bourse offrira davantage de réductions de frais et de commissions supplémentaires. À l’inverse, si un teneur de marché n’atteint pas un certain volume de transactions spécifié par la bourse, il aura la réputation de mettre fin à son intérêt dans la relation.

Qu'en est-il des teneurs de marché automatisés ?

Maintenant que vous savez ce que fait un teneur de marché, vous aurez peut-être hâte d'explorer un compte de teneur de marché automatisé expliqué en détail. Les échanges décentralisés visent à éliminer tous les processus intermédiaires associés au trading de crypto-monnaies. DEX ne fournit aucune prise en charge pour l'infrastructure d'hébergement ou le système de correspondance des commandes.

Par conséquent, les utilisateurs de DEX peuvent bénéficier d'un degré considérable d'autonomie et initier des transactions directement via leurs portefeuilles non dépositaires. Cependant, l’aspect le plus intéressant des échanges décentralisés est le remplacement des systèmes d’appariement des ordres et des modèles de carnet d’ordres par des protocoles autonomes appelés teneurs de marché autonomes, ou AMM.

Au sens le plus élémentaire, un AMM ou Automated Market Maker est essentiellement un protocole, un algorithme ou une formule qui aide à fixer le prix d'un actif. Plutôt que d’utiliser un modèle de carnet d’ordres comme les bourses traditionnelles, les algorithmes automatisés des teneurs de marché aident à évaluer les actifs. De plus, vous devez également noter que la formule de l’AMM peut varier pour chaque protocole.

Par exemple, la formule du teneur de marché automatique d'Uniswap est « x*y=k ». Dans cette formule, « x » représente le montant d'un jeton spécifique dans le pool de liquidité, tandis que « y » représente le montant d'un autre jeton dans le pool de liquidité. Le « k » dans la formule automatisée du teneur de marché d’Uniswap représente une constante fixe dans l’équation. La constante fixe « k » indique clairement que la liquidité totale du pool doit toujours rester constante.

Fait intéressant, vous pouvez trouver différents algorithmes de teneur de marché automatisés au sein d'un autre AMM, en fonction de son cas d'utilisation cible spécifique. D’un autre côté, tous les AMM présentent une similitude significative entre eux, à savoir le fait qu’ils utilisent des algorithmes pour déterminer les prix des actifs. Les AMM peuvent aider à décentraliser le processus d’obtention de bons prix sur les actifs cryptographiques, permettant ainsi à tout individu de créer son propre marché sur le réseau blockchain. Certains exemples célèbres d’échanges cryptographiques AMM incluent Curve, Uniswap et Balancer.

J'espère que les investisseurs pourront comprendre comment les teneurs de marché automatiques gagnent de l'argent grâce à l'article ci-dessus. La principale façon dont AMM fonctionne est de souligner la principale raison pour laquelle il est important d’attirer des liquidités. Un niveau de liquidité plus élevé dans le pool garantit un potentiel limité de dérapage sur les commandes importantes. Par conséquent, l’amélioration de la liquidité peut jouer un rôle clé dans l’augmentation des volumes de transactions sur la plateforme. Il est également important de noter que les problèmes de glissement peuvent varier considérablement selon le protocole AMM. Les formules automatisées des teneurs de marché aident à déterminer les prix. Cette formule montre à quel point le rapport entre les jetons d'un pool de liquidité change après une transaction spécifique. Si le rapport change radicalement, vous devez vous inquiéter d’un glissement trop élevé.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Quels sont les principes et caractéristiques de la blockchain

- PHP construit une blockchain (y compris le code source)

- Quelles sont les principales caractéristiques de la technologie blockchain ?

- Comment transférer de la monnaie virtuelle du portefeuille Web3 vers l'échange ?

- Apprenez à emprunter en utilisant la marge isolée BTC sur l'échange Binance