Robinet DEX de base : Aérodrome VS Courbe

- 王林avant

- 2024-03-26 16:31:111513parcourir

Le modèle Vélodrome s'inspire du veCRV et vise à atteindre une cohérence supérieure entre les trois participants clés de DEX, y compris les fournisseurs de liquidité (LP), les détenteurs de jetons et les projets nécessitant des liquidités. Cependant, de nombreux acteurs de l’espace DeFi ne comprennent toujours pas pleinement les raisons sous-jacentes. En lisant cet article en profondeur, vous pourrez sortir de ce dilemme et aller au fond des choses.

Aujourd'hui, nous allons discuter de Vélodrome/Aérodrome, une véritable success story dans le domaine de la DeFi. Cet article comparera les deux modèles et expliquera comment Vélodrome s'améliore par rapport au modèle veCRV et quel impact significatif ces petites différences ont.

Tout d'abord, permettez-moi de faire une déclaration : pour comprendre ce qui suit, tout le monde doit comprendre que DEX comporte deux composants principaux :

1. La structure de liquidité qu'il fournit (telle que x*y=k, stableswap, CL, stableswap-NG, courbe V2, etc.)

2. Modèle incitatif, pour DEX, c'est synonyme de sa tokenomics.

Cet article se concentre sur cette dernière, au cœur de l’innovation de Vélodrome. Cet article suppose que vous avez une compréhension de base de l’économie des jetons veCRV de Curve.

Collecte et distribution des frais A/veCRV/veVELO

La collecte et la redistribution des frais sont la clé des échanges décentralisés. La simplicité est souvent la meilleure option à cet égard, car des dirigeants comme Uniswap adhèrent toujours à un modèle extrêmement simple mais efficace qui attribue 100 % des frais directement aux fournisseurs de liquidité.

Avec le lancement du token CRV en août 2020, Curve a exploré une voie alternative où 50 % des frais facturés sur une paire de trading donnée allaient aux fournisseurs de liquidité et les 50 % restants allaient à un « DAO » (frais d'administration), c'est-à-dire le détenteur du veCRV. Curve introduit le concept de « mesure de liquidité » dans lequel les détenteurs de jetons verrouillés (veCRV) peuvent diriger les émissions de CRV vers les fournisseurs de liquidité, créant ainsi une nouvelle stratégie d'incitation.

Lancé fin mai 2022, Vélodrome explore une nouvelle façon de bifurquer, inspirée de Solidly, un précédent projet qui itérait sur le modèle Curve. À Vélodrome, les LP ne facturent pas de frais sur les paires de trading qui fournissent de la liquidité, mais sont incités par des récompenses d'émission. Cette approche innovante a attiré une large attention au sein de la communauté blockchain, apportant une nouvelle façon de penser à l’écosystème DeFi. Le lancement de Vélodrome offre davantage d'incitations et d'opportunités aux participants, tout en faisant écho au concept fondamental de finance décentralisée. Ce modèle basé sur les récompenses d'émission offre aux participants plus de flexibilité et d'opportunités, les incitant à participer plus activement à l'approvisionnement en liquidités et aux activités de négociation.

La principale différence entre veCRV et veVELO est leur impact sur DEX/DAO. Comment gérer les frais collectés à différents niveaux . Nous avons constaté des différences significatives dans le montant des frais perçus et dans le modèle de distribution.

Plongeons dans les nuances de ce sujet : elles sont la clé pour comprendre les avantages et les inconvénients de chaque mode.

A.1/ Nombre d'allocations de frais : VELO = 2 x Curve

Curve et Vélodrome suivent la même logique de base : chaque semaine, un certain nombre de tokens CRV/VELO sont émis et distribués aux fournisseurs de liquidité. Chaque pool est associé à un compteur auquel les détenteurs de veCRV/veVELO peuvent voter, et l'allocation budgétaire hebdomadaire suit un ratio de « vote au compteur » : si un compteur reçoit 1 % du total des votes veCRV/veVELO, alors cette semaine-là, 1 % de tous les émissions générées seront dirigées vers cette paire de devises.

Ces émissions constituent essentiellement le coût principal d'un DEX : le prix payé pour attirer et retenir la liquidité. Ce qui compte alors, c’est l’autre côté du grand livre : les revenus : dans notre cas, les frais perçus.

Sur Curve, les revenus proviennent des « frais de gestion » de chaque pool, qui sont généralement fixés à 50 %. Cela signifie que les frais facturés sur un pool donné sont répartis à parts égales entre les détenteurs de LP et de DAO/veCRV.

Aperçu des revenus de la courbe : le bleu clair correspond aux frais de gestion, le jaune correspond aux frais payés aux LP, le bleu foncé correspond aux revenus du stablecoin crvUSD - Source : Curvemonitor.com

Sur Vélodrome, c'est simple : les prestataires de sexe flow ne reçoivent pas de frais facturés sur les paires de trading qu'ils fournissent dans le pool ; ils ne sont incités que par les émissions $VELO, ce qui signifie que les détenteurs de DAO/veVELO reçoivent 100 % des frais générés sur le DEX.

Bien que cette différence fondamentale ait déjà un impact énorme, la différence suivante est encore plus significative en ce qui concerne la manière dont ces frais sont alloués aux détenteurs de veCRV/veVELO.

A.2/ Modèle de répartition des frais : une approche plus juste et plus efficace

Curve adopte un modèle qui peut être décrit comme un système de péréquation des frais : les frais perçus par les détenteurs de veCRV dépendent uniquement du montant de veCRV qu'ils détiennent. En supprimant trop de détails techniques, ces frais sont facturés dans les différents jetons impliqués dans le pool (par exemple, USDC/USDT/DAI de 3pool), qui sont récoltés, échangés chaque semaine contre des jetons LP de 3pool, puis mis à disposition pour que veCRV puisse détenir une réclamation. - Comme vous pouvez le constater, cela signifie qu'une certaine sorte d'infrastructure est nécessaire pour fonctionner, dont le coût augmente avec le nombre de pools sur Curve DEX.

Velodrome, quant à lui, propose un modèle supérieur dans toutes les dimensions car il permet d'obtenir une meilleure cohérence entre les détenteurs de DEX/LP/token sans nécessiter aucune infrastructure. Voyons comment cela se fait.

En termes simples, Vélodrome relie les activités de vote au compteur avec la distribution des redevances. Ici, le montant de veVELO qu'un détenteur possède est important, mais le pool pour lequel il a voté est encore plus important, car les électeurs ne recevront que les frais facturés sur la paire de trading pour laquelle ils ont voté. Ils facturent des frais par pool (c'est-à-dire que les électeurs du pool ETH/USDC reçoivent ETH et USDC), ce qui signifie que l'infrastructure requise est plus facile à gérer.

Velodrome lie la distribution des frais aux événements de vote mesurés : les détenteurs de veVELO ne reçoivent que les frais facturés sur le pool pour lequel ils ont voté, payés une fois par semaine dans la paire de devises du pool d'origine. Cela aligne mieux les détenteurs de veVELO avec les meilleurs intérêts de Vélodrome en tant que DEX par rapport à Curve.

Ce simple interrupteur crée un volant de vote amusant. Les paires de trading à volume élevé facturent des frais élevés, ce qui signifie qu'il existe une forte incitation pour les électeurs. Cela se traduit par un grand nombre de votes > dirigeant des émissions raisonnables vers la paire > attirant davantage de fournisseurs de liquidités > jusqu'à ce qu'un point d'équilibre soit atteint. Cela signifie qu’un grand nombre de paires de devises peuvent s’auto-entretenir sans avoir recours à des pots-de-vin ou à des votes de baleines, ce qui n’est pas le cas sur Curve.

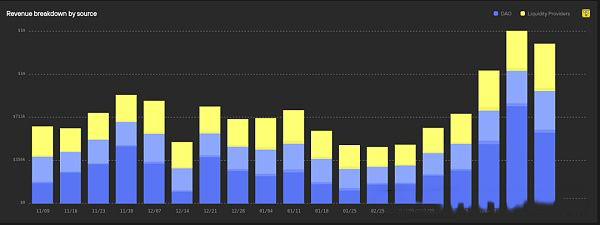

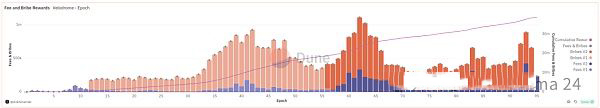

Aperçu des revenus du vélodrome - Source : Tableau de bord 0xkhmer

Aperçu des revenus de l'aérodrome - Source : Tableau de bord 0xkhmer

A.3/ Implications pratiques

Maintenant, faisons cela en envisageant un veCRV/ Prenons le cas d'un électeur veVELO qui décide de voter pour une paire de trading avec le plus petit volume de trading (ce qui est une situation courante).

Sur Courbe :

1. Un détenteur de veCRV important vote pour un pool qui gère un petit volume par rapport à son TVL, soit pour percevoir un pot-de-vin, soit parce qu'il souhaite soutenir les tokens impliqués dans le pool.

2. Son activité de vote est préjudiciable à Curve en tant que DEX car il dirige les émissions vers des endroits inutiles.

3. Il reçoit le même montant de 3CRV qu'un électeur plus enclin à la courbe, qui dispose d'un nombre égal de paquets veCRV, essayant d'orienter les incitations vers des votes qui maximisent le volume des transactions.

Maintenant sur Vélodrome :

1. Un détenteur de veVELO important vote pour un pool qui gère un petit volume par rapport à son TVL, soit pour percevoir un pot-de-vin, soit parce qu'il souhaite soutenir les tokens impliqués dans le pool.

2. Son activité de vote est préjudiciable au Vélodrome en tant que DEX car il dirige les émissions vers des endroits inutiles.

3. Le montant des frais qu'il reçoit est très faible car le pool pour lequel il vote gère de très petits volumes de transactions.

Il en va de même pour voter pour un pool d'intérêt à volume élevé pour un DEX :

• Sur Curve, cet électeur aligné sur DEX recevra le même montant de 3CRV que tout électeur détenant le même jeton.

•Sur Vélodrome, cet électeur aligné sur DEX sera bien récompensé puisqu'il sera l'électeur majoritaire sur une paire à fort volume : la situation idéale pour maximiser les frais gagnés.

À ces deux égards, cela revient à verser des pots-de-vin aux électeurs et peut conduire à ce que les votes soient dirigés vers des pools qui ne sont pas optimaux en termes de gestion du volume de transactions. Sur Curve, cependant, il n’y a aucune pénalité pour cela. Sur Vélodrome, les corrupteurs de ces pools sont en concurrence avec des pools à gros volume qui proposent des TAEG attractifs, avec ou sans pots-de-vin.

Regardez les choses sous un autre angle : sur Curve, le coût d'un pot-de-vin ne dépend que de la valeur du CRV émis. Sur Vélodrome, le prix de base qu'un projet doit payer est déterminé par le total des pots-de-vin + les frais facturés par les autres pools. Cela signifie que les pools de volumes élevés font augmenter le coût de la corruption, ce qui constitue une autre incitation au sein du volant d’inertie.

Comprendre ce qui précède signifie comprendre les principales différences entre les modèles Curve et Vélodrome. Cependant, pour une compréhension complète, de nombreux autres éléments doivent être pris en compte. Parlons maintenant du boost LP.

B/ LP Boost et son impact sur l'écosystème

LP boost, pour faire simple, est une fonction propre à Curve. De nombreux protocoles qui adoptent la tokenomique veCRV, tels que Balancer et son veBAL, utilisent également cette fonctionnalité. Il permet aux détenteurs de veCRV de gagner davantage de récompenses CRV en fonction de plusieurs facteurs, notamment leurs avoirs en veCRV et la taille de leurs différents LP. Par conséquent, avec une propriété appropriée de veCRV, les LP peuvent recevoir un « LP Boost » allant jusqu'à 2,5 fois le taux d'émission de base.

B.1/ Explication du boost LP

Pour obtenir le boost maximum, jusqu'à 2,5x, il faut faire ce qui suit :

1 Maintenir autant de veCRV que possible.

2. Détenez des positions LP dans autant de pools que possible.

3. Avoir une TVL proportionnelle/équilibrée dans ces différents pools.

En termes simples, LP boost est un jeu difficile dès le début. Il n’est pas destiné à profiter aux détenteurs individuels de veCRV par rapport à leurs LP, mais plutôt à attirer de nouveaux protocoles. Avec des protocoles comme Convex, ils sont capables d’atteindre systématiquement 1+2+3 à tout moment. La croissance de Convex n'est pas une réussite ; elle est due à la conception (la conception de Curve). Sans Convex, un autre protocole similaire détiendrait la majorité de l’offre de veCRV. Nous avons observé des schémas similaires dans d'autres protocoles utilisant LP Boost : Balancier a Aura. Convex et Aura contrôlent plus de 50 % de l’approvisionnement en veCRV/veBAL.

Vélodrome et Aérodrome évitent complètement la possibilité que de nouveaux protocoles engloutissent l'approvisionnement en n'ayant aucun mécanisme de boost. Comme nous l'avons vu avec Curve, Convex est arrivé et a pris la majeure partie de l'offre ; désormais, tous les LP bénéficient d'un boost et personne ne bénéficie d'une quantité disproportionnée de CRV. Le système a convergé au point où tout le monde reçoit à peu près le même coup de pouce efficace. Dans Vélodrome/Aérodrome, il n'y a pas de Boost, car le résultat futur sera que le LP obtiendra le même boost efficace. Un autre fait est que puisque Convex possède la majorité des CRV verrouillés, ils contrôlent la future gouvernance du CRV.

B.2/ Conséquences du LP Boost

LP—L'existence du boost nécessite une couche de type convexe au-dessus de DEX, c'est inévitable. À ce stade, certains peuvent penser : « Vous avez donc un protocole qui engloutit la plupart de vos émissions et les verrouille pour toujours ; quel est le problème ? »

La réponse est simple : c'est juste une inefficacité de conception, car ces méta- les couches fournissent des fonctionnalités qui peuvent être fournies au niveau de base (par le DEX lui-même) de manière plus simple et gratuite.

Curve nécessite un marché convexe et de corruption : Votium, Warden et Hidden Hands. Mais des gestionnaires de proxy de composition/vote automatiques sont également nécessaires : Airforce Union, Concentrator, etc. Vous finirez par voir des dizaines de protocoles facturer des frais ici et là pour fournir ce que Vélodrome est capable de proposer de manière native. Cela rend l'expérience utilisateur plus complexe, et les utilisateurs doivent comprendre ces protocoles et leurs subtilités pour tirer le meilleur parti de Curve.

Vous vous souvenez que lorsque nous avons discuté de l'allocation des frais, nous avons mentionné que Curve nécessite une infrastructure plus intensive pour fonctionner ? Eh bien, imaginez le chaos sur le backend de veCRV+LP boost. Il y a une raison pour laquelle Curve et Balancer ont mis autant de temps à être lancés sur le nouveau L2, souvent avec seulement des fonctionnalités partielles (par exemple pas de boost LP, surprise surprise).

Expansion transparente — au-delà de ce que Curve a à offrir :

Sur Vélodrome, le marché des pots-de-vin est intégré : les projets peuvent publier leurs pots-de-vin directement sur l'interface du Vélodrome, et les électeurs peuvent consulter les pots-de-vin disponibles et voter au même endroit.

Relais Vélodrome

Ils commencent par des améliorations de qualité d'expérience et d'économie de gaz comme Auto Max Lock, qui évite les tracas de le faire manuellement pour les casiers qui souhaitent rester verrouillés au maximum pour maximiser leurs votes de compteur, à des fonctionnalités plus étendues telles que Relay, un système de gestion de localisation veVELO.

Il s'agit d'un outil qui fournit des services aux projets qui utilisent Vélodrome pour augmenter la liquidité de leurs paires de trading. Il leur permet de mettre en place leurs propres stratégies de vote et de corruption et de les faire mettre en œuvre automatiquement : plus de soumissions hebdomadaires de transactions. Relay présente un avantage supplémentaire, car la stratégie actuellement disponible est une stratégie veVELO-maxi, qui regroupe tous les frais et pots-de-vin collectés dans VELO et les reverrouille pour maximiser le pouvoir de vote : elle crée un pool VELO important, directement lié aux frais alloués par la bourse. . Près d’un cinquième de veVELO est déjà là.

À mesure que la fonctionnalité Relay mûrit, davantage de stratégies seront disponibles pour ses utilisateurs, y compris certaines qui regroupent tous les frais et pots-de-vin gagnés dans veVELO. Ou une stratégie pour réclamer automatiquement ETH ou USDC. C’est très pratique pour les détenteurs de veVELO qui ne souhaitent pas particulièrement soutenir un projet.

veNFT : Tokenisation des Positions

Velodrome inclut également d'autres innovations intéressantes, comme le encore sous-estimé veNFT : sur Curve, les veCRV sont intransférables, ce qui rend leur gestion pénible. Vélodrome atteint la même cohérence mais permet la transférabilité : les positions veVELO sont représentées par veNFT et peuvent être transférées. Il n'existe aucun moyen d'échanger un veNFT donné contre la devise native VELO, autre que d'attendre l'expiration du verrou. Toutefois, il simplifie la gestion d’un tel poste en permettant les transferts. De plus, il existe un marché OTC pour veVELO veNFT où les détenteurs peuvent vendre leurs positions à un prix réduit par rapport à la valeur de la devise native de VELO.

Une compréhension approfondie de la nature du jeu

Les échanges comme Curve ou Velodrome sont un type de produit spécial dans le paysage DeFi. En termes commerciaux habituels, ils peuvent être décrits comme B2B2C : entreprise à entreprise à consommateur. Ils sont B2B car leurs premiers clients sont d’autres projets – divers protocoles à la recherche de liquidités. S'ils servent ce marché avec succès, les projets qu'ils lancent dans leurs DEX feront le travail B2C à leur place, car leurs pools de liquidités offrent des opportunités à leurs détenteurs de jetons respectifs.

J'ai l'impression que Curve a complètement échoué à cet égard. Avec sa structure pyramidale de solutions imbriquées les unes dans les autres, Curve est particulièrement peu convivial pour l’accès aux projets. Veulent-ils un pot-de-vin ? Ok, choisissez entre veCRV ou vlCVX Bribe, Votium, Warden ou StakeDAO sur Bribe.crv. Veulent-ils gérer leur propre CRV ? Ok, choisissez simplement entre veCRV, aCRV, cvxCRV, sdCRV, vlCVX, uCRV et plus encore. Bien que cette variété d’options puisse être intéressante pour les passionnés de Curve, elle devient à mon avis un handicap du côté B2B.

En revanche, l'expérience Vélodrome est fluide : tout se passe au même endroit, chaque option est claire, et il n'est pas nécessaire de comparer entre une demi-douzaine de choix obscurs et parfois trompeurs. Combiné avec les fonctionnalités évoquées précédemment du jeu veCRV, en particulier le boost LP, cela rend l'écosystème Curve particulièrement hostile aux nouveaux entrants : qui voudrait participer à une compétition où, trois ans après son lancement, les intérêts sont toujours orientés vers les premiers entrants ?

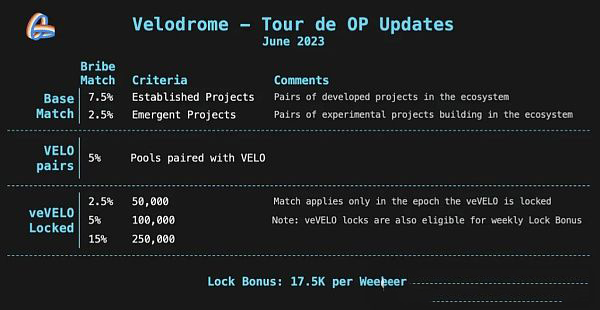

De plus, les efforts de BD de Vélodrome sont remarquables ; l'équipe aide largement les nouveaux projets à intégrer et a conçu plusieurs plans pour rendre l'expérience des nouveaux arrivants aussi simple et convaincante que possible, ce qui se résume à un « Tour de OP ». parapluie, y compris des programmes de pots-de-vin, des récompenses verrouillées et des améliorations de vote.

Résumé

Comme vous l'avez peut-être vu, Vélodrome et Aérodrome ont attiré beaucoup d'attention récemment en raison du rallye de leurs tokens : je pense que c'est bien mérité. Le lancement de la mise en œuvre par Vélodrome de la liquidité centralisée Slipstream augmentera le volume de transactions traitées par unité de TVL, ouvrant ainsi la prochaine étape de croissance du volant d’inertie. Aérodrome, émanation de Vélodrome sur le réseau Base, a connu une croissance phénoménale depuis son lancement il y a six mois, prouvant encore une fois la viabilité de ce modèle.

À long terme, l'équipe Velodrome a commencé à appeler Velo « MetaDEX », ce qui implique que Velodrome devient non seulement Optimism, mais le centre de liquidité de base pour l'ensemble de la superchaine : toutes les chaînes construites sur la pile OP.

Le temps nous le dira, mais Vélodrome a connu un grand succès avec Optimism, donc gérer correctement un DEX inter-chaînes changera la donne. Cela est particulièrement vrai étant donné que Curve et Balancer ont échoué là-bas - non pas parce qu'ils n'ont pas essayé, mais parce que leur infrastructure complexe et leur boost LP ont rendu le déploiement inter-chaînes pénible (comme AuraFinance distribuant AURA sur une chaîne sans liquidité).

PS : je parle ici de la partie DEX de la suite de produits, qui est la gamme complète de produits pour Vélodrome, mais pas pour Curve, qui comprend désormais crvUSD et Llamalend. Pourtant, même en incluant crvUSD, Aerodrome collecte et distribue désormais plus de frais que Curve, le tout sur une seule chaîne par rapport aux 13 de Curve. Bien que Curve-DEX soit sous-performant depuis un certain temps, l'équipe a prouvé sa capacité à innover et à rebondir à plusieurs reprises. crvUSD a dépassé Curve-DEX en termes de revenus, qui sait ce que Llamalend peut réaliser.

Le jeu continue : attendons de voir.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Comment importer des projets dans vscode

- Comment démarrer Chongya Cookie Man Kingdom Beach Exchange ?

- Analyse approfondie de la devise à laquelle appartient l'USDT

- L'Optimism Coin augmentera-t-il en 2024 ? Est-ce que ça va monter jusqu'à 50$ ?

- En savoir plus sur la façon dont les stablecoins rapportent de l'argent dans cet article ? Introduction au modèle de profit des stablecoins