Si les institutions traditionnelles se lancent dans Bitcoin, quelle est la position appropriée ?

- WBOYavant

- 2024-03-26 09:50:18629parcourir

Dans le monde de l'investissement en évolution rapide, la diversification a toujours été une stratégie clé pour réduire les risques et augmenter les rendements. Avec l’émergence des cryptomonnaies, notamment du Bitcoin, les investisseurs ont trouvé une nouvelle classe d’actifs à ajouter à leurs portefeuilles. Cet article examine les implications de l’intégration de Bitcoin dans un portefeuille traditionnel d’actions et d’obligations 60/40.

En examinant de plus près divers indicateurs numériques, nous examinons en profondeur l'impact des différents niveaux d'allocation de Bitcoin sur la performance globale du portefeuille, le risque et le rendement. De l’augmentation progressive des avoirs en Bitcoin à l’inclusion à grande échelle du Bitcoin dans les portefeuilles d’investissement, nous révélons la relation subtile entre risque et récompense dans l’environnement d’investissement Bitcoin.

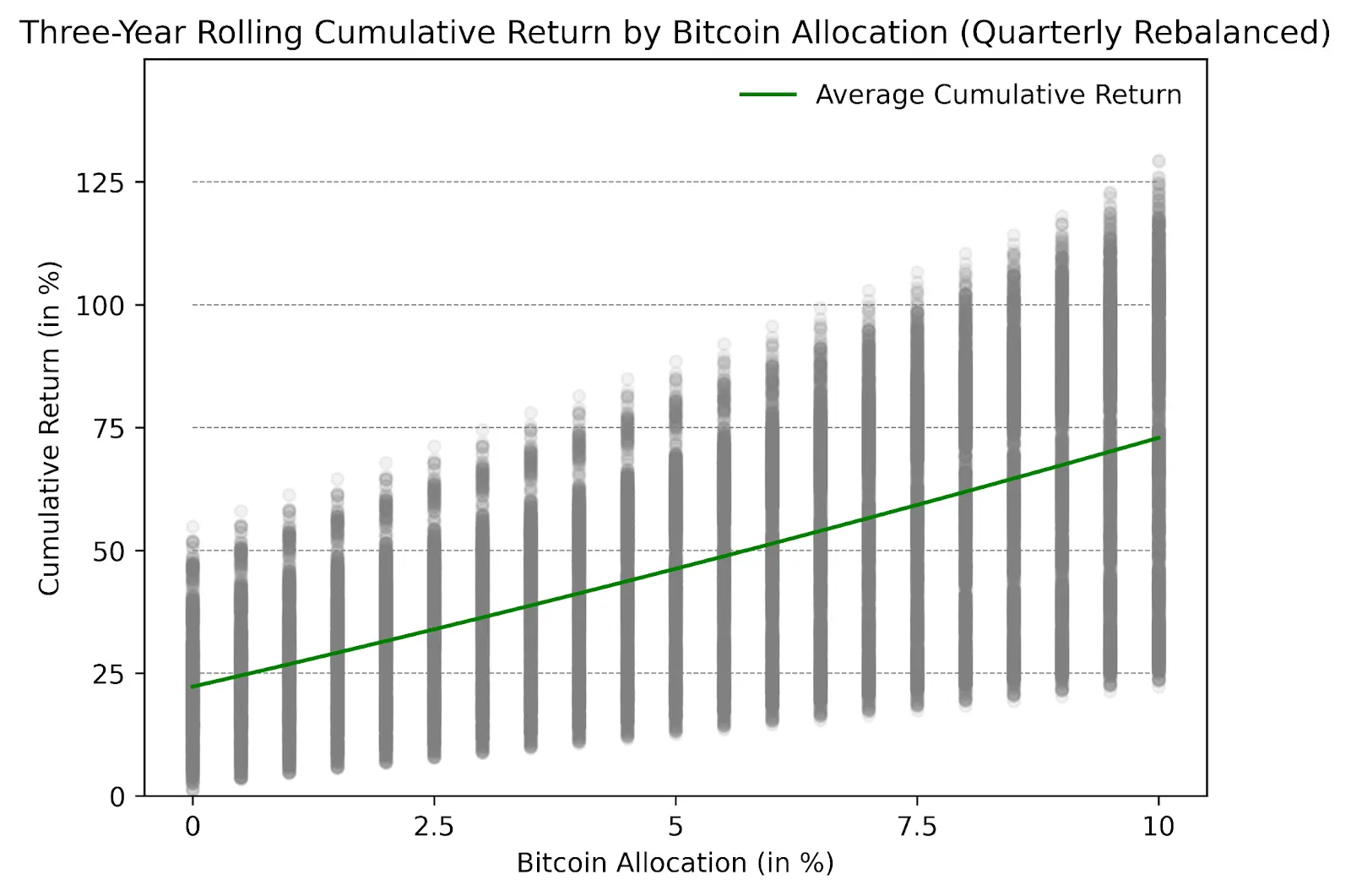

Dans le graphique, la première colonne de gauche montre la situation sans inclure Bitcoin dans le portefeuille, tandis que les colonnes suivantes montrent la situation avec une augmentation progressive des avoirs en Bitcoin (jusqu'à 10 %). Ces colonnes ne changent pas au fil du temps et représentent simplement le nombre de Bitcoins détenus. Il convient de noter que, selon les données historiques, à mesure que l’allocation de Bitcoin augmente, le retour sur investissement augmentera en conséquence.

Figure 1 : Rendements cumulés glissants sur trois ans de l'allocation Bitcoin (rééquilibrée trimestriellement), Source : Cointelegraph Research

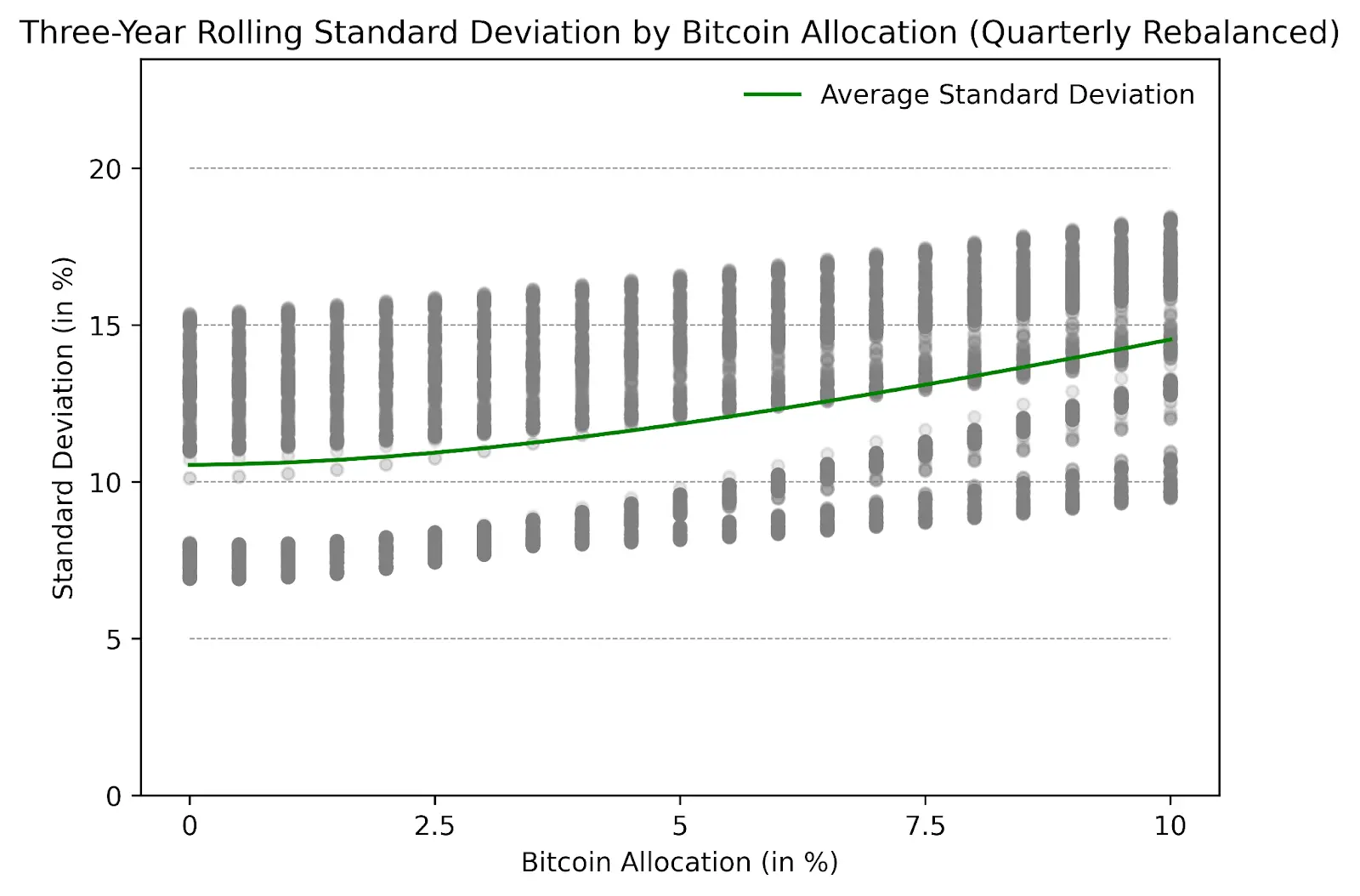

Lorsque l'ajout de Bitcoin à un portefeuille d'actions et d'obligations 60/40 augmente les rendements cumulés, mais il y a un piège : cela peut également accroître l’incertitude et le risque. La figure 2 montre l’évolution de la volatilité après allocation au Bitcoin. Même si le risque a augmenté, il n’a pas été linéaire. Au lieu de cela, la ligne présente une courbure. Cela signifie que si vous ajoutez juste un peu de Bitcoin, disons entre 0,5 % et 2 %, votre investissement ne sera pas beaucoup plus risqué. Mais à mesure que vous ajoutez plus de Bitcoins, les choses deviennent rapidement imprévisibles.

Figure 2 : Écart type glissant sur trois ans des allocations de Bitcoin (rééquilibré trimestriellement), Source : Cointelegraph Research

Figure 2 : Écart type glissant sur trois ans des allocations de Bitcoin (rééquilibré trimestriellement), Source : Cointelegraph Research

Dans la figure 3, nous combinons les informations de la figure 1 pour voir le ratio de Sharpe du portefeuille. La forme du graphique est très intéressante : elle augmente rapidement au début, puis se stabilise à mesure que vous investissez davantage de Bitcoin. Le graphique montre que lorsque vous ajoutez du Bitcoin à votre investissement, cela signifie généralement que vous recevrez plus de rendements pour compenser le risque que vous prenez. Mais rien n’est gratuit : une fois que vous commencez à ajouter de plus en plus de Bitcoins, surtout après environ 5 % de votre investissement total, les risques accrus l’emportent sur les avantages. Par conséquent, l’allocation d’une petite quantité de Bitcoin peut aider, mais après un certain point, le coût de l’allocation de plus de Bitcoins augmente considérablement le risque. Sur la base des rendements historiques et de l'optimisation de la variance moyenne, la proportion optimale de Bitcoin à ajouter à un portefeuille se situe entre 3 % et 5 %.

Figure 3 : Ratio de Sharpe glissant sur trois ans des allocations de Bitcoin (rééquilibré trimestriellement), Source : Cointelegraph Research

Figure 3 : Ratio de Sharpe glissant sur trois ans des allocations de Bitcoin (rééquilibré trimestriellement), Source : Cointelegraph Research

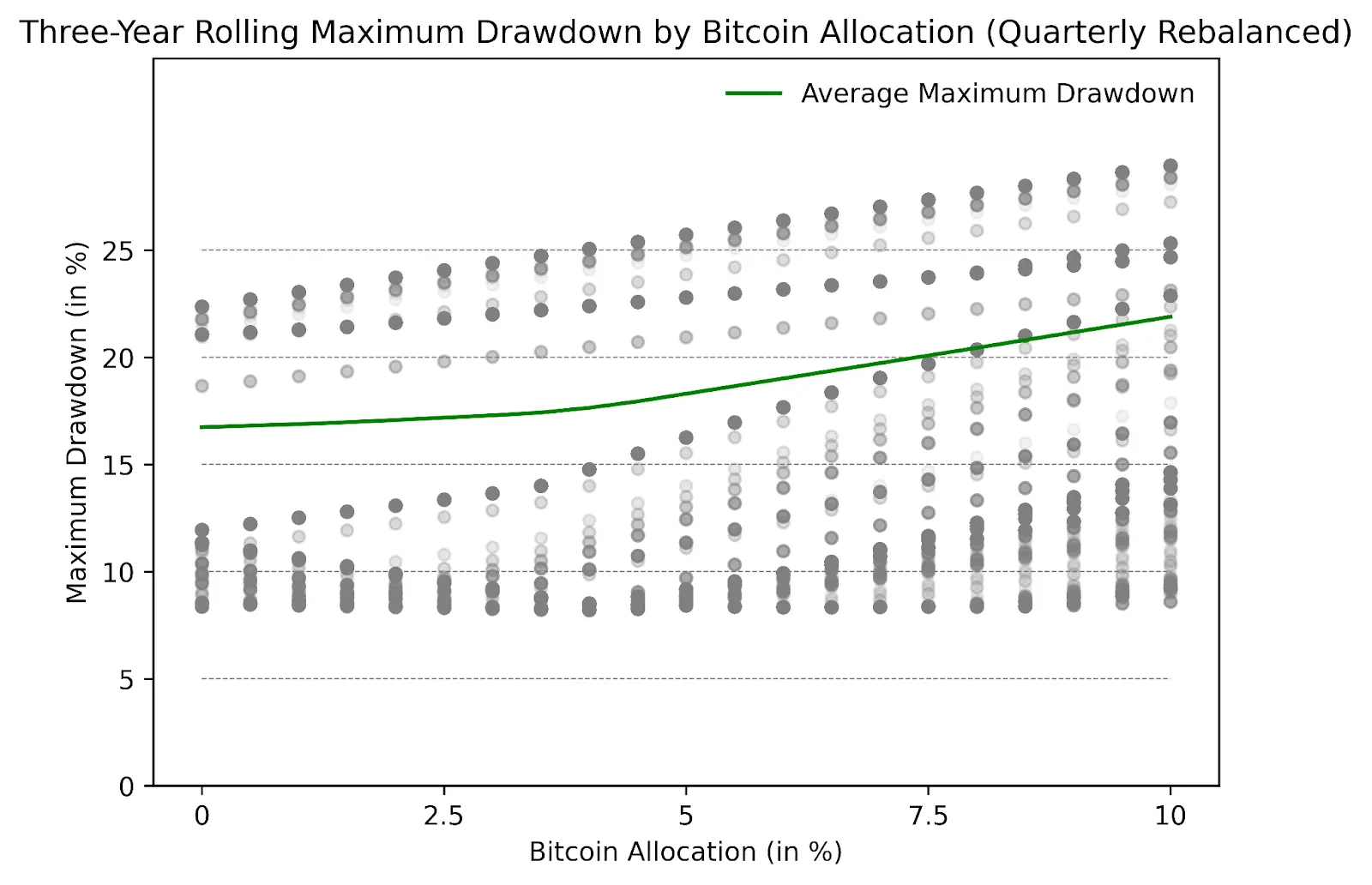

La figure 4 montre comment différentes quantités de Bitcoin affectent la réduction maximale de la valeur d'investissement ». Semblable au ratio de Sharpe, la ligne verte sur le graphique montre qu'une petite allocation au Bitcoin (disons, 0,5 % à 4,5 %) dans un portefeuille d'actions et d'obligations 60/40 n'aurait pas beaucoup d'impact sur le prélèvement maximum sur trois ans. années. Si l’allocation dépasse 5 %, l’impact sur le prélèvement maximum commence à augmenter de manière significative. Pour les investisseurs institutionnels ayant un appétit pour le risque plus faible, maintenir les avoirs en Bitcoin à 5 % ou moins du total des investissements peut être la meilleure option du point de vue de l’ajustement du risque et du retrait maximum.

Figure 4 : Allocation Bitcoin sur trois ans, prélèvement maximum glissant (rééquilibré trimestriellement), Source : Cointelegraph Research

Figure 4 : Allocation Bitcoin sur trois ans, prélèvement maximum glissant (rééquilibré trimestriellement), Source : Cointelegraph Research

En résumé, explorer Bitcoin dans le cadre d’un portefeuille diversifié révèle l’équilibre délicat entre risque et récompense. Les résultats présentés à travers diverses données mettent en évidence le potentiel d’augmentation des rendements cumulés en augmentant stratégiquement les avoirs en Bitcoin, avec pour conséquence une augmentation de la volatilité. Sur la base des données historiques et de l’optimisation de la variance moyenne, la stratégie optimale consiste à allouer 3 à 5 % de votre investissement total au Bitcoin.

Au-dessus de ce seuil, le rapport risque-récompense devient défavorable, soulignant l'importance d'une prise de décision prudente et éclairée lors de l'intégration de Bitcoin dans une stratégie d'investissement.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Le Japon supprime l'impôt sur les bénéfices non réalisés des crypto-monnaies ! Il devrait promouvoir le développement du Web3

- Un effondrement du marché des cryptomonnaies aura-t-il un impact sur le marché de l'or ?

- Quelle est la plus grande plateforme de trading de cryptomonnaies en Chine ?

- DOME Coin est-elle une crypto-monnaie fabriquée en Chine ? La pièce DOME a-t-elle du potentiel ?

- Le marché haussier arrive en 2024, ces 3 crypto-monnaies pourraient avoir un potentiel 100 fois supérieur sur le marché haussier