Faire le pont entre la crypto-monnaie et le monde réel : RWA

- DDDoriginal

- 2024-03-08 09:59:39573parcourir

Blockchain est un système qui fonctionne indépendamment du monde réel. Les données du monde crypté sont générées sur la chaîne et continuent d'être utilisées sur la chaîne. Les actifs situés en dehors de la chaîne ne peuvent pas être utilisés directement sur la blockchain.

Si DeFi veut parvenir à un meilleur développement, une connexion doit être établie entre la crypto-monnaie et le monde réel, c'est-à-dire qu'elle doit être liée aux actifs du monde extérieur, Et Real World Assets (RWA) fournit DeFi qui manque de retours pour cette opportunité unique.

Alors, qu’est-ce que le RWA exactement ? Comment intégrer et développer avec le chiffrement ?

01

Qu'est-ce que le RWA ?

RWA est un Token qui peut être échangé sur la chaîne au nom d'actifs réels, y compris les Tokens ordinaires et les NFT. Les actifs réels comprennent l'immobilier (maisons et flux locatifs), les prêts, les contrats et les garanties, ainsi que tout ce qui le fera. être utilisé dans des transactions de grande valeur.

Par rapport à la finance traditionnelle, le RWA en chaîne équivaut à la titrisation du capital.

Prenez le succès de la titrisation dans les années 1990 comme exemple de la manière dont l’amélioration de la réglementation a modifié la formation de capital. La titrisation est simplement un système permettant de créer, regrouper, stocker et répartir le risque. En proposant des critères (conditions, risques, etc.) auxquels les actifs doivent répondre, nous augmentons considérablement la liquidité et les sources de financement. Les prêts hypothécaires, les prêts aux entreprises et les prêts à la consommation ont été institutionnalisés et déployés grâce à la titrisation, ce qui a permis de rendre le financement plus abordable pour les consommateurs, les entreprises et les acheteurs de maison.

Pour le dire en langue vernaculaire, il est préférable de comprendre que si le prix actuel de l'immobilier est payé intégralement, de nombreuses personnes ne peuvent pas se le permettre, mais avec un prêt, la plupart des gens peuvent se le permettre.

Aujourd'hui, 30 ans plus tard, on peut dire que la titrisation en chaîne est presque la même ; les marchés financiers ne se sont pas suffisamment développés pour s'adapter efficacement à Internet. Les coûts d’emprunt sont plus élevés qu’ils ne devraient l’être en raison d’un réseau d’intermédiaires comprenant des banques d’investissement, des dépositaires, des services de notation, des agences de services, etc. La plupart des actifs ne peuvent pas être titrisés et les marchés financiers internationaux restent inaccessibles à la plupart des propriétaires d’entreprises. En Afrique et en Asie, les ressources de base comme l’assurance restent difficiles à trouver.

Cela soulève la question suivante : que doit faire le marché des capitaux numériques pour franchir le fossé de la finance traditionnelle ?

Établir une connexion entre les crypto-monnaies et le monde réel doit donc être l’objectif principal de DeFi. Bien que le marché actuel des actifs numériques soit encore modeste (1 000 milliards de dollars), le marché actuel des actifs est énorme (plus de 600 000 milliards de dollars). Si l'industrie du chiffrement veut avoir un impact sur les opérations commerciales traditionnelles, elle doit résoudre le problème du transfert de valeur de l'industrie.

02

Comment fonctionne le RWA dans le monde de la crypto ?

Conservation d'actifs

Compte tenu de l'essor des actifs numériques et de l'afflux de nouvelles institutions, il est extrêmement important d'avoir une conservation institutionnelle stable des actifs numériques. Au cours des dernières années, les services de garde DeFi autorisés tels que Anchorage Digital et Copper ont proliféré. Certains protocoles de crédit, comme Maple, garantissent leurs propres jetons sur ces plateformes autorisées au service des institutions.

Tous les financements et paiements sont effectués directement entre les emprunteurs, les véhicules à vocation spéciale et les investisseurs et s'effectuent en chaîne. À l'avenir, le Trust Agent Protocol espère s'intégrer davantage au protocole d'identité décentralisée (DID) pour vérifier les actifs. Les souscripteurs seront alors intégrés en tant qu’évaluateurs de risques tiers plutôt que comme systèmes Oracle existants.

Liquidité

Certains actifs tokenisés, tels que les actes immobiliers, peuvent être très illiquides. La liquidité du pool dépend de la maturité des actifs et des entrées et sorties des investisseurs. S’il s’agit d’un modèle incitatif basé sur les revenus, il peut aussi stimuler la liquidité.

De plus, le protocole peut collaborer avec DEX, AMM et d'autres applications DeFi telles que Balancer et Curve pour créer des liquidités.

Trust Agency Protocol

L'une des principales raisons pour lesquelles les institutions s'inquiètent de la DeFi est l'absence d'un système de réputation standardisé, tel que la notation de crédit. Les protocoles DeFi utilisent des jetons de liquidité comme garantie pour garantir que le remboursement est appliqué en cas de défaut. Cela élimine le risque de crédit, mais limite également le nombre de produits financiers possibles. Les protocoles de génération de crédit utilisent des stratégies complémentaires pour conférer aux prêts un élément de solvabilité. Certains protocoles travaillent également dur pour introduire la réputation hors chaîne dans le monde en chaîne, tandis que d'autres protocoles s'engagent à créer des systèmes de réputation en chaîne.

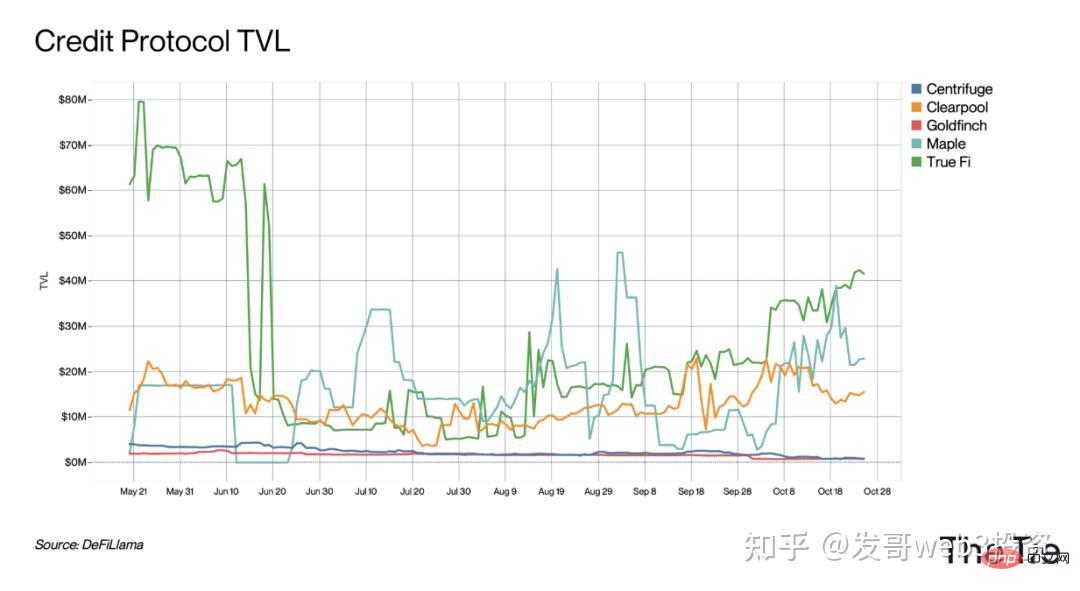

Bien que les exemples spécifiques varient, c'est l'objectif des principaux protocoles de confiance tels que Maple, TrueFi, Goldfinch, Centrifuge et Clearpool.

03

Résumé

Le secteur financier est sur le point de se transformer, et DeFi s'étend lentement au-delà de la crypto-monnaie pour avoir un impact dans le monde réel. Alors que de plus en plus d’actifs sont symbolisés, les marchés de capitaux traditionnels s’orientent également vers la blockchain.

Dans le même temps, en raison de la hausse des taux d'intérêt, de la baisse de la demande DeFi et d'un mauvais environnement macroéconomique mondial, le coût d'opportunité du transfert de fonds en chaîne est au plus haut niveau de l'histoire des crypto-monnaies. Les actifs du monde réel (RWA) offrent une opportunité unique aux investisseurs DeFi en manque de revenus d'entrer sur un marché diversifié de la dette hors chaîne, tout en permettant aux institutions financières traditionnelles de tokeniser et d'émettre des dettes/actifs sans restrictions de marché.

Il est prévisible qu'à mesure que l'industrie se développe, l'efficacité des flux de capitaux sera considérablement améliorée. À l'avenir, chaque fonds sera immédiatement alloué à l'endroit qui offre le rendement ajusté au risque le plus élevé.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Instance de méthode JS pour obtenir l'emplacement géographique actuel

- Quels sont les domaines d'application de la technologie blockchain ?

- PHP peut-il écrire de la blockchain ?

- Comment utiliser le langage Go pour le développement de portefeuilles blockchain ?

- Classement mondial des échanges de crypto-monnaie 2023 Classement des cinq meilleures applications nationales de monnaie numérique