Niveaux de gris : qui est à l'origine de la hausse du marché de la cryptographie en février ?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBavant

- 2024-03-07 10:43:02914parcourir

Le prix du Bitcoin a augmenté de 45 % en février, dépassant pour la première fois les 60 000 $, et a terminé le mois à seulement 9 % en dessous de son plus haut historique. Cette hausse des prix pourrait être influencée par des afflux massifs de nouveaux ETF cotés aux États-Unis et par les attentes d’une réduction de moitié des émissions de Bitcoin en avril. Ces facteurs ont conjointement favorisé la dynamique haussière des prix du Bitcoin, et le sentiment optimiste du marché à l'égard du Bitcoin a également augmenté. Les investisseurs pensent généralement que le potentiel de valeur du Bitcoin n’a pas encore été pleinement exploité, et qu’il continue donc d’attirer des entrées de capitaux. L'attente d'une réduction de moitié des émissions de Bitcoin a également provoqué un certain buzz sur le marché, ce qui est considéré comme un élément positif pour l'offre de Bitcoin.

Du point de vue de l'industrie de la cryptographie, les services publics et les services de cryptographie jouent un rôle de premier plan sur le marché. Ce domaine couvre de nombreux projets, dont beaucoup peuvent avoir des synergies avec la technologie de l’intelligence artificielle, comme Filecoin. Le service de stockage de fichiers décentralisé s'est étendu pour couvrir les capacités informatiques et a annoncé son intégration avec Solana, stimulant encore le marché. Cette tendance montre que l’industrie de la cryptographie évolue et innove constamment, cherchant constamment à s’intégrer à d’autres domaines pour parvenir à une croissance et un développement plus importants. Le développement de l’industrie de la cryptographie va au-delà des simples transactions d’actifs numériques et s’oriente vers un plus large éventail d’applications. Les facteurs macroéconomiques pourraient devenir le principal facteur entravant la récente augmentation des valorisations des cryptomonnaies en vue des futurs progrès technologiques. Alors que l’inflation s’accélérait en février, des doutes sont apparus quant à la capacité de la Réserve fédérale de réduire ses taux d’intérêt.

En février 2024, les performances des marchés d'actifs traditionnels ont été mitigées, tandis que le marché des cryptomonnaies a affiché une solide tendance à la croissance. La situation a été facilitée par les afflux attirés par les nouveaux fonds négociés en bourse (ETF) Bitcoin physiques, ainsi que par divers développements fondamentaux positifs. Actuellement, le principal risque pour la valorisation des actifs numériques pourrait être la politique monétaire de la Réserve fédérale : l’inflation a de nouveau augmenté en février, et si elle s’accélère encore, elle pourrait retarder le calendrier des baisses de taux d’intérêt, peut-être jusqu’à plus tard cette année, voire plus.

Bitcoin et Ethereum ont connu des performances exceptionnelles en février, devenant l'un des actifs les plus performants sur les marchés cryptographiques et financiers traditionnels. Les marchés obligataires mondiaux ont chuté en raison d'une reprise de l'inflation, tandis que les marchés boursiers étaient pour la plupart en territoire positif, tirés en particulier par les actions de la Chine et d'autres marchés émergents. Alors que la corrélation entre les crypto-monnaies et les marchés traditionnels augmente progressivement, la performance des principales pièces en février a une fois de plus mis en évidence les avantages de diversification de la classe d'actifs crypto. Cette tendance montre que les investisseurs recherchent des combinaisons améliorées entre différents actifs pour équilibrer les risques et obtenir de meilleurs rendements.

Graphique 1 : Bitcoin et Ethereum ont surperformé de nombreux autres actifs majeurs

Pour Bitcoin, les solides rendements peuvent refléter, au moins en partie, des afflux constants dans les nouveaux ETF Bitcoin au comptant cotés aux États-Unis. Depuis leur lancement le 11 janvier jusqu’à la fin du mois, les dix ETF Bitcoin au comptant ont enregistré des entrées nettes totalisant 1,46 milliard de dollars. [1] En février, les entrées nettes se sont considérablement accélérées, totalisant 6 milliards de dollars pour l'ensemble du mois. Pour l’ensemble des produits négociés en bourse (ETP) de cryptomonnaies, nous estimons que les entrées nettes ont totalisé 6,2 milliards de dollars en février, soit plus du double des records mensuels remontant à octobre 2021 (graphique 2). Notamment, depuis le lancement de l’ETF Bitcoin, les ETF sur l’or cotés aux États-Unis ont connu des sorties nettes, les investisseurs passant d’un actif de « réserve de valeur » à un autre. [2] Graphique 2 : Record d'entrée nette d'ETP de crypto-monnaie

Graphique 2 : Record d'entrée nette d'ETP de crypto-monnaie

Bien que Bitcoin ait généré de solides rendements en février, il a été battu par le deuxième actif cryptographique en termes de capitalisation boursière, Ethereum (ETH), qui a gagné 47 % au cours du mois. [3] Le marché semble s'attendre à une mise à niveau majeure du réseau Ethereum prévue pour le 13 mars. Ethereum poursuit une philosophie de conception modulaire et, au fil du temps, davantage d'activités se produiront sur la blockchain de couche 2 connectée au réseau principal de couche 1. La prochaine mise à niveau s'adaptera à cette croissance en fournissant à la couche 2 un espace de stockage désigné sur Ethereum, dans le but de réduire ses coûts de données et ainsi d'augmenter ses bénéfices d'exploitation. Ethereum pourrait également bénéficier d’autres vents favorables, notamment l’accent mis sur la technologie de « re-jalonnement » [4] – Eigenlayer, un leader dans le domaine, a levé 100 millions de dollars auprès de la société de capital-risque a16z ce mois-ci [5] – et son intérêt pour la conférence ETH Denver. (29 février-3 mars) et les perspectives d’approbation réglementaire d’un ETF ETH.

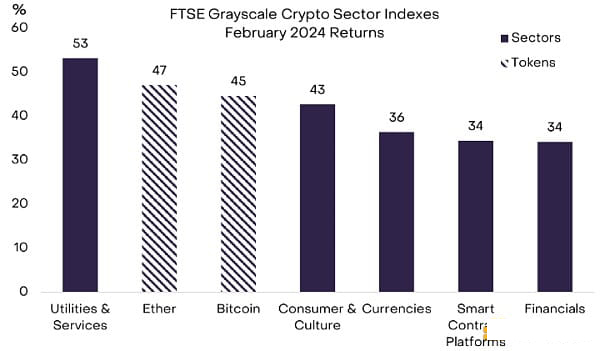

Le segment le plus performant en février a été celui des crypto-monnaies des services publics et des services – en hausse de 53 % (graphique 3). Cette catégorie de produits comprend des jetons liés aux technologies d'intelligence artificielle (IA), dont certains ont connu d'énormes gains. [6] Bien qu’il n’ait pas été initialement conçu pour les applications d’intelligence artificielle, nous nous attendons à ce que Filecoin (FIL) ait bénéficié de l’intérêt du marché pour ce sujet. Le projet se concentrait initialement sur le stockage décentralisé, mais inclut désormais des contrats intelligents et une infrastructure informatique, ce qui pourrait conduire à des synergies avec les applications d'intelligence artificielle basées sur la blockchain. Le 16 février, Filecoin a annoncé une intégration avec Solana pour fournir un historique de blocage décentralisé pour le réseau. [7] Filecoin détient actuellement la part de marché dominante (environ 99 %) dans le stockage de données décentralisé. [8]

Graphique 3 : L'industrie de la cryptographie des services publics et des services surperforme en matière d'intelligence artificielle

La catégorie crypto-finance a un taux de croissance de 34 %. [9] Une partie de la croissance est due à la prolifération des jetons de gouvernance sur l'échange décentralisé (DEX) Uniswap. La plateforme génère des revenus grâce aux frais de transaction, dont une partie est transférée à la Fondation Uniswap lorsque les utilisateurs visitent le site Web frontal. Cependant, aucun revenu n’est actuellement versé directement aux détenteurs du jeton de gouvernance UNI. Le 23 février, le responsable de la gouvernance de la Fondation Uniswap a proposé de distribuer les revenus des frais directement aux détenteurs d'UNI qui mettent en jeu des jetons et délèguent les droits de vote sur la plateforme. [10] S'il est mis en œuvre, le jeton UNI recevrait une partie des frais de transaction de l'une des plus grandes applications financières décentralisées en termes de volume de transactions.

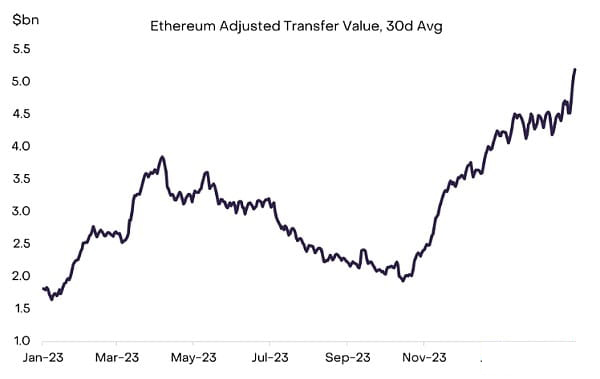

L'augmentation des valorisations en février s'est accompagnée d'une augmentation du volume des transactions et d'une augmentation de diverses mesures en chaîne, notamment Ethereum. Par exemple, le volume quotidien moyen des échanges au comptant d’ETH a atteint 5,8 milliards de dollars en février, le niveau le plus élevé depuis septembre 2021, selon les données de Coin Metrics. La valeur de tous les transferts sur le réseau Ethereum a également augmenté pour atteindre son plus haut niveau depuis juin 2022 (graphique 4). Enfin, la capitalisation boursière totale du stablecoin a encore augmenté de 5,5 milliards de dollars ce mois-ci. [11] Dans le même ordre d'idées, l'émetteur de stablecoin Circle a annoncé qu'il cesserait de prendre en charge l'USDC sur la blockchain Tron. [12] Environ 80 % de l’USDC en circulation se trouve sur le réseau Ethereum, et seulement environ 1 % sur Tron (dont Tether est le principal stablecoin). [13]

Graphique 4 : Les transferts en chaîne d'Ethereum continuent d'augmenter

Le marché des crypto-monnaies a connu une année solide grâce aux afflux d'ETF Bitcoin et à divers aspects positifs fondamentaux. Cependant, une leçon importante du dernier cycle de cryptographie est que des facteurs macroéconomiques tels que la politique monétaire et les conditions économiques de la Réserve fédérale peuvent avoir un impact significatif sur la valorisation des actifs cryptographiques. Si les perspectives macroéconomiques restent positives, de nombreux aspects du secteur, notamment la réduction de moitié du Bitcoin et la mise à niveau de l’Ethereum, pourraient indiquer de nouvelles hausses des prix des pièces au cours de l’année. Aujourd’hui, le prix du Bitcoin n’est qu’à 9 % supérieur à son plus haut historique, un nouveau record pourrait donc être atteint plus tard cette année.

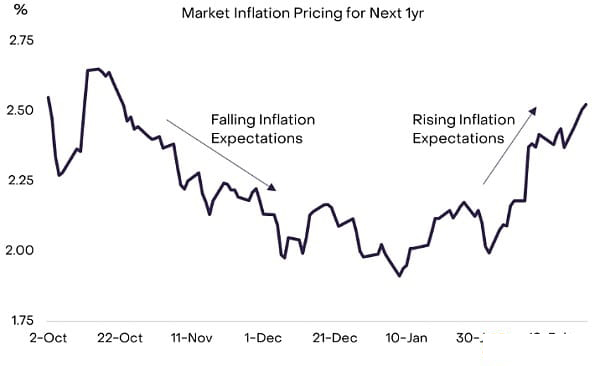

En revanche, des perspectives macroéconomiques moins favorables pourraient freiner les valorisations. Au quatrième trimestre 2023, Bitcoin pourrait bénéficier du passage de la Fed d'une réduction du taux d'imposition à une réduction du taux d'imposition. Si la banque centrale réduit effectivement les taux d’intérêt dans les mois à venir, cela pourrait affaiblir le dollar et soutenir les valorisations des actifs qui concurrencent le billet vert, dont le Bitcoin. Mais en janvier (avec la publication des données de février), la baisse constante de l’inflation américaine a semblé ralentir ou s’arrêter selon certaines mesures [14] et les marchés ont commencé à ignorer les perspectives d’une hausse de l’inflation (Figure 5) . Si l’inflation reste tenace, les responsables de la Fed pourraient envisager de réduire le délai jusqu’au second semestre de cette année ou jusqu’en 2025. En général, des taux d’intérêt américains plus élevés[15] peuvent être positifs pour la valeur du dollar américain et négatifs pour le Bitcoin.

Nous pensons que le résultat le plus probable est que l’inflation des prix à la consommation aux États-Unis continue de baisser, ce qui incitera la Réserve fédérale à éventuellement réduire les taux d’intérêt. Mais les investisseurs en crypto devraient garder un œil sur les prochains rapports sur l’inflation (en particulier le rapport CPI du 12 mars et le rapport PPI du 14 mars) ainsi que sur les orientations mises à jour en matière de taux directeurs de la Réserve fédérale lors de sa prochaine réunion du 20 mars.

Graphique 5 : Le marché intègre une inflation plus élevée aux États-Unis

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Que comprend principalement la couche réseau de l'architecture technologique de base de la blockchain ?

- Comment créer une blockchain en utilisant le langage Go

- Les analystes de Bloomberg déclarent : le fonds de trading physique Ethereum pourrait être approuvé cette année ! La SEC affirme que l'ETH est une marchandise par défaut

- L'UE intensifie ses efforts pour lutter contre le blanchiment d'argent des cryptomonnaies : diligence raisonnable pour les transactions supérieures à 1 000 €

- Plateforme nationale formelle d'échange de monnaie virtuelle Classement des dix meilleures applications d'échange formelles