Glassnode : les flux de demande d'ETF par rapport à l'offre libérée par les prises de bénéfices

- 王林avant

- 2024-03-07 09:07:02588parcourir

Résumé

Le prix du Bitcoin surprend le marché en atteignant à nouveau ATH, rebondissant fortement avant même l'événement de réduction de moitié largement attendu.

Nous avons constaté une augmentation soudaine de la taille moyenne des transactions interagissant avec Coinbase, ce qui met en évidence l'ampleur du nouveau capital institutionnel entrant dans Bitcoin.

Les détenteurs à long terme ont commencé à augmenter la pression d'allocation, atteignant un taux de paiement mensuel de 257 000 BTC, dont GBTC représente 57 %.

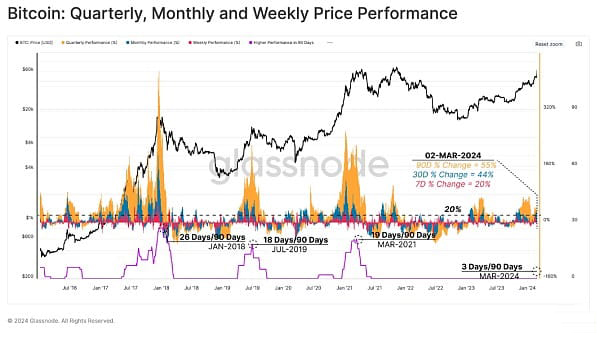

Le début de 2024 est déjà entré dans l’histoire du Bitcoin, et même avant l’événement de réduction de moitié d’avril, le marché du Bitcoin atteignait déjà ATH.

L'article mentionne des performances glissantes sur des périodes hebdomadaires, mensuelles et trimestrielles, atteignant respectivement +20%, +44% et +55%. Si l'on compte le nombre de jours de bourse supérieurs à +20 % au dernier trimestre, on constate que le rallye du week-end dernier a été le plus fort depuis la course haussière de 2021.

Demande d'ETF au comptant

Suite à l'approbation par la SEC des ETF au comptant sur le marché américain, de nombreux observateurs s'attendent à une forte demande. Dans le même temps, beaucoup sont sceptiques et pensent que les nouvelles sur les ETF sont déjà intégrées dans les cours et s'attendent donc à une correction des nouvelles de vente. Au moment de la rédaction de cet article, Bitcoin se négocie à 68 000 $, soit 58 % de plus que les 42 800 $ auxquels il se situait lorsque l'ETF a été approuvé, et le camp des nouvelles de vente se retrouve à l'écart.

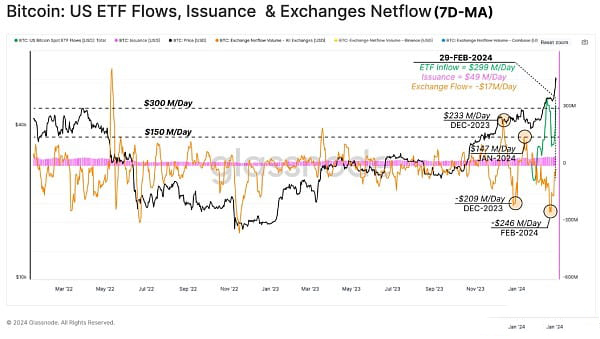

Pour mieux évaluer l'afflux total de demande, le graphique ci-dessous montre la moyenne hebdomadaire du trafic en USD dans les régions suivantes :

Network Release (Blue) : les récompenses quotidiennes du réseau pour les mineurs (en supposant que les vendeurs) ont été augmentées à partir de 2023. 22 millions de dollars US/jour en septembre 2017 à 49 millions de dollars US/jour aujourd'hui.

Tous les flux nets d'échange (orange) : en se concentrant sur les mois précédant la date d'approbation de l'ETF, les échanges centralisés ont été témoins de fluctuations significatives entre les vagues de flux de capitaux positives (vendeurs) et négatives (acheteurs). La mesure montre des sorties de fonds continues ou une pression d’achat pouvant atteindre 246 millions de dollars par jour depuis le début des négociations de l’ETF. À la fin de la semaine dernière, les sorties nettes totales de la bourse s'élevaient à 17 millions de dollars par jour.

Flux nets des ETF US Spot (vert) : malgré une pression initiale importante du côté des ventes de la part des détenteurs existants de GBTC, les flux nets totaux vers les ETF US Spot se sont élevés en moyenne à 299 millions de dollars/jour.

Dans l’ensemble, cela suggère des entrées nettes de capitaux dans Bitcoin d’environ 267 millions de dollars/jour. Cela représente un changement de phase significatif dans la dynamique du marché et une explication valable du rallye du marché vers un nouvel ATH.

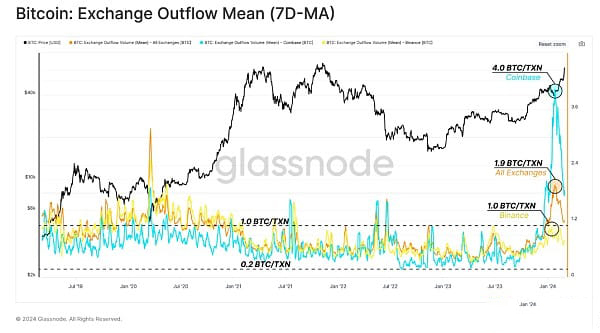

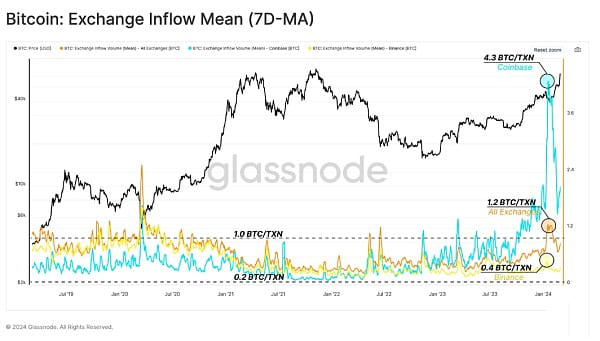

Nous pouvons également isoler les flux de fonds liés à des bourses spécifiques (telles que Coinbase) pour identifier tout changement dans la dynamique globale du marché. Le graphique ci-dessous montre le montant moyen des dépôts entrants et sortants [BTC] :

Tous les échanges (rouge)

Coinbase (bleu)

Binance (jaune)

Les résultats montrent que , en particulier C'est que les transactions moyennes entrantes et sortantes de Coinbase ont atteint des valeurs assez élevées. Lorsque l’ETF a été approuvé, la taille moyenne des transactions a culminé à 4,3 BTC/Tx.

Ces valeurs sont remarquables par rapport à la fourchette historique, qui se situe entre 0,2 BTC/Tx et 1,0 BTC/Tx depuis 2019.

Diamond Hand Profit

À mesure que le marché se rapproche de l'ATH, les bénéfices non réalisés et la pression de distribution exercée par les investisseurs à long terme augmentent en conséquence.

Une façon de mesurer la rentabilité du marché d'un groupe d'investisseurs donné est de prendre leur base de coûts en chaîne (ou le prix moyen auquel chaque groupe a reçu un jeton) et de le comparer au prix au comptant.

Détenteurs à long terme (bleu) = 207 000 $

Détenteurs à court terme (rouge) = 458 000 $

Prix réalisé sur le marché (orange) = 244 000 $

Le cours de négociation était de 6 $ 8 000, et le le bénéfice non réalisé moyen pour les détenteurs à long terme était d'environ 228 %.

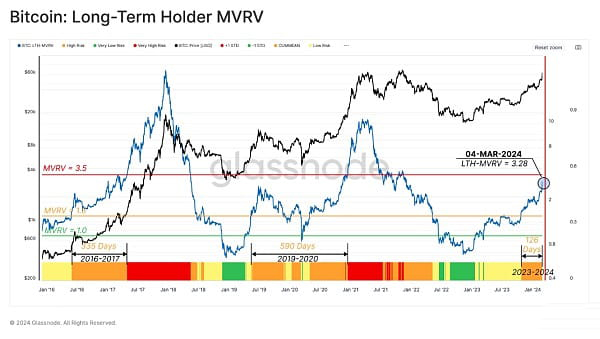

Nous pouvons tracer les multiples bénéfices non réalisés détenus par les détenteurs à long terme en utilisant l'indicateur LTH-MVRV, qui est le rapport entre le prix et sa base de coût. Le ratio s'élève actuellement à 3,28, entre les deux niveaux seuils historiquement significatifs qui séparent les étapes inférieures à un cycle typique.

Bottom Found (Green) (LTH-MVRV

Transition Bear-Bull (jaune) (1

Équilibre (orange) 1,5

Euphoria (Rouge) (3,5

Sur la base des valeurs actuelles, ces investisseurs se rapprochent de leur état d'euphorie et sont plus incités à dépenser et à profiter. Historiquement, à mesure que de nouveaux ATH de marché sont atteints, ce groupe augmente ses dépenses et accélère ses allocations jusqu'à ce qu'elles contribuent à former un sommet macroéconomique du cycle.

Les acteurs de long terme en action

Maintenant que nous avons établi l'ampleur des bénéfices non réalisés pour les détenteurs de long terme, nous devons évaluer comment ces entités réagissent à ce changement de rentabilité.

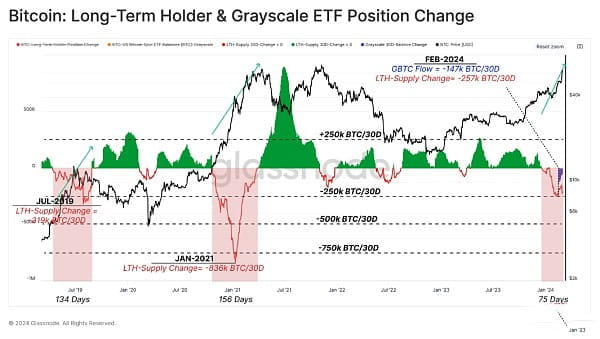

Un moyen rapide et direct consiste à examiner l’offre de détenteurs à long terme. Comme le montre le graphique ci-dessous, les investisseurs à long terme ont alloué environ 480 000 BTC depuis décembre 2023, lorsque LTH-MVRV était encore en équilibre. Cela signifie que certains de ces investisseurs versent en moyenne 50 à 200 % de leurs bénéfices avant même le lancement de l’ETF.

Pour évaluer le système de distribution pour les détenteurs à long terme, nous considérons deux facteurs : le taux de distribution et la durée.

Le graphique ci-dessous montre les variations mensuelles de l'offre de détenteurs à long terme. En regardant de près les deux dernières expansions majeures du marché à la mi-2019 et au début de 2021, nous pouvons voir que les taux d'allocation LTH ont culminé à 319 000 BTC/mois et 836 000 BTC/mois respectivement.

Le taux de distribution pour ce cycle a jusqu'à présent culminé à 257 BTC/mois, les sorties GBTC représentant environ 57 % de ce montant.

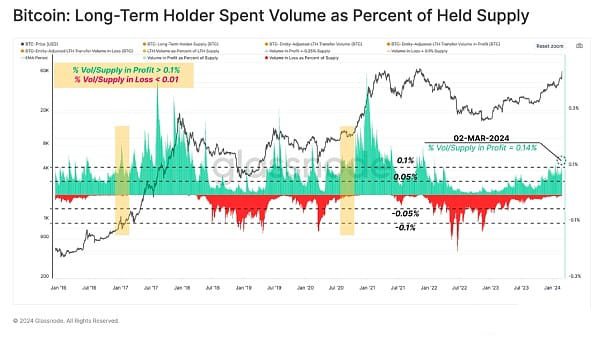

À mesure que l'allocation LTH augmente, la taille des bénéfices réalisés bloqués augmente également. Pour suivre cette dynamique, nous mesurons la proportion du volume de transfert LTH en résultat par rapport à son solde global.

Au moment d'écrire ces lignes, cet indicateur montre que LTH réalise des bénéfices à un taux équivalent à 0,14% de son approvisionnement quotidien total. L’indicateur s’approche des niveaux compatibles avec les premières phases euphoriques et les précédentes cassures de l’ATH du marché.

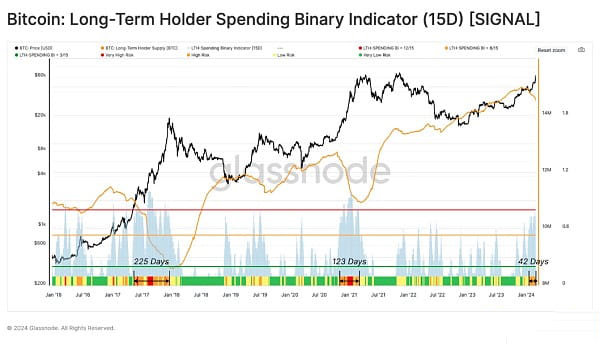

Dans la dernière partie de cette enquête, nous avons créé un indicateur binaire qui identifie les périodes pendant lesquelles les dépenses du LTH sont suffisamment importantes pour épuiser son solde total sur une durée de 15 jours. Ces dépenses représentent la libération d’une offre longtemps dormante dans le cycle de liquidité, agissant ainsi comme un équilibre pour compenser la nouvelle demande.

Dans l'image ci-dessous, nous utilisons plusieurs seuils pour classer les régimes de dépenses. Depuis fin janvier 2024, le marché a atteint un stade où les indicateurs binaires ont montré une baisse de l'offre de la part des détenteurs à long terme au moins 8 des 15 derniers jours.

Si l'on regarde les pics de cycle de 2017 et 2021, on constate une structure similaire durant de 123 à 225 jours. La phase actuelle est dans cet état depuis 42 jours jusqu'à présent, ce qui peut indiquer que les flux de demande pourraient compenser les dépenses LTH dans les mois à venir (si l'histoire peut servir de guide).

Conclusion

Bitcoin a une fois de plus surpris les investisseurs en se ralliant à son dernier ATH avant l'événement de réduction de moitié, la première fois que cela se produit. Le nouvel ETF au comptant américain introduit une nouvelle source de demande importante sur le marché, compensant quelque peu les émissions quotidiennes et les récentes pressions de vente sur les bourses.

Les détenteurs à long terme accélèrent leurs cycles de distribution, une tendance que nous avons constatée dans tous les cycles précédents alors que l'ATH est remis en question. Cela nous permet de comparer ces nouveaux vecteurs de demande avec la pression d’allocation des détenteurs existants via les ETF et d’expliquer le retour rapide du Bitcoin à des sommets historiques.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- Comment transférer de la monnaie virtuelle du portefeuille Web3 vers l'échange ?

- Quel est le prix le plus bas de l'histoire du Bitcoin ?

- Quelles sont les plateformes d'achat et de vente de Tether ? Quels sont les classements des multiples bourses de devises virtuelles ?

- Le meilleur bureau de change virtuel en Chine

- Combien vaut un Bitcoin en RMB ?