Etherscan : un aperçu des premiers écosystèmes de réhypothèque d'Ethereum

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBavant

- 2024-03-06 20:55:09536parcourir

Titre original : "Un premier aperçu du paysage de restauration d'Ethereum"

Compilé par : Elvin, ChainCatcher

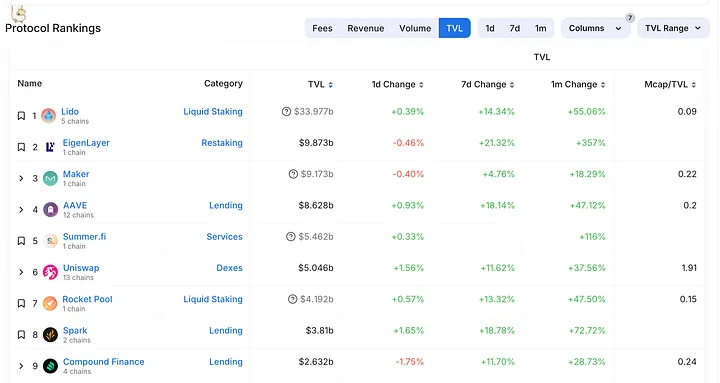

La valeur totale verrouillée (TVL) sur EigenLayer a montré une croissance incroyable au cours des deux derniers mois. L'augmentation de 1 milliard de dollars le 23 décembre à 9,5 milliards de dollars montre une confiance et un engagement croissants des investisseurs dans la plateforme. Dans le même temps, le Liquidity Recollatéralized Token (LRT) TVL a également connu une croissance impressionnante, passant de 152 millions de dollars au début de l'année à plus de 4 milliards de dollars au 24 février. Ces données démontrent qu'EigenLayer joue un rôle important dans l'écosystème des crypto-monnaies, attirant d'importants flux de capitaux et facilitant une liquidité accrue. La dynamique de croissance de la réhypothèque montre également que les investisseurs sont confiants dans le développement futur de la plateforme et sont prêts à y bloquer des fonds à long terme. Comme la communauté DeFi est particulièrement active, on s'attend à ce que des parachutages se produisent en accumulant des points EigenLayer et en utilisant le même ETH pour obtenir des récompenses de réhypothèque supplémentaires.

Cet article discutera du staking d'Ethereum et le comparera au re-staking. Nous analyserons le cas et fournirons aux lecteurs intéressés une explication des avantages et des préoccupations associés à la réhypothécation.

Proof of Stake (PoS) Ethereum et sécurité

Ethereum a subi une fusion, transformant son modèle de sécurité en un mécanisme de consensus PoS. Afin d'assurer la sécurité du réseau Ethereum sous PoS, n'importe qui peut devenir validateur en déposant 32 ETH dans la Beacon Chain, obtenant ainsi le droit de vérifier de nouveaux blocs et de proposer de nouveaux blocs. Les validateurs sont récompensés pour leur travail honnête, mais la malhonnêteté peut entraîner une réduction de l’ETH mis en jeu.

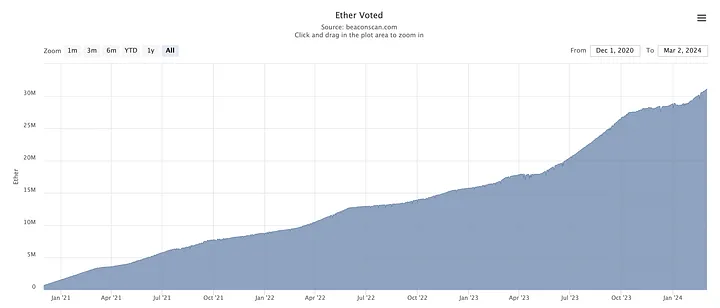

Au moment d'écrire ces lignes, plus de 25 % de l'offre d'ETH (31 061 263 ETH sur 120 142 088,89 ETH) est mise en jeu. La capitalisation boursière totale de l’ETH est de 400 milliards de dollars, tandis que la valeur totale des ETH mis en jeu est de 100 milliards de dollars. Cela signifie que l’exécution d’une attaque à 51 % sur Ethereum (dans laquelle un attaquant contrôlerait la majorité des validateurs) nécessiterait le déploiement de plus de 100 milliards de dollars de capital (en supposant que les validateurs actuels du réseau soient honnêtes) pour réussir à influencer Ethereum en leur faveur.

De plus, la limite de désabonnement des validateurs empêche de nouveaux validateurs d'entrer dans le réseau en même temps. À la limite actuelle de 15 par cycle, l’exécution d’une attaque pourrait prendre plus de 6 mois. De plus, l’offre actuelle d’ETH sur les bourses est de 13 735 858,547 ETH (environ 11,43 %), soit moins de la moitié du montant total d’ETH promis, ce qui rend de plus en plus difficile l’achat de suffisamment d’ETH pour attaquer le réseau.

资料来源:cryptoquant.com

Le protocole Liquid Stake permet à davantage d'utilisateurs de participer au PoS en permettant à davantage d'utilisateurs de déléguer l'ETH aux opérateurs de nœuds au lieu d'exécuter eux-mêmes des clients validateurs. En retour, les utilisateurs reçoivent des jetons de staking liquide (LST) qu'ils peuvent utiliser librement dans les activités DeFi, contrairement au staking natif où l'ETH doit être verrouillé sur Beacon Chain. LST représente un engagement à l’échanger contre de l’ETH délégué et des récompenses gagnées.

Le protocole Liquid Stake permet à davantage d'utilisateurs de participer au PoS en permettant à davantage d'utilisateurs de déléguer l'ETH aux opérateurs de nœuds au lieu d'exécuter eux-mêmes des clients validateurs. En retour, les utilisateurs reçoivent des jetons de staking liquide (LST) qu'ils peuvent utiliser librement dans les activités DeFi, contrairement au staking natif où l'ETH doit être verrouillé sur Beacon Chain. LST représente un engagement à l’échanger contre de l’ETH délégué et des récompenses gagnées. Le nouveau jalonnement d'ETH est principalement destiné aux protocoles de jalonnement de liquidité et a même suscité des discussions sur la modification de l'émission des gages.

Le re-staking et son argumentaire

Pour mettre les choses en perspective, il a fallu plus de trois ans à Ethereum pour construire sa sécurité cryptoéconomique avec plus de 25% des ETH mis en jeu. L'ETH mis en jeu vaut actuellement plus de 100 milliards de dollars, dépassant la capitalisation boursière combinée des prochains grands réseaux comme BSC (62 milliards de dollars) et Solana (59 milliards de dollars) (les deux chiffres au moment de la rédaction).

来源: https: //beaconscan.com/stat/voted

Les nouveaux protocoles visant à construire une sécurité cryptoéconomique solide devront investir plus de temps et de ressources pour réaliser des exploits similaires. Ils doivent trouver de nouveaux capitaux qui n’ont pas encore sécurisé les protocoles blockchain existants. Cela diluera également davantage le capital entre les différents protocoles de blockchain et entraînera une fragmentation de la sécurité.

Les nouveaux protocoles visant à construire une sécurité cryptoéconomique solide devront investir plus de temps et de ressources pour réaliser des exploits similaires. Ils doivent trouver de nouveaux capitaux qui n’ont pas encore sécurisé les protocoles blockchain existants. Cela diluera également davantage le capital entre les différents protocoles de blockchain et entraînera une fragmentation de la sécurité. Le concept de re-staking introduit par EigenLayer implique que les validateurs/parties prenantes de l'ETH choisissent de sécuriser des protocoles supplémentaires (ou des services de vérification actifs) avec leur ETH jalonné. Cette approche permet aux développeurs de lancer de nouveaux protocoles plus rapidement en tirant parti de la sécurité d’Ethereum.

Depuis le lancement de sa première phase sur le réseau principal Ethereum le 23 juin, EigenLayer a accumulé plus de 9,5 milliards de dollars en valeur totale verrouillée (TVL), ce qui en fait le deuxième plus grand protocole de TVL sur Ethereum. Son homologue Liquidity Re-staking Token (LRT), similaire à l'ETH de jalonnement LST, dispose actuellement d'une TVL de plus de 4 milliards de dollars.

来源: https: //defillama.com/chain/Ethereum

Selon le site Web d'EigenLayer, il existe actuellement 13 projets AVS construits dans son écosystème, utilisant le re-staking d'ETH pour améliorer la sécurité du projet. Le premier d’entre eux, AVS EigenDA (développé par EigenLabs), est en cours de test sur le testnet et atterrira sur le réseau principal au premier semestre 2024.

Selon le site Web d'EigenLayer, il existe actuellement 13 projets AVS construits dans son écosystème, utilisant le re-staking d'ETH pour améliorer la sécurité du projet. Le premier d’entre eux, AVS EigenDA (développé par EigenLabs), est en cours de test sur le testnet et atterrira sur le réseau principal au premier semestre 2024. Pour un aperçu du marché du re-staking en février 2024, lisez le blog ici.

Quels sont les avantages et les inconvénients du réhypothèque ?

Étant donné que le service de vérification active est encore soumis à des tests rigoureux et n'a pas encore été lancé sur le réseau principal, l'ensemble des avantages et des préoccupations n'a pas encore été vu.

Cela dit, voici les avantages et les préoccupations préliminaires du re-staking recueillis auprès de la communauté :

Avantages

1. Sécurité partagée

Les protocoles construits sur EigenLayer peuvent bénéficier d'une sécurité mutualisée sans encourir de coûts de démarrage supplémentaires pour assembler la base de validateurs , en particulier dans les réseaux PoS.

Sreeram Kannan, fondateur d'EigenLayer, a déclaré que la sécurité du partage a été considérablement renforcée. Si 1 milliard de dollars de capitaux propres sont regarnis et partagés entre tous les protocoles, le coût d’une attaque sur l’un d’entre eux s’élève à 1 milliard de dollars.

Cela soulève la question suivante : si EigenLayer est un protocole sans autorisation sur lequel n'importe qui peut s'appuyer, la mise en commun de la sécurité incitera-t-elle les gens à prendre davantage de risques de sécurité financés par d'autres ?

Les changements à venir apportés au modèle de sécurité partagée pourraient introduire une sécurité acquise, permettant à AVS d'acheter des créances contre un certain montant de capital mis en commun (réhypothéqué). Si quelque chose ne va pas avec AVS, les réclamations peuvent être réaffectées à l'utilisateur AVS, les rendant ainsi entières. C’est similaire à l’assurance.

2. Efficacité du capital

L'ETH réengagé bénéficiera de plus de récompenses pour la vérification de l'AVS qu'Ethereum seul.

Préoccupations

1. Risque de centralisation

En plus du rendement ordinaire du jalonnement ETH, les validateurs utilisant AVS seront en mesure de fournir un APY plus élevé à leurs délégués. Les validateurs doivent comprendre les risques liés à l’obtention d’AVS supplémentaires plutôt que d’exploiter aveuglément chaque AVS pour obtenir le rendement promis.

Les restakers peuvent naturellement être enclins à déléguer leur ETH aux validateurs pour maintenir des rendements plus élevés en minimisant le risque de réduction. Cela pourrait se transformer en une boucle de rétroaction, les validateurs capables de fournir des rendements durablement plus élevés attirant davantage de capitaux à long terme, consolidant ainsi davantage leur position, créant potentiellement un monopole et risquant une centralisation.

2. Le consensus décentralisé d’Ethereum

Comme d’autres communautés blockchain, le consensus social d’Ethereum est également fragile. Si le consensus social est exploité sans pitié, il risque de conduire à la fragmentation de la communauté et à la rupture des chaînes.

Le re-staking devrait maintenir le minimalisme d'Ethereum et éviter d'introduire une « portée » inutile pour détourner l'attention du rôle du consensus Ethereum. Si la reconversion de l’AVS devient trop importante pour échouer, elle pourrait déclencher une fourchette de consensus social.

Conclusion

Le reprise est rapidement devenu un sujet brûlant au sein de la communauté, offrant des incitations supplémentaires pour accumuler des points EigenLayer et des opportunités potentielles de largage. Il s’agit également d’une technologie prometteuse qui pourrait permettre à Ethereum de sécuriser des protocoles plus utiles.

L'équipe derrière EigenLayer n'est pas non plus pressée d'avancer dans le processus, car elle prend en compte les multiples perspectives de la communauté et des développeurs principaux et apporte progressivement des mises à jour intelligentes au protocole.

Ce qui précède est le contenu détaillé de. pour plus d'informations, suivez d'autres articles connexes sur le site Web de PHP en chinois!

Articles Liés

Voir plus- JavaScript implémente la blockchain

- Comment utiliser Spring Boot pour créer des applications blockchain et des contrats intelligents

- Quel rôle joue la taille des blocs dans la crypto-monnaie ?

- L'échange de crypto-monnaie OKX a officiellement obtenu une licence VASP des autorités de Dubaï pour se développer davantage sur le marché du Moyen-Orient.

- Ethereum vaut-il la peine d'être détenu à long terme ? Ethereum vaut-il la peine d'investir ?