Delphi: Modulare Kreditvergabe ist die nächste Stufe des DeFi-Marktes

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBnach vorne

- 2024-05-06 08:31:031101Durchsuche

Originalautor: Delphi Digital

Originalzusammenstellung: Ruffy, Foresight News

Die DeFi-Kreditbranche war schleppend, hauptsächlich aufgrund komplexer Multi-Asset-Kreditpools und Governance-gesteuerter Projektentscheidungen. Unser neuester Bericht untersucht das Potenzial einer neuen Art von Kreditprodukt – der modularen Kreditvergabe – und enthüllt seine Merkmale, sein Design und seine Wirkung.

Der aktuelle Stand der DeFi-Kreditvergabe

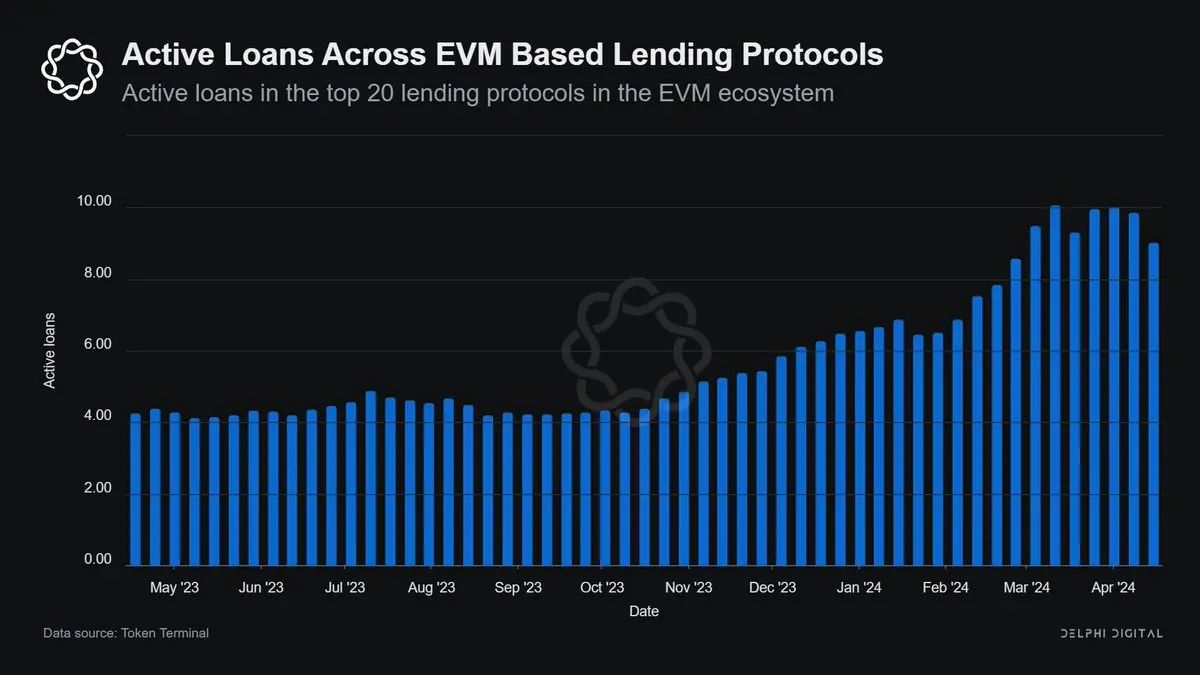

Die DeFi-Kreditprotokolle sind wieder aktiv, wobei das Kreditvolumen im Jahresvergleich um fast 250 % gestiegen ist, von 3,3 Milliarden US-Dollar im ersten Quartal 2023 auf 11,5 Milliarden US-Dollar im ersten Quartal 2024.

Gleichzeitig steigt auch die Notwendigkeit, mehr Long-Tail-Assets als Sicherheiten auf die Whitelist zu setzen. Das Hinzufügen neuer Vermögenswerte erhöht jedoch das Risiko des Vermögenspools erheblich und verhindert, dass Kreditprotokolle mehr besicherte Vermögenswerte unterstützen.

Um zusätzliche Risiken zu bewältigen, müssen Kreditprotokolle Risikomanagementinstrumente wie Einlagen-/Kreditobergrenzen, konservative Beleihungsquoten (LTV) und hohe Liquidationsstrafen einsetzen. Gleichzeitig bieten isolierte Kreditpools Flexibilität bei der Auswahl von Vermögenswerten, leiden jedoch unter Liquiditätsfragmentierung und Kapitalineffizienz.

Die DeFi-Kreditvergabe erholt sich von der Innovation und verlagert sich von der reinen „erlaubnislosen“ Kreditvergabe zur „modularen“ Kreditvergabe. „Modulare“ Kredite decken eine breitere Vermögensbasis ab und ermöglichen individuelle Risikoexpositionen.

Der Kern der modularen Kreditplattform liegt in:

· Die Basisschicht übernimmt Funktionen und Logik

· Die Abstraktionsschicht und die Aggregationsschicht gewährleisten einen benutzerfreundlichen Zugriff auf Protokollfunktionen ohne zusätzliche Komplexität

Das Ziel der modularen Kreditvergabe Plattform ist: Basisschichtprimitive mit einer modularen Architektur, die Flexibilität und Anpassungsfähigkeit betont und endbenutzerzentrierte Produktinnovationen fördert.

Beim Übergang zur modularen Kreditvergabe gibt es zwei Hauptprotokolle, die es zu beachten gilt: Morpho Labs und Euler Finance.

Die einzigartigen Merkmale dieser beiden Protokolle werden im Folgenden hervorgehoben. Wir befassen uns mit den Kompromissen, allen einzigartigen Funktionen, Verbesserungen und Bedingungen, die erforderlich sind, damit die modulare Kreditvergabe über die DeFi-Währungsmärkte hinausgeht.

Morpho

Morpho wurde ursprünglich als Verbesserer von Kreditprotokollen eingeführt und hat sich mit Einlagen von über 1 Milliarde US-Dollar erfolgreich zur drittgrößten Kreditplattform auf Ethereum entwickelt.

Morphos Lösung zur Entwicklung eines modularen Kreditmarktplatzes besteht aus zwei unabhängigen Produkten: Morpho Blue und Meta Morpho.

Morphos Liquiditätsverstärkung

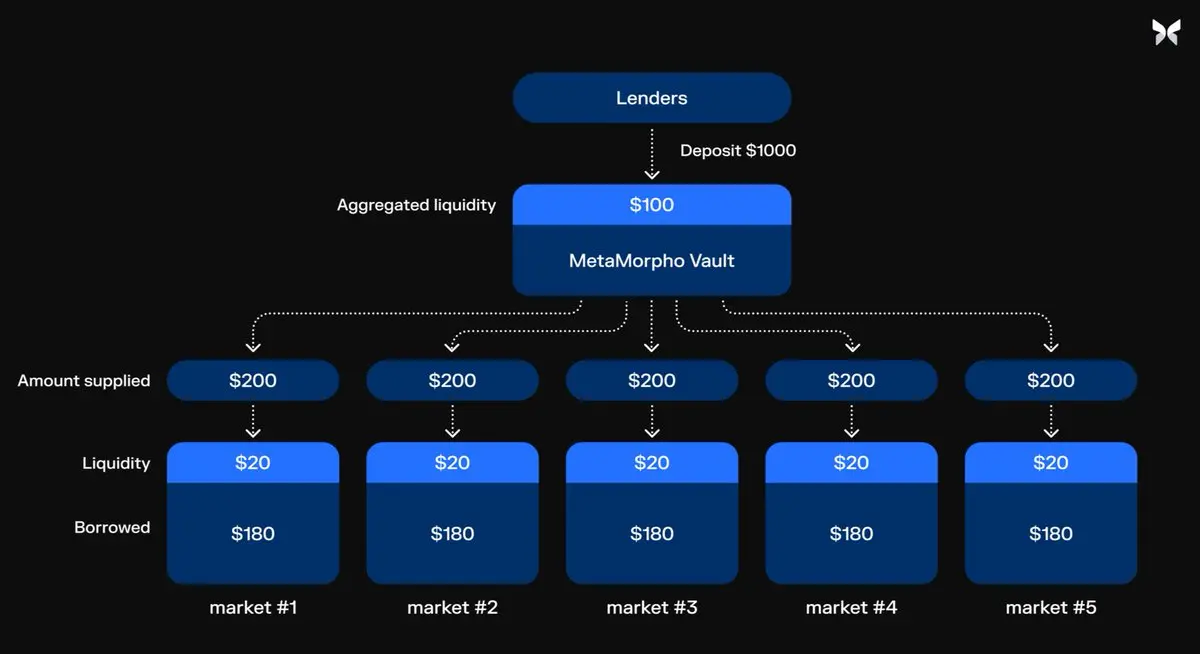

Vor Morpho Blue war die Liquiditätsstreuung der Hauptkritikpunkt am isolierten Kreditmarkt. Aber das Morpho-Team hat diese Herausforderung durch Aggregation sowohl auf der Kreditpool- als auch auf der Tresorebene gelöst.

Reggregation der Liquidität

Die Kreditvergabe an isolierte Märkte über MetaMorpho-Tresore vermeidet eine Liquiditätsstreuung. Die Liquidität in jedem Markt wird auf der Tresorebene aggregiert, wodurch den Nutzern eine mit Multi-Asset-Kreditpools vergleichbare Abhebungsliquidität zur Verfügung gestellt wird und gleichzeitig die Marktunabhängigkeit gewahrt bleibt.

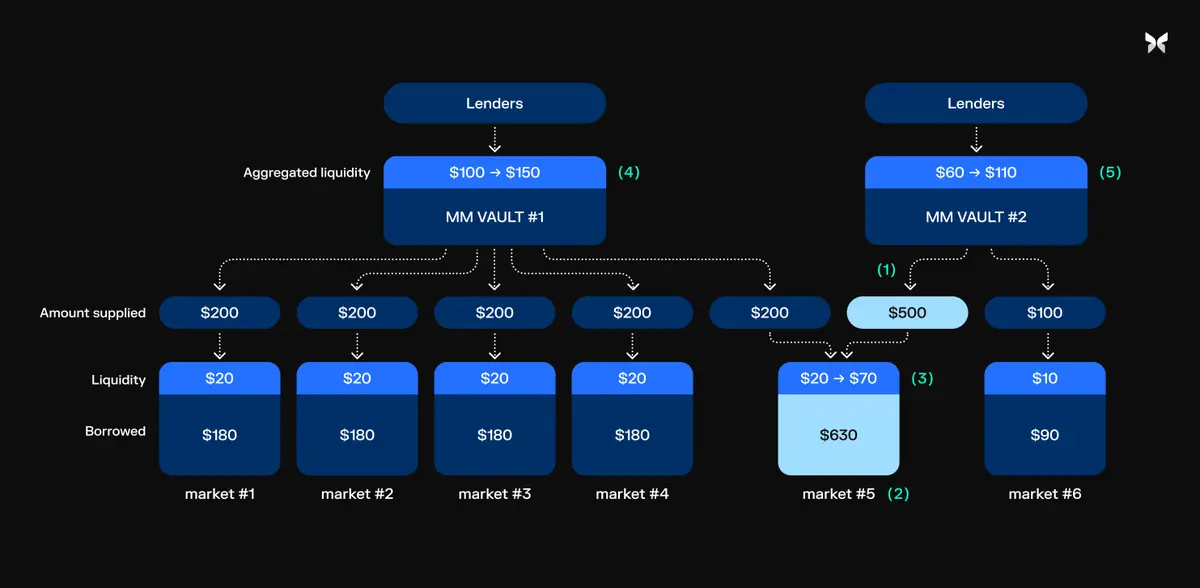

Das gemeinsame Modell erweitert die Liquidität über Kreditpools hinaus.

Meta Morpho-Tresore verbessern die Liquiditätsposition der Kreditgeber gegenüber einzelnen Kreditpools. Die Liquidität jedes Tresors ist auf Morpho Blue zentralisiert, was jedem zugute kommt, der Kredite an denselben Markt vergibt.

Vault erhöht die Liquidität für Kreditgeber erheblich. Wenn sich die Einlagen bei Blue ansammeln, zahlen nachfolgende Benutzer Gelder auf denselben Markt ein, wodurch sich die Auszahlungsbeträge für Benutzer und ihre Tresore erhöhen und zusätzliche Liquidität freigesetzt wird.

Euler

Euler V1 verändert die DeFi-Kreditvergabe durch die Unterstützung von Nicht-Mainstream-Tokens und einer erlaubnisfreien Plattform. Euler V1 wurde aufgrund eines Flash-Loan-Angriffs im Jahr 2023, der mehr als 195 Millionen US-Dollar kostete, außer Dienst gestellt.

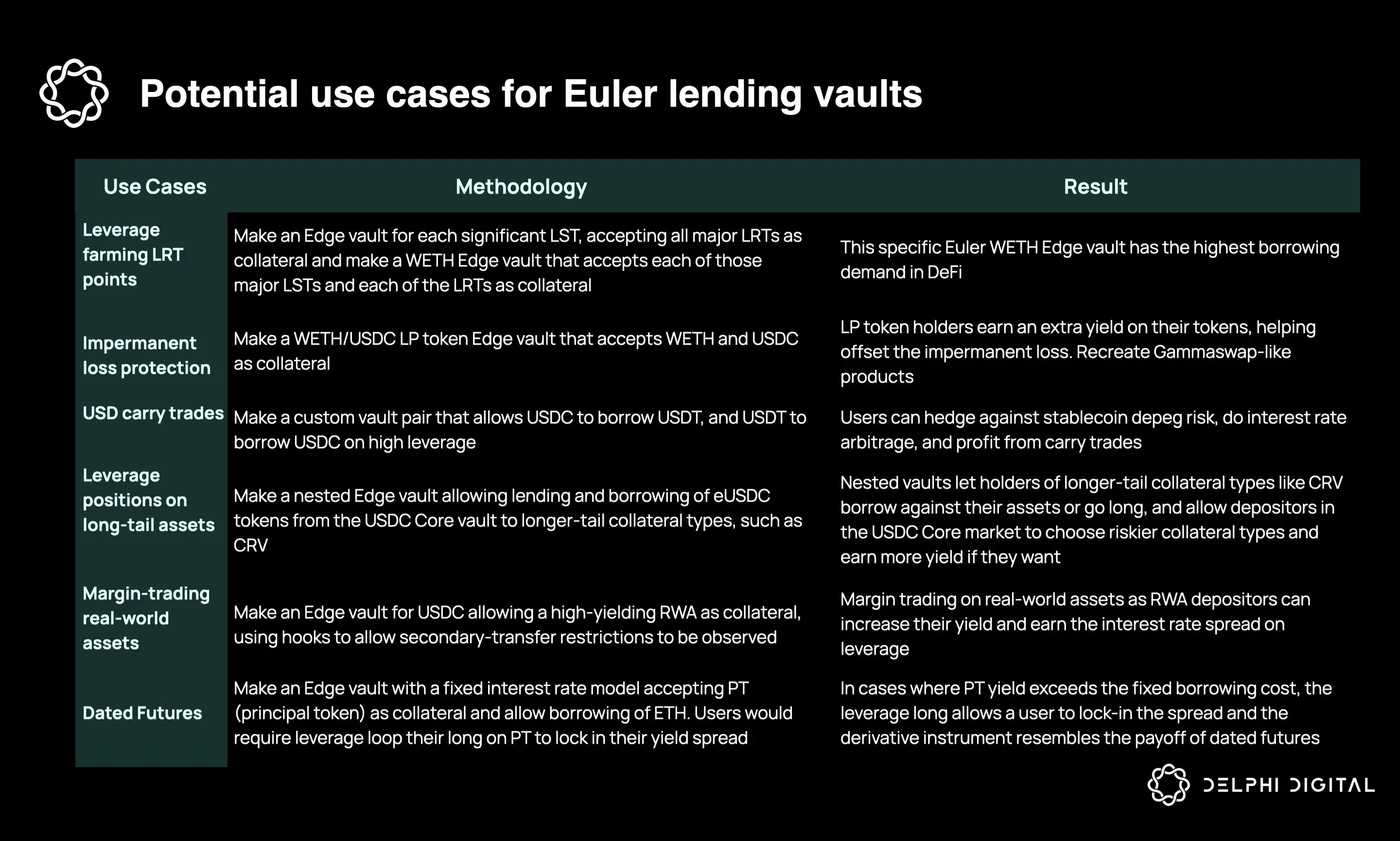

Euler V2 ist ein anpassungsfähigeres modulares Kreditprimitiv, einschließlich:

(1) Euler Vault Kit (EVK): ermöglicht die erlaubnislose Bereitstellung und Anpassung von Kredittresoren.

(2) Ethereum Vault Connector (EVC): Ermöglicht die Verbindung und Interaktion von Tresoren und erhöht so die Flexibilität und Funktionalität.

Euler V2 wird dieses Jahr auf den Markt kommen und wir sind gespannt, wie lange es dauern wird, bis es im wettbewerbsintensiven DeFi-Kreditmarkt Fuß fasst.

Im Folgenden finden Sie einen Überblick über die Anwendungsfälle von Euler V2, wobei die einzigartigen DeFi-Produkte hervorgehoben werden, die mit der modularen Architektur von Euler V2 erreicht werden können.

Morpho- und Euler-Vergleich

Der Vergleich von Morpho und Euler nebeneinander zeigt ihre Hauptunterschiede, die das Ergebnis unterschiedlicher Designentscheidungen sind. Beide Projekte verfügen über Mechanismen, mit denen ähnliche Endziele erreicht werden sollen, nämlich geringere Liquidationsstrafen, einfachere Belohnungsverteilung und Bilanzierung uneinbringlicher Forderungen.

Morphos Lösung beschränkt sich auf einen isolierten Kreditmarkt, einen einzigen Clearing-Mechanismus und ist in erster Linie für die Ausleihe von ERC-20-Tokens gedacht.

Im Gegensatz dazu unterstützt Euler V2 die Kreditvergabe über Multi-Asset-Pools, ermöglicht eine benutzerdefinierte Liquidationslogik und zielt darauf ab, die Basisschicht für alle Arten von fungiblen und nicht fungiblen Token-Krediten zu sein.

Das obige ist der detaillierte Inhalt vonDelphi: Modulare Kreditvergabe ist die nächste Stufe des DeFi-Marktes. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- Was sind die allgemeinen Befehle für Git-Übermittlungscode?

- Kann ein Git-Zweig umbenannt werden?

- Das Phantom Beast Palu ist ein Hit auf Steam! Die Meme-Coins PALW und PAL von Ethereum und Solana werden eingeführt

- Magic Eden und Yuga Labs starten gemeinsam den Ethereum NFT-Markt! Lizenzgebühren werden durchgesetzt

- Signatur der Ethereum-Wallet-Adresse