Was bedeutet automatisierter Market Maker? Wie verdienen automatisierte Market Maker (AMMs) Geld?

- PHPznach vorne

- 2024-04-25 09:07:09944Durchsuche

Automatisierte Market Maker sind eine Art dezentrale Börse, die auf Algorithmen basiert, um den Preis digitaler Vermögenswerte zu bestimmen und Paare austauschbarer Vermögenswerte zu verwenden. Diese Protokolle basieren tatsächlich auf intelligenten Verträgen, die den Handelspreis zwischen zwei digitalen Vermögenswerten automatisch festlegen und bereitstellen. Daher werden diese Vermögenswerte automatisch auf der Grundlage von Algorithmen zwischen ihnen ausgetauscht und nicht auf der Grundlage von Auftragsbüchern wie im traditionellen Finanzwesen. Daher interagieren die an dieser Börse teilnehmenden Unternehmen nur mit diesem Smart Contract und nicht untereinander. Automatisierte Market Maker sind in DeFi immer noch wichtig. Viele Anleger wissen vielleicht immer noch nicht, wie dieser automatische Market Maker Geld verdient? Lassen Sie es mich unten für Sie analysieren.

Was bedeutet automatischer Market Maker?

Automated Market Maker (AMM) ist ein in dezentralen Börsen (DEX) verwendeter Mechanismus, der mithilfe von Algorithmen automatisch Transaktionspreise zwischen Vermögenswerten berechnet.

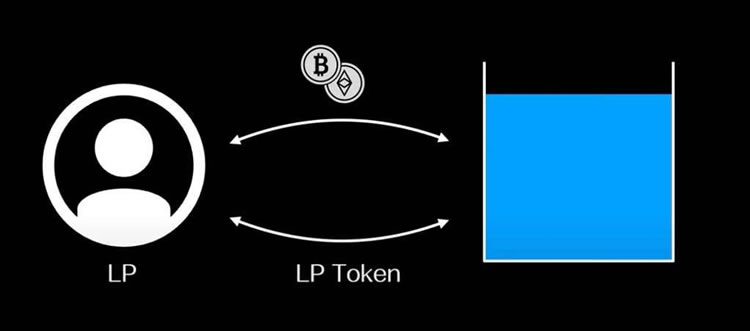

Dieser Mechanismus ermöglicht automatisierte Transaktionen von Krypto-Assets und anderen digitalen Assets ohne Erlaubnis. Der dezentrale Charakter bedeutet, dass kein Drittvermittler beteiligt ist, was die Transaktionskosten senkt und die Transaktionseffizienz verbessert. Automatisierte Market Maker richten ihre Tätigkeit durch die Einrichtung von Liquiditätspools ein, in denen eine bestimmte Menge eines Vermögenswerts gespeichert ist und die dazu dienen, Aufträge von Käufern und Verkäufern abzugleichen. Dabei bestimmen Algorithmen die Preise auf der Grundlage der Menge der Vermögenswerte im Pool und der Handelsnachfrage. Dieses dezentrale Market-Making-Modell löst einige Probleme traditioneller Börsen, wie etwa Transaktions-Slippage und Transaktionseffizienz, bringt aber auch einige neue Herausforderungen mit sich, etwa wie die Genauigkeit und Sicherheit des Algorithmus gewährleistet werden kann.

Wie verdienen automatisierte Market Maker Geld?

Die meisten Market Maker auf dem Markt sind große Wirtschaftsakteure. Market Maker halten die Marktliquidität aufrecht und erzielen Gewinne durch den Kauf und Verkauf von Wertpapieren auf der Grundlage von Notierungen am offenen Markt. Neben den Gewinnen aus der Geld-Brief-Spanne erhalten Market Maker auch eine zusätzliche Einnahmequelle aus Provisionen auf die von der Börse bereitgestellte Liquidität.

1. Geld-Brief-Spanne

Für Anleger, die schnell und in großen Mengen handeln möchten, ist die Handelspartei wahrscheinlich ein Market Maker. Um eine reibungslose Transaktion zu gewährleisten, müssen Anleger für den Kauf oder Verkauf zu einem niedrigeren Preis etwas mehr bezahlen. Zu diesem Zeitpunkt wird der Preis zwischen Kauf und Verkauf zum Gewinn des Market Makers. Natürlich ist dieser Gewinn sehr gering und kann von niemandem außer dem Market Maker erwirtschaftet werden. Darüber hinaus müssen Market Maker sicherstellen können, dass sie auch bei ein oder zwei Preisrückgängen weiterhin Gewinne erzielen können, indem sie beispielsweise die Market Maker-Gebühren senken oder ihre Gebühren sogar subventionieren.

2. Börsenliquiditätsprovision

Börsen benötigen Handelsvolumen, um Transaktionen populär zu machen, und Börsen, um damit Gebühren zu verdienen. Daher benötigt die Börse die Beteiligung externer Market Maker, um sicherzustellen, dass die verschiedenen Finanzinstrumente an ihrer Börse über ausreichende Liquidität verfügen. Es gibt viele verschiedene Formen der Beteiligung, oft mit Gebührenbefreiung. Ab einem bestimmten Handelsvolumen gewährt die Börse weitere Gebührenermäßigungen und zusätzliche Provisionen. Wenn umgekehrt ein Market Maker ein bestimmtes, von der Börse vorgegebenes Handelsvolumen nicht erreicht, wird er dafür berüchtigt sein, sein Interesse an der Beziehung zu kündigen.

Was ist mit automatisierten Market Makern?

Da Sie nun wissen, was ein Market Maker tut, möchten Sie vielleicht gerne einen detaillierten Überblick über ein automatisiertes Market Maker-Konto erhalten. Dezentrale Börsen konzentrieren sich auf die Eliminierung aller mit dem Kryptohandel verbundenen Zwischenprozesse. DEX bietet keinen Support für die Hosting-Infrastruktur oder das Order-Matching-System.

Daher können DEX-Benutzer ein beträchtliches Maß an Autonomie genießen und Transaktionen direkt über ihre nicht verwahrten Wallets initiieren. Der interessanteste Aspekt dezentraler Börsen ist jedoch der Ersatz von Order-Matching-Systemen und Orderbuchmodellen durch autonome Protokolle, die als autonome Market Maker oder AMMs bezeichnet werden.

Im einfachsten Sinne ist ein AMM oder Automated Market Maker im Grunde ein Protokoll, ein Algorithmus oder eine Formel, die bei der Preisgestaltung eines Vermögenswerts hilft. Anstatt ein Orderbuchmodell wie bei herkömmlichen Börsen zu verwenden, helfen automatisierte Market-Maker-Algorithmen bei der Preisgestaltung von Vermögenswerten. Darüber hinaus sollten Sie beachten, dass die Formel für AMM je nach Protokoll unterschiedlich sein kann.

Zum Beispiel lautet die automatische Market-Maker-Formel von Uniswap „x*y=k“. In dieser Formel stellt „x“ den Betrag eines bestimmten Tokens im Liquiditätspool dar, während „y“ den Betrag eines anderen Tokens im Liquiditätspool darstellt. Das „k“ in der automatisierten Market-Maker-Formel von Uniswap stellt eine feste Konstante in der Gleichung dar. Die feste Konstante „k“ zeigt deutlich, dass die Gesamtliquidität im Pool immer konstant bleiben sollte.

Interessanterweise können Sie in einem anderen AMM je nach spezifischem Zielanwendungsfall unterschiedliche automatisierte Market-Maker-Algorithmen finden. Andererseits weisen alle AMMs eine wesentliche Gemeinsamkeit auf, nämlich die Tatsache, dass sie Algorithmen zur Bestimmung der Vermögenspreise verwenden. AMMs können dazu beitragen, den Prozess der Erzielung guter Preise für Krypto-Assets zu dezentralisieren, sodass jeder Einzelne seinen eigenen Markt im Blockchain-Netzwerk schaffen kann. Einige berühmte Beispiele für AMM-Krypto-Börsen sind Curve, Uniswap und Balancer.

Ich hoffe, dass Anleger anhand des obigen Artikels verstehen können, wie automatische Market Maker Geld verdienen. Die Hauptfunktion von AMM besteht darin, den Hauptgrund hervorzuheben, warum die Anziehung von Liquidität wichtig ist. Eine höhere Liquidität im Pool gewährleistet ein begrenztes Slippage-Potenzial bei Großaufträgen. Daher kann eine verbesserte Liquidität eine Schlüsselrolle bei der Steigerung des Handelsvolumens auf der Plattform spielen. Es ist auch wichtig zu beachten, dass Slippage-Probleme je nach AMM-Protokoll erheblich variieren können. Automatisierte Market-Maker-Formeln helfen bei der Preisermittlung. Diese Formel zeigt, wie stark sich das Verhältnis zwischen Token in einem Liquiditätspool nach einem bestimmten Handel ändert. Wenn sich das Verhältnis dramatisch ändert, müssen Sie befürchten, dass der Schlupf zu hoch ist.

Das obige ist der detaillierte Inhalt vonWas bedeutet automatisierter Market Maker? Wie verdienen automatisierte Market Maker (AMMs) Geld?. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- Was sind die Prinzipien und Merkmale der Blockchain?

- PHP baut eine Blockchain auf (inkl. Quellcode)

- Was sind die Hauptmerkmale der Blockchain-Technologie?

- Wie übertrage ich virtuelle Währung von der Web3-Wallet zur Börse?

- Erfahren Sie, wie Sie mit der isolierten BTC-Margin an der Binance-Börse Kredite aufnehmen können