Wie hoch ist die Liquidität von LRT selbst angesichts der bevorstehenden Neuausschüttung?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBnach vorne

- 2024-04-11 09:01:02931Durchsuche

Schlüsselzusammenfassung:

LRT kann sich in zentralisierte Börsen integrieren und Market Maker mit den Risiken/Vorteilen vertraut machen, die sich daraus ergeben, ein Liquiditätsanbieter an diesen zentralisierten Handelsplätzen zu sein.

Liquidität Die Liquidität der Restaking-Token ist nicht besonders gut, die Gesamtliquidität ist akzeptabel, aber mit jedem einzelnen LRT sind größere Nuancen verbunden, und dieser Unterschied wird mit der Zeit nur zunehmen -Term-Agenturstrategien.

Außer EtherFi haben alle diese LRT-Anbieter keine Auszahlungsfunktion aktiviert.

Es wird erwartet, dass die erneute Verpfändung der Liquidität eine Marktstruktur ist, bei der der Gewinner alles bekommt, und dass die Liquidität mehr Liquidität bringen wird.

Text:

EigenLayers erstes AVS wird offiziell im Mainnet gestartet.

Heute wurde die Datenverfügbarkeit AVS-EigenDA von EigenLabs im Mainnet veröffentlicht, was offiziell den Beginn der Re-Stake-Ära markiert. Während der EigenLayer-Markt noch einen langen Weg vor sich hat, ist ein Trend bereits sehr klar: Liquid Restake Tokens (LRT) werden zum Haupteinkaufsweg für Re-Staker werden. Über 73 % aller EigenLayer-Einlagen werden über LRT getätigt, aber wie liquide sind diese Vermögenswerte? Dieser Bericht wird sich mit dem Thema befassen und die Nuancen rund um EigenLayer erläutern.

Einführung in EigenLayer und Liquid Re-Staking Tokens

EigenLayer ermöglicht die Wiederverwendung von ETH auf der Konsensschicht durch ein neues kryptoökonomisches Tool namens „Re-Staking“. ETH kann auf EigenLayer im Wesentlichen auf zwei Arten erneut eingesetzt werden: durch natives erneutes Abstecken der ETH oder mithilfe von Liquid Staked Tokens (LST). Die erneut eingesetzte ETH wird dann zur Absicherung anderer Anwendungen verwendet, die als Active Validation Services (AVS) bekannt sind, wodurch erneut eingesetzte ETH-Anwender zusätzliche Einsatzprämien verdienen können.

Die Hauptbeschwerde von Benutzern über das Abstecken und erneute Abstecken sind die Opportunitätskosten des Absteckens der ETH. Dieses Problem wird beim nativen ETH-Einsatz mithilfe von Liquid Staked Tokens (LST) gelöst, die man sich als liquide Quittungs-Tokens vorstellen kann, die den vom Benutzer eingesetzten ETH-Betrag darstellen. Der LST-Markt auf Ethereum beträgt derzeit etwa 48,65 Milliarden US-Dollar und ist damit der größte DeFi-Sektor. Heutzutage macht LST etwa 44 % aller Ethereum-Einsätze aus, und da die Beliebtheit des erneuten Einsatzes zunimmt, gehen wir davon aus, dass der Bereich der Liquid Restating Token (LRT) einem ähnlichen, wenn nicht sogar aggressiveren Wachstumsmuster folgen wird.

Obwohl LRT einige ähnliche Eigenschaften wie LST aufweist, unterscheiden sie sich in der Mission erheblich. Das Endziel jedes LST ist im Wesentlichen das gleiche: Die ETH der Benutzer einsetzen und ihnen liquide Empfangstokens zur Verfügung stellen. Für LRT besteht das ultimative Ziel jedoch darin, die Vertretung der Benutzer durch Abstecken an einen oder mehrere Betreiber zu delegieren und dann einen AVS-Korb zu unterstützen. Jeder einzelne Betreiber kann wählen, wie er seine delegierten Einsätze auf diese verschiedenen AVS verteilt. Daher hat der Betreiber, an den LRT seine Absteckung delegiert, einen großen Einfluss auf die Gesamtlebensfähigkeit, die Betriebsleistung und die Sicherheit der absteckenden ETH. Schließlich müssen sie auch eine ordnungsgemäße Risikobewertung für das von jedem Betreiber unterstützte einzigartige AVS sicherstellen, da die Risikominderung je nach bereitgestellter Dienstleistung variieren kann. Beachten Sie, dass das Kürzungsrisiko in den frühen Phasen der meisten AVS-Listings im Wesentlichen Null sein wird, aber im Laufe der Zeit werden wir langsam erleben, wie die „Stützräder“ entfernt werden und der Einsatzmarkt immer erlaubnisloser wird.

Anmerkung des Herausgebers: Stützräder beziehen sich auf die in der Anfangsphase vorgesehenen Schutzmaßnahmen zur Vermeidung oder Reduzierung von Risiken. Mit der Zeit und der Verbesserung der Fähigkeiten der Teilnehmer werden diese Schutzmaßnahmen schrittweise entfernt, wodurch das System oder der Markt offener wird. und Freiheit.

Trotz der Unterschiede im strukturellen Risiko bleibt jedoch eine Gemeinsamkeit bestehen: LRT reduziert das Risiko einer Reinvestition, indem es liquide Empfangstoken bereitstellt, die als produktive Sicherheit in DeFi verwendet oder gegen verkürzte Auszahlungsfristen eingetauscht werden können Kosten des verpfändeten Kapitals. Dieser letzte Punkt ist besonders wichtig, da einer der Hauptvorteile von LRT darin besteht, dass die traditionelle Auszahlungsfrist umgangen wird, die allein bei EigenLayer eine Auszahlungsfrist von 7 Tagen hat. Unter Berücksichtigung dieses Grundprinzips von LRT gehen wir davon aus, dass wir bei einer so niedrigen Eintrittsbarriere für die Wiedereinsetzung, aber einer so hohen Austrittsbarriere natürlich einen Nettoverkaufsdruck auf sie verspüren werden, sodass die Liquidität dieser LRTs so hoch sein wird wie sie Lebenslinie.

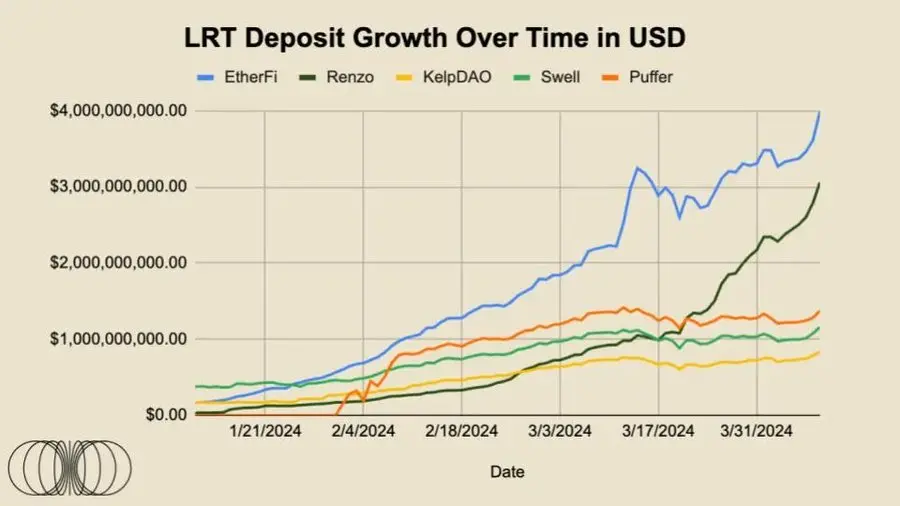

Da der Gesamteinsatzwert von EigenLayer weiter steigt, ist es wichtig, die Treiber hinter dem Wachstum des Protokolls zu verstehen und zu verstehen, wie sich diese Faktoren auf die Zu- und Abflüsse in den kommenden Monaten auswirken werden. Zum Zeitpunkt des Verfassens dieses Artikels erfolgen 73 % der EigenLayer-Einzahlungen über liquide Restaking-Token. Um dies in einen Zusammenhang zu bringen: Am 1. Dezember 2023 verfügte LRT über Einlagen in Höhe von etwa 71,74 Millionen US-Dollar. Heute, am 9. April 2024, sind sie auf etwa 10 Milliarden US-Dollar angewachsen, ein atemberaubendes Wachstum von über 13.800 % in knapp 4 Monaten. Da LRT jedoch weiterhin das Wachstum der Wiederverpfändungslagerstätten von EigenLayer dominiert, müssen einige wichtige Faktoren berücksichtigt werden.

Nicht alle LRTs bestehen aus den gleichen zugrunde liegenden Vermögenswerten

Die Absteckungsdelegation von LRT an AVS wird auf lange Sicht unterschiedlich sein, aber kurzfristig nicht viel

Am wichtigsten Die Liquiditätseigenschaften variieren stark zwischen verschiedenen LRTs.

Angesichts der Tatsache, dass Liquidität der wichtigste Vorteil von LRTs ist, konzentriert sich der größte Teil dieses Berichts auf den letzten Punkt.

Der spekulative Charakter von Eigen Points hat den aktuellen Bullenmarkt bei EigenLayer-Einlagen erheblich angeheizt, und wir können davon ausgehen, dass sich dies in einer Form der Airdrop-Zuteilung für potenzielle EIGEN-Token niederschlagen wird. Derzeit gibt es keine AVS-Belohnungen, was bedeutet, dass es bei diesen LRTs keine zusätzlichen Vorteile außer den natürlichen Einsatzbelohnungen gibt. Um einen Gesamtwert von über 133,5 Milliarden US-Dollar voranzutreiben und aufrechtzuerhalten, muss der AVS-Markt natürlich ein Gleichgewicht zwischen den von den Re-Stakeholdern geforderten zusätzlichen Renditen und dem natürlichen Preis finden, den AVS für Sicherheit zu zahlen bereit ist.

Für LRT-Einleger haben wir den großen Erfolg von EtherFi bei der Einführung des ETHFI-Governance-Token-Airdrops gesehen, der derzeit einen Wert von etwa 6 Milliarden US-Dollar hat. Unter Berücksichtigung aller oben genannten Faktoren ist davon auszugehen, dass einige Kapitalströme nach dem Start von EIGEN und anderen erwarteten LRT-Luftabwürfen allmählich zunehmen werden.

Im Hinblick auf angemessene Renditen kann es für Benutzer jedoch schwierig sein, höhere Renditen im Ethereum-Ökosystem zu finden, an denen EigenLayer nicht beteiligt ist. Innerhalb des Ethereum-Ökosystems gibt es mehrere interessante Einnahmemöglichkeiten. Beispielsweise ist Ethena ein synthetischer Stablecoin, der durch die besicherte ETH gedeckt ist und gleichzeitig über eine abgesicherte ETH-Futures-Short-Position verfügt. Das Protokoll bietet derzeit eine jährliche Rendite von etwa 30 % für sein sUSDe-Produkt. Darüber hinaus werden sich Renditesuchende möglicherweise woanders umsehen, wenn Benutzer mit Interoperabilität und Cross-Chain-Bridging vertrauter werden, was möglicherweise zu produktiven Kapitalabflüssen aus Ethereum führt.

Obwohl es etwas komplex ist, halten wir es insgesamt für vernünftig anzunehmen, dass es abgesehen von einem potenziellen EIGEN-Token-Airdrop an Re-Stakeholder und großen Blue-Chip-AVS, die Einnahmen erzielt haben, keine größeren inkrementellen Einsätzertragsereignisse als diese geben wird Auf den Privatmärkten mit hohen Bewertungen von mehreren Milliarden Dollar können sie ihre Token auch an Re-Stakeholder ausgeben. Daher ist davon auszugehen, dass nach diesen Ereignissen ein Teil der ETH durch Abhebungen aus dem EigenLayer-Einlagenvertrag abfließen wird.

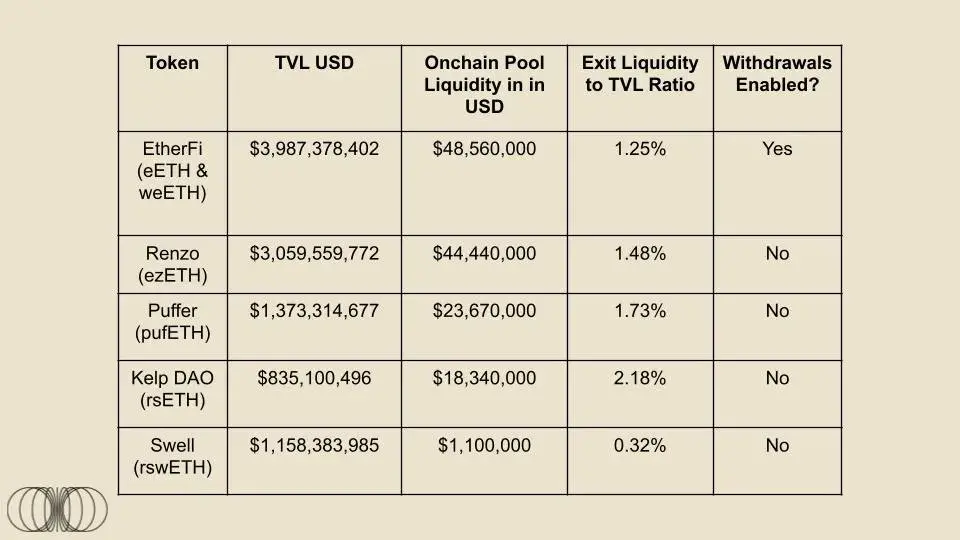

Angesichts der Tatsache, dass EigenLayer-Abhebungen eine siebentägige Bedenkzeit haben und die überwiegende Mehrheit der Gelder über LRT erneut verpfändet wird, ist der schnellste Ausstiegsweg die Umwandlung von Ihrem LRT in ETH. Allerdings variieren die Liquiditätsmerkmale zwischen verschiedenen LRTs stark, und viele LRTs sind möglicherweise nicht in der Lage, groß angelegte Exits zu Marktpreisen durchzuführen. Darüber hinaus ist EtherFi zum Zeitpunkt des Verfassens dieses Artikels das einzige LRT-Projekt, bei dem Auszahlungen möglich sind.

Wir glauben, dass der LRT-Handel mit einem Abschlag auf den Preis seines zugrunde liegenden Vermögenswerts einen schmerzhaften Arbitragezyklus für das Restaking-Protokoll auslösen könnte. Stellen Sie sich vor, dass Market Maker/Arbitrageure dies tun würden, wenn ein LRT zu 90 % seines zugrunde liegenden ETH-Werts gehandelt würde Kaufen Sie dieses LRT und setzen Sie den Einlösungsprozess fort. Erwarten Sie einen Nettogewinn von etwa 11,1 %, vorausgesetzt, der Preis der ETH ist abgesichert. Die allgemeine Regel für Angebot und Nachfrage lautet, dass LRT eher einem Nettoverkaufsdruck ausgesetzt ist, da Verkäufer die 7-tägige Auszahlungswarteschlange vermeiden können. Umgekehrt können Benutzer, die ihre Anteile erneut einsetzen möchten, ihre ETH sofort hinterlegen, sodass der Kauf von LRT auf dem freien Markt der ETH, die sie bereits besitzen, wenig nützt.

Übrigens gehen wir davon aus, dass, sobald mehrere AVS zusammen mit protokollinternen Belohnungen online gehen und die Kürzung vollständig implementiert ist, die weiteren Entscheidungen, ob man aussteigt oder mit dem erneuten Einsatz fortfährt, letztendlich von der zusätzlichen Rendite abhängen, die durch das erneute Einsatz erzielt wird . Wir persönlich glauben, dass viele Menschen die zusätzlichen Vorteile unterschätzen, die das erneute Abstecken bietet. Dies ist jedoch eine Geschichte für einen anderen Tag.

Datenverfolgung

Der Datenteil des Berichts dieses Monats beginnt unten und wird das Wachstum, die Akzeptanz und die Liquiditätsbedingungen der fünf größten LRTs sowie alle wichtigen Neuigkeiten verfolgen, die unserer Meinung nach Anlass zur Sorge geben sollten.

LRT-Liquidität und Handelsvolumen

Während das Abstecken über LST und LRT viele entscheidende Vorteile gegenüber dem herkömmlichen Abstecken hat, ist dieser Nutzen fast vollständig eingeschränkt, wenn LRT selbst nicht über ausreichende Liquidität verfügt und zerstört wird. Liquidität bezieht sich auf „die Effizienz oder Bequemlichkeit, mit der ein Vermögenswert in Bargeld umgewandelt werden kann, ohne seinen Marktpreis zu beeinflussen.“ Emittenten von LRT müssen sicherstellen, dass in der Kette ausreichend Liquidität vorhanden ist, damit Großinhaber einen guten Vermögenswert gegen Erhalt eintauschen können Tokens in Liquiditätspools nahezu 1:1.

Jedes existierende LRT weist ganz eigene Liquiditätseigenschaften auf. Wir gehen aus mehreren Gründen davon aus, dass diese Situationen anhalten werden:

Bei bestimmten Protokollen stellen Investoren und Benutzer ihrem LRT in der Anfangsphase Liquidität zur Verfügung.

Durch Subventionen wird Proxy-Liquidität durch die Ausgabe von Münzen gefördert , durch Bestechungssysteme in der Kette oder durch „Punkte“ in Erwartung dieser Ereignisse

Einige Protokolle verfügen über komplexere und zentralisierte Liquiditätsanbieter, die ihre LRT nahe an der Bindungsgrenze halten und die gesamte USD-Liquidität verringern.

Es ist wichtig zu beachten, dass eine zentralisierte Liquidität nur bei einem geringeren Preis funktionieren kann Preisspanne, und jede Preisbewegung außerhalb der ausgewählten Spanne hat erhebliche Auswirkungen auf den Preis.

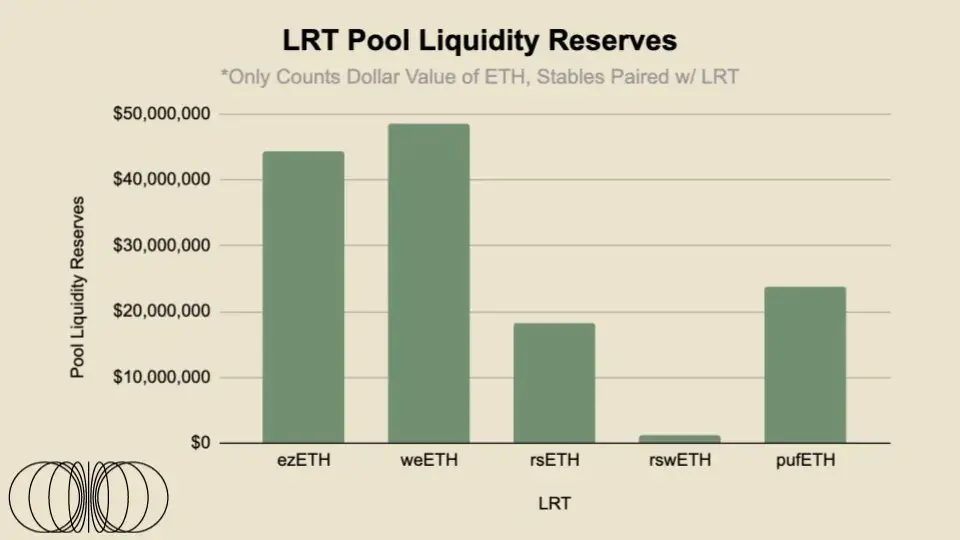

Nachfolgend finden Sie eine sehr einfache Analyse der On-Chain-Pool-Liquidität für die fünf größten LRTs im Ethereum-Mainnet (+ Arbitrum). Exit-Liquidität bezieht sich auf den bargeldähnlichen USD-Wert im LRT-Liquiditätspool.

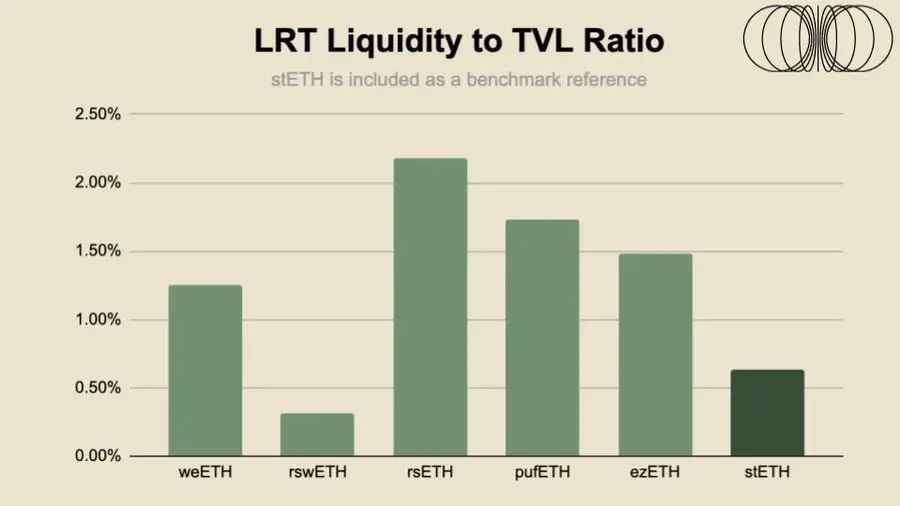

Für die Pool-Liquidität dieser fünf größten LRTs stehen insgesamt über 136 Millionen US-Dollar an Liquidität über Curve, Balancer und Uniswap zur Verfügung. Um jedoch ein klareres Bild davon zu erhalten, wie liquide die einzelnen LRTs sind, wenden wir auf jeden Vermögenswert ein Liquiditäts-/Marktkapitalisierungsverhältnis an.

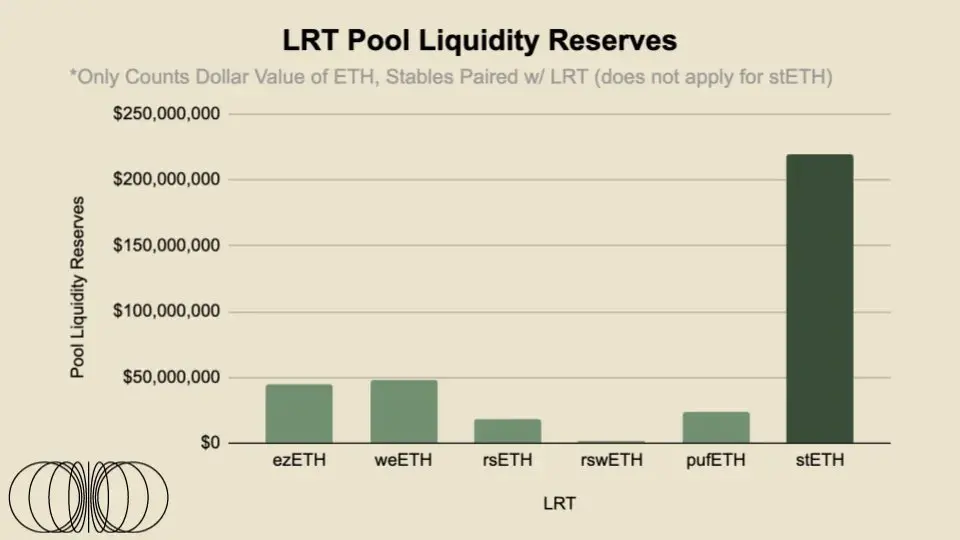

Im Vergleich zum Top-LST-stETH ist die LRT-Liquiditätsquote nicht übermäßig besorgniserregend. Angesichts des erhöhten Risikos eines erneuten Einsatzes und der Hinzufügung einer siebentägigen Auszahlungsfrist durch Eigenlayer in der Freischaltwarteschlange von Ethereum könnte die Liquidität von LRT jedoch wichtiger sein als die Liquidität von LST. Darüber hinaus wird stETH an mehreren großen zentralen Börsen gehandelt, wobei die Orderbücher von professionellen HFT-Firmen verwaltet werden, was bedeutet, dass stETH über viel mehr Liquidität verfügt als in der Kette. Beispielsweise gibt es bei OKX und Bybit eine Orderbuchliquidität von etwa über 2 Millionen US-Dollar von +-2 %. Daher glauben wir, dass LRT auch diesen Weg erkunden könnte, der darin besteht, mit zentralisierten Börsen zusammenzuarbeiten, um Market Maker zu integrieren und sie mit den Risiken/Vorteilen vertraut zu machen, die ein Liquiditätsanbieter an diesen zentralisierten Handelsplätzen mit sich bringt. Im Artikel des nächsten Monats werden wir uns eingehender mit der Verteilung der zentralisierten Liquidität zwischen stabiler Poolliquidität, x*y=k-Liquidität und Top-LRT-Handelspaaren befassen.

LRT-Ankerdaten

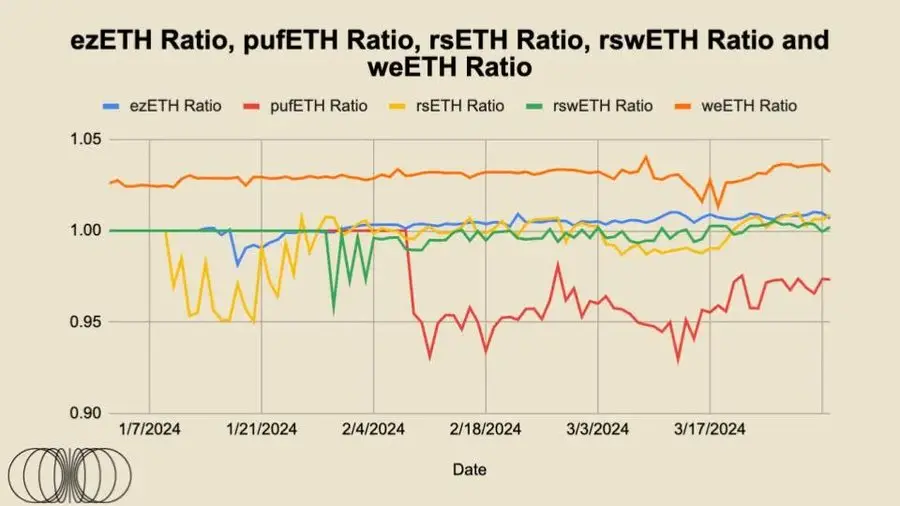

Wie Sie dem obigen Diagramm entnehmen können, liegen die Handelspreise von rsETH, rswETH und ezETH relativ nahe am 1:1-Verhältnis von ETH, was einen leichten Aufschlag darstellt. Da es sich bei diesen Token im Gegensatz zu stETH um unverzinsliche Token handelt, verzinsen sie automatisch die verzinslichen Belohnungen, die sich dann im Token-Preis widerspiegeln. Aus diesem Grund liegt der aktuelle Preis für 1 wstETH bei etwa 1,16 ETH. Theoretisch sollte der „faire Wert“ im Laufe der Zeit weiter steigen, da dieser durch Time*Stake-Rewards bestimmt wird, die sich dann im steigenden fairen Wert dieser Token widerspiegeln.

Die Verankerung dieser LRTs ist sehr wichtig, da sie im Wesentlichen das Maß an Vertrauen der Marktteilnehmer in das Projekt als Ganzes widerspiegeln, das direkt vom investierten Kapital oder der Bereitschaft von Arbitrageuren zum Handel mit diesen Auf- und Abschlägen abhängt um den Token-Handel aufrechtzuerhalten.“ Der „faire Wert“ wird ermittelt. Beachten Sie, dass es sich bei all diesen Token um Nicht-Benchmark-Token handelt, was bedeutet, dass sie automatisch Zinseszinsen generieren und stattdessen auf der Grundlage einer Tilgungskurve gehandelt werden.

Es ist ersichtlich, dass der Handel von ezETH und weETH, den beiden liquidesten LRTs, über einen bestimmten Zeitraum hinweg relativ stabil war und die meisten von ihnen auf Augenhöhe mit dem beizulegenden Zeitwert liegen. Der Grund, warum der ezETH von EtherFi leicht vom fairen Wert abweicht, liegt hauptsächlich darin, dass opportunistische Airdropper diesen Token ausgetauscht haben, und natürlich haben sich auch andere Marktteilnehmer der Transaktion angeschlossen, um ihn auszutauschen. Möglicherweise wird etwas Ähnliches passieren, nachdem Renzo seinen Governance-Token eingeführt hat.

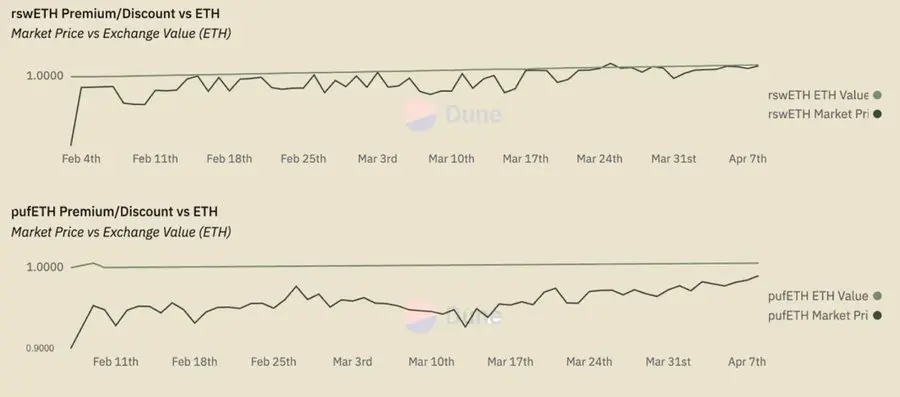

KelpDAOs rsETH wurde bei der Einführung mit einem Abschlag auf den beizulegenden Zeitwert gehandelt, ist aber allmählich und stetig wieder auf Parität mit dem beizulegenden Zeitwert zurückgekehrt.

Was rswETH betrifft, so wurde es die meiste Zeit unter seinem fairen Wert gehandelt, scheint jedoch in letzter Zeit die Parität mit seinem fairen Wert erreicht zu haben. Unter all diesen LRTs ist pufETH der größte Ausreißer, da sie nur mit einem Abschlag gehandelt werden. Dieser Trend scheint jedoch zu Ende zu gehen, da er sich dem Wert der zugrunde liegenden Vermögenswerte zum beizulegenden Zeitwert annähert.

Es muss noch einmal darauf hingewiesen werden, dass mit Ausnahme von EtherFi keiner dieser LRT-Anbieter Auszahlungen ermöglicht hat . Wir glauben, dass ausreichend Liquidität in Kombination mit der Möglichkeit für Benutzer, jederzeit Geld abzuheben, eine starke Anziehungskraft für Marktteilnehmer darstellen wird, was bedeutet, dass ein großer Teil der Liquidität aus dem gesamten DeFi-Ökosystem bezogen werden muss.

LRT im breiteren DeFi-Ökosystem

Sobald LRT weiter in das breitere DeFi-Ökosystem, insbesondere den Kreditmarkt, integriert ist, wird die Bedeutung seiner Anbindung deutlich zunehmen. Nehmen wir zum Beispiel den aktuellen Geldmarkt: LST (insbesondere wstETH/stETH) ist mit einem Angebot von etwa 4,8 Milliarden US-Dollar bzw. 2,1 Milliarden US-Dollar der größte Sicherheitenwert auf Aave und Spark. Mit der zunehmenden Integration von LRT in das breitere DeFi-Ökosystem gehen wir davon aus, dass diese Zahlen letztendlich das Angebot an LST übersteigen werden, insbesondere da sich das Verständnis des breiteren Marktes für Risiko und Produktstruktur vertieft und sie mit der Zeit langfristig an Glaubwürdigkeit gewinnen. Darüber hinaus verfügen sowohl Compound als auch Aave über Governance-Maßnahmen für Renzos ezETH.Wie bereits erwähnt, bleibt die Liquidität die Lebensader dieser Produkte, um die Breite und Tiefe ihrer DeFi-Integration sowie ihre langfristige Vitalität sicherzustellen. Wir haben bereits gesehen, wie die LST-Entkopplung eine Chaoskette auslösen kann. Lesen Sie hier mehr.

Während stETH aufgrund seines First-Mover-Vorteils einen frühen Vorteil hatte und dominierte und die in diesem Bericht erwähnte Reihe von LRTs alle ungefähr zur gleichen Zeit startete, war die Marktdynamik insgesamt stark.

Wir gehen davon aus, dass es sich hierbei um eine Marktstruktur handelt, bei der der Gewinner alles bekommt, da für die meisten liquiden Vermögenswerte das Gesetz der Macht gilt: Liquidität erzeugt Liquidität. Aus diesem Grund dominiert Binance trotz aller Zweifel und Turbulenzen weiterhin den CEX-Marktanteil. Zusammenfassend lässt sich sagen, dass die wiederbesicherte Token-Liquidität nicht erstaunlich ist. Die Liquidität ist akzeptabel, aber mit jedem einzelnen LRT sind größere Nuancen verbunden, die nur weiter zunehmen werden, da die Strategien der Agenturen langfristig variieren . Aus der Perspektive eines mentalen Modells ist es für Erstanwender möglicherweise einfacher, sich LRT als Hypotheken-ETF vorzustellen. Viele werden um den gleichen Marktanteil konkurrieren, aber die Allokationsstrategie und die Gebührenstruktur können auf lange Sicht den Unterschied zwischen Gewinnern und Verlierern ausmachen. Darüber hinaus wird Liquidität aufgrund der Länge der Auszahlungsfristen mit zunehmender Differenzierung der Produkte immer wichtiger. Im Bereich der Kryptowährungen können sich sieben Tage in normaler Zeit manchmal wie ein Monat anfühlen, da die globalen Märkte rund um die Uhr in Betrieb sind. Mit der zunehmenden Konsolidierung dieser LRTs auf dem Kreditmarkt wird die Poolliquidität schließlich noch wichtiger, da Liquidatoren aufgrund der unterschiedlichen Liquiditätsprofile der zugrunde liegenden Sicherheiten nur bereit sind, akzeptable Risiken einzugehen. Wir glauben, dass Token-Anreize dabei eine wichtige Rolle spielen können, und freuen uns darauf, uns im Anschluss an mögliche Airdrop-Kampagnen anderer LRT-Anbieter mit verschiedenen Token-Modellen zu befassen.

Das obige ist der detaillierte Inhalt vonWie hoch ist die Liquidität von LRT selbst angesichts der bevorstehenden Neuausschüttung?. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- Türkiye: Die Kryptowährungsgesetzgebung ist in der Endphase! Börsen müssen regulatorische Anforderungen erfüllen

- Die neueste offizielle Website-Version von ZB Exchange ist die offizielle Website von ZB Exchange.

- Bitcoin fiel unter 68.000 $ und Ethereum fiel unter 3.800 $! DOGE, SHIB Flameout

- Der Bitcoin-ETF-Emittent VanEck betritt den Stablecoin-Markt und enthüllt wichtige Fakten

- Binance-Eth-Wallet-Adresse