Leitfaden zur Maximierung des AirPuff-Punkte-Umsatzes: So nutzen Sie die Hebelwirkung, um die erwarteten Erträge zu steigern

- 王林nach vorne

- 2024-04-10 16:58:09694Durchsuche

Originaltitel: „Leveraged Points Farming With Airpuff.io“

Autor: THOR AND HYPHIN

Zusammengestellt von: Deep Tide TechFlow

Einführung

derzeit Bei DeFi-Aktivitäten dürfte die Strategie des Airdropping von Punkten durch Leveraged Exposure die beste Strategie sein. Die Teilnehmer an der Veranstaltung der ersten Staffel von Ethena erhielten Renditen zwischen 100 und 500 %, abhängig von ihrem gehebelten Engagement in den „Scherben“ von Ethena. Viele gehen davon aus, dass Eigenlayer und sein LRT-Ökosystem hinsichtlich der Rendite vergleichbar sind, wobei EIGEN-Punkte derzeit einen Wert von 0,20 bis 0,40 US-Dollar haben. Eine Möglichkeit, diese Punkteaktivitäten zu erhalten, ist Airpuff.

Airpuff ist ein Multi-Chain-Währungsmarkt, der ein gehebeltes Engagement in Punktprojekten wie Eigenlayer, Renzo, Etherfi, Kelp, Ethena und mehr bietet. Benutzer können Punkte bis zum 12,75-fachen nutzen oder durch Verleihen von Vermögenswerten handeln, wodurch jährliche Zinssätze von über 50 % erzielt werden können. Airpuff bereitet sich auf sein $APUFF TGE vor, das Foundry LBP, das bis zum 11. April um 12:00 Uhr UTC dauern wird. Der heutige Bericht wird das Airpuff-Protokoll und den $APUFF-Token aufschlüsseln und schließlich spezifische Strategien und erwartete Renditen nennen.

Verwenden Sie Airpuff für Leverage Points Airdrop-Kampagnen

Im Kern besteht AirPuff aus zwei Schlüsselkomponenten, die zusammenarbeiten, um Leverage Points-Kampagnen zu ermöglichen.

1. Kreditvergabe

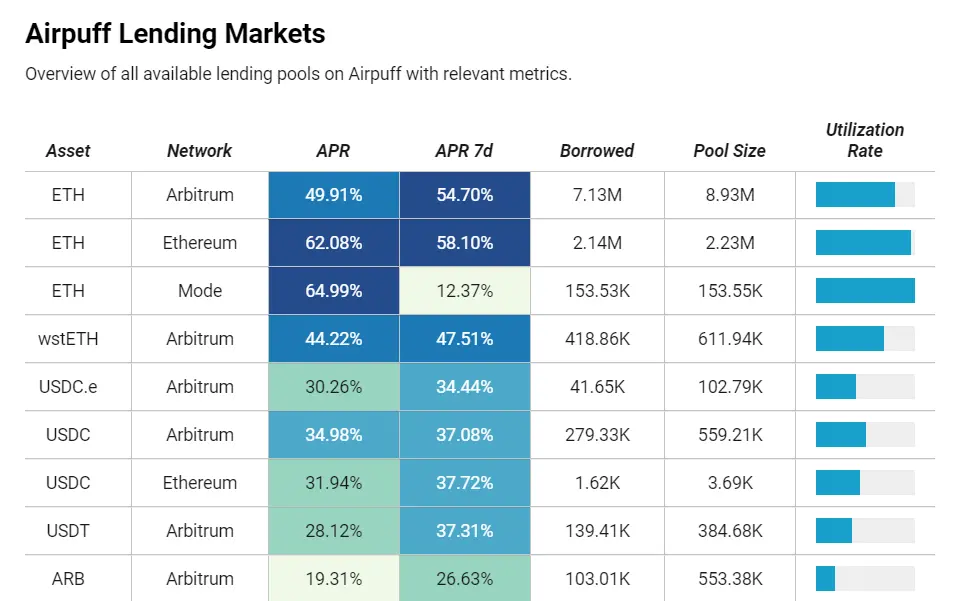

Alle notwendigen Kreditgeschäfte werden über einen Kreditpool durchgeführt, der es Einlegern ermöglicht, durch die Bereitstellung von Liquidität für die Plattform hohe Erträge auf mehreren Netzwerken zu erzielen.

Für Einlagen fallen keine Gebühren an, für die Abhebung von Vermögenswerten aus dem Kreditpool fällt jedoch eine Pauschalgebühr von 0,2 % an.

Die aus den bereitgestellten Vermögenswerten erhaltenen Zinsen werden durch die Nutzung des Sicherheitenpools bestimmt und schwanken daher ständig je nach Nachfrage. Die aufgelaufenen Zinsen werden stündlich erfasst und auf den Wert der verliehenen Token verteilt, wodurch sich die Zinsen effektiv erhöhen.

In den meisten Fällen ist ETH sehr gefragt und weist die attraktivsten Renditen auf. Dies liegt vor allem daran, dass durch das Ausleihen von Nicht-ETH-Vermögenswerten die Sicherheiten bei der Eröffnung einer Position automatisch in ETH umgewandelt werden, wodurch effektiv eine Long-Position entsteht zusätzliches Preisrisiko für den Kreditnehmer.

Ein weiterer Vorteil der Teilnahme am Kreditmarkt besteht darin, dass Benutzer einen Anteil an allen durch Sicherheiten gesammelten Punkten erhalten.

WhalesMarket-Daten zeigen, dass Liquiditätsanbieter in allen Kreditpools kumulativ etwa 77.000 US-Dollar an Punkten verdient haben.

Kreditnehmer haben auch Anspruch auf höhere Prämien, basierend auf den spezifischen angebotenen Vermögenswerten (ETH und stETH), der Zeit und der Menge, die zum Sammeln von AirPuff-Punkten bereitgestellt werden Bonus.

2. Airdrop

Sie können die nativen Airdrop-Strategie-Buffs des Protokolls nutzen, um verstärkte Airdrop-Belohnungen zu erhalten.

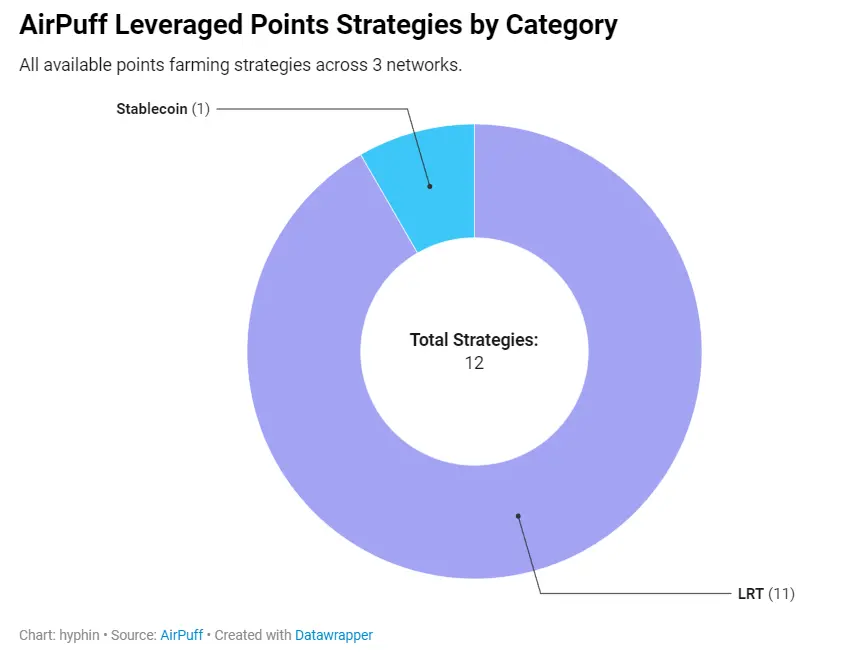

Derzeit sind 12 verschiedene Buffs in 3 verschiedenen Netzwerken verfügbar, wobei die meisten Strategien im Zusammenhang mit LRT EigenLayer-Punkte und gleichzeitig native Protokollanreize bieten. Es gibt jedoch auch Optionen, die zusätzliche einzigartige Ökosystem-Belohnungen beinhalten (z. B. Moduspunkte für die Strategie im Modus).

Je nach Strategie können Benutzer mehrere Sicherheitenoptionen nutzen, um potenzielle Belohnungen aus Veranstaltungen zu maximieren, einschließlich AirPuff, mit bis zu 15-facher Hebelwirkung. Wenn Sie einen Vermögenswert leihen oder verleihen, müssen Sie sich der überdurchschnittlich hohen Zinssätze bewusst sein und die Komplexität der Verwendung von Nicht-ETH-Sicherheiten berücksichtigen.

10 % aller durch Hebelpositionen verdienten Punkte werden an Kreditgeber verteilt und 5 % werden an veAPUFF-Teilnehmer verteilt. Für die Schließung einer Position fällt außerdem eine feste Gebühr von 0,2 % an.

Für Spekulanten mit einer geringeren Risikobereitschaft können Sie auch die nicht gehebelte Airdrop-Option wählen und gleichzeitig von den Belohnungen und Anreizen der Plattform profitieren.

Prognostizierte Renditen

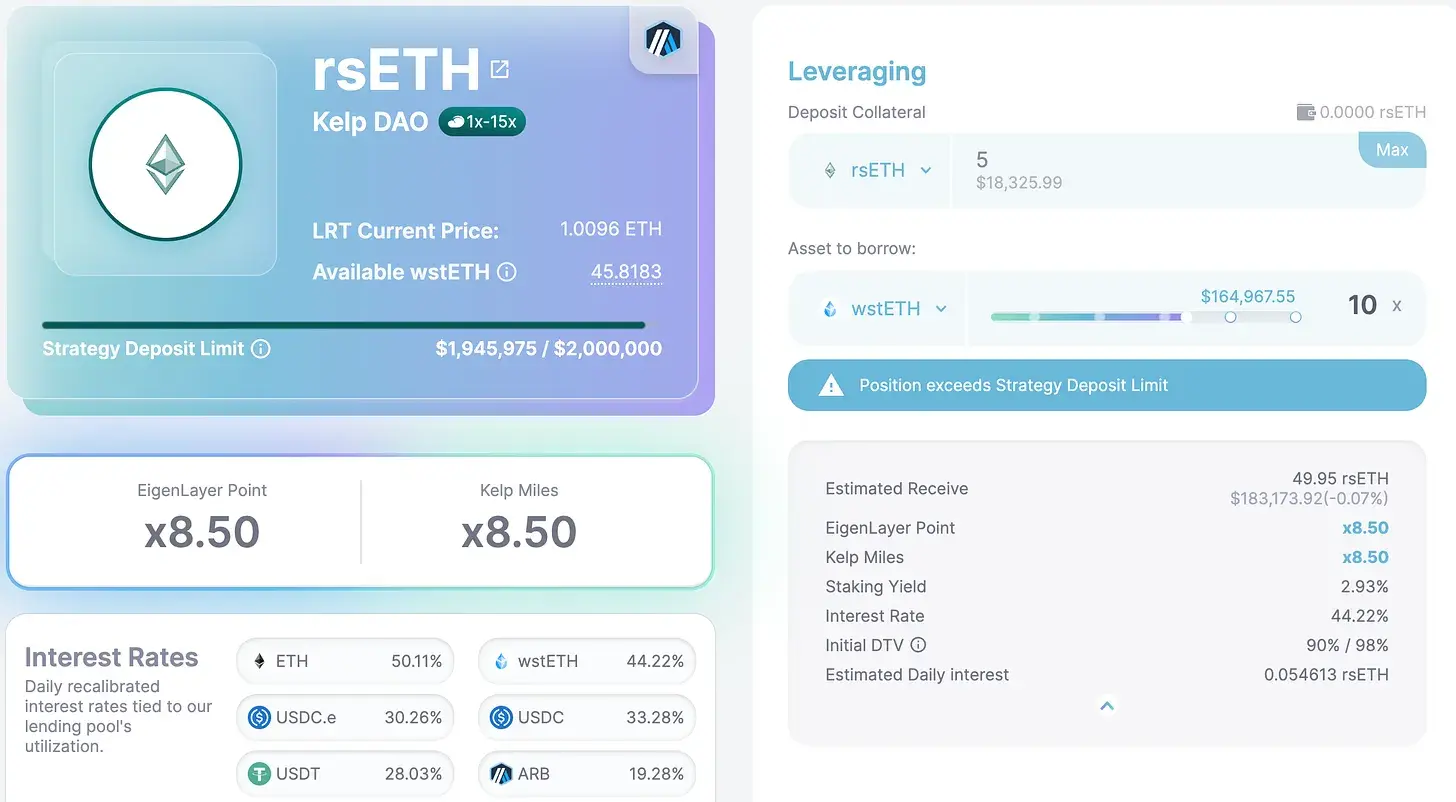

Um die potenziellen Renditen der Strategie zu veranschaulichen, schauen wir uns den rsETH Liquid Re-Staking Token von Kelp an. Das Bild unten zeigt den Tresor auf Airpuff. Obwohl es jetzt fast voll ist, wird die Kapazität in Zukunft wahrscheinlich noch steigen.

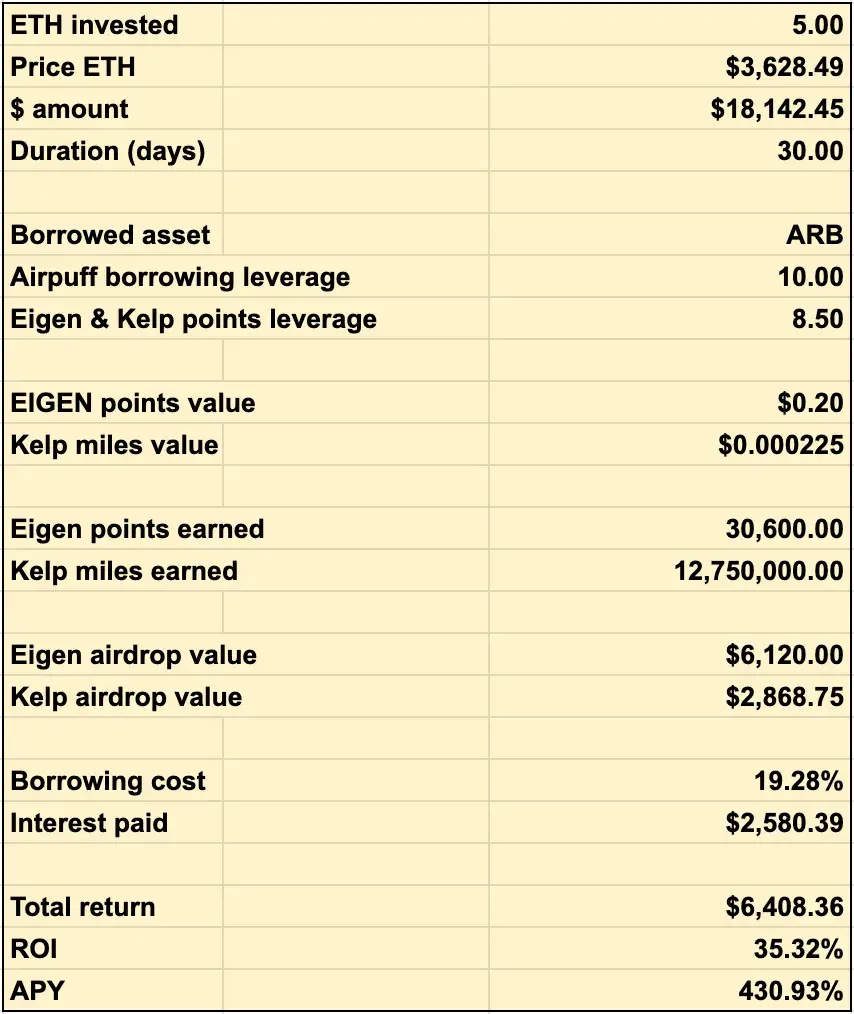

Nehmen Sie in diesem Beispiel 5 ETH als Sicherheit und verleihen Sie wstETH mit 10-facher Hebelwirkung dagegen. Jeder Zyklus wandelt dann wstETH in rsETH um. Da Airpuff Punkte zieht und diese an veAPUFF-Inhaber und Kreditgeber verteilt, beträgt der effektive Punktehebel das 8,5-fache. In der unteren linken Ecke sehen Sie die Zinssätze für verschiedene Vermögenswerte.

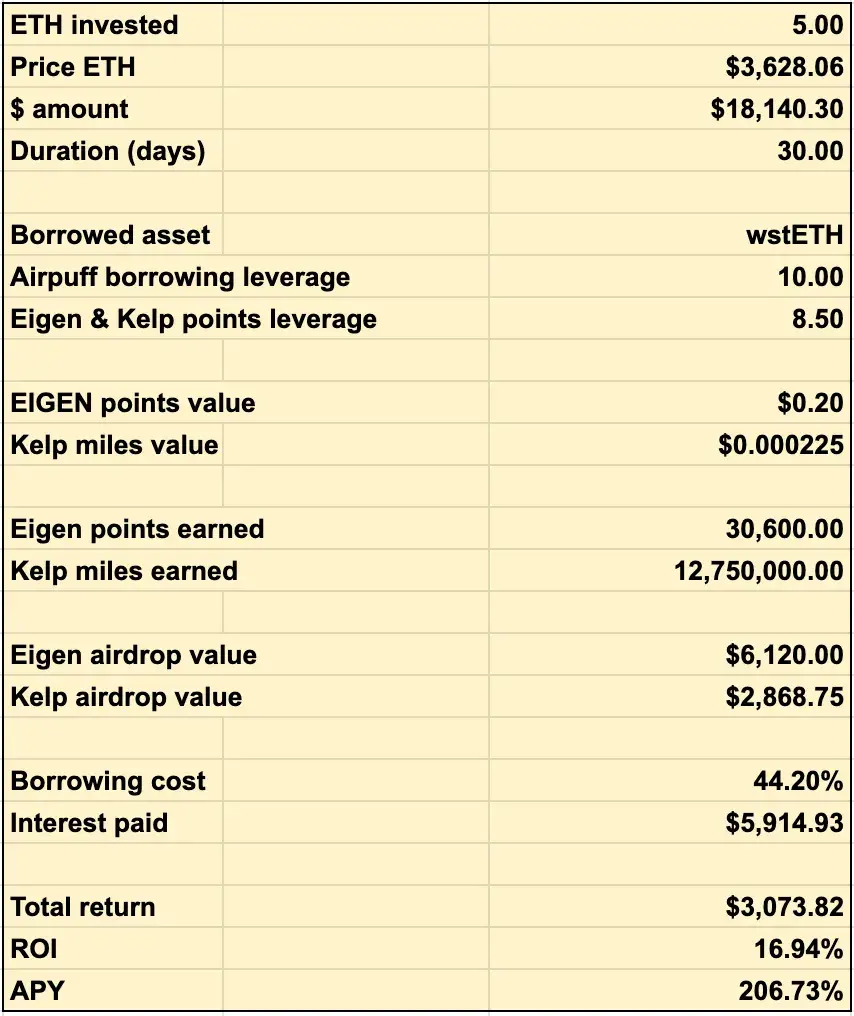

Das Folgende ist die Renditeberechnung für diese Strategie. Die Werte für Eigenpunkte und Kelpmeilen basieren auf TVL- und Airdrop-Prozentvorhersagen aus einem anderen Beitrag und sollten mit Vorsicht betrachtet werden (obwohl diese Preise konservativer sind). Wie man sieht, erzielt die Strategie durch die Einzahlung von 5 ETH mit 10-facher Hebelwirkung und einer Laufzeit von 30 Tagen und die Ausleihe von wstETH einen ROI von 16,94 %, was einer jährlichen Rendite von etwa 206 % entspricht. Beachten Sie, dass hier viele Annahmen getroffen werden, sodass die tatsächlichen Renditen von den Schätzungen abweichen können.

Bei Auslastungsquoten von über 80 % in verschiedenen Märkten sind die Kreditzinsen derzeit sehr hoch, was sich negativ auf die Rendite auswirkt (gezahlte Zinsen in Höhe von fast 6.000 USD). Weitere Informationen dazu finden Sie weiter unten:

0-80 % Auslastung: Die Tarife steigen linear von 5 % auf 15 %.

80-100 % Auslastung: Der Zinssatz steigt linear von 15 % auf 45 %.

Warum nicht in USDC oder ARB leihen, da der Kreditzins viel niedriger ist? Denn Sie müssen ein höheres Liquidationsrisiko tragen. Wenn der Wert von rsETH gegenüber USDC oder ARB sinkt, könnten Sie liquidiert werden und Ihre gesamte Einlage verlieren. Mit zunehmender Hebelwirkung steigt auch das Liquidationsrisiko. Das Risiko ist beim Verleihen von wstETH viel geringer, da beide die ETH nachbilden, aber Sie könnten auch liquidiert werden, wenn rsETH entkoppelt wird. Im Vergleich zum Verleihen von wstETH sind die Belohnungen für das Verleihen von ARB wie folgt:

Wie Sie sehen können, sind die Belohnungen höher. Allerdings ist zu beachten, dass auch das Liquidationsrisiko höher ist.

TGE & $APUFF

Frühe Einzahler von Airpuff können nicht nur Basispunkte über Eigenlayer und LRT sammeln, sondern auch „Airpuff Points“, die im Mai in einen $APUFF Airdrop umgewandelt werden. Insgesamt 7 % des $APUFF-Angebots werden über zwei Saisons an Protokollbenutzer verteilt. 4 % davon werden in der ersten Saison aus der Luft abgeworfen, weitere 3 % werden in der folgenden Saison aus der Luft abgeworfen. Weitere Informationen zur Qualifizierung finden Sie auf dieser Seite.

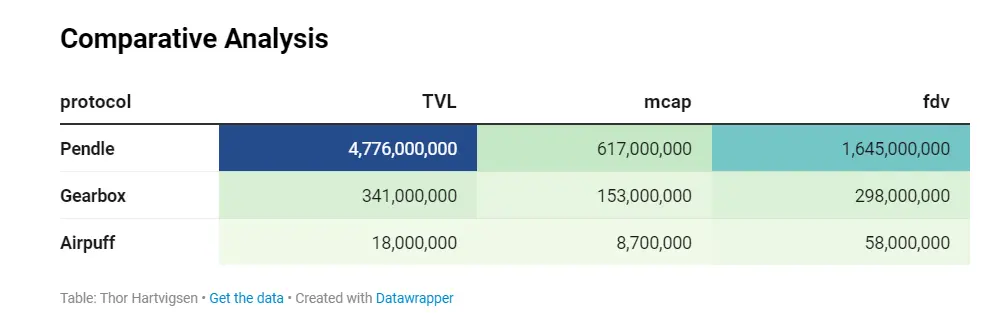

Darüber hinaus ist der $APUFF Liquidity Boot Pool (LBP) derzeit vom 8. April um 12 Uhr UTC bis zum 11. April um 12 Uhr UTC auf Fjord Foundry live. Zum jetzigen Zeitpunkt hat Airpuff 2,5 Millionen US-Dollar an APUFF in LBP eingesammelt, was die Marktkapitalisierung des Tokens auf 8,7 Millionen US-Dollar und den FDV auf 58 Millionen US-Dollar erhöhen wird. Klicken Sie hier, um die LBP-Website aufzurufen:

Sobald das LBP endet, werden $APUFF-Tokens aufgelistet. Das anfängliche Umlaufangebot beträgt 16 % (15 % aus LBP und 1 % aus Privatplatzierung). Hier sind einige Vergleichsmetriken zwischen Airpuff, Pendle und Gearbox.

APUFF Tokenomics

Airpuff verwendet das Dual-Token-Modell von $APUFF. Benutzer können $APUFF sperren, um veAPUFF zu verdienen (ähnlich wie vePENDLE), was ihnen das Recht gibt, über die Zuteilung von Token-Anreizen in verschiedenen Märkten abzustimmen und durch Bestechung Belohnungen zu verdienen. Diese Bestechungsgelder stammen aus den Erlösen, die Protokolle an Airpuff für die Entwicklung von Bibliotheksstrategien und Direktausgaben zahlen, um das Wachstum ihrer Protokolle zu fördern und die Akzeptanz zu erhöhen.

Um die Basis der Token-Inhaber weiter zu stärken und für die Ausgabe von $APUFF berechtigt zu sein, müssen Benutzer mindestens 5 % des Wertes ihrer Bestände in veAPUFF sperren. Schließlich erhebt Airpuff eine Gebühr von 5 % von den von allen Kreditgebern und Kreditnehmern gesammelten Punkten (Eigen-Punkte, LRT-Punkte usw.) und verteilt sie an veAPUFF-Inhaber, um den Nutzen des Tokens weiter zu erhöhen.

Fazit

2024 ist das Jahr des Punktehandels, und Airpuff tut dies auf einzigartige Weise mit seinem Geldmarkt und der eingebauten Hebelwirkung. In den kommenden Monaten wird Airpuff neue Tresore integrieren, weitere On-Chain-Projekte starten und $APUFF-Token ausgeben, um Benutzern einen besseren Zugang zu verschiedenen Punkteprojekten zu ermöglichen.

Das obige ist der detaillierte Inhalt vonLeitfaden zur Maximierung des AirPuff-Punkte-Umsatzes: So nutzen Sie die Hebelwirkung, um die erwarteten Erträge zu steigern. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- Was ist web3? Umgangssprachliche Analyse von Web3-Formularen

- Fassen Sie Open-Source-Tools und Frameworks für die Metaverse-Entwicklung zusammen und organisieren Sie sie

- 4 mögliche Bedrohungen für Bitcoin

- DeFi-Marktaussichten im Jahr 2024: ein wichtiger Moment für technologische Innovation

- Die SEC wird nächste Woche über den Bitcoin-Spot-ETF abstimmen