Welche Position ist angemessen, wenn traditionelle Institutionen in Bitcoin einsteigen?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBnach vorne

- 2024-03-26 09:50:18691Durchsuche

In der sich schnell entwickelnden Welt der Investitionen war Diversifizierung schon immer eine Schlüsselstrategie zur Risikominderung und Steigerung der Rendite. Mit dem Aufkommen von Kryptowährungen, insbesondere Bitcoin, haben Anleger eine neue Anlageklasse gefunden, die sie ihren Portfolios hinzufügen können. Dieser Artikel befasst sich mit den Auswirkungen der Integration von Bitcoin in ein traditionelles 60/40-Aktien- und Anleihenportfolio.

Durch einen genaueren Blick auf verschiedene numerische Indikatoren werfen wir einen detaillierten Blick auf die Auswirkungen verschiedener Bitcoin-Allokationsebenen auf die Gesamtleistung, das Risiko und die Rendite des Portfolios. Von der schrittweisen Erhöhung der Bitcoin-Bestände bis hin zur groß angelegten Aufnahme von Bitcoin in Anlageportfolios zeigen wir die subtile Beziehung zwischen Risiko und Ertrag im Bitcoin-Investmentumfeld auf.

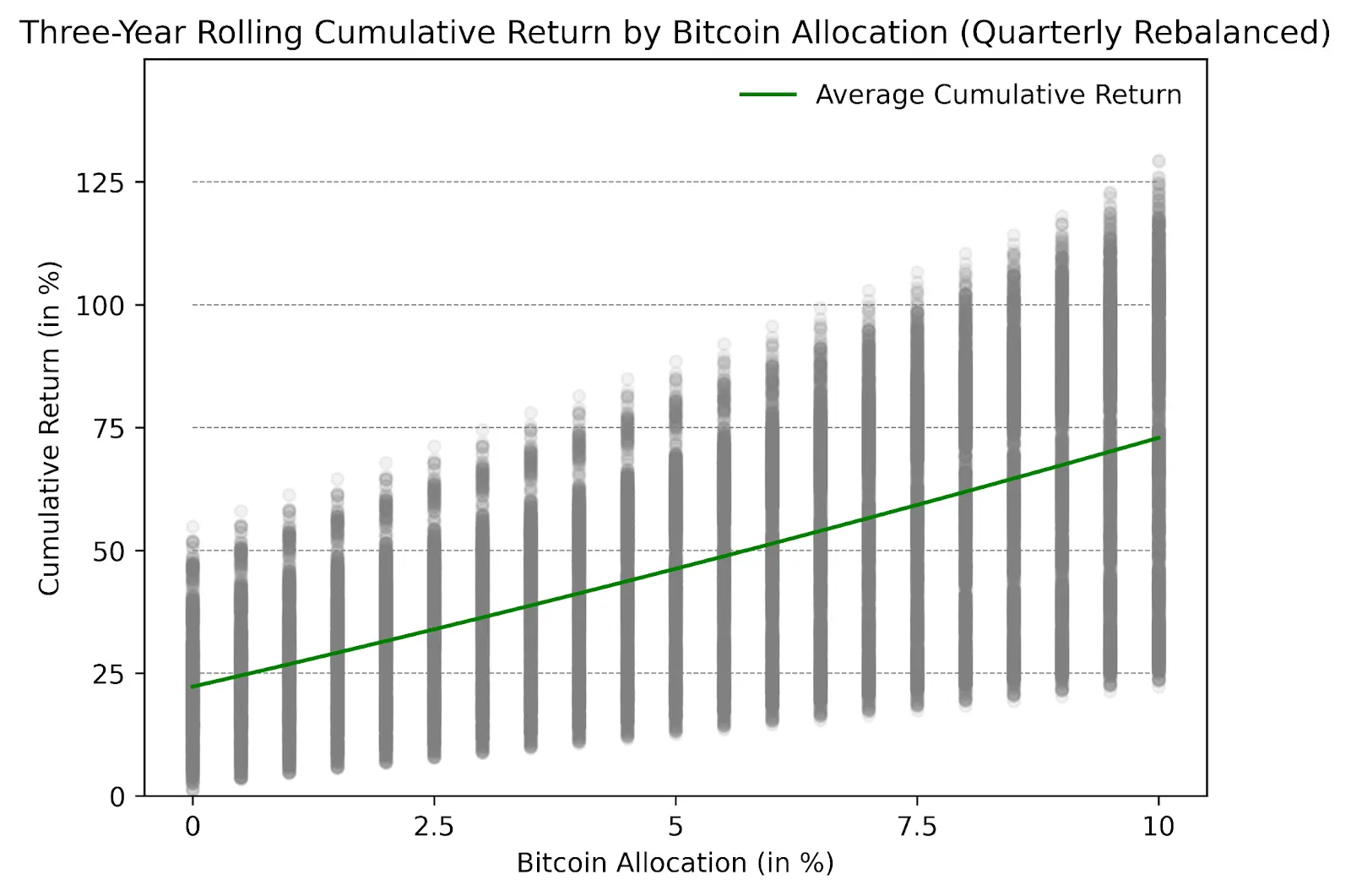

Im Diagramm zeigt die erste Spalte links die Situation ohne Einbeziehung von Bitcoin in das Portfolio, während die nachfolgenden Spalten die Situation bei schrittweiser Erhöhung der Bitcoin-Bestände (bis zu 10 %) zeigen. Diese Spalten ändern sich im Laufe der Zeit nicht und stellen lediglich die Anzahl der gehaltenen Bitcoins dar. Es ist erwähnenswert, dass historischen Daten zufolge mit zunehmender Zuteilung von Bitcoin die Kapitalrendite entsprechend steigt.

Abbildung 1: Dreijährige gleitende kumulative Rendite der Bitcoin-Allokation (vierteljährlich neu gewichtet), Quelle: Cointelegraph Research

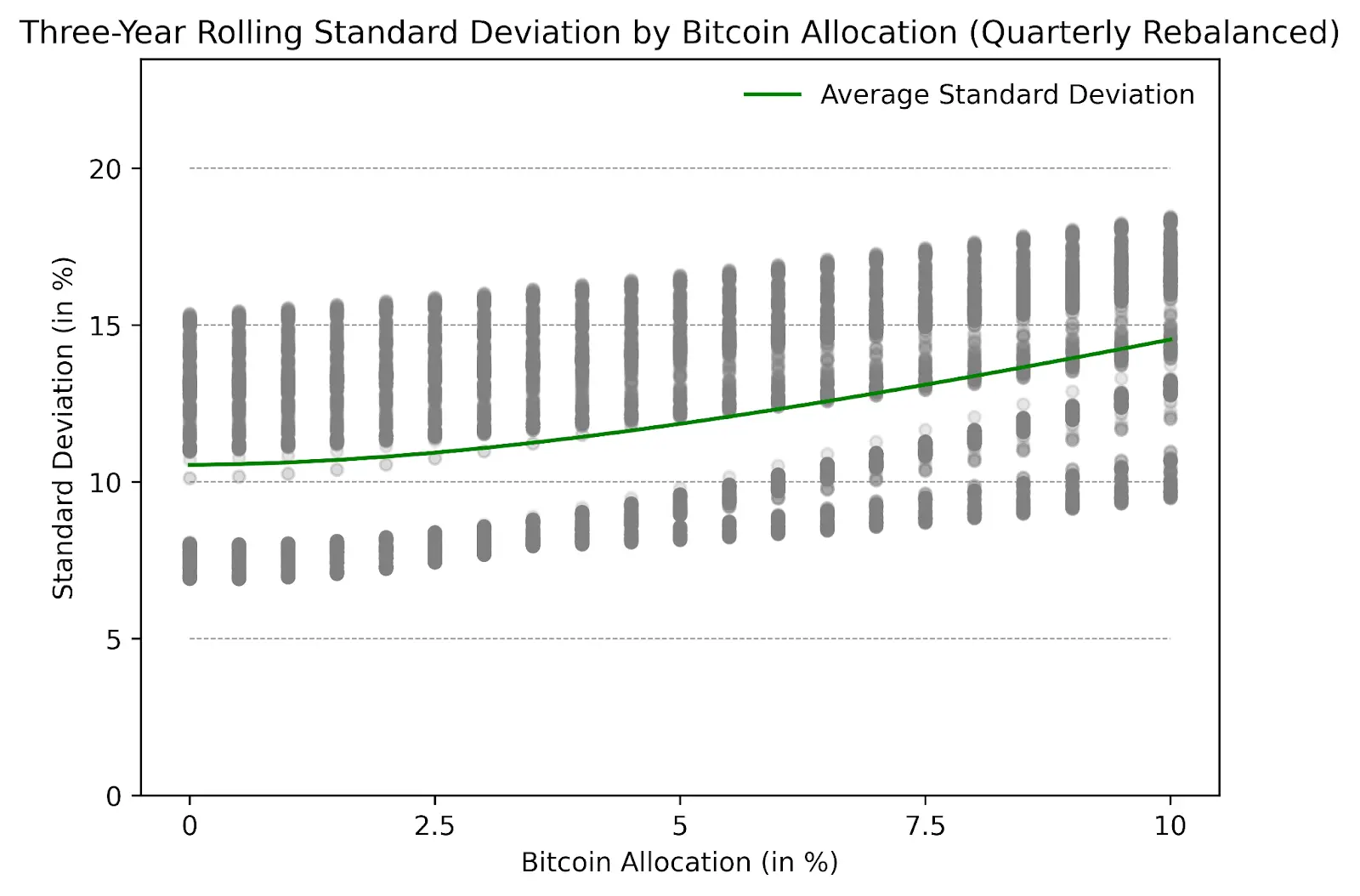

Während das Hinzufügen von Bitcoin zu einem 60/40-Aktien- und Anleihenportfolio die kumulativen Renditen erhöht, aber es gibt sie Ein Haken: Es kann auch die Unsicherheit und das Risiko erhöhen. Abbildung 2 zeigt die Veränderung der Volatilität nach der Allokation in Bitcoin. Das Risiko ist zwar gestiegen, verläuft jedoch nicht geradlinig. Stattdessen weist die Linie eine Krümmung auf. Das bedeutet, dass Ihre Investition nicht viel riskanter wird, wenn Sie nur eine kleine Menge Bitcoin hinzufügen, beispielsweise zwischen 0,5 % und 2 %. Wenn Sie jedoch mehr Bitcoins hinzufügen, werden die Dinge schnell unvorhersehbar.

Abbildung 2: Dreijährige rollierende Standardabweichung der Bitcoin-Allokationen (vierteljährlich neu gewichtet), Quelle: Cointelegraph Research

Abbildung 2: Dreijährige rollierende Standardabweichung der Bitcoin-Allokationen (vierteljährlich neu gewichtet), Quelle: Cointelegraph Research

In Abbildung 3 kombinieren wir die Informationen aus Abbildung 1, um den Sharpe des Portfolioverhältnisses zu sehen. Die Form der Grafik ist sehr interessant: Sie steigt zunächst schnell an und flacht dann ab, wenn Sie mehr Bitcoin in Ihre Investition investieren. Die Grafik zeigt, dass das Hinzufügen von Bitcoin zu Ihrer Investition in der Regel bedeutet, dass Sie mehr Rendite erhalten, um das eingegangene Risiko auszugleichen. Aber so etwas wie ein kostenloses Mittagessen gibt es nicht: Sobald Sie beginnen, immer mehr Bitcoins hinzuzufügen, insbesondere nach etwa 5 % Ihrer Gesamtinvestition, überwiegen die erhöhten Risiken die Vorteile. Daher kann die Zuteilung einer kleinen Menge Bitcoin hilfreich sein, aber ab einem bestimmten Punkt erhöhen die Kosten für die Zuteilung weiterer Bitcoins das Risiko erheblich. Basierend auf historischen Renditen und der Mittelwert-Varianz-Optimierung liegt der optimale Anteil von Bitcoin für die Hinzufügung zu einem Portfolio zwischen 3 % und 5 %.

Abbildung 3: Dreijährige rollierende Sharpe-Ratio der Bitcoin-Zuteilungen (vierteljährlich neu gewichtet), Quelle: Cointelegraph Research

Abbildung 3: Dreijährige rollierende Sharpe-Ratio der Bitcoin-Zuteilungen (vierteljährlich neu gewichtet), Quelle: Cointelegraph Research

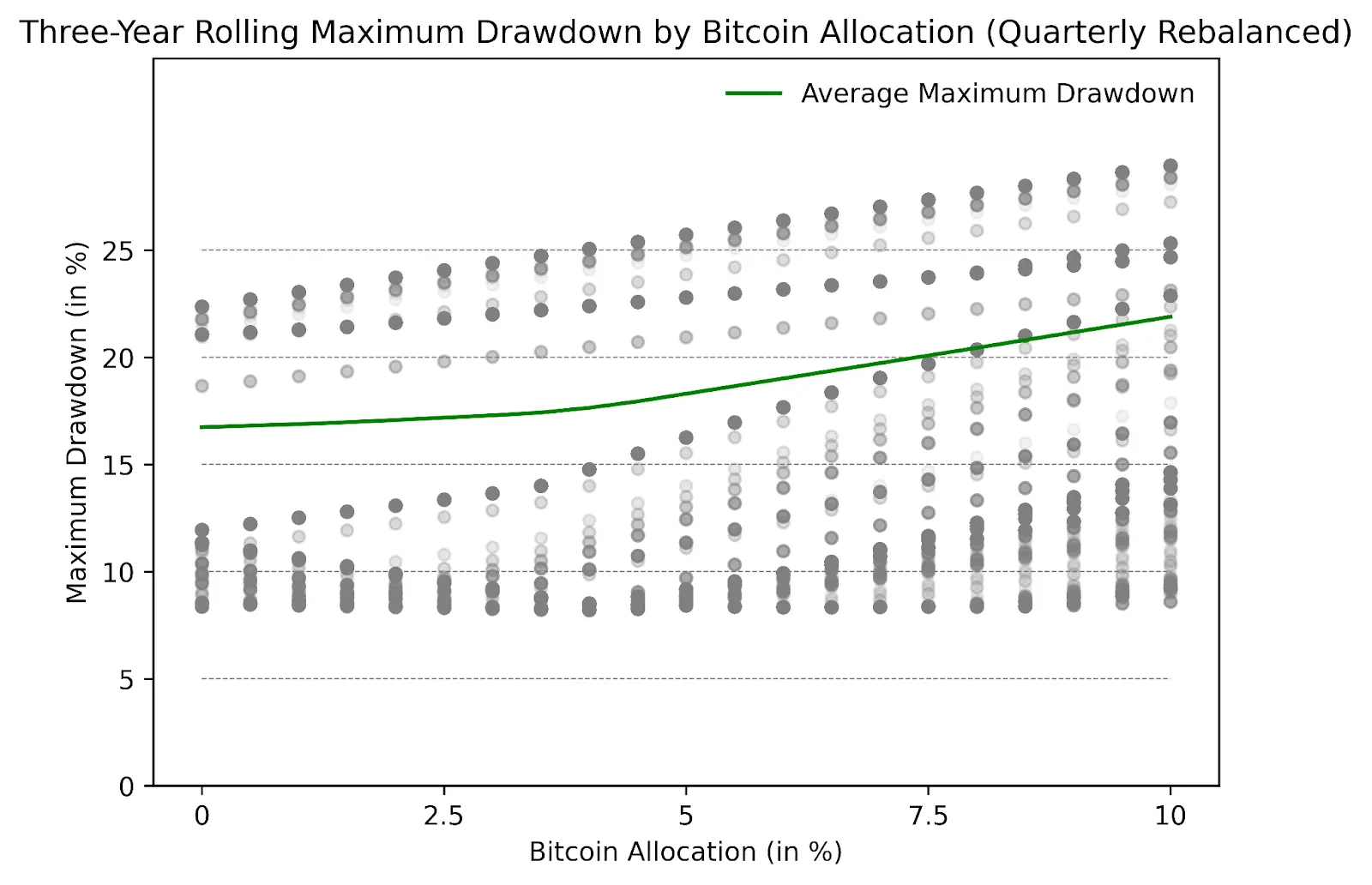

Abbildung 4 zeigt, wie sich unterschiedliche Bitcoin-Beträge auf den maximalen Rückgang des Anlagewerts auswirken“. Ähnlich wie bei der Sharpe Ratio zeigt die grüne Linie im Diagramm, dass eine kleine Allokation in Bitcoin (z. B. 0,5 % bis 4,5 %) in einem 60/40-Aktien- und Anleihenportfolio keinen großen Einfluss auf den maximalen Drawdown über drei haben würde Jahre. Wenn die Zuteilung 5 % übersteigt, nimmt der Einfluss auf den maximalen Drawdown deutlich zu. Für institutionelle Anleger mit einer geringeren Risikobereitschaft kann es aus risikoadjustierter und maximaler Drawdown-Perspektive die beste Option sein, die Bitcoin-Bestände bei oder unter 5 % der Gesamtinvestitionen zu halten.

Abbildung 4: Dreijährige rollierende maximale Inanspruchnahme der Bitcoin-Zuteilung (vierteljährlich neu gewichtet), Quelle: Cointelegraph Research

Abbildung 4: Dreijährige rollierende maximale Inanspruchnahme der Bitcoin-Zuteilung (vierteljährlich neu gewichtet), Quelle: Cointelegraph Research

Zusammenfassend lässt sich sagen, dass die Erkundung von Bitcoin als Teil eines diversifizierten Portfolios das empfindliche Gleichgewicht zwischen Risiko und Ertrag offenbart. Die in einer Vielzahl von Daten präsentierten Ergebnisse verdeutlichen das Potenzial zur Steigerung der kumulierten Renditen durch die strategische Erhöhung der Bitcoin-Bestände, was zu einem Anstieg der Volatilität führt. Basierend auf historischen Daten und der Mittelwert-Varianz-Optimierung besteht die optimale Strategie darin, 3 bis 5 % Ihrer Gesamtinvestition in Bitcoin zu investieren.

Oberhalb dieser Schwelle wird das Risiko-Ertrags-Verhältnis ungünstig, was die Bedeutung einer sorgfältigen und fundierten Entscheidungsfindung bei der Einbindung von Bitcoin in eine Anlagestrategie unterstreicht.

Das obige ist der detaillierte Inhalt vonWelche Position ist angemessen, wenn traditionelle Institutionen in Bitcoin einsteigen?. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- Japan streicht die Steuer auf nicht realisierte Gewinne aus Kryptowährungen! Es wird erwartet, dass es die Entwicklung von Web3 vorantreibt

- Wird ein Zusammenbruch des Kryptowährungsmarktes Auswirkungen auf den Goldmarkt haben?

- Welches ist die größte Handelsplattform für Kryptowährungen in China?

- Ist DOME Coin eine in China hergestellte Kryptowährung? Hat die DOME-Münze Potenzial?

- Der Bullenmarkt kommt im Jahr 2024, diese drei Kryptowährungen könnten ein 100-faches Potenzial für den Bullenmarkt haben