Umfassender Vergleich der sechs wichtigsten Protokolle zur Wiederverpfändung von Liquidität. Welches ist für Sie besser geeignet?

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBnach vorne

- 2024-03-11 16:04:12854Durchsuche

Originalautor: 0xEdwardyw

Re-Stake wird eine Schlüsselrolle im aktuellen Bullenmarkt spielen, da mehr als zehn Liquiditäts-Re-Stake-Protokolle um den gesamten gesperrten Wert von EigenLayer von über 11 Milliarden US-Dollar konkurrieren.

In diesem Artikel werden sechs wichtige Protokolle zur Wiederverpfändung von Liquidität verglichen. Ziel ist es, den Lesern eine leicht verständliche Möglichkeit zu bieten, die Nuancen zwischen diesen Protokollen zu verstehen. Angesichts der verschiedenen Kompromisse bei verschiedenen LRT-Designs sollten Anleger ihre Wahl auf der Grundlage ihrer eigenen Vorlieben treffen.

Im Folgenden sind die Hauptmerkmale jedes Protokolls zur erneuten Liquiditätsverpfändung aufgeführt:

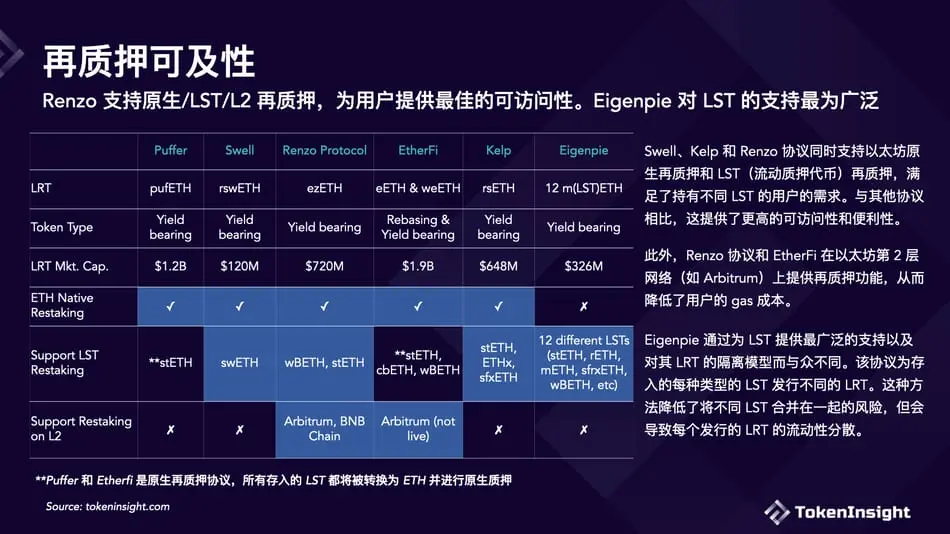

Puffer Finance und Ether.fi sind die beiden größten Protokolle zur erneuten Liquiditätsverpfändung, und ihre Token-Marktkapitalisierungen werden auf der Grundlage der erneuten Liquiditätsverpfändung berechnet. Sie alle konzentrieren sich auf natives Re-Stake, wodurch das Risikoniveau im Vergleich zum LST-Re-Stake geringer ist. Darüber hinaus fördern beide Protokolle die Dezentralisierung unter den Ethereum-Validatoren. Ether.fi verfügt über die größte Anzahl an DeFi-Integrationen.

Die Kelp- und Renzo-Protokolle unterstützen natives erneutes Abstecken und LST-Neuabstecken. Sie akzeptieren wichtige LSTs wie stETH, ETHx und wBETH. Renzo hat außerdem die Restaurierungsdienste auf Ethereum Layer 2 ausgeweitet, was den Benutzern den Komfort niedrigerer Gasgebühren bietet. Diese Funktion ermöglicht es Benutzern, Re-Stake-Vorgänge kostengünstiger durchzuführen und dadurch ihre Erfahrung bei der Teilnahme am DeFi-Ökosystem zu verbessern.

Swell war ursprünglich ein Liquiditäts-Absteckprotokoll, dessen Kern-Token swETH mit einer Marktkapitalisierung von etwa 950 Millionen US-Dollar war. Kürzlich hat Swell einen Re-Stake-Service gestartet und einen neuen Liquid-Re-Stake-Token rswETH eingeführt. Darüber hinaus bietet die Plattform auch native Re-Stake- und SwETH-Re-Stake-Funktionen, um den Bedürfnissen der Benutzer gerecht zu werden.

Eigenpie ist ein Sub-DAO von Magpie, das sich auf die Weiterverpfändung von LST konzentriert. Eigenpie akzeptiert Sicherheiten von 12 verschiedenen LSTs und gibt entsprechende 12 verschiedene LRTs aus. Dieses einzigartige Modell bietet Benutzern ein isoliertes LST-Re-Stake-Erlebnis.

Verschiedene Arten von Re-Stake- und Liquiditäts-Stake-Token

Zwei Arten von Re-Stake auf EigenLayer

Es gibt zwei Arten von Re-Stake: natives Re-Stake und LST (Liquidity Staking Token) ) und dann versprechen. Beim nativen Restaking setzen Validatoren ihre $ETH nativ auf die Beacon-Kette von Ethereum und verweisen dabei auf EigenLayer. LST-Restaking ermöglicht es Inhabern von Liquid-Stake-Tokens (wie z. B. stETH), ihre Vermögenswerte erneut in den EigenLayer-Smart-Vertrag einzubinden. Aufgrund der Notwendigkeit, einen Ethereum-Validierungsknoten zu betreiben, ist die native erneute Absteckung für Privatanwender schwieriger zu bedienen.

Der Vorteil der nativen ETH-Weiterverpfändung besteht darin, dass sie nicht eingeschränkt ist; EigenLayer legt eine Obergrenze für die LST-Weiterverpfändung fest und akzeptiert hinterlegte LST nur innerhalb einer bestimmten Obergrenze oder innerhalb eines bestimmten Zeitraums. Natives Re-Staking unterliegt diesen Beschränkungen nicht und kann jederzeit eingezahlt werden. Auch in puncto Sicherheit hat das native Re-Staking Vorteile, da es nicht die Risiken des LST-Protokolls birgt.

Trotz dieser Unterschiede erfordern sowohl das native Restaking als auch das LST-Restaking auf EigenLayer, dass Assets hinterlegt und gesperrt werden, sodass sie für andere Zwecke nicht verfügbar sind.

Das Liquidity Replenishment Protocol gibt gesperrte Liquidität frei

Liquid Restaked Token (LRT) ähnelt dem Liquiditätspfand-Token auf Ethereum und ist eine tokenisierte Darstellung der im EigenLayer hinterlegten Vermögenswerte, wodurch die ursprünglich gesperrte Liquidität effektiv freigegeben wird.

Die im Liquidity Re-Pledge Agreement bereitgestellten Dienstleistungen sind in native Re-Pledge-Dienste und LST-Re-Pledge-Dienste unterteilt. Die meisten Protokolle zur erneuten Liquiditätszusage bieten Benutzern eine native Neuzusage, ohne dass Benutzer einen Ethereum-Knoten betreiben müssen. Benutzer hinterlegen ETH einfach in diesen Protokollen, die den Ethereum-Knotenbetrieb hinter den Kulissen abwickeln.

Mittlerweile wird der größte LST-stETH von fast allen Liquid-Re-Stake-Protokollen akzeptiert, während einige LRT-Protokolle mehrere verschiedene LST-Einzahlungen akzeptieren können.

Es ist erwähnenswert, dass es sich bei Puffer Finance im Wesentlichen um ein natives Protokoll zur erneuten Verpfändung handelt. Derzeit befindet es sich in der Pre-Mainnet-Phase und akzeptiert stETH-Einzahlungen. Nachdem das Mainnet online geht, plant das Protokoll, alle stETH gegen ETH auszutauschen und eine native Neuverpfändung auf EigenLayer durchzuführen. Ebenso ist Ether.fi ein natives Restaking-Protokoll, akzeptiert jedoch derzeit mehrere Arten von Liquid Staked Token (LST)-Einzahlungen.

Zwei Arten von LRT: basierend auf einem LST-Korb oder die Isolierung jedes LST

Die meisten Liquiditäts-Re-Stake-Protokolle verwenden einen korbbasierten LST-Ansatz, der es ermöglicht, verschiedene Liquiditäts-Stake-Token (LST) im Austausch für die gleiche Liquidität zu hinterlegen Re-Collateralized Token (LRT). Eigenpie verwendet eine einzigartige Strategie zur Trennung flüssiger Einsatztoken. Es akzeptiert 12 verschiedene LSTs und gibt für jedes LST ein eindeutiges LRT aus, was zu 12 eindeutigen LRTs führt. Dieser Ansatz mindert zwar die Risiken, die mit der Bündelung verschiedener LSTs verbunden sind, kann jedoch zu einer Fragmentierung der Liquidität jedes einzelnen LRTs führen.

Erneutes Abstecken über Ethereum Layer 2-Protokolle

Aufgrund der derzeit hohen Gaskosten im Ethereum-Mainnet haben mehrere LRT-Protokolle das erneute Abstecken über Ethereum Layer 2 ermöglicht und Benutzern kostengünstigere Alternativen geboten. Renzo Protocol hat die Restaking-Funktionalität für die Arbitrum- und BNB-Ketten eingeführt. Ebenso plant Ether.fi die Einführung eines Restamination-Dienstes auf Arbitrum.

Die Risiken und Vorteile von Liquid Re-Pledge

Das Liquid Re-Pledge-Protokoll stellt eine Reihe intelligenter Verträge auf EigenLayer bereit, um die Benutzerinteraktion zu erleichtern, Benutzern dabei zu helfen, ETH oder LST von EigenLayer einzuzahlen und abzuheben, und Mint/Burn Liquid Re-Pledged Tokens (LRT). Daher birgt die Verwendung von LRT das Risiko einer flüssigen Wiederverpfändung.

Darüber hinaus hängt das Risiko auch davon ab, ob das Liquid-Re-Hypothecation-Protokoll LST-Re-Hypothecation-Dienste bereitstellt. Beim nativen Re-Stake werden Gelder in die Ethereum-Beacon-Kette eingezahlt. Wenn jedoch LST zur erneuten Verpfändung verwendet wird, werden die Gelder in den Smart Contract von EigenLayer eingezahlt, wodurch Smart Contract-Risiken von EigenLayer entstehen. Die Verwendung von LST birgt auch Smart-Contract-Risiken im Zusammenhang mit Liquiditätsstake-Protokollen. Benutzer, die über LRT verfügen, das von LST unterstützt wird, sind daher drei Arten von Smart-Contract-Risiken ausgesetzt: Risiken im Zusammenhang mit dem EigenLayer, dem spezifischen verwendeten LST und dem LRT-Protokoll selbst.

Obwohl die native Wiederverpfändung weniger Risikoebenen für intelligente Verträge aufweist, müssen Liquiditäts-Wiederverpfändungsprotokolle, die native Wiederverpfändungsdienste bereitstellen, am Ethereum-Staking teilnehmen. Sie können sich dafür entscheiden, mit einem professionellen Stake-Unternehmen zusammenzuarbeiten, selbst einen Ethereum-Knoten zu betreiben oder einzelne unabhängige Validatoren zu unterstützen.

Die Verwendung ausgereifter Liquid-Stake-Tokens wie stETH von Lido oder sfrxETH von Frax kann zuverlässige Staking-Erträge liefern. Diese LST-Protokolle haben Jahre damit verbracht, ihre Ethereum-Absteckdienste zu perfektionieren, und sie haben mehr Erfahrung darin, die Absteckprämien zu maximieren und Kürzungsrisiken zu minimieren.

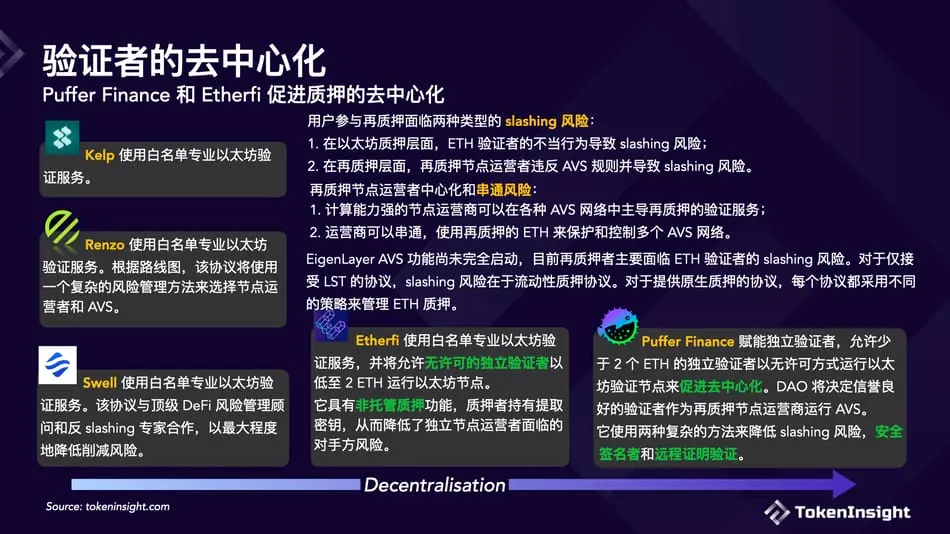

Dezentralisierung von Validatoren

Wenn ETH/LST bei EigenLayer hinterlegt wird, werden diese Vermögenswerte einem Staking-Betreiber zugewiesen. Dieser Betreiber ist für die Durchführung von Verifizierungsdiensten auf Ethereum sowie auf AVS, dem aktiven Verifizierungsdienst, den er absichern möchte, verantwortlich. Zusätzlich zu den Stake-Belohnungen von Ethereum erhalten Staker auch Belohnungen von diesen AVS. Wenn ein Betreiber gegen die von AVS festgelegten Regeln verstößt, besteht die Gefahr, dass das eingesetzte Vermögen gekürzt wird.

Wenn der Weiterverpfändungsmarkt von einigen wenigen großen Betreibern dominiert wird, die für die Sicherung der Mehrheit der AVS verantwortlich sind, entstehen Zentralisierungs- und potenzielle Absprachenrisiken. Diese Betreiber mit enormer Rechenleistung dominieren möglicherweise das erneute Abstecken in vielen AVS-Netzwerken und arbeiten zusammen, um das erneute Abstecken der ETH zu nutzen, um diese AVS zu beeinflussen oder direkt zu kontrollieren.

Die Active Verification Service (AVS)-Funktion von EigenLayer ist noch nicht aktiviert und zunächst wird nur eine begrenzte Anzahl von AVS verfügbar sein. Die meisten Protokolle zur Weiterverpfändung flüssiger Mittel enthalten keine detaillierten Informationen darüber, wie sie den Betreiber der Weiterverpfändung und das AVS auswählen. Zu diesem Zeitpunkt sind die Staker vor allem dem Risiko einer Kürzung auf Ethereum-Ebene ausgesetzt. Beim erneuten Abstecken über LST ergibt sich dieses Risiko aus dem LST-Protokoll selbst. Das native Protokoll zum erneuten Abstecken von Flüssigkeiten verwendet verschiedene Methoden für das Abstecken von Ethereum. Einige verlassen sich auf große Wettanbieter wie Figment und Allnodes, während andere eine Infrastruktur entwickeln, um unabhängige Validatoren zu ermöglichen.

DeFi-Integration

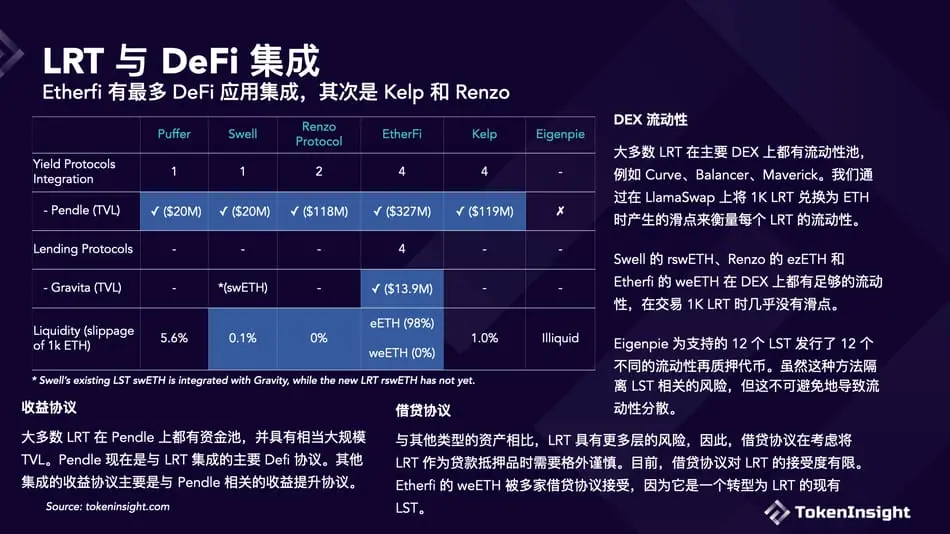

Der einzige Zweck von Liquidity Recollateral Tokens (LRT) besteht darin, Liquidität für die Verwendung in DeFi freizugeben. Jedes Liquid-Restaking-Protokoll arbeitet hart daran, verschiedene Arten von DeFi-Protokollen zu integrieren. Derzeit gibt es drei Hauptkategorien der Defi-Integration: Einkommensprotokolle, DEX und Kreditprotokolle.

Yield-Protokoll

Pendle Finance, ein führendes Protokoll auf diesem Gebiet, hat einen LRT-Pool gestartet, der es Benutzern ermöglicht, auf EigenLayer-Einnahmen und -Punkte zu spekulieren. Die meisten LRT-Protokolle sind in Pendle integriert.

DEX-Liquidität

Die meisten LRTs verfügen über Liquiditätspools auf wichtigen DEXs wie Curve, Balancer, Maverick. Wir messen die Liquidität jedes LRT anhand der Slippage beim Umtausch von 1K LRT gegen ETH auf LlamaSwap. Es ist wichtig zu beachten, dass dies nur ein grober Maßstab ist, da es sich bei den meisten LRTs um umsatzsteigernde Token handelt, deren Wert im Laufe der Zeit mit der Anhäufung von Einsatzeinnahmen steigt. Da viele LRT-Protokolle noch in den Kinderschuhen stecken, waren die bisher erzielten Erträge im Vergleich zum Prinzipal relativ gering.

Swells rswETH, Renzos ezETH und Etherfis weETH verfügen alle über ausreichende Liquidität am DEX, praktisch ohne Slippage beim Handel mit 1K LRT.

Eigenpie verfolgte einen einzigartigen Ansatz, indem es 12 unabhängige, liquide, neu besicherte Token ausgab, die den 12 unterstützten LSTs entsprechen. Während diese Strategie die mit jedem einzelnen LST verbundenen Risiken effektiv isoliert, führt sie auch zu einer Streuung der Liquidität zwischen verschiedenen Token.

Darlehensvertrag

LRT weist ein höheres Risiko auf als andere Arten von Vermögenswerten. Bei Kreditverträgen ist daher äußerste Vorsicht geboten, wenn LRT als Sicherheit für Kredite in Betracht gezogen wird. Derzeit ist die Akzeptanz von LRT in Kreditprotokollen begrenzt. Etherfis weETH wird von vielen Kreditprotokollen akzeptiert, da es sich um ein bestehendes LST handelt, das in LRT umgewandelt wird.

Das obige ist der detaillierte Inhalt vonUmfassender Vergleich der sechs wichtigsten Protokolle zur Wiederverpfändung von Liquidität. Welches ist für Sie besser geeignet?. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- GoDaddy, der führende Domainnamen-Registrar für die Zusammenarbeit mit Ethereum-Domainnamen! Incentive-Token ENS steigt um 15 %

- Uniswap v4 soll voraussichtlich im dritten Quartal im Mainnet eingeführt werden! Die Prüfung des Ethereum Cancun-Upgrades wird mehrere Monate dauern

- Was nennt Buterin Sharding als die Zukunft der Skalierbarkeit von Ethereum?

- Zusammenfassung des letzten Treffens der Ethereum-Kernentwickler: endgültiger Fortschritt des Dencun-Upgrades und Diskussion des Pectra-Upgrade-Umfangs

- Das DAI-Angebot sinkt und steht vor einer Liquiditätskrise! MKR steigt in einer einzigen Woche um 30 %