Paradigma: Alle DeFi-Produkte sind unbefristete Stromverträge

- WBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBOYWBnach vorne

- 2024-03-07 22:30:131104Durchsuche

In letzter Zeit haben wir uns mit dem Thema Machttäter beschäftigt. Power-Perpetual-Kontrakte sind Derivatekontrakte, die die Potenz eines Index abbilden, beispielsweise einen Index im Quadrat oder einen Index erhöht zur dritten Potenz. Das ist ein interessanter Kaninchenbau. Je länger Sie über unbefristete Stromverträge nachdenken, desto mehr werden Sie erkennen, dass alles in der DeFi-Welt ähnlich ist.

Hier beginnen wir mit drei überraschenden Punkten:

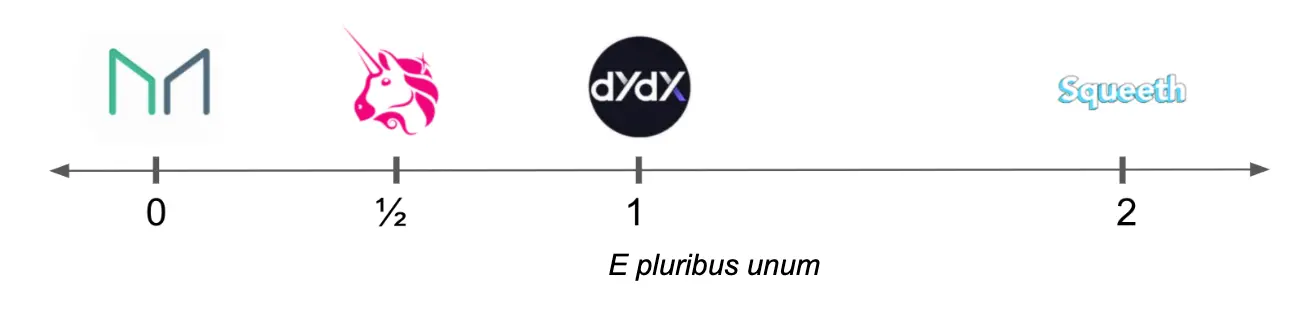

- Kryptowährungsbesicherte Stablecoins (wie DAI oder RAI) sind wie unbefristete Verträge der Stufe 0.

- Margin-Futures (wie dYdX) sind unbefristete Kontrakte der Stufe 1.

- AMMs mit konstantem Produkt wie Uniswap replizieren Portfolios unbefristeter Verträge der Größenordnung 0,5, und AMMs mit konstantem geometrischem Mittelwert wie Balancer replizieren Portfolios unbefristeter Stromverträge mit einem beliebigen Wert zwischen 0 und 1.

Das ist großartig, weil es einen überraschend kompakten Designraum hinter drei großen Grundkonzepten im DeFi-Bereich offenbart. Bevor wir die Konzepte einzeln erläutern, definieren wir zunächst unbefristete Verträge und unbefristete Stromverträge.

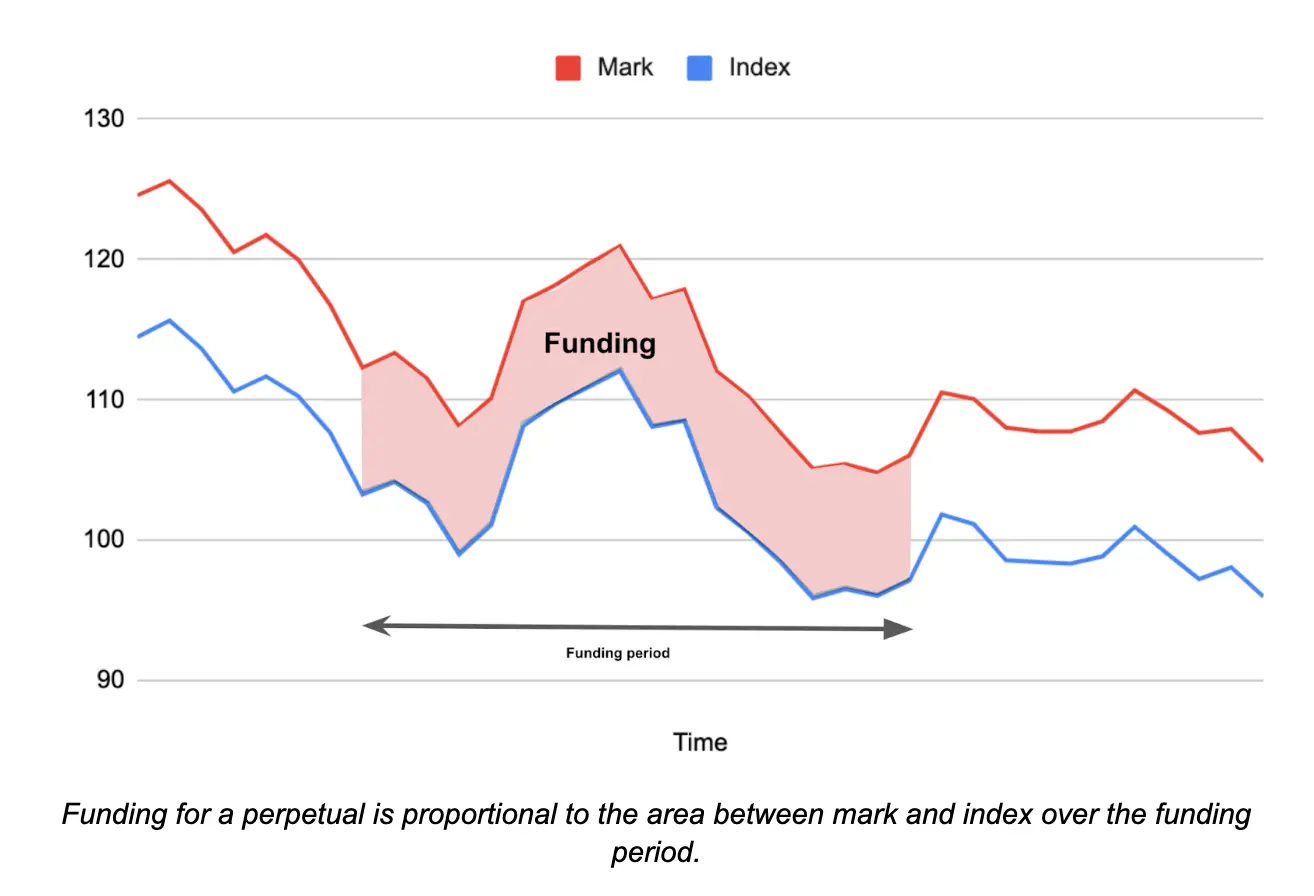

Ein unbefristeter Vertrag ist ein Vertrag, der keine Lieferung erfordert und einen bestimmten Index verfolgt. Bei diesem Vertragstyp passt sich der Transaktionspreis an Änderungen des Zielindexpreises an, und wenn die Differenz zwischen Transaktionspreis und Indexpreis zunimmt, fallen Finanzierungskosten an. Die Zahlung dieser Finanzierungsgebühr erfolgt regelmäßig und die Höhe richtet sich nach der Differenz zwischen dem Transaktionspreis und dem Indexpreis. Unbefristete Verträge bieten eine spekulative Möglichkeit für Anleger, die mit Änderungen des Marktpreises gewinnbringend handeln können. Da der Vertrag keine tatsächliche Lieferanforderung enthält, können Anleger am Markt teilnehmen, ohne über tatsächliche Vermögenswerte zu verfügen, und auf der Grundlage von Preisschwankungen Gewinne erzielen. Diese Vertragsform bietet Anlegern eine flexible Möglichkeit, am Markt teilzunehmen und Erträge aus ihrer Anlage zu erzielen, ohne tatsächliche Vermögenswerte zu halten. Durch unbefristete Verträge können Anleger Marktschwankungen nutzen, um Erträge zu erzielen, müssen aber auch entsprechende Risiken tragen

Die Zahlung des Finanzierungssatzes basiert auf der Berechnungsformel des Finanzierungssatzes, die zwischen dem Markpreis liegt und der Indexpreis während des Finanzierungszyklus variieren je nach den Unterschieden zwischen ihnen. Für Long-Positionen werden Gebühren an Short-Positionen gezahlt, wenn der Markpreis über dem Indexpreis liegt, und für Short-Positionen werden Gebühren an Long-Positionen gezahlt, wenn der Markpreis unter dem Indexpreis liegt. Dieser Mechanismus soll ein Gleichgewicht zwischen dem Vertragspreis und dem Preis des zugrunde liegenden Vermögenswerts aufrechterhalten, um sicherzustellen, dass Marktteilnehmer keine übermäßigen Gewinne oder Verluste erzielen. Änderungen der Finanzierungssätze können den Marktteilnehmern eine Gelegenheit zur Spekulation oder Arbitrage bieten, da dieser Zahlungsmechanismus ihnen die Möglichkeit bietet, potenziell Gewinne zu erzielen. Daher

Es gibt viele Optionen für die Zahlungsmethoden der Finanzierungsgebühren und preisbestimmende Zinsmechanismen, wie z. B. Bar- oder Sachzahlungen, regelmäßige oder fortlaufende Finanzierungsgebühren usw. sowie verschiedene unterschiedliche Zinssatzeinstellungen Mechanismen, wie sie beispielsweise von Squeeth übernommen wurden. Der Proportionalmechanismus und der PID-Regler, die von Reflexer usw. verwendet werden. Der Grundgedanke dieser Mechanismen ist jedoch derselbe: Wenn der Markpreis höher ist als der Indexpreis, sollten Long-Positionen Short-Positionen eine Finanzierungsgebühr zahlen und umgekehrt.

Power Perpetual Contract Definition: Ein unbefristeter Vertrag, der den auf p power angehobenen Indexpreis abbildet.

Um eine Short-Position im unbefristeten Power-Vertrag zu erstellen, sperren Sie zunächst einige Sicherheiten in einem Tresor und prägen (d. h. leihen) den unbefristeten Power-Vertrag. Dieser geprägte unbefristete Stromvertrag wird verkauft, um Leerverkäufe zu ermöglichen. Wenn Sie langfristig investieren möchten, kaufen Sie bei jemandem, der einen unbefristeten Stromvertrag besitzt.

Dieser Mechanismus wird durch das erforderliche Verhältnis von Sicherheiten zu Schulden gesteuert:

Verhältnis der Sicherheiten = Eigenkapital / Schulden = ((Betrag der Sicherheit) * (Preis der Sicherheit)) / ((Betrag des unbefristeten Vertrags) * (Indexpreis)^p)

Das Verhältnis muss sicher über 1 bleiben, damit genügend Sicherheiten zur Rückzahlung der Schulden vorhanden sind. Andernfalls wird der Vertrag die Sicherheiten liquidieren, indem er genügend unbefristete Verträge kauft, um die Position zu schließen.

Der Gestaltungsraum des unbefristeten Stromvertrags

Der Gestaltungsraum des unbefristeten Stromvertrags umfasst die Leistung p, das Mindestsicherheitsverhältnis c>1 und drei Auswahlmöglichkeiten für Vermögenswerte:

- Sicherheitsvermögenswert: z. B. USD

- Indexvermögenswert (Vermögenswert, dessen Wert tokenisiert ist): z. B. ETH

- Denominierter Vermögenswert (Wertmaßeinheit): Typischerweise USD

Jetzt stellen wir drei Ansprüche.

Anspruch 1: Stablecoins sind unbefristete Verträge der 0. Potenz

Stablecoins sind Kredite, die mit zuverlässigen Sicherheiten vergeben werden. Die folgende Konfiguration gibt ein Beispiel für einen USD-Stablecoin:

- Collateral Asset: ETH

- Indexed Asset: ETH

- Denominated Asset: USD

- Collateralization Rate: 1,5

- Power: 0

Das bedeutet, dass wir ETH einsetzen und Stablecoin-Token prägen. Der Index ist die nullte Potenz des ETH-Preises, also ETH^0 = 1.

Wenn ich 1 ETH als Sicherheit hinterlege und ETH bei 3.000 $ gehandelt wird, kann ich bis zu 2.000 Token prägen.

Besicherungsrate = Eigenkapital/Schulden = ((Besicherungsmenge) * (Besicherungspreis)) / ((Strom-Perpetual-Contract-Menge) * (Indexpreis)^p )= 1 * 3000/ (2000 * 1) = 1,5

Die Finanzierungsgebühr ist der aktuelle Handelspreis (Markpreis) des Stablecoins abzüglich der 0. Potenz des Indexpreises.

Finanzierungsgebühr = Markpreis – Indexpreis^0 = Markpreis – 1

Der Finanzierungsgebührenmechanismus bietet einen guten Anreiz, den Handelspreis des Stablecoins bei 1 $ zu verankern. Wenn der Handelspreis deutlich über 1 US-Dollar liegt, verkaufen Benutzer ihre Stablecoin-Bestände und prägen und verkaufen dann weitere Stablecoins mit Gewinn. Wenn der Preis unter 1 US-Dollar liegt, können Benutzer den Stablecoin kaufen, um einen positiven Zinssatz zu erzielen, und ihn möglicherweise in Zukunft zu einem höheren Preis verkaufen.

Nicht alle Stablecoins verwenden genau diesen Finanzierungsgebührenmechanismus (Markpreis – Indexpreis), aber alle besicherten Stablecoins teilen diese Grundstruktur, wobei der Stablecoin als gute Sicherheit für Kredite dient. Sogar Stablecoins, deren Zinssätze durch die Governance festgelegt werden, werden sie auf ein Niveau ähnlich dem Markpreis setzen – 1, um ihre Bindung an 1 US-Dollar beizubehalten.

Proposition 2: Margin-Futures sind unbefristete Power-1-Kontrakte

Wenn wir die Power des Stablecoins im vorherigen Abschnitt auf 1 ändern und die Sicherheit in USD ändern, erhalten wir das tokenisierte ETH-Asset:

- Collateral-Asset: USD

- Indexvermögenswert: ETH

- Denominierter Vermögenswert: USD

- Sicherheitenverhältnis: 1,5

- Leistung: 1

Ich habe 4500 USD verpfändet und eine stabile ETH geprägt (Preis 3000 Dollar).

Sicherheitenverhältnis = Eigenkapital/Schulden = ((Sicherheitenmenge) * (Sicherheitenpreis)) / ((Power Perpetual Contract) * (Indexpreis) ^p ) = 4500 *1 / (1 * 3000 1) = 1,5

Die Finanzierungsgebühr für diesen unbefristeten Vertrag beträgt den USD-Handelspreis (Markpreis) abzüglich des Zielindexpreises^1.

Finanzierungsgebühr = Markpreis – Indexpreis^1= = Markpreis – ETH/USD-Preis

Der Finanzierungsgebührenmechanismus ist ein guter Anreiz für unbefristete Verträge, nahe dem ETH-Preis zu handeln. Wenn der Preis des unbefristeten Vertrags erheblich steigt, werden die Finanzierungsgebühren Arbitrageure dazu ermutigen, ETH zu kaufen und den unbefristeten Vertrag zu verkürzen. Wenn der Preis des unbefristeten Vertrags erheblich sinkt, werden sie dazu ermutigt, ETH zu verkaufen und den unbefristeten Vertrag zu kaufen.

Ich kann diesen stabilen ETH-Vermögenswert verkaufen, um den ETH-Preis zu senken und USD als Sicherheit zu verwenden.

Von tokenisierten Short-Assets zu Margin-Short-Perpetual-Assets

Die stabilen ETH-Assets, die wir aufgebaut haben, sind nicht sehr kapitaleffizient. Wir haben Sicherheiten in Höhe von 4.500 US-Dollar hinterlegt und so ein Short-ETH-Engagement im Wert von 3.000 US-Dollar (oder 1 ETH) aufgebaut. Wir können kapitaleffizienter sein, indem wir geprägte ETH-Vertragstoken (stableETH) verkaufen und diese dann als Sicherheit für die Prägung weiterer ETH-Token verwenden.

Wenn der Mindesthypothekenzins 1,5 und die ETH 3000 beträgt, gehen wir wie folgt vor:

- Zahlen Sie 4500 USD ein und prägen Sie 1 ETH-Vertragstoken;

- Verkaufen Sie den ETH-Vertragstoken zu einem Preis von 3000 USD und verwenden Sie dann den Verkauf, um US-Dollar als Sicherheit zu erhalten, geprägt 1/1,5 = 0,666 ETH-Vertragstoken;

- verkaufte ETH-Vertragstoken für 2.000 $ und geprägt (1/1,5)^2 = 0,444 ETH-Vertragstoken

- für 1.333,33 USD Token zu einem Preis von , und mint (1/1,5)^3 = 0,296 ETH-Vertragstoken.

Hinweis: Der Hebel kann normalerweise mit 1/(Besicherungssatz -1) berechnet werden, in diesem Fall ist der Hebelfaktor =1/(1,5-1)=2.

Letztendlich haben wir 3 ETH-Vertragstoken geprägt und verkauft, was einer Sicherheit von 4.500 US-Dollar entspricht und am Ende ein Short-ETH-Engagement von 9.000 US-Dollar ergibt. Diese Position entspricht der Eröffnung eines unbefristeten ETH/USD-Short-Kontrakts mit zweifacher Hebelwirkung.

Dieser Prozess würde vereinfacht werden, wenn wir Flash-Transaktionen oder Flash-Darlehen nutzen könnten. Wir können 3 ETH-Vertragstoken in USD umwandeln und den Erlös als Sicherheit für die Prägung von ETH-Vertragstoken zur Rückzahlung verwenden.

Wenn die Anforderung an die Sicherheitenquote 110 % beträgt, können wir eine 10-fache Position eröffnen.

Long statt Short gehen

Wenn Sie long gehen möchten, können Benutzer ETH-Vertragstoken kaufen. Um eine Long-Leverage zu erzielen, können Benutzer mithilfe von ETH-Vertrags-Token-Sicherheiten mehr USD leihen und mit dem geliehenen USD weitere ETH-Vertrags-Tokens kaufen, wobei sie den Vorgang für ein bis zu zweifaches Risiko wiederholen. Bei Verwendung von Flash-Transaktionen oder Flash-Darlehen kann dies in einer einzigen Transaktion erfolgen.

Das bedeutet, dass überbesicherte unbefristete Verträge in unterbesicherte unbefristete Verträge umgewandelt werden können.

Behauptung 3: Uniswap und andere CFMMs sind (fast) 0,5 Power Perpetual Contracts

Der Wert der Liquiditätsposition im Uniswap-Pool ist proportional zur Quadratwurzel der relativen Preise der beiden Vermögenswerte. Für den ETH/USD-Pool beträgt der Wert des LP (Liquiditätsanbieters):

V = 2 * (k * (ETH-Preis))^0,5

wobei k das Produkt der beiden Token-Mengen ist. Der Handelspool generiert in jedem Zyklus einen bestimmten Betrag an Handelsgebühren.

Betrachten Sie nun den Power Perpetual Contract:

- Sicherheitsvermögenswert: USD

- Indexvermögenswert: ETH

- Denominierter Vermögenswert: USD

- Sicherheitenverhältnis: 1,2

- Leistung: 0,5

Dieser unbefristete Stromvertrag verfolgt den Wert der Quadratwurzel des ETH-Preises.

LP erhält die Differenz zwischen der Finanzierungsgebühr und der AMM-Gebühr. Da dieser Handel das Preisrisiko ausgleicht, sollte der 0,5-Power-Perpetual-Kontrakt genau zu folgendem Preis gehandelt werden:

Erwartete Uniswap-Gebühren = Indexpreis – Markpreis

Dies gibt uns ein gutes Ergebnis, Equilibrium Uniswap-Gebühren (Hinweis: Wenn die annualisierte Volatilität Wenn der Wert des Handelspaars 90 % beträgt, müssen Sie 1/8 * 0,9^2 = 10,125 % Rendite aus LP-Gebühren verdienen. Wenn Sie also 100 $ an Uniswap-LPs besitzen, müssen Sie 0,028 $ an Gebühren verdienen, um vorübergehende Verluste zu decken Die Finanzierungsgebühr für den unbefristeten 0,5-Strom-Vertrag beträgt 2,8 Basispunkte pro Tag.) sollte der Finanzierungssatz für den unbefristeten 0,5-Strom-Vertrag sein. Im vereinfachten Fall von Nullzinsen:

Equilibrium Uniswap Return = σ²/8

wobei σ² die Varianz der Preisrendite eines Vermögenswerts relativ zu einem anderen im Handelspool ist. Dieses Ergebnis erhalten wir auch aus Uniswap-Perspektive (siehe Anhang C hier). Wir stellen es hier auch ausführlich aus der Perspektive der Macht vor.

Somit sind Stablecoins (und Hypotheken im weiteren Sinne), Margin-Perpetual-Futures-Kontrakte und AMMs alle eine Art Power-Perpetual-Kontrakt.

Was hast du sonst noch übersehen?

Unbefristeter Stromvertrag auf hohem Niveau: Beginnen Sie mit dem unbefristeten quadratischen Stromvertrag. Squeeth ist der erste quadratische unbefristete Vertrag, der ein quadratisches Preisrisiko bietet. Durch die Kombination von unbefristeten Stromverträgen höherer Ordnung und unbefristeten Stromverträgen 1. Ordnung mit unbefristeten Stromverträgen 0. Ordnung als Sicherheit können wir viele Annäherungen an die Renditen erzielen.

Wenn wir genauere Ergebnisse benötigen, können wir jede Funktion simulieren, indem wir eine Kombination aus unbefristeten Potenzverträgen mit ganzzahligen Potenzen in Taylor-Reihenpotenzen verwenden: sin(x), e^x2, log(x).

Auf was kannst du dich als nächstes freuen? Wie interessant wäre es, eine Welt zu haben, in der unbefristete Stromverträge, besicherte Vermögenswerte und Uniswap LP harmonisch koexistieren könnten.

Das obige ist der detaillierte Inhalt vonParadigma: Alle DeFi-Produkte sind unbefristete Stromverträge. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

In Verbindung stehende Artikel

Mehr sehen- So schreiben Sie Python-Narzissenzahlen-Programmiercode

- Die Aussetzung der Steuererklärung in den USA ermöglicht es Brokern, mit Kryptowährungen über 10.000 US-Dollar zu handeln

- 2023 Global Cryptocurrency Exchange Rankings Ranking der fünf besten inländischen Apps für digitale Währungen

- FTX erwartet, Kryptowährungskunden vollständig zu entschädigen! Durch den Verzicht auf den Neustart der Börse sank die FTT um 25 %

- Bestandsaufnahme international bekannter Kryptowährungshandels-APPs und Marktanteilsranking stabiler Währungshandels-APPs