Token-Swaps: Ein tiefer Einblick in das revolutionäre Merkmal der DeFi-Branche

Token-Swap oder „Coin-Swap“ ist eine revolutionäre, innovative Funktion, die mittlerweile zu einem integralen Bestandteil der dezentralen Finanzbranche (DeFi) geworden ist

Im Kern handelt es sich bei Token-Swaps um den Peer-to-Peer-Austausch von Kryptowährungen, der durch intelligente Verträge ermöglicht wird. Aber sie sind mehr als nur eine schnelle Möglichkeit zum Handel. Token-Swaps stellen eine Veränderung in unserer Denkweise über Liquidität und den Austausch von Vermögenswerten dar.

Im Gegensatz zu herkömmlichen Börsen, die Orderbücher verwenden, verwenden die meisten Token-Swap-Plattformen automatisierte Market Maker (AMMs). Dieses System ermöglicht eine konstante Liquidität, bringt jedoch auch eigene Herausforderungen und Chancen mit sich, die nicht immer auf den ersten Blick erkennbar sind.

Hier erhalten Sie einen tieferen Einblick in die verborgenen Mechanismen des Token-Austauschs.

1. Konstante Produktformel

Die meisten AMMs verwenden eine einfache Formel, um den Wechselkurs und den Preis von Vermögenswerten in einem Liquiditätspool zu bestimmen. Diese als konstante Produktformel bekannte Formel besagt, dass das Produkt der beiden Vermögenswerte in einem Pool konstant bleibt. Beispielsweise bleibt in einem Pool aus ETH und DAI die Gesamt-ETH multipliziert mit dem Gesamt-DAI immer gleich. Diese Formel stellt sicher, dass sich der Preis des anderen Vermögenswerts entsprechend anpasst, wenn ein Vermögenswert gekauft oder verkauft wird, um das konstante Produkt aufrechtzuerhalten.

2. Virtueller Preis und Slippage

Wenn Sie einen Token-Austausch durchführen, stellen Sie möglicherweise fest, dass der Preis, den Sie erhalten, nicht genau Ihren Erwartungen entspricht. Dieser Unterschied wird Slippage genannt. Dies liegt daran, dass AMMs die Preise auf der Grundlage des aktuellen Zustands des Liquiditätspools berechnen, der sich insbesondere bei großen Geschäften schnell ändern kann. Um diesen Änderungen Rechnung zu tragen, verwenden AMMs ein Konzept namens virtueller Preis, bei dem es sich um den Preis eines Vermögenswerts handelt, wenn dieser unendlich langsam gekauft oder verkauft würde. Dieser virtuelle Preis weicht vom tatsächlichen Preis ab, und die Differenz führt zu Slippage.

3. Vergänglicher Verlust: Das versteckte Risiko für Liquiditätsanbieter

Liquiditätsanbieter (LPs) spielen bei Token-Swaps eine entscheidende Rolle, sind aber auch einem besonderen Risiko ausgesetzt, das als vorübergehender Verlust bekannt ist. Dies geschieht, wenn sich der Preis der Vermögenswerte in einem Liquiditätspool drastisch ändert, nachdem ein LP seine Token hinterlegt hat. Infolgedessen könnte der LP am Ende weniger Token haben, als er ursprünglich eingezahlt hat, wenn er zu diesem Zeitpunkt abheben würde. Es ist jedoch wichtig zu beachten, dass dieser Verlust nur dann realisiert wird, wenn der LP seine Token zurückzieht, bevor die Preise wieder ihren ursprünglichen Zustand erreichen. Wenn die LP ihre Token im Pool behalten würde, bis sich die Preise vollständig erholt hätten, würden sie keine Verluste erleiden.

4. Preisauswirkung und Frontrunning

Ein weiterer zu berücksichtigender Aspekt ist die Preisauswirkung, die sich darauf bezieht, wie sich ein Handel auf den Preis eines Vermögenswerts in einem Liquiditätspool auswirkt. Größere Geschäfte haben tendenziell größere Auswirkungen auf den Preis, was je nach Situation vorteilhaft oder schädlich sein kann. Wenn Sie beispielsweise einen Vermögenswert kaufen, von dem eine Wertsteigerung erwartet wird, kann eine stärkere Preisauswirkung zu höheren Gewinnen führen. Wenn Sie jedoch einen Vermögenswert verkaufen, dessen Wert sinken könnte, wäre eine geringere Preisauswirkung günstiger.

Diese Preisauswirkungen können auch zu einer Praxis namens Frontrunning führen, bei der fortgeschrittene Händler oder Bots große Trades erkennen und schnell kleinere Trades vor dem Haupthandel ausführen können, um von den Preisänderungen zu profitieren. Diese Technik ist in der DeFi-Welt legal, kann jedoch für Händler, die umfangreiche Geschäfte tätigen, frustrierend sein.

5. Dezentralisierung und ihre Doppelmoral

Einer der wichtigsten Diskussionspunkte rund um Token-Swaps ist ihr dezentraler Charakter, der oft im Gegensatz zur zentralisierten Kontrolle traditioneller Börsen steht. Es ist jedoch wichtig zu verstehen, dass der Token-Austausch zwar möglicherweise nicht direkt von einer zentralen Behörde reguliert wird, die Plattformen, die diesen Austausch ermöglichen, jedoch unterschiedlichem Grad an Aufsicht unterliegen können.

Diese Doppelmoral entsteht, weil dezentrale Börsen (DEXs) oft nicht vollständig dezentralisiert sind, in dem Sinne, dass sie von einer dezentralen autonomen Organisation (DAO) oder einer Gruppe von Einzelpersonen mit unterschiedlichem Einfluss auf den Betrieb der Plattform verwaltet werden. Beispielsweise könnten einige DEXs die Möglichkeit haben, den Handel zu pausieren oder zu stoppen, was unter Benutzern, die Wert auf vollständige Dezentralisierung legen, ein Streitpunkt sein kann.

Darüber hinaus ist der Code, der diese DEXs steuert, normalerweise Open Source und kann von der Community geprüft werden, aber die Aktualisierungen der Codebasis werden oft von einer kleineren Gruppe von Entwicklern oder Governance-Token-Inhabern kontrolliert. Dieses Setup kann zu Bedenken hinsichtlich der Geschwindigkeit von Updates und der Möglichkeit von Governance-Angriffen führen.

Trotz dieser Nuancen bietet die dezentrale Natur von Token-Swaps im Vergleich zu zentralisierten Börsen ein höheres Maß an Autonomie und Freiheit, was für Benutzer von Vorteil sein kann, die Wert auf Selbstverwahrung und minimale externe Eingriffe in ihre Geschäfte legen.

6. Die Psychologie des Token-Swaps: Wie Gamification den Handel prägt

Mit dem Aufkommen von Token-Swaps ist die Durchführung von Trades unglaublich zugänglich geworden, fast so sehr, dass es sich wie ein Spiel anfühlt. Diese Benutzerfreundlichkeit, gepaart mit den lebendigen Schnittstellen und dem Versprechen schneller Gewinne, kann bei manchen Händlern zu Suchtverhalten führen.

Es ist entscheidend, Token-Swaps mit einer klaren Strategie und einem Bewusstsein für die psychologischen Fallen anzugehen, die zu übermäßigem Handel führen können. Die Gamifizierung des Handels kann dazu führen, dass man leicht den Überblick über die Zeit verliert und sich überfordert, was letztendlich den Grundsätzen guter Handelspraktiken widerspricht

Das obige ist der detaillierte Inhalt vonToken-Swaps: Ein tiefer Einblick in das revolutionäre Merkmal der DeFi-Branche. Für weitere Informationen folgen Sie bitte anderen verwandten Artikeln auf der PHP chinesischen Website!

Die heiße Streifen von Meme Münzen wurde im zweiten Quartal 2025 dramatisch abgekühltApr 18, 2025 pm 12:24 PM

Die heiße Streifen von Meme Münzen wurde im zweiten Quartal 2025 dramatisch abgekühltApr 18, 2025 pm 12:24 PMDieser scharfe Rückgang ereignete sich, als das Interesse der Anleger verblasste und ein großer Skandal auf dem hochspekulativen Markt kam.

Wir neigen dazu, zu denken, dass Münzflips unfair sind, wenn wir verlierenApr 18, 2025 pm 12:22 PM

Wir neigen dazu, zu denken, dass Münzflips unfair sind, wenn wir verlierenApr 18, 2025 pm 12:22 PMObwohl wir so ziemlich das ikonische Beispiel für „zufällig“ sind - na ja, das und Würfelbrötchen - können wir nicht anders, als das Gefühl zu haben, dass ein Element der Fähigkeiten beteiligt ist. Besonders wenn wir verlieren.

Bitwise kündigt die Auflistung von vier seiner Krypto -ETPs an der London Stock Exchange (LSE) an.Apr 18, 2025 am 11:24 AM

Bitwise kündigt die Auflistung von vier seiner Krypto -ETPs an der London Stock Exchange (LSE) an.Apr 18, 2025 am 11:24 AMBitwise, ein führender digitaler Vermögensverwalter, hat die Auflistung von vier seiner Crypto Exchange-Produkte (ETPs) an der London Stock Exchange (LSE) angekündigt.

Bitcoin setApr 18, 2025 am 11:22 AM

Bitcoin setApr 18, 2025 am 11:22 AMBitcoin kann für eine massive Rallye bereit sein - aber nur, wenn Gold seinen Aufstieg fortsetzt, so Joe Consorti, Leiter des Wachstums bei ihnen.

Shiba Inu (Shib) Preisvorhersage 2025: bis zum Jahresende $ 0,0000399Apr 18, 2025 am 11:20 AM

Shiba Inu (Shib) Preisvorhersage 2025: bis zum Jahresende $ 0,0000399Apr 18, 2025 am 11:20 AMDer Shiba Inu -Preis erregt weiterhin die Aufmerksamkeit der Analysten, die nach seinem nächsten potenziellen Schritt achten. Von Samuele Piar. Aktualisiert am 14. April 2025.

Ripple und US Securities and Exchange Commission (SEC) verpflichten sich, die Berufung in Abeyance zu besitzenApr 18, 2025 am 11:18 AM

Ripple und US Securities and Exchange Commission (SEC) verpflichten sich, die Berufung in Abeyance zu besitzenApr 18, 2025 am 11:18 AMDer gemeinsame Antrag von Ripple und US Securities and Exchange Commission (SEC), die Beschwerde in der Ahnung zu halten, wurde vom Richter Jose A. Cabranes gewährt.

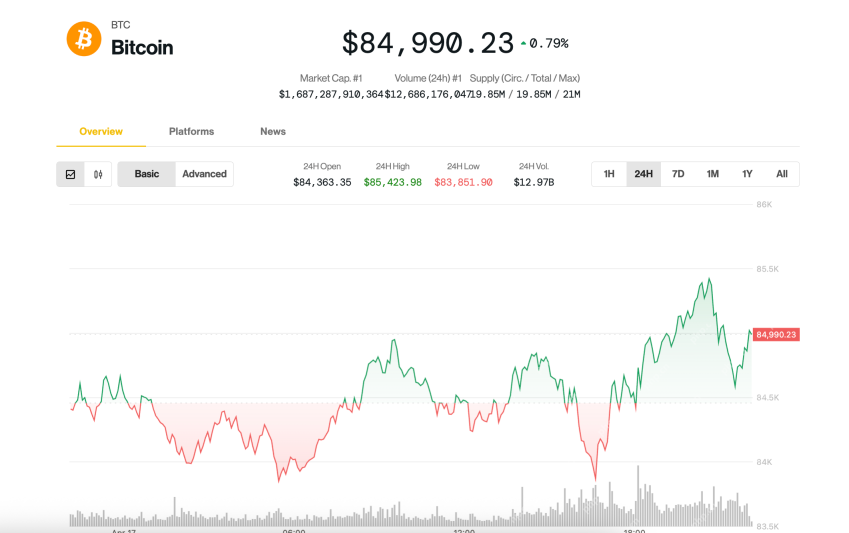

Bitcoin (BTC) trat Wasser knapp unter 85.000 US -Dollar aufApr 18, 2025 am 11:14 AM

Bitcoin (BTC) trat Wasser knapp unter 85.000 US -Dollar aufApr 18, 2025 am 11:14 AMBitcoin (BTC) hatte am späten Donnerstag Wasser knapp unter 85.000 US -Dollar, da die Spannungen zwischen dem US -Präsidenten Donald Trump und dem Vorsitzenden der Federal Reserve, Jerome Powell, eine weitere Schicht Unsicherheit für Investoren hinzugefügt wurden.

AB DAO startet in Zusammenarbeit mit Bitget eine Doppelbelohnungskampagne, um seine Token -Generation -Veranstaltung zu feiernApr 18, 2025 am 11:12 AM

AB DAO startet in Zusammenarbeit mit Bitget eine Doppelbelohnungskampagne, um seine Token -Generation -Veranstaltung zu feiernApr 18, 2025 am 11:12 AMHeute kündigte AB DAO offiziell den Start einer doppelten Belohnungskampagne in Zusammenarbeit mit Bitget (Bitget.com) an, der weltweit zweitgrößten Digital Asset Trading Platform.

Heiße KI -Werkzeuge

Undresser.AI Undress

KI-gestützte App zum Erstellen realistischer Aktfotos

AI Clothes Remover

Online-KI-Tool zum Entfernen von Kleidung aus Fotos.

Undress AI Tool

Ausziehbilder kostenlos

Clothoff.io

KI-Kleiderentferner

AI Hentai Generator

Erstellen Sie kostenlos Ai Hentai.

Heißer Artikel

Heiße Werkzeuge

WebStorm-Mac-Version

Nützliche JavaScript-Entwicklungstools

Herunterladen der Mac-Version des Atom-Editors

Der beliebteste Open-Source-Editor

DVWA

Damn Vulnerable Web App (DVWA) ist eine PHP/MySQL-Webanwendung, die sehr anfällig ist. Seine Hauptziele bestehen darin, Sicherheitsexperten dabei zu helfen, ihre Fähigkeiten und Tools in einem rechtlichen Umfeld zu testen, Webentwicklern dabei zu helfen, den Prozess der Sicherung von Webanwendungen besser zu verstehen, und Lehrern/Schülern dabei zu helfen, in einer Unterrichtsumgebung Webanwendungen zu lehren/lernen Sicherheit. Das Ziel von DVWA besteht darin, einige der häufigsten Web-Schwachstellen über eine einfache und unkomplizierte Benutzeroberfläche mit unterschiedlichen Schwierigkeitsgraden zu üben. Bitte beachten Sie, dass diese Software

SublimeText3 Englische Version

Empfohlen: Win-Version, unterstützt Code-Eingabeaufforderungen!

SublimeText3 Mac-Version

Codebearbeitungssoftware auf Gottesniveau (SublimeText3)